编者按:本文来自微信公众号差评(ID: chaping321),作者世超,创业邦经授权转载。

这几天,互联网平台纷纷下架互联网存款产品的事情火了。

先是 19 号前后,大家发现支付宝、百度、腾讯、携程等大厂旗下的平台已经把相关产品下架。

腾讯理财通直接下掉了「 银行类 」 的入口。

支付宝的「 银行存款 」入口,点进去已经是一片荒野。

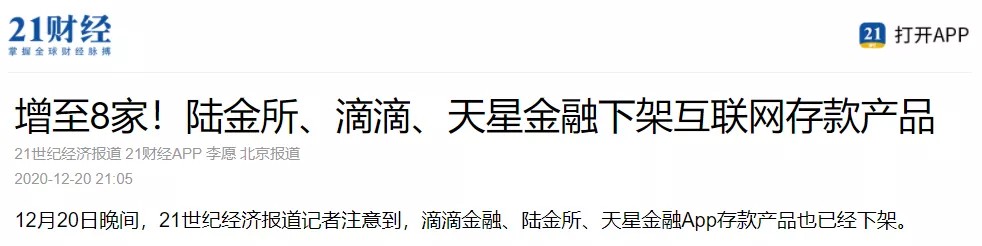

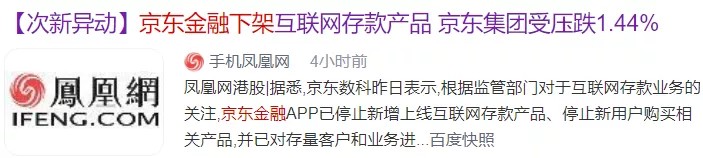

然后,很快啊,滴滴、京东、中国平安旗下的陆金所也有了动作。

现在,在体量比较大的互联网平台上,你已经很难再看到互联网存款产品了。

现在,在体量比较大的互联网平台上,你已经很难再看到互联网存款产品了。

可能有一部分差友,以前没有接触过互联网存款产品,不太懂这是嘛玩意。

它并不是我们熟知的余额宝( 货币型基金 ),而是一种银行的存款产品,只不过银行委托给支付宝等互联网平台代销。

就是这玩意,眼熟么?~ ▼

当然不是白嫖,银行是要给平台支付 “ 导流费 ” 的。

银行把存款类产品放到互联网平台上,发挥互联网平台们用户体量庞大的优势,为自己更好的招揽存款。

银行为了成功揽存,往往还会给出比较丰厚的条件吸引用户。

银行为了成功揽存,往往还会给出比较丰厚的条件吸引用户。

像承诺保本保息,超低的准入门槛这些都不算啥。。。

最关键的是高利息,拿盛京银行之前推的盛惠存 3 号为例,年化利率达到了 4.65% 。

这比不少中低风险的理财产品还要香?~

这比不少中低风险的理财产品还要香?~

背靠银行的存款类产品,保本保息,高利息,这些词汇一下就抓住了人们的心。

再加上互联网平台的流量加持,用户简直是蜂拥而至,好评如潮。

再加上互联网平台的流量加持,用户简直是蜂拥而至,好评如潮。

以致于当互联网存款产品被下架的时候,有一些人发出了不理解的声音。

似乎这些人说的也有道理,保本保息的高利息产品,为什么要被下架呢?

—— 怕大家为了这点利息,回头本金都没了。

稍微往深处想想,你就会明白。

稍微往深处想想,你就会明白。

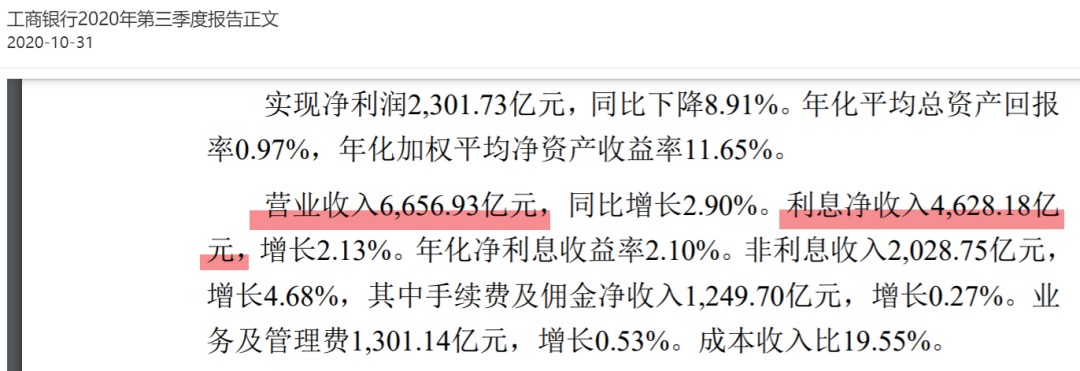

银行传统盈利模式是 “ 低买高卖 ”。

举个例子,你去银行办 1 年的定期存款,银行给你 2.33% 的年化利息,然后转手以 6.66% 的利息把这钱放贷出去,赚中间的利息差。

拿宇宙第一大行今年 Q3 的季度报告为例,其中利息净收入达到了 4628 亿元,占营业收入的 69.53% ,是很大的比重了~

存款可以说是银行赚钱的根源,这就是为啥,你每一个在银行工作的朋友,每个月都在为了揽存奔波。。。

但很明显,对于中小银行来说,各方面都没啥优势,除了多给一些利息。

但很明显,对于中小银行来说,各方面都没啥优势,除了多给一些利息。

这也就是为什么,这些银行会选择利用用户量庞大的互联网平台,售卖高息的存款产品。

不难发现,在各平台发布互联网存款产品的银行,主要还是中小银行,尤其是地域性的银行。

喏~▼

把利息开高一点,看起来没有问题,但压榨了银行的利润空间。

原本 2.33% 吸存, 6.66% 放贷,稳稳的幸福。

但随着吸存利息成本的逐渐拉升,从 2.33% 变成 4.65% ,如果不加以制止,谁也不知道为了竞争,利率是否会进一步上升。

再加上 “ 导流费 ” 等杂七杂八的费用,银行的成本会不断上升。

要保证 “ 高买低卖 ” ,银行就要想办法把这些存款都给放贷放出去,这回带来很多问题。

比如,随着成本的上升,低风险低收益的放贷已经不能满足银行了,而高风险高收益会带来更多的坏账可能。

比如,随着成本的上升,低风险低收益的放贷已经不能满足银行了,而高风险高收益会带来更多的坏账可能。

说白了,成本上升,收入却不一定稳定。

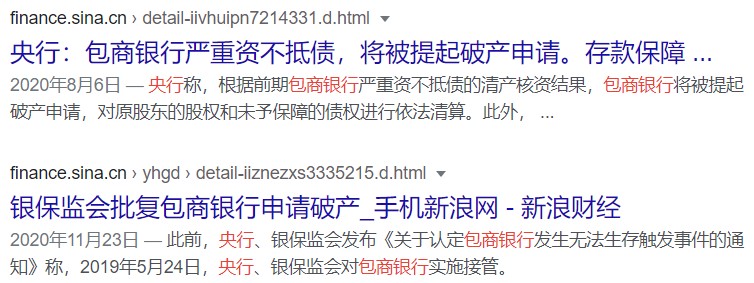

等到银行资不抵债的那一刻,那银行只能。。。申请破产。

包商银行申请破产 ▼

总之,中小银行借助互联网平台流量博来了一笔数额巨大的存款,但存款里酝酿的是一个很大的、这些银行不一定能摆平的挑战。

当然,说到这里可能大家还有一个想法:就算银行破产了,也有国家兜底吧?

嗯。。。其实在 2017 年 11 月,人民银行、银监会等就联合下发了资产管理新规,在新规中,银行的刚性兑付已经被打破。

对于银行存款产品来说,个人存款客户本息在 50 万元以内的,可以获得赔偿,超过 50 万元的,则要等待银行资产清算结果。

并不是国家不愿意兜底,而是为了防止有些怀着不良心思的人,利用这一条规则做坏事,最后造成系统性的金融风险。

所以,对于个人来说,风险还是存在的。

更何况互联网存款产品里涉及到的很多操作,都属于问题操作。

比如区域型银行凭借互联网突破了地域限制,将存款业务拓展到全国;用存款保险保障的宣传暗示 “ 零风险 ” 。

当然,以上所有都不能说明互联网存款产品一定会出问题,只能说明这玩意的确存在一定的风险。

等到一团糟的时候再来管控,那就来不及了。

这对银行跟互联网平台也是一个警示,不要整天搞一些幺蛾子来变相 “ 高额揽存 ” ,为自己谋福利。

在风险可控的范围内,在监管之下,进行有效的竞争和稳健的金融创新,才是正道~

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。