编者按:本文转自钛媒体,作者蔡鹏程,创业邦经授权转载。

科创板终于向红筹企业也敞开了大门。

4月17日,九号机器人科创板上市申请获得受理,成为首家申报科创板并获得受理的境外企业。招股书显示,公司的注册地在境外的开曼群岛,但主要生产经营基地在北京中关村,是典型的红筹企业。

作为“小米系”公司之一,九号机器人的最知名的产品为小米平衡车。小米系两大投资机构纷纷位列公司前十大股东,顺为和People Better分别持有公司10.91%A类股股份,对应表决权比例分别为5.08%。

除了小米,九号智能还获得了红杉资本等知名机构的青睐。招股书显示,截至目前,公司董事长兼CEO高禄峰持股13.25%,董事兼总裁王野持股15.40%,且均为公司全部已发行的B类普通股,合计占公司投票权的比例为66.75%。

此外,其招股书显示,该公司本次拟向存托人发行不超过704.09万股A类普通股股票,作为发行CDR的基础股票,CDR发行后占公司总股本比例不低于10%,基础股票与CDR之间的转换比例按照1股/10份CDR的比例进行转换,本次拟公开发行不超过约7040.92万份CDR,拟融资规模20.77亿元。

此次募集资金所投项目除了补充流动资金外,主要投向智能电动车辆项目、年产8万台非公路休闲车项目、研发中心建设项目和智能配送机器人研发及产业化开发项目。

CDR(中国存托凭证,Chinese Depository Receipt)是指在境外(包括中国香港)上市公司将部分已发行上市的股票托管在当地保管银行,由中国境内的存托银行发行、在境内A股市场上市、以人民币交易结算、供国内投资者买卖的投资凭证,从而实现股票的异地买卖。

根据定义,CDR并不等同于股票,而是境外公司股票在境内交易的“代表物”,算是股票的衍生品。

这并不是第一家小米生态链企业申请科创板。此前,另外一家小米生态链企业“石头科技”也出现在了科创板的受理名单中,主要做扫地机器人。

连续3年巨亏,对小米存在单一客户依赖风险

与部分此前申报科创板的企业一样,九号机器人目前仍亏损。呈现营业收入与亏损额同步扩大的局面。

财务数据显示,2016年至2018年,公司实现营业收入分别为11.53亿元、13.81亿元和42.48亿元,但归母净利润分别亏损1.58亿元、6.27亿元和17.99亿元。

公司的产品主要包括三类:智能电动平衡车、智能电动滑板车,及智能服务机器人。

2016年和2017年间,平衡车产品是公司的主要收入来源,2016年度的收入占比高达98.13%;但2018年收入结构大幅调整,平衡车产品创收29.14%,智能电动滑板车收入占比则达到66.46%,而智能服务机器人的收入占比还非常小,2018年的比例仅有0.31%。

招股书还提醒,平衡车、滑板车业务的销售收入占公司营业收入的比重较高,报告期内,占主营业务收入的比例均超过90%。尽管公司大部分收益来自于平衡车、滑板车业务,但公司依然通过研发投入电动摩托车、全地形车、智能机器人等产品,进一步扩大收入来源,增加公司的总体竞争力。

同时,公司还有单一客户依赖风险。

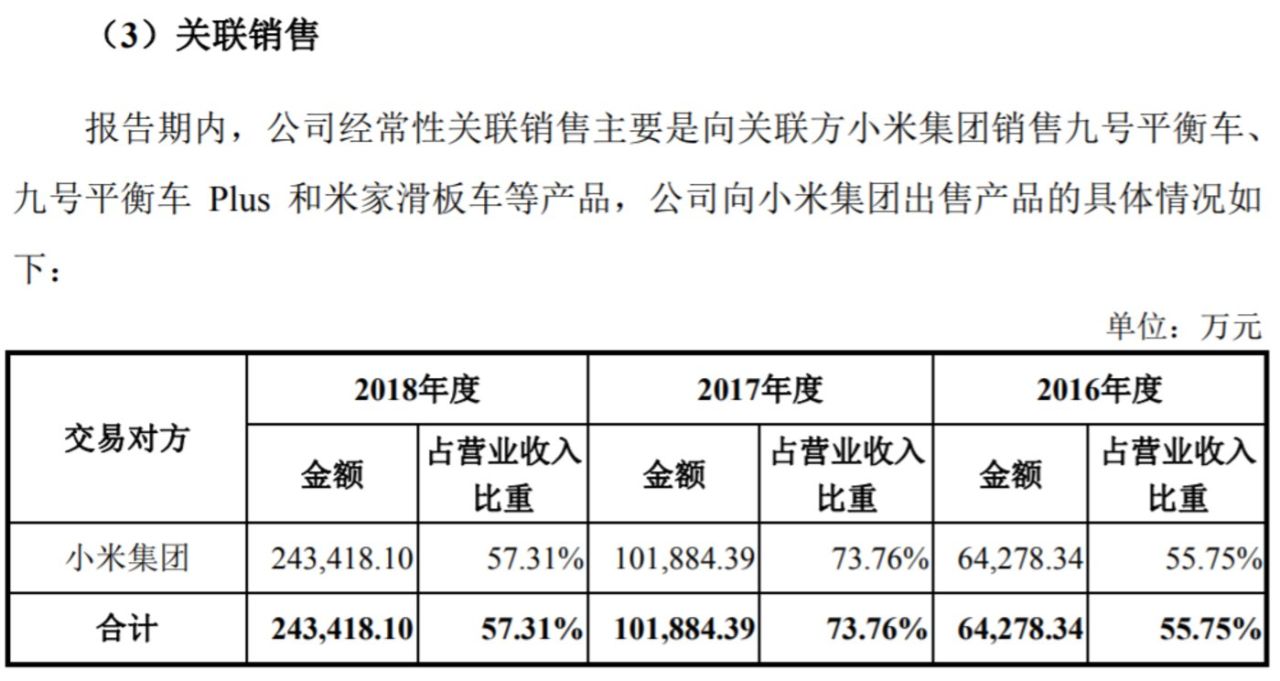

小米集团对于该公司的发展占据重要角色,招股书表示,报告期内,公司与小米集团发生的关联销售交易金额分别为64278.34万元、 101884.39 万元及 243418.10 万元,分别占公司当期营业收入的 55.75%、73.76% 及 57.31%。

九号机器人坦言,对小米集团存在较大的单一客户依赖风险。未来若公司与小米集团商业合作关系出现恶化,则可能会对公司的经营业绩产生重大不利影响。

不过,九号机器人称,2018 年公司已成功开发 Bird、Neutron、Lyft 和 Uber 等共享业务客户,上述客户自身规模扩张较快,且其购买频率较高,因此对公司产品需求量较大,2018 年为公司贡献了相当规模的收入。

该公司表示,公司一直以来非常重视自有品牌和自有渠道的开拓和维护,尤其在 2015 年公司收购全球平衡车“鼻祖”赛格威后,品牌知名度得到大幅提升,且成功扩展了境外销售渠道。综合来看,关联销售对公司的营业收入具有重要影响,但公司的正常经营对关联方不具有依赖性。

有意思的是,九号机器人的大客户小米集团去年本来有望成为首家发行CDR的企业,如今九号智能有望取而代之。

去年6月19日,小米CDR在上会当天突然宣布推迟发行。小米当时称,“公司经过反复慎重研究,决定分步实施在香港和境内的上市计划,即先在香港上市之后,再择机通过发行CDR的方式在境内上市。”然而,在宣布推迟发行CDR后,小米虽然登陆了港股,却再未重启CDR发行。

红筹企业回A股的尝试

作为首家冲刺科创板的红筹公司,九号机器人的此番申报更具备象征意义。

所谓红筹架构,是指中国境内公司在境外设立离岸公司,然后将境内公司的资产注入或转移至境外公司,实现境外控股公司海外上市的架构。一般可采用两种不同方式实现资产转移至境外,一种是通过境外公司对境内公司直接的股权控制,另一种则是通过协议控制(即所谓的VIE架构)。

由于企业境内上市标准较高,境外上市直接控股也会受到诸多限制,VIE架构是最好的选择。包括BAT在内等中概股纷纷通过这类方式实现海外上市。

为了吸引这批海外优秀企业重新回归境内资本市场,整个2018年,监管层制定了一系列相关政策。

2018年3月,证监会发布《关于开展创新企业境内发行股票或存托凭证试点的若干意见》,明确了符合条件的境外注册红筹企业可以在境内发行股票。

该《意见》设定的行业包括互联网、大数据、云计算、人工智能、软件和集成电路、高端装备制造、生物医药。从行业来看,九号智能属于高端制造。

2018年6月,证监会根据上述试点意见发布《存托凭证发行与交易管理办法》及一系列的配套规定,全面支持创新型高新技术企业在境内发行股票或存托凭证(CDR)。

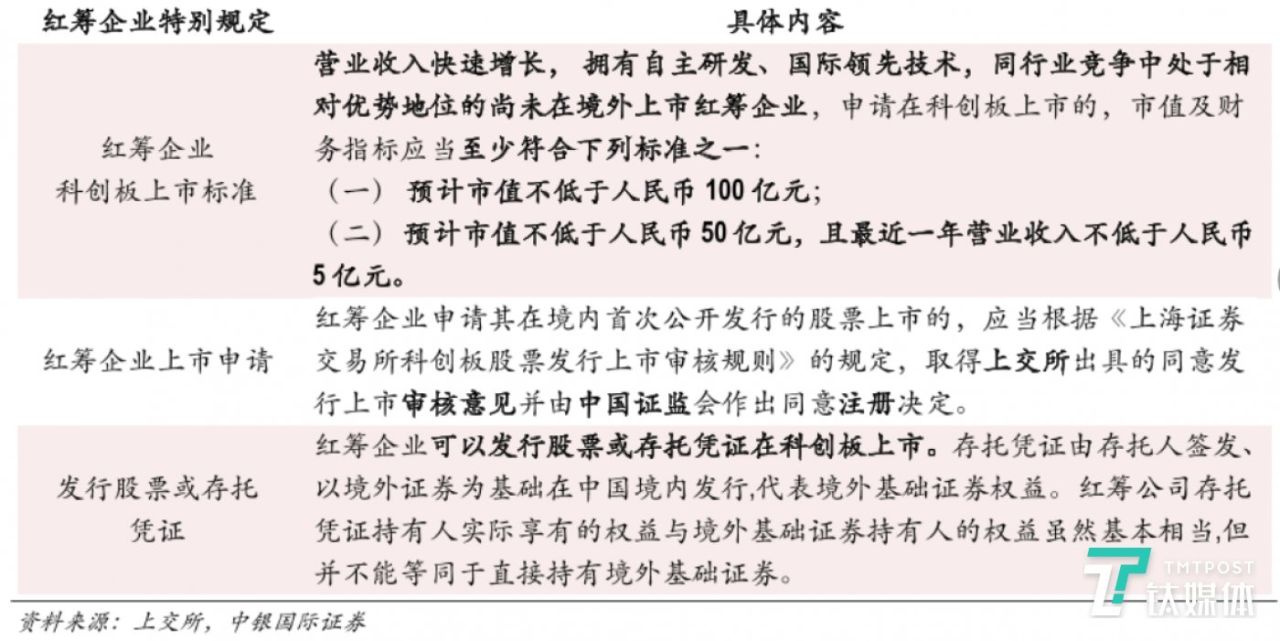

科创板关于红筹企业回归的规定

此外,《上海证券交易所科创板股票上市规则(征求意见稿)》则专章规定了红筹企业在科创板上市的相关适用事宜。具体包括红筹企业在科创板上市相关规则的适用、红筹企业和境内外事项的协调等。该等监管规则的出台,为符合一定条件的红筹企业拓宽了国内融资渠道。

由于九号机器人具有红筹及 VIE 架构且存在表决权差异安排,公司选取第二套上市标准,即预计市值不低于人民币50亿元,且近一年营业收入不低于人民币5亿元。招股书介绍,根据2017年9月融资估值,公司估值超过100亿元人民币,且2018年公司营业收入达到42.48亿元,满足上述上市条件。

对于红筹企业来说,科创板的制度创新为红筹企业回归A股市场提供了便捷的通道,九号机器人则作出了首次尝试。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。