编者按:本文转自投中网(ID:China-Venture),作者展嘉,创业邦经授权转载。

沪江折戟IPO已成事实。18岁的沪江并未如愿收到梦想中的“成人礼”。

2018年12月7日,沪江向港交所正式提交了招股书。按照港交所的规定,6个月内若沪江无法更新申请或挂牌上市,本次的上市计划就宣告失败, 但港交所网站上关于沪江的信息最后更新日期一直定格在2018年12月7日。

这次上市失败意味着沪江三次错失上市机会。2012年,已经具备上市条件的沪江以“进入互联网行业”自动选择放弃。2015年,因“战兴板”被取消,创始人伏彩瑞计划登陆A股战略新兴产业板的愿望落空。

“资本市场是要看数据的,沪江连年亏损面那么大,即使上市了也是破发,没人认购恐怕也是情理之中。”对于沪江的境遇,某位关注教育领域的投资人在接受投中网商业深度采访时说。

沪江危机

今年3月,在某社交平台上,一张“因对赌上市协议失败大面积裁员95%”的截图迅速发酵。有相关沪江员工爆料称,“消息很接近了,对赌不是管理层,是阿诺(编者注:沪江创始人伏彩瑞)签的,大股东层层对赌,离个人破产不远了。”

沪江在随后的回应中称,“关于’95%裁员’的谣言严重失实”,公司只是针对亏损业务线进行了“优化与合并”。但据多名沪江员工爆料,大规模裁员确实存在:沪江在3月份裁员1000人左右,招股书显示,沪江此前的员工总数为2226人,也就是说,沪江员工在一个月内减少近一半。近期,又有沪江员工在脉脉上表示离职时公司承诺的、本应在4月底发放的赔偿金及13薪并未发放。

除了裁员风波,沪江的连年亏损问题或许更为棘手。

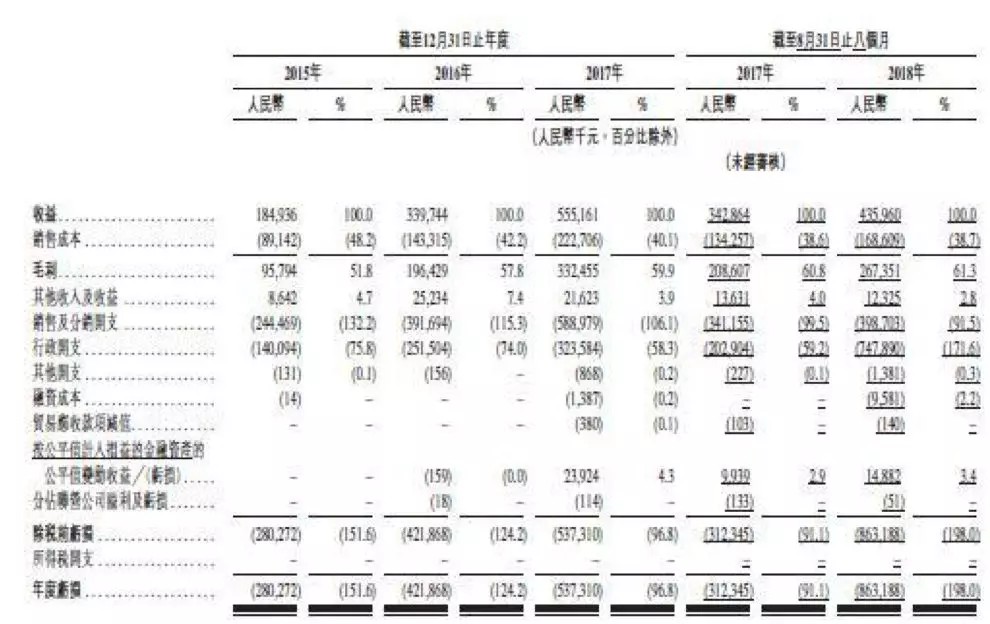

据招股书显示,沪江自2015年到2018年亏损缺口不断扩大,分别为2.8亿元、4.22亿元、5.37亿元、8.63亿元。

沪江招股书信息截图

“沪江的底层基因是互联网基因,用互联网思维做教育,高昂的获客成本,

想不亏损都难。”一位不愿具名的在线教育从业者称。

2001年,江苏出生,上海求学的伏彩瑞创办了英语学习社区沪江雨林网(沪江网前身)。在经历了5年公益化运营后,沪江在2006年开始商业化。第二次转型是在2009年,沪江转型B2C,上线网络课程。2012年,沪江全面向移动端转型;2017年,沪江的核心业务开始聚焦以学习工具为主的基础业务,同时发展以沪江网校为主体的B2C业务以及以CCtalk为主的平台业务。

在伏彩瑞的设想中,CCtalk类似于教育界的淘宝。打开扛起沪江平台业务大旗的CCtalk首页,可以发现覆盖的内容主要分为八大类:语言、出国留学、职场成长、考试考证、文化艺术等,涵盖了英语、日语、韩语、公考、求职、奥数、IT培训等50多个子品类。也即是说,连接供需两端的CCtalk就像链接一切的“淘宝”,教育的边界被大大拓展,一切知识就像淘宝上的商品。

招股书显示,从内容维度来看,截至2017年12月31日,CCtalk平台上的挂网课程从2016年12月31日的37707门,增加到73795门,覆盖了语言、职业技能、文化与科学以及K12四大门类。截至2017年12月31日,CCtalk平台入驻的第三方商户及自雇网师分别由2016年12月31日的992户、11831名增至2187户、41534名,增长分别为1.2倍和2.5倍。

名师效应的消失

“沪江想做教育界的淘宝和京东,用平台思维做教育,这种电商思维本身就是行不通的。”上述不愿具名的在线教育从业者表示,沪江在最初的方向上就出现了问题。

在她看来,淘宝和京东之所以能成,是因为在同质化的产品层面可以找到大量的供应商,因此是以平台为大,在这种情况下,即便平台可以对商户进行高抽成,依然有人去做。但是在教育平台上,核心“产品”变成了老师,但沪江的模式却是挤压这部分老师,与其进行分成。招股书显示, CCtalk会向自有课程的商户和网师按销售总额的协定百分比收取费用,分成比例在30%~50%之间。“如果沪江决心要做教育平台的供给端,那么不管是和老师分成还是采取其他方式,这样的做法很容易引起纠纷,也会导致自身的稳定性受到很大威胁。”

“沪江的发展主要依赖名师。”某在线教育从业者称,“但是这也是沪江最大的弊病,后来由于跟老师的利益分配问题,导致大量名师离开沪江平台另立山头。”

在她看来,随着名师效应的消失,沪江的口碑逐渐下滑,但是业务想要发展,需要“强销售”跟进,这导致前端获客成本不断提高。招股书数据显示,2015至2017年,沪江的销售及分销开支分别为2.44亿元、3.92亿元和5.89亿元,分别占当年总营收的132%、115%和106%。高昂的获客成本就如悬在沪江头上的达摩克利斯之剑,令其负重前行。

在上述不愿具名的在线教育从业者看来,沪江应该做的是打造网红老师,使平台上有足够的教师存量,这样才会形成口碑。而沪江现有的模式使得老师流失,依靠平台自身的流量很难实现自我供给,“无论是纯线上买流量,还是做强势营销,沪江都势必要投入高昂的成本。”

“教育领域最赚钱的部分是K12,但这部分在沪江的占比为6.3%,相当于没有。”来自上海的教育从业者张明说。沪江的招股书中也提及,“中国的教育科技行业发展迅猛、高度分散且竞争剧烈。我们预计将面临长期的激烈竞争。”

除了模式遭受质疑,创始人伏彩瑞也被称“没有教育基因”,“像新东方和学而思的创始人,本身就是老师,而沪江创始人从更深层次的人格层面来说,并没有通过教育改变他人从而获得成就感的动机来源,这大概率也是做不好教育的。”上述不愿具名的在线教育从业者称。

资本的意志

一位不愿具名的投资人接受投中网商业深度采访时表示,在资本寒冬或经济不景气的节点,教育、医疗这些抗周期和逆周期行业更容易受到资本青睐。在线教育容易讲出一个好故事。

根据比达咨询发布的《2018年第1季度中国在线教育市场研究报告》显示, 2018年在线教育规模突破3000亿元,达到3456.7亿元。2017年中国在线教育用户规模已达12198.9万人,同比增长18.0%;2018年中国在线教育用户规模可达14236.1万人,同比增长16.7%。

除了不断扩大的用户规模,好未来(学而思)和新东方持续上涨的市值,也让资本对这个行业有了更多的想象。

公开数据显示,2017年全年,在线教育融资次数超过150起,2018年上半年融资超过180起,融资总额超150亿。2017年5月,猿辅导宣布完成1.2亿美元E轮融资;2017年12月,掌门1对1宣布完成1.2亿美元D轮融资;2018年2月,作业盒子宣布完成1亿美元C轮融资;2018年7月,海风教育宣布完成C+轮融资,嗨学网宣布完成数千万元D轮融资;孵化于百度内部的作业帮,2018年10月宣布完成5亿美元E轮融资。

这家成立18年的公司,自成立以来共计完成7轮融资,软银、百度、皖新传媒、中国民生投资、汉能、顺为资本、民生银行等均在其投资者名单中。

资本喜欢好听的故事,但资本不会满足于只听故事。业内人士分析称沪江如此急于上市,不排除是资本的意志,对于投资机构而言,等待离场的时间也许已经过于漫长。“在今天的创投市场,很多创业公司选择流血上市,背后做决定的可能就是用脚投票的股东们,沪江在一级市场已经难以转身,老股东们也想尽快离场。”教育从业者张明对投中网商业深度说。

然而即便顺利上市了,沪江面临的危机就会缓解吗?

未必。

从财务数据看,流利说、51Talk、尚德教育、精锐教育、朴新教育、安博教育这些已经挤进二级市场的机构的日子依然不那么好过。

据朴新教育发布的截至2018年6月30日未经审计的第二季度财务报表显示,本季度,朴新教育营收达5.31亿元,同比增长123.2%,净亏损为人民币1.88亿元,同比扩大347.3%。

从尚德机构2018财年Q3季报可以看到,该公司Q3季度的市场营销费用高达5.42亿元,较上年同期增长58.6%。当前公司研发费用却仅有2317.3万元。也就是说,尚德机构的营销费用是研发费用的23.4倍。

流利说招股书显示,2018年上半年,流利说运营支出为3.471亿元,其中销售与营销支出为2.598亿元,研发支出为6090万元,高昂的支出成本换取用户的做法,使得公司陷入无法盈利的怪圈。数据披露,2018年上半年的流利说净亏损达1.823元,2017年同期亏损为6730万元。2018财年Q3季度,流利说完成净收入1.8亿元,而销售和营销费用则高达2.04亿元。

目前对于各教育机构而言较大的挑战依然集中在各个企业高昂的获客成本上,这也是目前入局的一众玩家难以获得大规模盈利的主要原因。资本的加注迅速催熟了在线教育的市场,但对沪江们来说,想要解除危机、取得长久发展,需要的还是正确的产品逻辑和自身的造血能力。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。