编者按:本文来源创业邦专格隆汇,作者 沽民,数据支持 勾股大数据。

自IPO以来短短三日,中烟香港的股价从4.88上涨到6.87,涨幅40%,今日盘中股价一度摸高到9.2。

这三天的换手率分别是30%,24%以及15%,这对于一个流通盘只有25%的公司来讲,意味着这25%的流通盘的持股股东,每天都换了一遍^^

今天的行情,早晨开盘之后迅速上拉20个点,摸高9.2的高位,然后一个倒栽葱下来,全天持续低走,尾盘扑街。

根据交易席位的统计结果来看,今日卖出最多的两个席位是中金和招商(中烟上市的承销商),买入最多的是“富途”(代表互联网散户)。一部分散户被“割韭菜”^^

即便如此,从上市到目前,中烟香港的累计涨幅仍然在40个点,说明市场对这只股票的追捧热度不减。

那么问题来了,是什么原因让人们对中烟如此着迷呢?

1

传说中的“烟草第一股”

常言道,烟酒不分家。A股有一众优秀的的酒企,泸州茅台五粮液,然而同为“上瘾品”,烟企不论A股还是港股,在大中华的股市还没有。

这不科学。

于是,应运而生的“中烟”,甫一出生就顶着“烟草第一股”的光环。

人们为什么喜欢炒“第一股”?盖不外乎在“稀缺性”上下功夫。所谓“第一股”,意味着市场上除了这一家之外,没有别的标的,因此漫天要价,估值可以打得比较高。

正如腾讯常年占据港股“科技第一股”的地位,无人撼得动。如今阿里要回归,不知腾讯是喜是忧。

一旦标的足够多的话,货比三家,投资者就有个选择了。业务差不多,模式也近似,为什么你的估值比我高那么多?这就有可能被打下来。

因此,从这个角度,炒“第一股”炒的是稀缺性和高估值,这不无道理。

但是,对于上市的中烟香港来讲,这个“第一股”的底子似乎有点潮。为什么?

上市的“中烟香港”,虽然与“中烟”沾边儿,但并不是做烟草制品生产的企业;它是中国烟草总公司(下称“中烟总”)旗下的子公司,主营业务是烟叶的进出口。

这虽然有点文字游戏的意味,但事实上,中烟香港的确与“上瘾品”关系不大,而是一家严格意义上的贸易公司。

这一点从财务上可以看出。中烟香港的应收最大头是烟叶进口,2018年报告中占总营收的61.7%;第二大头是烟叶进口,占2018年应收的16.8%,这两块加在一起已经占到总营收的78.5%,接近五分之四!

接下来是卷烟。虽然卷烟出口的收入比例在中烟香港中占到21.3%(2018年数据),但这也只是卷烟经销的业务,说白了拿销售提成,与香烟生产的巨额利润没有太大关系。

因此,请注意了,在中烟香港的业务里面,五分之四是烟叶的进出口,五分之一是卷烟经销,这些都不涉及利润极高的香烟生产业务。

此外,对于中烟香港来讲,他进口多少烟叶、出口多少烟叶、以及经销多少卷烟,基本上都是中烟总一句话说了算的,因此业务稳定性并不高。

因此,一言以蔽之,中烟香港是一家围绕着香烟的烟叶进出口与卷烟经销商公司,这种业务模式,在港股冷酷理性的市场上,往往难以给出较高的估值,一般在六七倍左右。

而中烟,上市价时的PE是12,对于同类公司来讲,已经相当高。但是我们看到,中烟在上市之后,不仅没有下跌,反而一路上涨,把PE干到了接近20倍。属于明显高估。

记得去年此时前后上市的毛记葵涌、平安好医生、小米W、歌礼B,等等新股,全部遭遇破发,而歌礼、毛记等股票上市首日就破发。而这些公司,有的从前景上看似乎比中烟香港还要有前途。但为何一年之后,这个“中烟”却被爆炒到如此程度呢?

——答案是资金面。

2

爆炒v.s.破发——资金面说了算

我们知道,港股是可以融资打新的。不同券商提供的杠杆倍率也不一样。而把所有参与打新的资金与发行的资金做一个比例,可以得到一个数,叫做超额认购率。

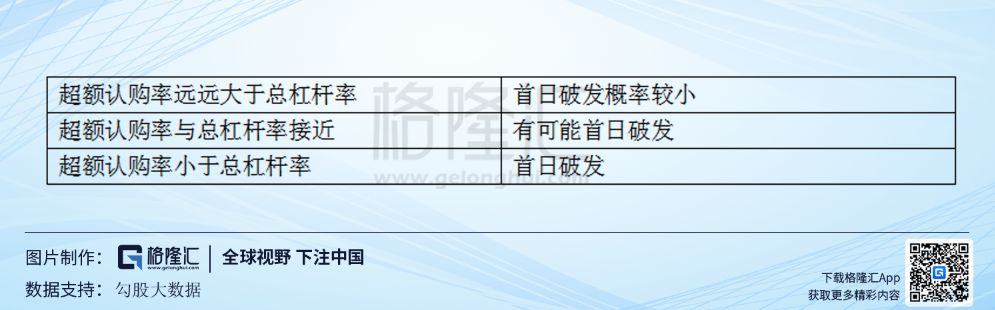

同时,对于所有打新资金来说,哪些是投资者自由的,哪些是从券商银行各种金融机构借出来的,可以算另一个数,叫做认购总杠杆率。把超额认购率和总杠杆率相比,就可以得到很有意思的结论了。大致分三种情况:

举个例子,一般券商的杠杆率都是1:9,也就是自己出1块钱,从券商借9块钱,总共凑成10块钱去打新股。此时,假如行情冷清,这只新股的超额认购率为5倍,那么打新首日会发生什么事情呢?

为简化问题,我们假设新股是1元/股,同时每手是1股。那么10块钱可以达到多少手呢?这要通过超额认购率去算。

既然超额认购率是5,意思就是每5手对应的资金,可以抽到1手新股;因此这10元(对应10手),从平均意义上可以抽到2手新股。好了,问题来了。10元里面有1元(对应1手)是自己的,而通过打新的自动分配机制,却得到了2手股票。这时投资者面临的局面就是——资不抵债!

按照券商的一般规则,会要求在上市首日就偿还打新贷款,那么投资者虽然手里有2手股票,但只有1手是自己的,他就要卖掉另一手,才能偿还券商的钱。这就会在上市首日(甚至是暗盘)集聚了较大的卖压。

去年7月小米上市的时候,根据统计,当时的超额认购率只有8.5倍,而券商的孖展(英文margin,保证金)倍率普遍在10~20之间,因此形成了较大的首日卖压。

相反,2017年下半年众安、阅文、希玛上市的时候,超额认购率都在二三百倍,而有些券商甚至愿意提供100倍杠杆,仍无风险。

所以,新股上之后的短期行情,是受资金面松紧影响非常大的。资金面宽松的时期,那些基本面不赖或者顶着一些“光环”上市的新股,会受到爆炒,没什么悬念。

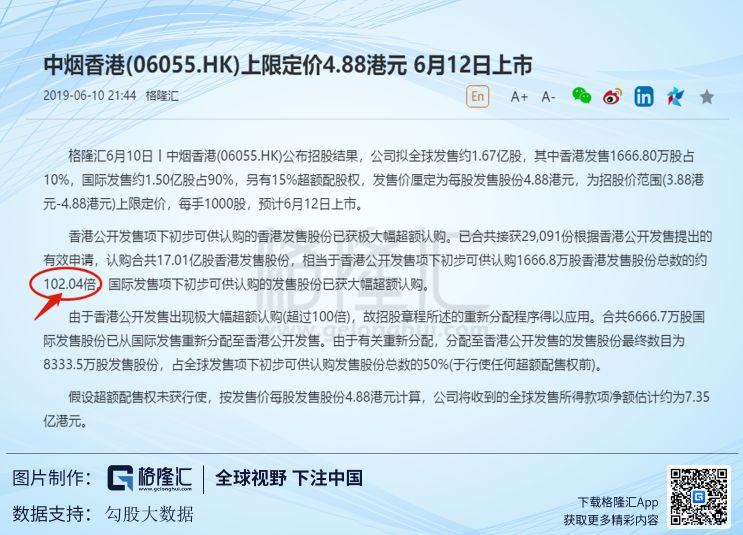

此次中烟香港上市,据格隆汇报到,在认购结束的时候,超额认购率已经高达102.04倍,可见资金面相当宽松。

由于大量的人抢不到新筹,于是便会在暗盘以及公开交易之后争夺筹码,把股价炒起。再加上“烟草第一股”等光环,使得这只股票上市后的爆炒,几乎是不带悬念的。

即便如此,长期而言,价格是一定会回归合理区间的,这只是时间问题。毕竟上市的时候估值就比合理区间高出一倍。也许在这里一轮炒作之后,中烟也会像其他新股一样,走向破发的命运。

3

长期破发——新股的宿命

开始敲黑板。首先强调,从长期来看,新股破发的大概率事件。

对于绝大多数公司来讲,上市是为了募集资金,而不是回馈社会。既然是募集资金,他就要考虑一个效率问题。

谁会在股灾的时候IPO呢?大盘的PE被干到个位数字,这个时候上市又能有多少估值呢?因此,大量IPO扎堆的时间,一定是在市场行情比较好的时候,或者干脆说白了就是行情顶部。2007年中石油IPO曾记否。

行情顶部,资金宽松,到处都是钱,这个时候上市融资自然是筹集到足够多的钱,股价也够漂亮。但是日中则昃,月满则亏,站在北极,往哪走都是南。既然越靠近市场顶部的IPO越扎堆,那么接下来市场下行,破发就是大概率事件了。

随便举几个例子,昔日的明星股IPO,众安。

阅文。

歌礼。

新股长期破发,这个逻辑并不难理解,很多人也不在意。然而我们不能忽视纯粹的资金炒作行为。

连“有的没的”的不靠谱的比特币,在人类疯狂的时候,都能给干到一万九美金/个,那就更不要有不少真金白银的上市公司了。

人们对于新股,更多关注的是刚刚上市的热潮。毕竟谁会想抱着打新炒作的心态,最后玩成战略投资者的命呢?

这大概也构成了新股庶几难逃的宿命——短期爆炒,长期破发。

有少数最终真的转化为绩优股的新股,例如腾讯这些,才会被资本市场重新认识,获得新的估值体系。但这种公司,毕竟是少数;绝大多数在高位上市的公司,只有在刚刚上市的时候才会发生爆炒。

但这几日的爆炒已经足够惊艳。

理性分析告诉我们“长期破发”的结论,远不如新股上市之后暴涨所带来的心理冲击来的强烈。

对于不明觉厉的散户而言,这几天的持续性暴涨翻倍,配合上科创板的开拓之举,以及阿里回港,几乎就是“牛市来了”、“大国崛起”、“万方来朝”的盛况。

殊不知,这种景象,正是我们目前举国上下所需要的。

4

结语:牛市中的“马骨”

在今年的旧文《疯狂的A股和一个“千金市骨”的故事》里面,我们讲过一个马骨的故事。这源自战国时期燕国,彼时那个国君燕昭王励精图治发展骑兵,继续马匹,于是花了重金让人帮他买来两具马骨。

人们看到,既然对马骨这个国君都肯花重金,那么真马就更加了。于是,不久就有很多人牵着马来找他,不久燕昭王就得到了很多良马。

对于股市,也是一样;在一场牛市之先,往往就需要这样的“马骨”来亮明我们的决心。

昨日沪上,一片喜庆,科创板开板,横空出世。中国股市迎来新的发展阶段。

同时,银保监会主席郭树清先生,也再度对房地产市场“喊话”,指出“过度依赖房地产来维持繁荣……,付出沉重代价,……不划算”等等。这点上,为稍显过热的楼市降温的意图,溢于言表。

目下,全球宽松预期再起,而外围市场例如美国SP500、德国DAX、韩国KOPSI都自5月底开始了上涨,然而A股和港股,仿佛欲言又止,到底在等什么?

行情不温不火,人心思涨,新的板块推出,亟待一场开门红,曾经一度举国上下对房地产的依赖和信仰,需要像刚刚被BS打破的“刚兑信仰”一样,来一场彻底的反思与出清。而中国居民的资产配置方式,也需要像发达国家一样,从楼市逐渐转移到金融资产上来。

这一切,也许提示着一场声势浩大的牛市正在酝酿。当然,只是酝酿还不够,我们需要一个发令枪,一副昭示决心的“马骨”。

暴涨的中烟,算不算是这样一副“马骨”呢?

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。