编者按:本文来源钛媒体,作者itlaoyou-com,创业邦经授权转载。

郑志昊再一次站在舞台前。

7月9日,猫眼2019战略升级发布会如期而至,CEO郑志昊面对台下数十位嘉宾、记者,他将身后猫眼全文娱战略的“猫爪模型”展示给观众,而这只毛茸茸的猫爪则分别指向票务、产品、数据、营销和资金这五个战略阵地。

在台上挥手演讲的郑志昊,不禁让人遥想起五个月前,农历正月初二,猫眼登陆港交所,郑志昊手握木槌敲响上市锣,并说道:不负时代,坚定成长。

转眼间恍如隔世,猫眼上市已近半载。

企业上市,自然要讲新故事,交出好答卷,“猫爪”显然是猫眼要讲的下一个故事,从核心的票务业务,到包揽产品、数据等的宣发体系,再到后端资金盘,猫眼托出了自家的“文娱生态梦”。

梦是有了,但如何实现呢?

上市四个月后,猫眼被纳入港股通,且股价涨幅相对稳定,不过这并未削弱其面临的现实矛盾,财务亏损、用户留存率低、外部生态对抗,这些难题还等待着猫眼解决。

如今的猫眼,仿佛被围在城中,并再次寻找出城之路。

票补围城

如果说“猫爪”是猫眼的新故事,那财报就是猫眼的答卷。

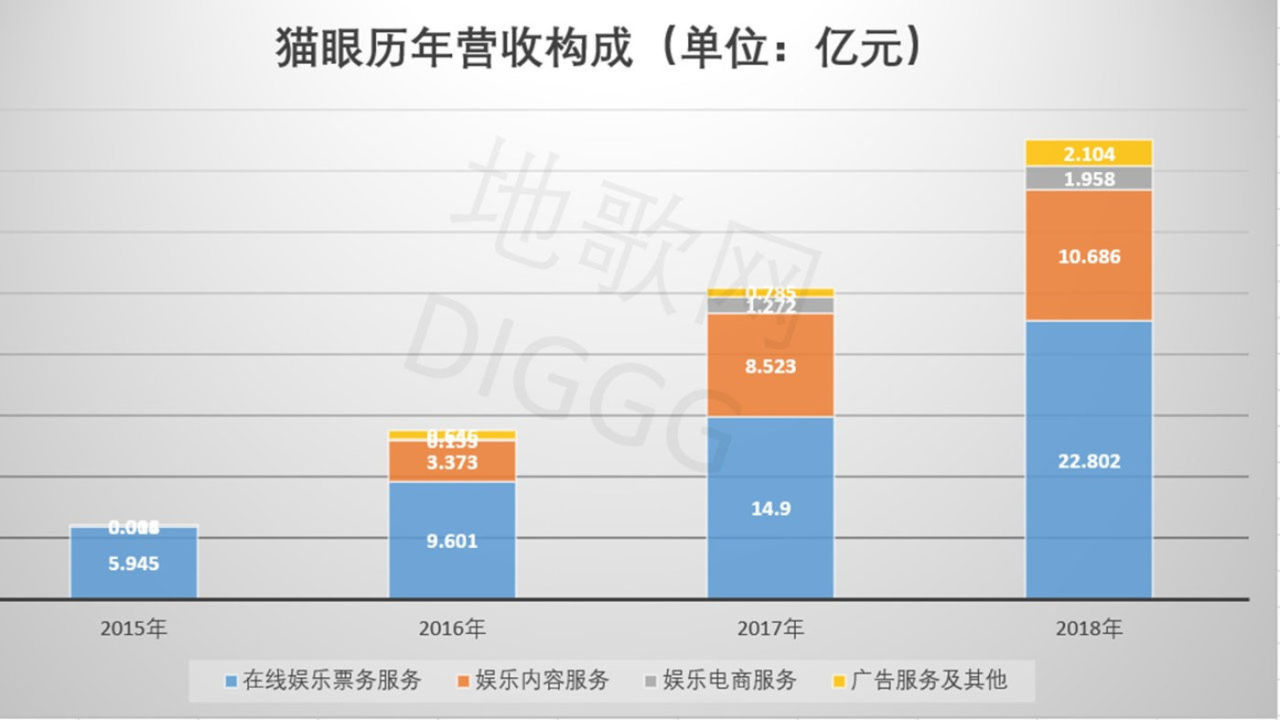

透视猫眼上市后首份财报,其2018年总营收37.54亿元,同比去年增长47.33%,同比2015年增长283.5%,当年实现毛利润23.56亿元,同比增长35.25%。

同时,猫眼的“业绩支柱”在线娱乐票务业务在2018年营收22.802亿元,同比增长53.03%,当年电影票总交易额达326.99亿元,较2015年增长153.45%;而新兴的广告服务也在当年营收2.104亿元,同比大增168.03%。

营收指标高增,这是猫眼答卷里亮眼的答案,但其中也不乏丢分项。

观察猫眼的营收结构,票务业务在2015年营收5.94亿元,占比一度超过99%,虽然这一数字在持续下降,但到2018年,猫眼票务业务的收入占比仍高达60.74%。

同时,猫眼的电商及广告业务仍在“爬坡”,前者在2018年的总营收中占比5.22%,后者营收占比也仅为5.6%,二者合计占比不足11%。

这样的营收结构并不合理。

猫眼娱乐营收构成,地歌网制图

以电影票在线选座起家,猫眼的票务业务成为营收支柱也属常态,但从经营角度看,收入是否多元化决定公司的发展天花板,猫眼显然得在这一维度继续补课。

不过,猫眼业绩的丢分项不单单是营收结构。

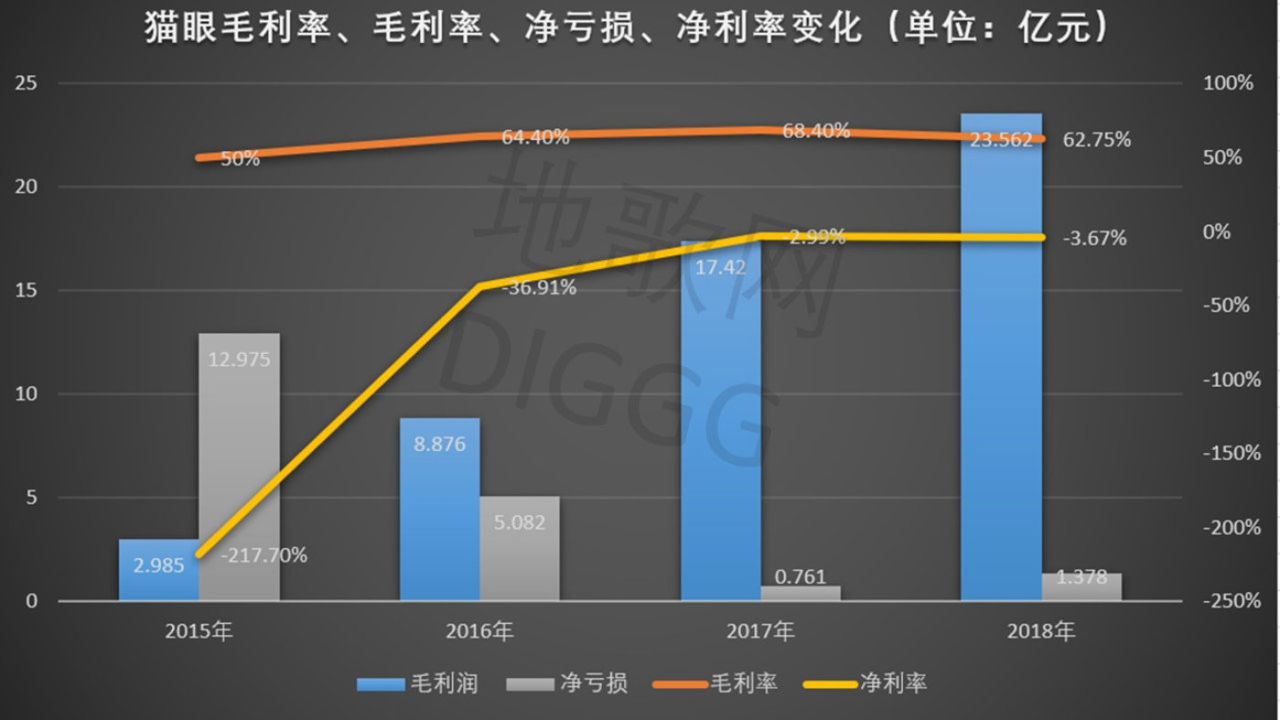

虽然自2015年来,猫眼营收在持续增长,但亏损也在同比扩大,其2018年净亏损为1.378亿元,同比增长81.08%。

亏损之上,猫眼的毛利率与净利率也在波动变化之中。虽然自2016年来,猫眼毛利率始终维持在60%以上,但净利率始终为负,且在2015年达到-217.7%的最低值。

猫眼毛利润、净亏损、毛利率及净利率变化,地歌网制图

但,在线票务始终是烧钱行业,敢问谁家不亏损。去年4月,阿里影业在业绩预警中表示公司15个月内将亏损17亿元,主要原因是2018年春节档淘票票的票补。

显然,无论猫眼还是淘票票,都逃不过票补带来的荣光与泡沫。

票补如猛虎,曾经炒热了整个中国电影消费市场,也让各平台陷入几乎无休止的烧钱车轮战,这带来的,则是各路玩家被砸开的亏损裂缝,和同样无休止的成本投入。

平台业绩“失血”,猫眼也无法幸免。

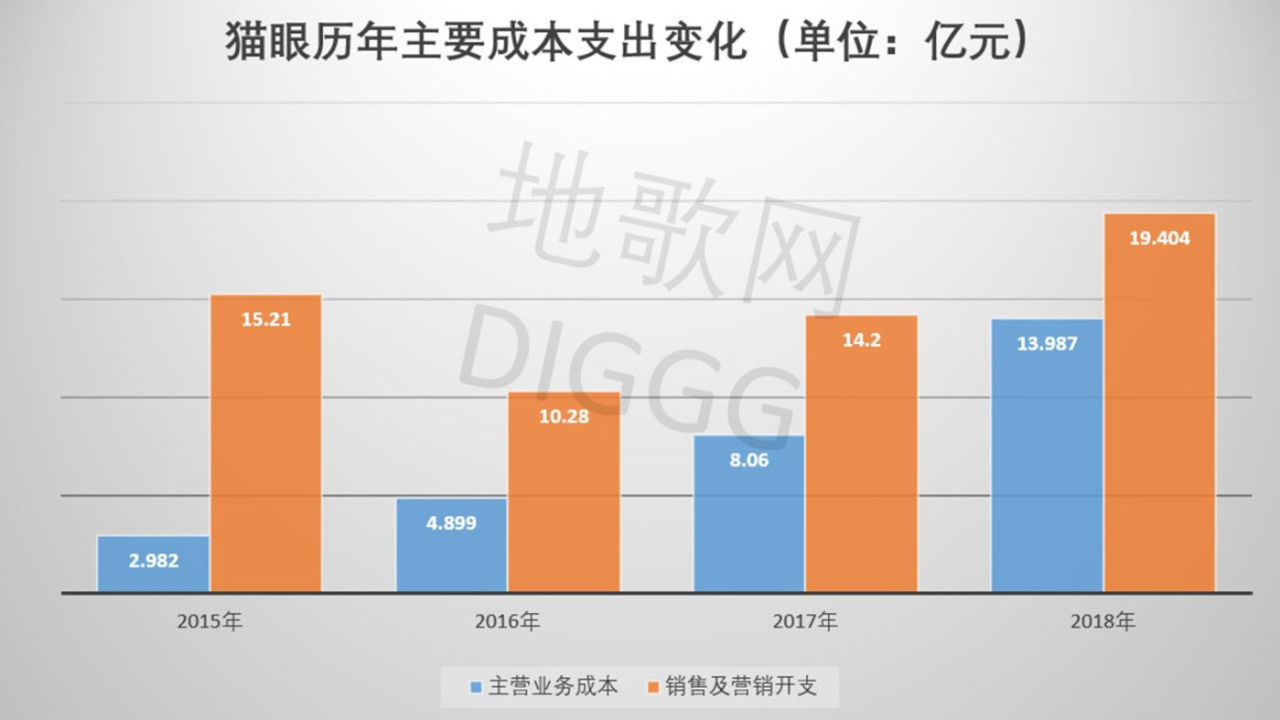

据猫眼2018年财报显示,公司2018年收益成本为13.987亿元,相比2015年增长369.05%,而在这之中,票务系统成本占总成本比重最高,为39%,支出5.457亿元。

猫眼成本及销售开支,地歌网制图

同时,猫眼的销售及营销开支也居高不下,2018年达到19.404亿元,同比增长36.65%。对此,猫眼在财报中解释到“主要由于为推广我们的服务而增加用户激励所致”。

所谓“用户激励”,想必就是猫眼的票补动作。

票补为平台带来亏损,冲击影院销售额,但却激活了大众观影消费,助力国内电影票房在2015年突破440亿元,同比高增48.7%。

票补烧钱一时爽,但平台们会一直烧钱一直爽吗?

在“疯狂票补”的岁月里,大量滥竽充数的作品借低票价刺激大盘,反而在内容上形成“劣币驱逐良币”的现象,影响市场良性发展。再加上大手笔的补贴投入,票务平台也开始“吃不消”。

于是,票补完成了历史使命,也到了退出历史舞台的时刻。去年9月,网上盛传国家电影局将取消票补,整个行业都在向“9.9元电影票”说拜拜。

票补“燃情岁月”已过,取而代之的是平台“为盈利而战”。

今年春节档不少网友反映,曾经30-40元的票价都涨到50-60元,IMAX甚至涨到了100-120元。一个春节档,观众就见识到影院和票务平台极强的盈利诉求。

同时,不少影院和票务平台也打起了“服务费”的主意。今年《复联4》上映期间,多地影院出现服务费比票价高的情况,例如哈尔滨艾美国际巨幕影城,线上列明票价为27元,服务费却高达136元。

此外,类似《阿丽塔》《毒液》等影片,在线购票的服务费也上涨到5-15元不等,这背后,影院为与票务平台抢用户固然是重要因素,而盈利也是不可忽视的原因。

据猫眼招股书显示,在线购票的服务费比例一般为票价的4%-8%,收入普遍在3元左右,但随着电影票价水涨船高,购票服务费随之增长,票务平台的盈利空间也被顺势打开。

显然,票补退潮后,票务平台盈利诉求浮出水面。

票务平台想盈利,这和当年的外卖战争逻辑类似,当高补贴阶段结束后,平台开始提佣,吸引用户的主武器从价格转变为服务本身,各家平台将在用户价值维度再次展开较量。

因此,票务平台将真刀真枪比拼宣发、比拼生态。

构筑“宣发梦”

华晨宇身穿白衣,下穿红裤,面对镜头,目不转睛地盯着眼前的四阶魔方,在指尖飞速转动下,华晨宇拼完了手头的魔方,用时4分18秒。

这不是什么电影画面,而是抖音账号“猫眼大明星”的日常。

不止是抖音,郑志昊曾透露,猫眼已在微博、今日头条、B站和秒拍等文娱平台开设多个账号,以“猫眼大明星”抖音账号为例,其累计粉丝突破650万,点赞达1.8亿。

可见,猫眼正在线上建立新媒体矩阵。

同时,猫眼还在线下拥有9500家合作影院、42个城市的影迷会,以及在130多个城市的核心商圈、460多所高校拥有的超过100万个曝光点位。

“线上+线下”的双重资源整合,猫眼在宣发领域确实有两把刷子。

但罗马不是一天建成的,猫眼的宣发故事也不是一天写就的。从2012年的美团电影开始,其专注票务市场,在资本、产品创新等助推之下,美团电影一路高歌猛进。

到2013年,美团电影分拆为独立品牌,猫眼就此登上舞台。

新开篇也有新变化,当宁浩在2014年用《心花怒放》点燃暑期档时,影片的联合出品方写上了“猫眼电影”的大名,猫眼开始书写自己的宣发故事。

宣发业务有了开头,美团王兴也有了新思考,猫眼如果不能进入电影上游产业链,光卖电影票,根本无法挣钱。于是,猫眼在2015年成为独立公司,开启人生第二篇章。

这一次,故事主角则是巨头林立。

2016年,强于宣发的光线传媒入股猫眼,成为第一大股东;2017年,猫眼收购微影时代,同时获得腾讯10亿元投资。

猫眼上市后股权结构,数据来自招股书

至此,“拜过”腾讯、美团和光线的猫眼,正成为一个大帝国。

有了这些巨头加持,强于票务的猫眼自然在宣发上也不差。在本次战略发布会上,郑志昊表示在文娱产品维度,猫眼已拥有覆盖宣发全流程的“猫眼通”。

猫眼通的服务范围涵盖渠道推广、新媒体营销、定制发行及宣传,更细节之处还包括微信公众号文章投放、影迷会及路演活动策划、地面宣传海报定制等。

显然,猫眼是在整合线上线下资源,全方位输出宣发能力。

不仅如此,在猫眼本次的“猫爪模型”中,其将建构更大的文娱宣发体系。以长板的票务平台为入口,在产品维度向制片方输出宣发能力,向影院输出SaaS服务,向全行业输出数据分析与营销能力,并溯至产业链上游,为内容方提供金融支持。

同时,好宣发的基础在于好内容,猫眼也在这一维度展开试水。今年5月,猫眼娱乐与FIRST剧情片实验室达成合作,宣布共同探索青年电影人培育和项目孵化新模式,猫眼也想掌握内容的主控权。

以票务为底,从宣发进击,深入文娱产业链,这正是猫眼想打造的文娱梦,它也在沿着这条路坚定前行。

不过,其中隐忧也是相伴相行。

猫眼的优势在于宣发,流量与渠道是它的长项,如前所述,猫眼在线上线下均有布局,同时还拥有美团、大众点评等App的入口,并且在微信上线“猫眼小程序”,8个月内用户量达1.5亿。

用户数据看似光鲜,但却暗藏玄机。

根据招股书显示,截止2018年前三季度,猫眼月活用户超过1.346亿,其中美团渠道占比53.6%,腾讯渠道占比41.3%,自有渠道仅仅占比5.1%。

可见,无论开设新媒体账号,还是上线小程序,猫眼的流量实际都流向了抖音、美团和微信等平台,最终没有留存在猫眼App,成为猫眼电影的用户,而由于缺乏社交沉淀,人们来猫眼只是为了购票,买完即走。

缺乏自我流量的猫眼,始终是给别人的流量池做嫁衣。

说回猫眼的文娱梦,即使在数据、资金上能给予内容方发行支持,但猫眼同样缺乏票务平台之外的流量阵地,且用户留存不足、过于依赖外部渠道。简言之,猫眼并未搭建起流量生态。

不过,反观猫眼背后的巨头,其面临的真正问题在于生态角色和定位。

对“金主”腾讯而言,猫眼是其内容生态里的宣发加速器,并且在票务端形成抓流量的作用。简言之,猫眼只不过是腾讯的又一个流量入口。

同样,对美团而言,猫眼是重要的生活服务入口;对光线而言, 猫眼是重要的移联网入口。但归根结底,猫眼起到的还是入口作用。

认清现实,猫眼或许只是巨头手里的一块拼图。

不可否认,腾讯、美团这些巨头为猫眼带来资本、技术和流量等的支持,但却让猫眼对巨头产生依赖,并逐渐成为巨头生态的辅助者,带来的后果是,猫眼获得了发展动力,但也缺失了生态能力。

这正是猫眼的“围城”所在。

因此,猫眼有宏伟的“文娱梦”,但对巨头的依赖也是实际问题,这共同构成猫眼发展的“红与黑”,并且给全行业留下了更为深邃的命题:生态战争。

生态游戏

如果提起猫眼,就自然能想到淘票票。

2014年,淘宝电影上线;2016年,淘宝电影更名淘票票,正式进入阿里影业的生态序列,其市场份额一度居于行业首席。

到2017年,猫眼相继收购微影、格瓦拉和娱票儿等平台,其以超过60%的市场份额傲视全行业。虽然淘票票市场份额落后,但再加上大麦网,其在这场票务战争中并不输于猫眼。

据极光大数据显示,在电影演出在线票务APP中,用户偏好使用淘票票,紧随其后的是大麦,而后才是猫眼,可见市场份额第一的猫眼也没占到多少便宜。

显然,猫眼与淘票票仿佛天生的对手,长期缠斗不休,而它们背后的腾讯系与阿里系才是战争主角,这两位巨头玩的是生态对抗。

以猫眼、淘票票为入口,腾讯系和阿里系将在文娱、生活服务等维度展开战斗。

首先,看文娱。背靠大树腾讯的猫眼获得了微信、QQ等流量入口,旗下腾讯影业也能为猫眼提供文娱内容支持,而此次成立“腾猫联盟”,二者还将在宣发、音乐、视频等维度有更深入的合作。

猫眼在腾讯的开放生态里做文章,淘票票则是推动阿里大文娱前进的引擎之一。作为阿里大文娱“3+X”战略的重要App,淘票票以票务为本,却也是阿里重要的流量抓手。

显然,和猫眼类似,淘票票也是阿里生态的流量入口之一。

同时,作为阿里影业旗下的重要业务,淘票票补强了影业的宣发能力。反之,在阿里的生态体系中,淘票票也能获得了电商、金融等多维支持。

可见,在文娱这场战争中,猫眼通过资本整合抢到了更多市场蛋糕,而腾讯也有着深厚的文娱基因;另一方的淘票票虽是后进者,但却是阿里文娱生态的重要环节,并获得了不少资源支持。

两方大腿难分胜负,但它们很清楚,文娱是个慢生意,品牌塑造和产业链建设都需要更多资本和更长时间,即使有猫眼和淘票票在前,这场战争也不过刚刚开始。

文娱切忌急火攻心,而生活服务战场又是怎样一番景象?

猫眼背后除了腾讯,还有“老大哥”美团点评。目前,猫眼在美团、大众点评等App均拥有一级流量入口。

对美团点评而言,其在“吃”的领域打出长板,并将业务延伸到酒旅、出行、电影票等生活服务领域,不断构建“吃住行娱”的生态协同效应。

在这个“盘子”里,猫眼是重要的娱乐入口,三五好友在周末逛街,看电影、吃饭、打车回家基本都是“一条龙服务”,这会极大巩固美团的生活服务牌局。

猫眼是美团生态的重要因子,那淘票票呢?

目前,淘票票已接入天猫、淘宝等App,同时还接入了饿了么App,而在阿里的生活服务矩阵中,飞猪、盒马鲜生也都是重要角色,曾经是电商王牌的阿里,势必要在“吃住行娱”等维度打出高度。

不过,阿里生活服务也要想清楚,如何将淘票票、飞猪、饿了么这些原本松散的板块聚合起来,在规模不断做大之后,如何形成板块间协同也是一道难关,美团点评也在这条道路上不断前进。

显然,猫眼和淘票票参与的生活服务之战远未到鸣锣收兵之时。

从文娱到生活服务,猫眼和淘票票的对抗只是单兵作战,背后是腾讯系和阿里系两个生态、两套系统乃至两大文化的对决,猫眼也不过是这场生态游戏中的玩家之一。

而说回猫眼这一单点,其市场份额的优势一时难以撼动,加上本次腾猫联盟成立,文娱巨头腾讯将继续给猫眼“扶上马,送一程”,猫眼在票务和宣发这一仗的底气会更足。

镜子的一面是光辉,另一面却也衬托出猫眼的焦虑。由于票补退潮,高票价重新回归舞台,这打消了部分用户的观影热情。

据2018年中青报社会调查中心的一项调查显示,在2006名受访者中, 93.6%受访者能接受的电影票价最多为40元;60.1%的受访者认为目前电影票价偏高。

高票价影响用户观影决策,并且给市场泼了一把冷水。猫眼数据显示,2019年1-5月中国电影分账票房(不含服务费)同比下降6.35%,系2011年来首次下降;观影人数只有6.89亿人次,同比去年减少1亿人次。

影视行业遇到寒潮,重于票务的猫眼也躲不过。

可见,猫眼在生态战争中收获了得力支持,但也面临不少行业难题。同时,对猫眼而言,“生态辅助者”是一把双刃剑,既有红利,但也带来发展天花板,况且,票务业务和宣发业务这项“传统优势”,也等待着猫眼去继续突破。

现如今,猫眼还要思考如何走出曾经的围城。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。