编者按:本文来源创业邦专栏职问,作者 小易。

提起投行,人们首先想到的是来钱最快的IBD:百万年薪、超长待机;而经常忽略掉工作体验更为人性化、钱拿得也不少的某些中台部门。

在之前一篇《你有想过投行为什么永远在加班吗?》的文章中,有粉丝留言说想了解一下投行中台的关键部门,这次中台部门里最吸引人的Risk Management!

投行的“幕后英雄”

前台是“钱台”,在前面冲锋陷阵,赚钱最多也最累,也是受到关注最多的群体;而在前台们的放心冲锋陷阵的背后,离不开投行的幕后英雄们——投行中后台,强大的中后台为前台高效运转提供了有效保证。

以投行老大哥高盛为例,高盛集团员工人数约为3.8万名,而其中2/3以上的员工属于中后台员工,高盛集团深知,只有中后台的强大才算真正强大。

为此,高盛集团在中后台进行大量投入,以IT为例,高盛的后台仅IT支持人员就占到员工总人数的约1/3,除此之外,还有大量的中台人员,以及身处前台的支持人员;高盛的IT部门甚至开发自己的算法和语言。

高盛迄今已经存在了近150年,之所以能够在大风大浪中屹立不倒,不仅是因为高盛的业务优秀,而且是因为高盛的中后台同样优秀,甚至比前台更强。

每一家投行的 Middle Office 组成都不一样,但一般来说,Middle Office 通常包括:

Risk Management(风险管理部门),Treasure (财资管理部门)和Compliance(合规部门);而这三个部门里,帮助金融机构发现并分析处理风险的Risk Management 可谓是重中之重。

还是拿老大哥高盛举例:

高盛对于风险管理的重视,从风险管理部门在高盛的地位中即可体现出来:在高盛,风险管理部门与交易部门是平级的,每一笔交易都要必须接受并通过风险管理部门的监控。

一个项目来了,风险管理部门首先要拷问它的风险系数有多大,对高盛的品牌有无影响。这个意识是从上到下,渗透到每一个高盛员工的心里的。

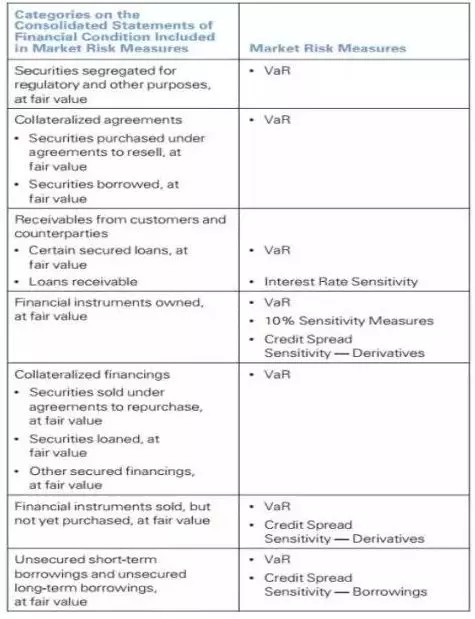

高盛不同情况采用不同的风险指标

投行的第二道防线

虽然风险管理部门不直接为投行创造利润,却是在帮投行规避风险、减少损失。Risk Management 可以说是银行整体风险策略中的“第二道防线”。

投行的交易中通常存在以下最常见的五种风险:

1、Credit Risk 信贷风险

Credit Risk 是一家银行中进行内部信贷审批和监控管理,它着眼于风险交易将如何,他们是否值得冒风险。例如,它将设置“风险调整”的信贷安排的水平,这意味着它对信用评级较差的公司发放贷款的时候设置比较高的利息。

2、Market Risk 市场风险

投资银行在股票市场(债券和股票)买卖证券; 证券价格在股市上大幅波动,如果价格下跌,则会造成损失,反之亦然。有很多的安全措施可用,不同国家的交易是复杂的。因此,交易中存在各种风险:

股权风险 - 股票价格会改变

利率风险 - 利率会改变

货币风险 - 外汇汇率将发生变化

商品风险 - 商品的价格将改变

3、Operational Risk 操作风险

涵盖了与银行日常运作相关的风险。

4、Model Risk 模型风险

所有模型都是对真实世界的数学描述,高级量化方法往往成为先进风险管理的标志。然而,量化技术的高级化通常伴随着方法的复杂化,进而形成新的风险。“蝴蝶效应”的存在使微小的误差通过系统传递产生严重的后果,所以在模型的实施过程中可能因适用环境和金融生态的不同而引发模型风险。

5、Counterparty Risk 交易对手风险

交易对手风险是指合同双方不履行合同义务的风险。交易对手风险是双方的风险,在评估合同时应考虑。在大多数金融合同中,交易对手风险也称为违约风险。

有风险的地方一定需要风险管理部门,只要投行达到一定规模的业务,都必须有风险管理部门的批准才可以进行。

特别是从金融危机后,Risk Management在投行的地位大幅提升,甚至在投行裁员时也能幸免:

今年7月,德意志银行在全世界范围内开始大规模的裁员,重组改革将缩减投行业务,包括关闭竞争力不足的股票交易业务,全面叫停股票交易相关活动等等。

然而涉及风险管理的人都在此次裁员中幸免了。

根据5月21日发布的一篇文章,德意志银行正在寻找能够对市场和流动性风险以及压力测试的宏观经济变量进行定量建模和数据分析的人。

目前投行普遍缺乏足够的人才来填补Risk Management相关的职位空缺,能否管好风险是投行未来发展的重要竞争力,所以Risk Management的职位相对来说较为稳定。

根据 indeed的岗位数据,Risk Management的人才缺口将近30万:

于是在大投行都忙着应对危机的时候,风险管理部门的员工最不容易被裁。

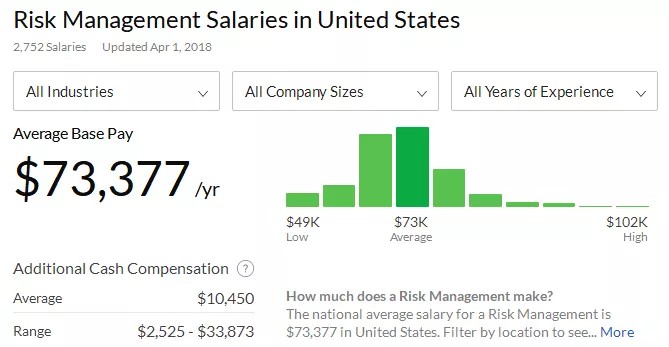

薪酬比肩IBD

除了这些,Risk Management 的工作薪水和前台IBD有的一拼,Glassdoor上的数据显示实习薪资都达到了33k-37k:

图/Glassdoor

薪酬调查网站Emolument的最新研究显示,在过去的两年里,风险管理领域的工资平均每年增长4.5%。更让人惊讶的是,同期该领域的奖金涨幅每年平均高达33%。

Emolument的CEO Thomas Drewery认为,风险管理部门奖金的大幅增长说明它现在“有地位了”。

不仅投行对风险管理人才的需求巨大,包括商业银行在内的不同行业对Risk Management的需求也日益见增。

除投行之外,四大、咨询和互联网行业中,也有Risk Management相关的部门和岗位:

四大有专门的风控岗Financial Risk Management,为外部提供专门的风险咨询服务;

咨询行业中的management consulting 中的risk,也是帮银行、金融机构做风控咨询;

互联网风控,也是这些年的一个热点。从京东金融到蚂蚁金服,没有一家离得开风控。拉勾上,小米对3年以内的风控岗位给出了20k~30k的薪资,陌陌也为风控数据分析师提供20K-30K的月薪;

总体上金融风险管理师在国内目前平均年薪36万元,大多数人年薪集中在25-100万元之间。

对于想拿到外资投行risk management的同学来说,除了满足外资投行target school的要求以外,像前台岗位一样,同样需要在大二大三的时候有相关的实习经历,比如国有商业银行或者汇丰、渣打一类银行的风险管理部的实习;另外FRM证书(金融风险管理师)对于风险管理岗来说是必须的。

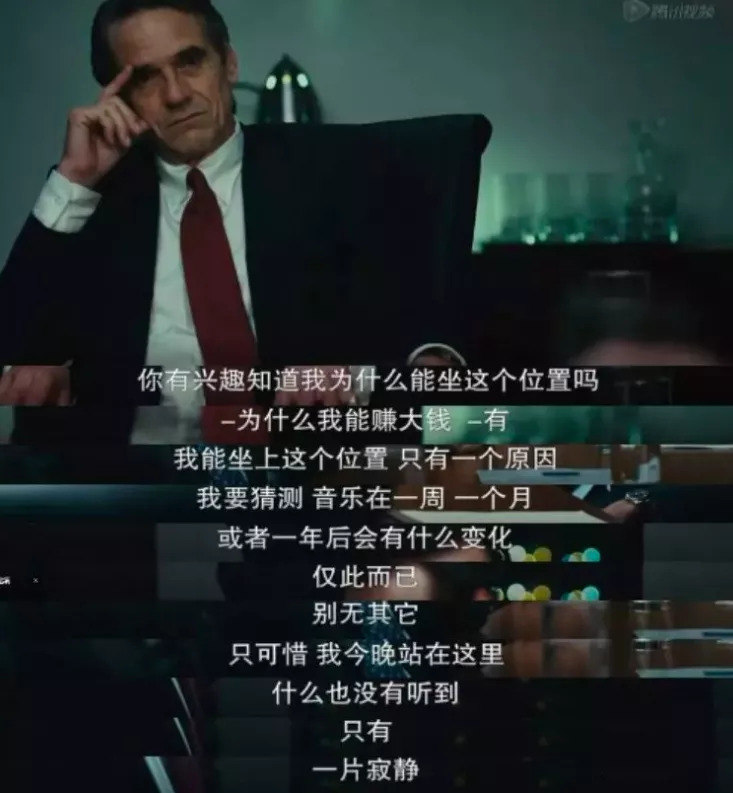

“当音乐停止以后”

在金融界,有一个非常形象的比喻:金融危机之前的经济增长是一场华丽的音乐,投行们就是舞池里的舞者,而危机一来,音乐便会戛然而止,剩下的只有死一般的一片寂静。

描述投行大佬应对金融危机的电影《Margin Call》里就发生了“音乐停止”的一幕:由于这家投行对自己经营了三年的一款抵押债券的风险预估出现了问题,导致这家老牌投行最终决定把手里的垃圾资产卖给接盘的倒霉蛋们。

在做这个关键决定的会议上,投行老总是这样形容面前的危机的:“我今晚站在这里,什么也没有听到,只有,一片寂静。”

这家投行很幸运,至少它是第一家发现音乐即将停止的投行,并快速做出了相对正确的反应。之所以这家投行如此幸运,全都依赖于他们的风险管理部(Risk Management Department)。

风险管理部也可以沿用上面的那个比喻:判断音乐是否会停止,监控音乐何时停止。

2008年,全球金融危机爆发:美国五家大型的独立投资银行在短短六个月内全军覆没。

贝尔斯登被卖给了摩根大通;

美林被卖给了美国银行;

雷曼兄弟倒闭,几乎拖垮了整个金融体系;

……

而因为强大的风控体系,两家百年投行高盛、摩根躲过一劫。

风险管理的重要性不言而喻。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。