编者按:本文为创业邦原创,作者王搏,未经授权严禁转载。

新材料是国家重点发展的战略新兴产业之一,也是科创板六大重点推荐领域之一。新材料领域涉及领域甚广,其中碳纤维、半导体材料、硅基新材料、锂电材料、PI薄膜等领域是市场广阔而又发展迅速的子行业,值得我们重点研究和跟踪。

本篇文章我们将重点研究碳纤维行业,提到碳纤维复合材料,人们或许会想到美国的第四代隐身战斗机F22,其复合材料使用量在30%左右;先进的隐身轰炸机B2,其复合材料使用量更是高达60%;在民航飞机波音787上超过50%的机身应用了碳纤维复合材料。

国产歼-20第四代隐身战斗机(来源:中军网)

实际上,碳纤维因为具有非常优异的特性,被业界誉为新材料“皇冠上的明珠”。其应用领域非常广泛,既有高端的如航空、导弹、航天等,又有就在我们身边的应用如高尔夫球杆、网球拍、自行车等,还有其他工业领域如风电叶片、汽车车身及工业零部件等。

本篇我们首先分析碳纤维产业链,以及国内外发展现状和趋势,通过对科创板申报企业的业务分析和财务分析更好的了解行业特点,最后我们挖掘了值得投资者关注的未上市公司。

Part.1 碳纤维的概念和产业链

碳纤维(Carbon Fiber,简称 CF)是由聚丙烯腈(PAN)(或沥青、粘胶)等有机母体纤维采用高温分解法在 1,000 摄氏度以上的高温惰性气体下碳化制成的含碳量在 90%以上的无机高分子纤维。下图左侧为碳纤维原丝(白色)和碳纤维成品(黑色),右侧为碳纤维织物。

碳纤维原丝、成品和织物(来源:光威复材招股书和中复神鹰官网)

碳纤维具有出色的力学性能和化学稳定性,其密度仅为铝的1/2,强度为钢的7~9倍,是目前已大量生产的高性能纤维中具有最高的比强度(质量轻)和最高的比模量(刚度大)的纤维,这是碳纤维最重要的特点。

除此之外其还具有低密度、耐腐蚀、耐高温、耐摩擦、抗疲劳、震动衰减性高、电及热导性高、热及湿膨胀系数低、X光穿透性高、非磁体但有电磁屏蔽效应等特点,是发展国防军工与国民经济的重要战略物资。广泛应用于军工、航空航天、能源装备、体育休闲、汽车工业、医疗器械、工程机械、交通运输、建筑材料等领域。

碳纤维最主要应用领域(来源:中复神鹰官网)

碳纤维按丝束大小分类,碳纤维可划分为小丝束和大丝束,按照不同K数来划分,1K表示一束碳纤维丝中含有1000根原丝。1-24K是属于小丝束,48K以上的被称为大丝束。

小丝束的抗拉强度十分稳定,离散性小,变异系数在5%以下,容易在生产和使用过程中,对其性能和质量进行有效的控制;而大丝束抗拉强度不稳定,变异系数高达15-18%,可靠性较差,大丝束碳纤维粘连、断丝等现象更多,这样会使强度、刚度受影响,性能有所降低,性能的分散性也会较大,不能作为承重结构加固材料。

小丝束碳纤维主要应用于国防军工等高科技领域,以及体育休闲用品,如飞机、导弹、火箭、卫星和渔具、高尔夫球杆、网球拍等。大丝束碳纤维主要应用于工业领域,包括:纺织、医药卫生、机电、土木建筑、交通运输和能源等。

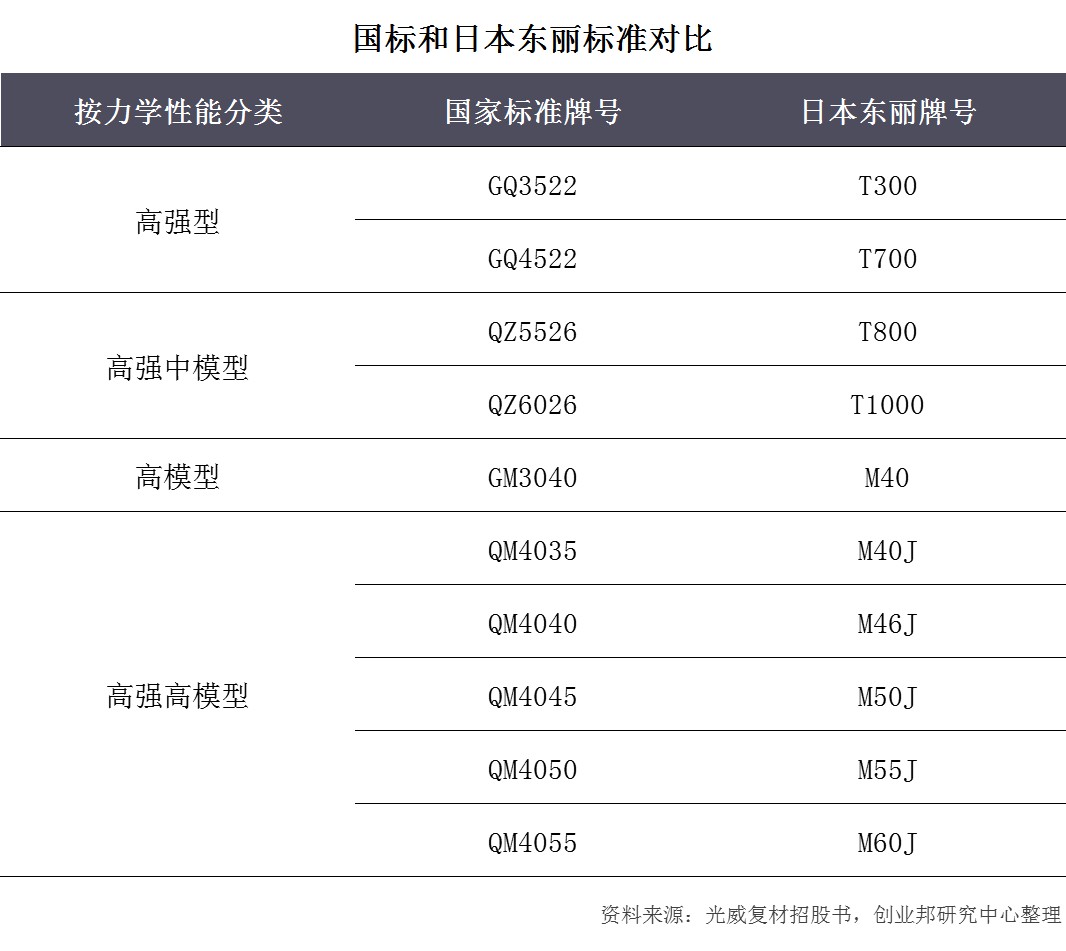

碳纤维可以按力学性能分为高强型(GQ)、高强中模型(QZ)、高模型(GM)、高强高模型(QM)。实践中,拉伸强度及模量是国际碳纤维分类的主要标准,业内一般采用日本东丽(TORAY)分类法,我国国标和日本东丽标准对比如下图。

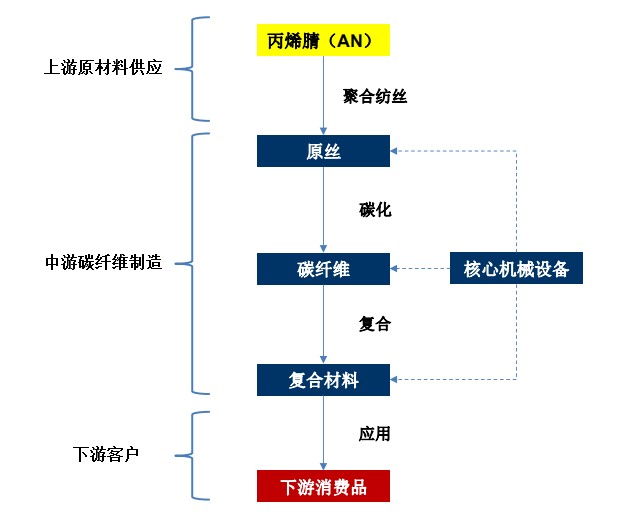

碳纤维产业链主要分为上游原材料供应;中游主要分为:原丝、碳纤维和复合材料三部分;下游消费主要为航空航天、风电、体育休闲、汽车轻量化等领域。

碳纤维产业链(来源:光威复材招股书)

其中在上游,聚丙烯腈相比沥青和粘胶具有成品品质优异,工艺简单和产品力学性能优良等特点,成为碳纤维原材料的主流,占据90%以上市场份额。

产业中游为碳纤维复合材料,复合材料是由两种或两种以上不同性质的材料,通过物理或化学的方法,在宏观上组成具有新性能的材料。各种材料在性能上互相取长补短,产生协同效应,使复合材料的综合性能优于原组成材料以满足各种不同的要求。碳纤维复合材料以树脂基复合材料(CFRP)为主,占全部碳纤维复合材料市场份额的90%以上。碳纤维复合材料的制备难度,一方面在于基体树脂材料的选择,另一方面在于成型技术。

Part.2 市场竞争格局与发展趋势

(1)全球市场供求情况

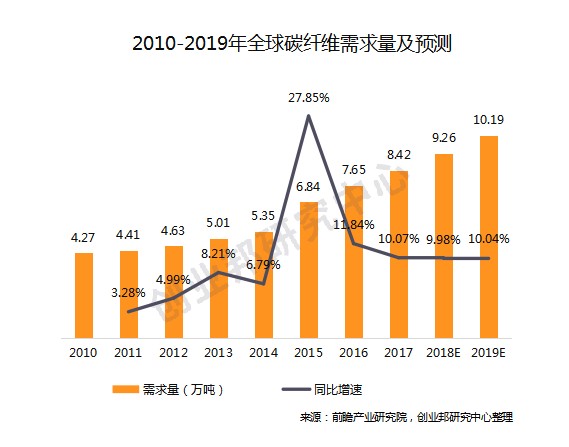

全球碳纤维市场需求量从2010年的4.27万吨增长到2017年的8.42万吨,年复合增长率为10.19%,根据预测,今后两年的年均增长率也在10%左右,预计在2019年达到10.19万吨。

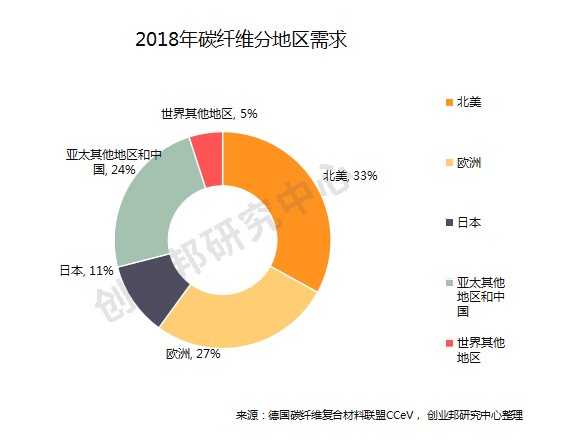

从全球碳纤维市场需求分布来看,2018年北美占比33%,欧洲27%,日本占比11%,亚太其他地区和中国占比24%,整个需求地区分布还是比较均衡。

从2017年和2018年不同地区碳纤维需求变化来看,北美增速为23.8%,欧洲为21.6%,日本为21.9%,亚太其他地区和中国为27.4%,可以看出整个行业的需求增速保持了非常快速的增长。

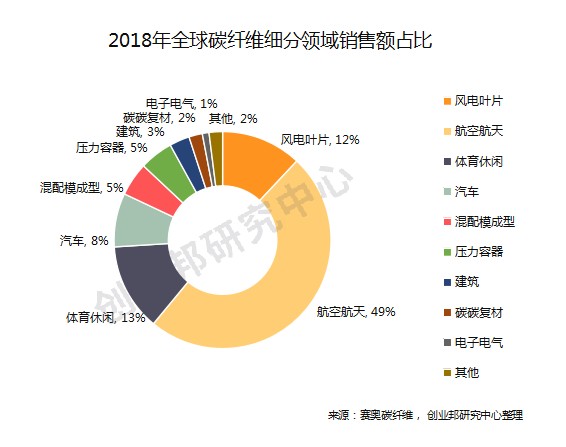

从2018年全球碳纤维细分领域销售量来看,风电叶片和航空航天是最大的市场,销量占比达到23%,其次是体育休闲占比达15%,汽车占比12%。

从细分领域销售额来看,因为航空航天领域需求为高端碳纤维产品(T800及以上产品),价格较高(平均价格为60美元/千克,其他领域平均价格为18~23美元/千克),因此该领域销售额占比达到49%,是碳纤维最重要的市场。

从2013至2018年全球碳纤维需求端子行业复合增速来看,汽车领域作为新兴的市场复合增速达到33%,航空航天为18%,风电叶片市场达到10%,可以说几个领域需求的增速都是处于快速的成长期。

从碳纤维产业的供给端来看,全球碳纤维各国的生产份额如下图所示,美国和日本的份额分别达到26%和18%,中国大陆生产份额为17%,中国台湾为7%。但是中国大陆主要生产T700以下等级的碳纤维,全球高端碳纤维产能主要由美国和日本提供。

(2)中国碳纤维市场

我国碳纤维产业起步于20世纪60年代,不过在关键技术、产量及行业集中度上与日本、美国等先进国家差距较大。目前,我国碳纤维产业取得了初步发展,从20世纪60年代的中科院山西煤化所、长春应用化学研究所、化学研究所(北京)等科研机构为主体,发展到初步形成以江苏、山东和吉林等地为主的碳纤维产业聚集地。

目前,国内T300级和T700级碳纤维产品质量已达到国外同类产品水平,在航天航空、工业领域、体育休闲等领域实现了部分替代进口。T800级碳纤维也有国内企业陆续开始生产,如中复神鹰、江苏恒神、江苏航科、中简科技、光威复材、吉林碳谷、哈尔滨天顺化工等。但国内企业在生产规模、整体成本、生产效率、良品率等还不能与国外巨头相媲美。

由于高端碳纤维(T800及以上)可以应用于先进战斗机、导弹等领域,西方国家在上世纪60年代就开始对华实施碳纤维材料的技术禁运,高强度碳纤维原丝和其生产技术是西方国家对中国严格禁运的最重要技术。

从2009年至2018年中国碳纤维需求量来看,从8600吨增长至31000吨,年复合增长率为15.31%,需求保持了较快增长,特别是最近两年增速都在20%以上。同时我们可以看到,我国碳纤维产业对进口的依赖较为严重,虽然国产化率在不断提高,但是截止到2018年底,对进口的依赖依然达到71%左右。

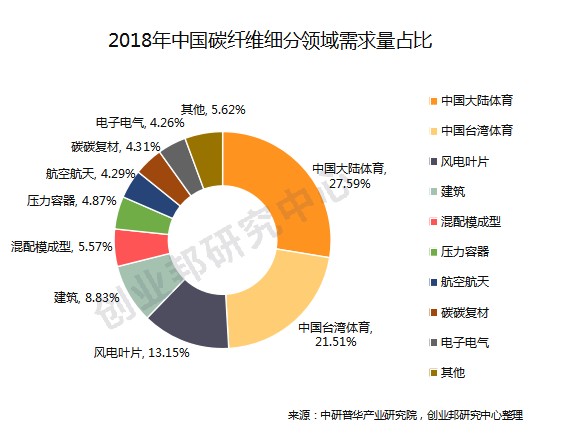

从2018年中国碳纤维细分领域需求占比来看,与全球在结构上也有很大的区别,体育休闲(包括中国大陆体育和中国台湾体育)占到了最大份额,达到49.1%。在高端应用如民用航空、风电叶片和汽车等领域与国际差距较大,显示出我国碳纤维商业化还落后于美日等突出国家,还有较大的发展空间。

从供给端来看,2009年至2018年,我国碳纤维的产能总体呈增长的趋势,从6940吨增长至29500吨,年复合增长率为17.4%。目前我国生产的碳纤维全部为小丝束,其中12K占比超过90%。

虽然国内碳纤维产能在2017年和2018年达到2.6万吨和2.95万吨,但是国内多数碳纤维企业在技术装备、生产工艺与国际先进企业存在较大差距,产能实现率较低。2017年和2018年国内碳纤维实际产量为7400吨和9000吨,远远低于设计产能。预计未来几年我国碳纤维行业在自主研发有所突破的情况下,产量将会保持较快增长。

我国碳纤维主要企业的产能如下图所示,中复神鹰、江苏恒神和精功集团为国内产能最大的前三家企业。同时在这些国内企业中光威复材和中简科技已经上市,未来有望借助资本市场的力量加速发展。

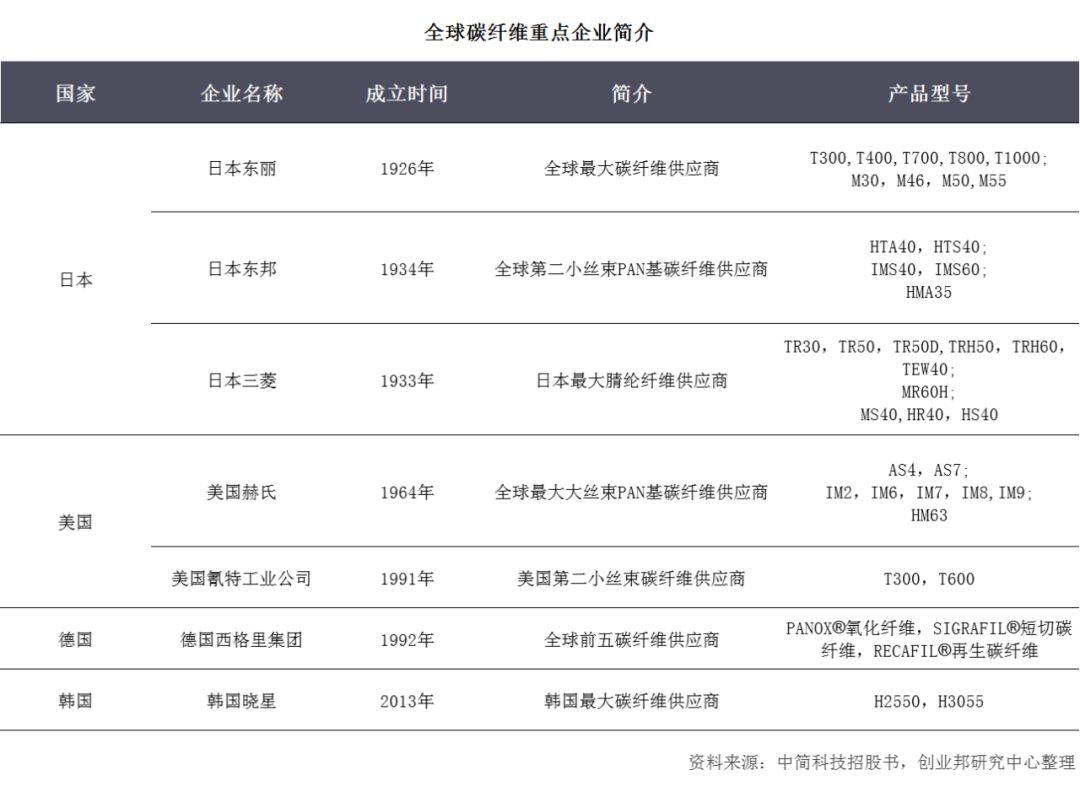

(3)碳纤维行业竞争格局

日本是全球最大的碳纤维生产国,日本的三家企业:日本东丽、日本东邦和日本三菱丽阳目前拥有全球丙烯腈基碳纤维50%以上的市场份额。目前,世界碳纤维技术主要掌握在日本公司手中,其生产的碳纤维无论质量还是数量上均处于世界突出地位,日本东丽更是世界上高性能碳纤维研究与生产的“领头羊”。

美国是继日本之后掌握碳纤维生产技术的少数几个发达国家之一,同时又是世界上最大的丙烯腈基碳纤维消费国,约占世界总消费量的 1/3。

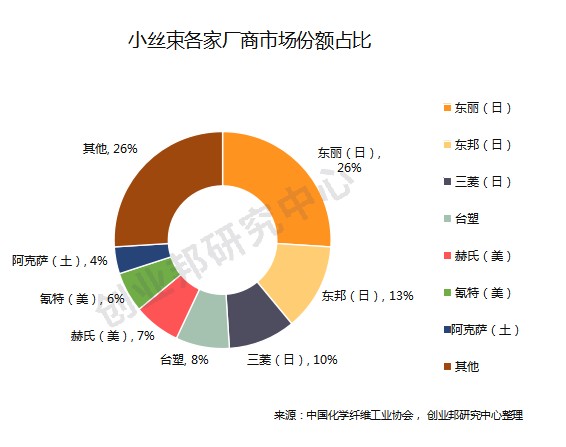

目前,全球碳纤维市场中,小丝束占比约为70%。日本碳纤维产业主打碳纤维小丝束市场,特别是与小丝束应用密切相关的航空航天领域,目前正逐步开拓碳纤维市场并渗透进入汽车、风力发电等领域。在小丝束碳纤维市场,前三名市场份额被日本企业垄断。日本东丽市场份额占比达到26%,日本东邦占据13%,日本三菱占据10%。

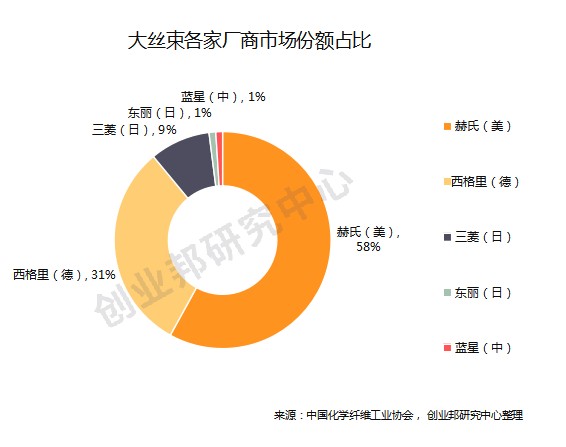

欧美企业则利用自身传统制造业优势,主打大丝束及大丝束密切应用的工业领域市场,如美国赫氏占据大丝束市场份额的58%,德国西格里公司占据大丝束市场的31%。

从全球碳纤维企业产能来看,日本企业占据主要的份额,其中日本东丽在2013年9月收购卓尔泰克后,产能遥遥突出其后的企业,在产能前五名企业中,日本也占据三席。我国碳纤维企业整体和日本美国等突出国家还有一定差距。

(4)碳纤维产业发展趋势

在高端应用领域,技术是最主要因素,供应关系和价格较为稳定。航空航天是碳纤维最重要的发展领域,其对碳纤维产品的性能要求高(需求T800及以上等级),产品附加值也更高,同时需求刚性。因为涉及军工航天等领域,国外长期对我国高端碳纤维材料实施禁运,因此国产化需求更加强烈。能够达到性能要求的企业在供应关系和供货价格上比较稳定。

在中低端应用领域,成本竞争是最主要因素。相比于高端市场,中低端市场的碳纤维主要集中在T300和T700级别中。在工业领域、风电叶片和体育休闲等低端应用领域,发挥规模优势是短期降成本的主要路径,寻找性价比高的前驱体(PAN 原丝)、提高转化过程中的工艺技术以及垂直整合下游则属于长期降低成本的主要思路。

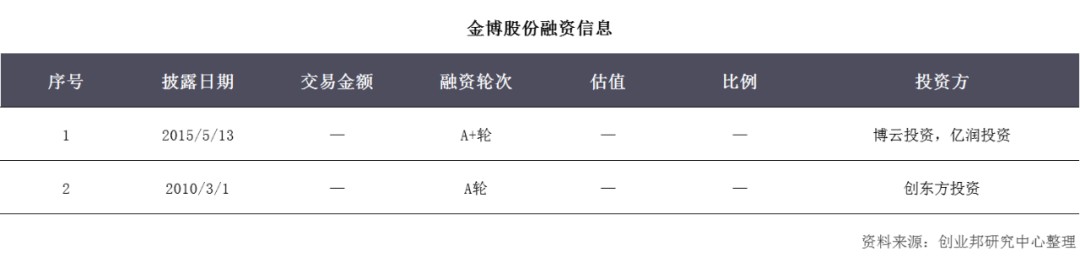

Part.3 已申报科创板上市企业金博股份

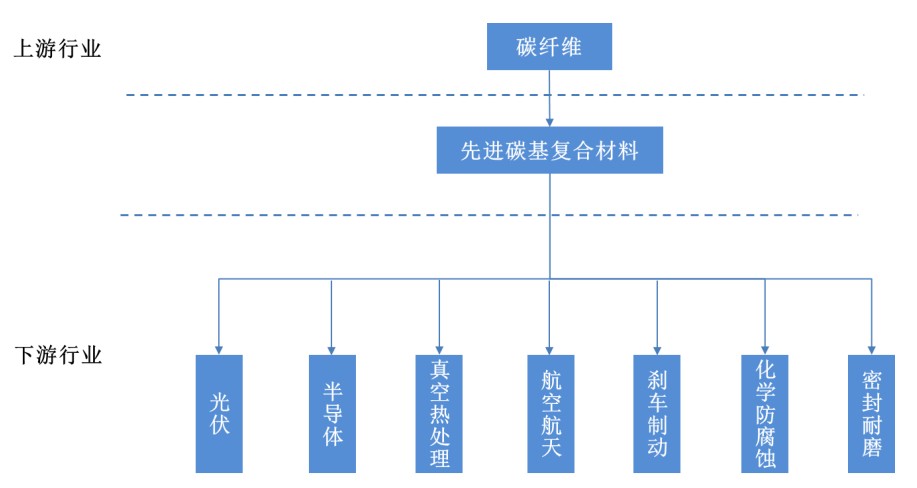

金博股份目前已经申请在科创板上市,金博股份是碳纤维产业中的中游企业,其主要外购碳纤维来生产先进碳基复合材料,其上游为碳纤维制造行业、下游为光伏行业、半导体行业等。通过其招股书,我们可以更好的了解整个产业链特点,更加明确产业发展趋势。

金博股份主要从事先进碳基复合材料及产品的研发、生产和销售。先进碳基复合材料是指以碳纤维为增强体,以碳或碳化硅等为基体,以化学气相沉积或液相浸渍等工艺形成的复合材料,主要包括碳/碳复合材料产品(碳纤维增强基体碳)、碳/陶复合材料产品(碳纤维增强碳化硅)等。

公司主营产品为光伏和半导体领域晶硅制造热场系统系列产品,主要客户包括隆基股份(601012)、中环股份(002129)、保利协鑫能源(03800.HK)、晶科能源(NYSE:JKS)、晶澳太阳能、神工半导体、有研半导体等行业内主要公司。公司是目前国内突出的晶硅制造热场用先进碳基复合材料及产品供应商。

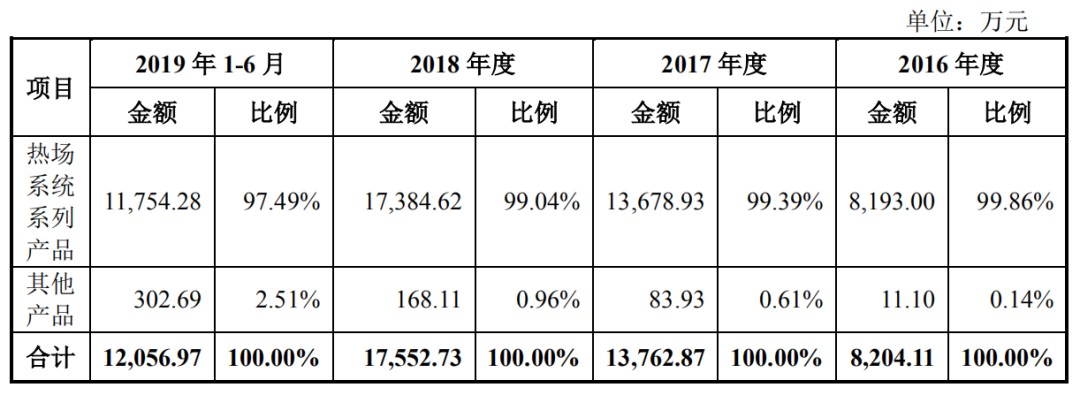

公司主营业务分析

公司主营业务收入的构成情况如下:

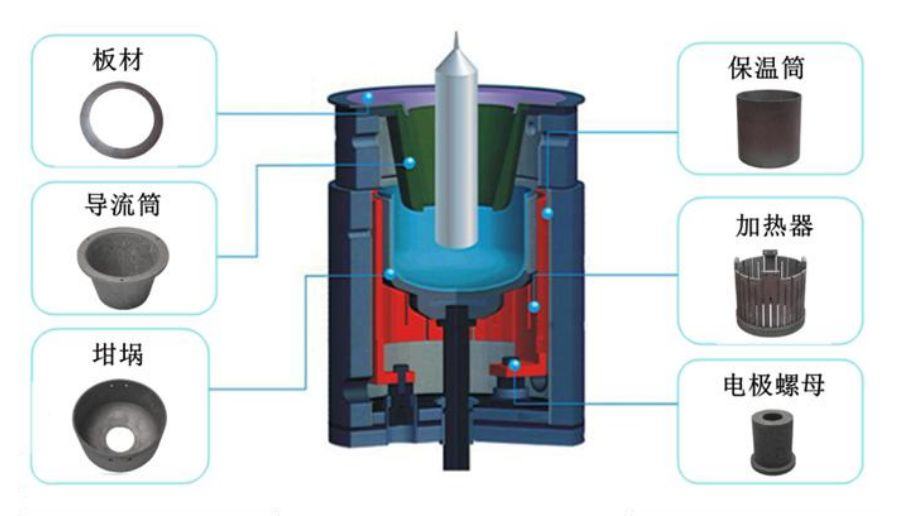

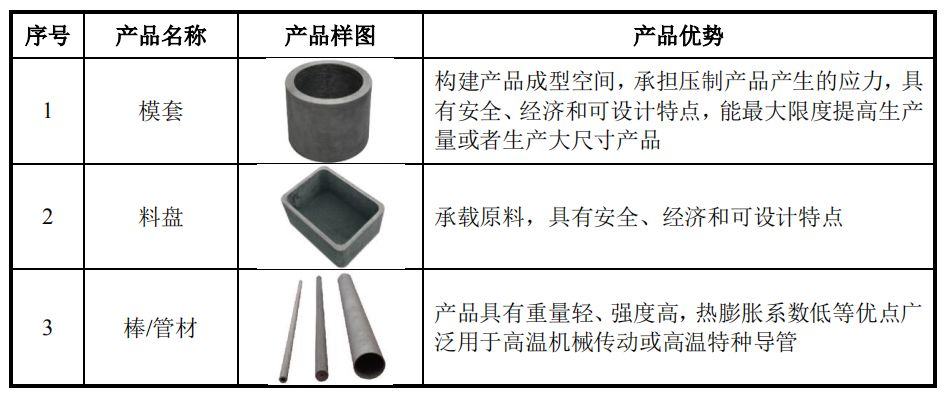

公司的具体产品示意如下所示:

1)单晶拉制炉热场系统。

公司先进碳基复合材料产品应用于半导体行业的单晶拉制炉中,主要包括坩埚、导流筒、保温桶、加热器、板材和电极等,公司产品的主要特性在于安全性、节能、经济性和可设计性。

2)多晶铸锭炉热场系统

公司先进碳基复合材料产品应用于半导体行业的多晶铸锭炉中,主要产品包括铸锭炉顶板、发热体、盖板、护板、紧固件和保温条等。

3)真空热处理领域

4)其他产品

公司财务分析

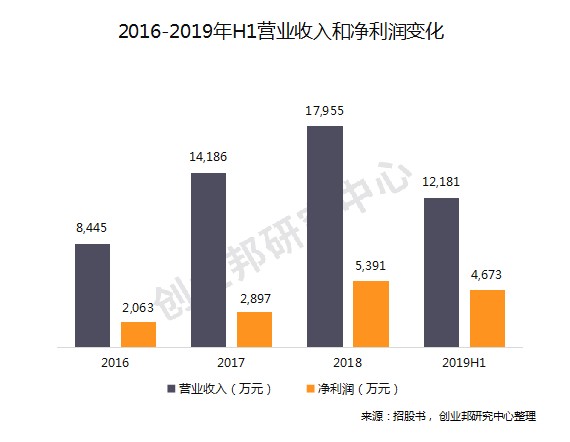

从盈利能力来看,2016至2018年,公司营收由8445万增至1.8亿,归母净利润由2063万增至5391万,复合增速分别约45.99%和61.65%,保持了较快的增长。

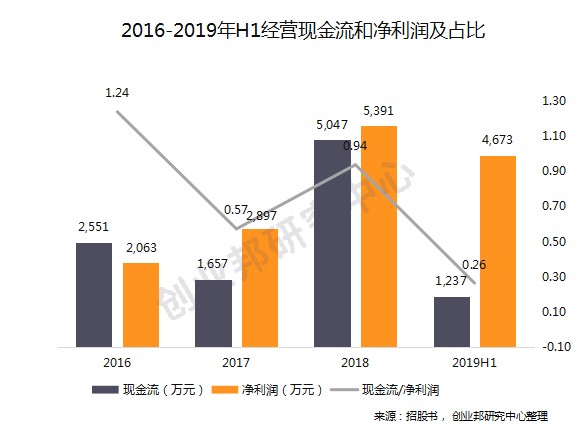

从现金流来看,2016年至2018年,公司经营活动现金流净额与公司净利润的比例在0.57~1.24之间,现金流状况在正常范围之内。2019年上半年,该比例偏低为0.26,不过半年度的数据并不能完全反映企业全年的经营,因此可以忽略。

从研发投入情况来看,我们对比了金博股份和已经上市的两家碳纤维领域企业中简科技和光威复材从2016年至2018年的研发投入金额及2018年研发投入占比,从比较来看,金博股份2018年的研发投入占比在15.67%,与其他两家企业相比略好。

但是我们也可以看到,中国碳纤维企业由于规模较小,研发投入金额整体不足,金博股份和中简科技2018年研发投入尚不足3000万元,还有很大的空间。

从以上公司主营业务分析和财务分析可以看到,碳纤维复合材料因为具有优良的特性,应用范围很广,整个行业处于一个快速成长的发展阶段,同时,国内企业在规模和技术上与国外先进企业还有较大的差距,需要在研发投入和市场拓展上投入更大的精力。

Part.4

值得关注的未上市企业

整个碳纤维产业链中,相对来说难度最大的领域或者产业瓶颈在于中游的高性能碳纤维的制造,因此我们在寻找值得关注的未上市企业时也着重在行业上游寻找,据此,我们挖掘了如下企业:

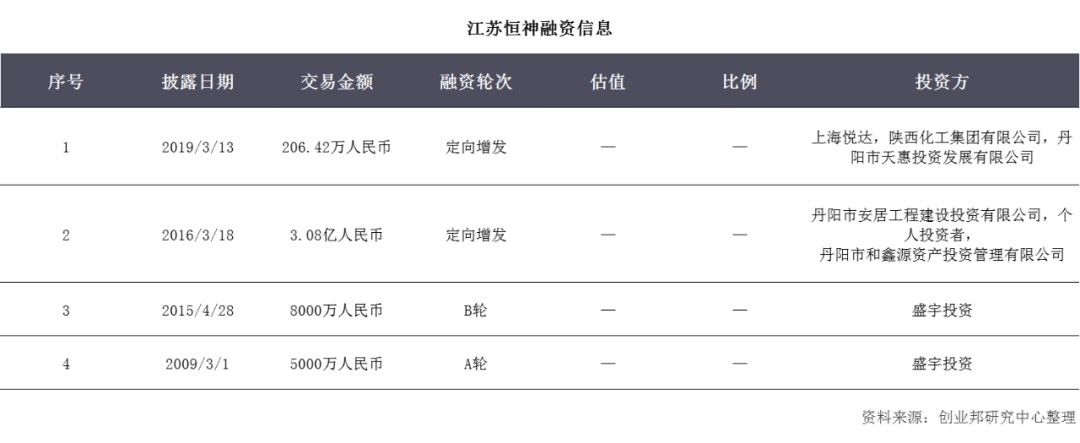

江苏恒神

江苏恒神股份有限公司创建于2007年,恒神股份同时采用连续聚合、间歇聚和湿法纺丝、干喷湿纺工艺进行生产,碳纤维年生产能力5000吨,年产多种规格的织物和预浸料1500万平方米、年产增强增韧树脂1200吨以及复合材料制品5000吨。

公司是国内一家拥有自原丝、碳纤维、上浆剂、织物、树脂、预浸料到复合材料制品的全产业链企业,产品广泛应用于航空航天、轨道交通、汽车、海洋工程及新能源等领域。

恒神公司在突破T300、T700、T800级湿法纺丝碳纤维制造技术的基础上,于2012年启动更为先进、更高性能的T800S碳纤维干喷湿纺制造技术的开发。经过两年多的建设,于2014年9月建成干喷湿纺专用原丝生产线和碳化生产线。2015年8月T800S碳纤维开始试生产。

精工碳纤维

精工碳纤维是碳纤维复合材料整体解决方案提供商。产业针对于航空航天、轨道交通、工程机械、船舶工程等领域,为不同领域客户提供碳纤维、树脂、预浸料基础材料与高性能复合材料产品的研发、生产制造。

公司旗下拥有浙江精功碳纤维有限公司和吉林精功碳纤维有限公司(碳纤维制造)、精功(绍兴)复合材料技术研发有限公司(复合材料技术研发)、精功(绍兴)复合材料有限公司(复合材料制造)三大板块。为客户提供从材料到产品的整体解决方案。

公司专注于高强高模、高品质低成本的24K、48K大丝束碳纤维的研发和生产,公司拥有千吨级T700碳纤维产线。目前公司生产的“精功”牌JGC4525、JGC5025碳纤维产品达到国际国内同行业先进水平。

吉林碳谷

吉林碳谷碳纤维股份有限公司成立于2008年,是吉林奇峰化纤股份有限公司全资子公司。碳谷公司主要从事1K、3K、6K、12K、24K、48K等聚丙烯基碳纤维原丝及其相关制品的生产。

公司产品生产工艺属于自主研发技术,采用三元法水相悬浮聚合两步法生产碳纤维聚合物,以二甲基乙酰胺为溶剂湿法生产碳纤维原丝。其特点是工艺流程短、质量稳定、产量高、是国内首家独创。

吉林碳谷产5000吨聚丙烯腈基碳纤维原丝于2011年9月建成投产。同时,公司正进行年产10000吨PAN基碳纤维原丝生产线的建设。公司主要产品为TG系列和HF系列。产品分布1.5K小丝束到48K大丝束。

吉林江城

吉林方大江城碳纤维有限公司主营业务为碳纤维及其复合材料制品生产和研发应用,主要产品包括1K、3K、6K、12K、24K 碳纤维及其制品的生产、研发以及应用,产品主要应用于民用及工业领域,如航空领域、石油开采、风力发电、电缆行业、汽车领域、文体用品等。

公司碳纤维年设计生产能力550吨,2011年9月25日第一批试生产碳纤维产品下线。其中1K、3K碳纤维已进入军品市场,并成功应用在航空、航天等国防领域。同时,12K碳纤维已达到T400级,已完全能够满足生产建筑物承重加固用碳纤维高强度Ⅱ级单向织物的技术要求。其中改进型12SK碳纤维达到准T700级,可满足生产建筑物承重加固用碳纤维高强度Ⅰ级单向织物的技术要求。

江苏航科

江苏航科复合材料科技有限公司是中科院西安光学精密机械研究所与镇江市人民政府战略合作协议的第一个产学研项目,公司主营业务为高性能碳纤维及其复合材料的研究、开发、生产、销售,目标产品主要包括T700、T800、M50J、M55J、M60J等高性能碳纤维以及金属基为代表的复合材料,致力于成为国内碳纤维以及复合材料高端产品的主要供应商之一。

2012年,江苏航科公司建成国内首条T800生产线,年生产规模为25吨。2014年3月10日,江苏航科千吨级T800高性能碳纤维产业化项目开工。项目总投资6亿元,预计2015年初实现百吨级规模,初步满足客户需求;2015年底实现千吨级量产。航科将快速推进项目的二期建设,为我国尖端产品的更新换代提供坚实的材料基础。