编者按:本文转自公众号田轩的田字格,作者田轩,创业邦经授权转载。

这两天,手机被瑞幸事件占领了约80%的屏幕空间,大多是深挖瑞幸商业模式、或是财务造假背后资本炒作的内幕……不过,在瑞幸事件刷屏两天后,我觉得所有正常人和非正常人所能说的话,成千上万的公众号们已经说得差不多了。

所以,今天咱们换一个角度,谈一谈对于瑞幸造假,中国资本市场应该进行的反思。

01.为做空者“正名”

首先,我们把瑞幸事件做一个简单的还原:

4月2日,愚人节后的第一天,瑞幸咖啡上演了一出史无前例的自爆——直接公布一份“伪造22亿元交易”的内部调查报告。随后股价以最快速度闪崩,40分钟5次熔断,股价暴跌78%,逾300亿市值蒸发。这场调查的导火索,就是1月31日,被称为中概股杀手的做空机构——浑水(Muddy Waters Research)发布的匿名做空报告。报告人声称,他们雇佣了92个全职和1400多名兼职调查员,收集了25000多张瑞幸咖啡小票,总共录制了11260小时视频,包括“620个直营店,981天营业日的全部营业时间监控录像”得出结论瑞幸去年三四季度分别虚报销量 69% 和 88%。接下来,瑞幸咖啡可能面临投资者的集体诉讼以及美国证券交易委员(SEC)的巨额罚单,甚至摘牌走人。

事后复盘来看,瑞幸的这次暴跌与浑水的沽空可能并没有直接关联,暴跌的导火索应该是4月2日晚瑞幸自曝的公司财务造假。但无论如何,浑水所扣下的扳机无疑是使瑞幸这次被“爆头”的主要原因之一。

浑水,这家被称为“做空中国近十年”的“中概股杀手”,再一次成功猎杀中国公司。

既然被称为中概股杀手,那瑞幸显然不是第一家遭浑水做空的中国公司。2010年成立的浑水公司,做空的上市公司涉及全球各国,其中有18家都是中国企业。

成立之初就专攻中概股的浑水,先后做空了东方纸业、绿诺国际、中国高速频道、多元环球水务、嘉汉林业、分众传媒、新东方、网秦、展讯通信、辉山乳业等公司。细数浑水公司做空的这些企业,大多数公司最终都走向了退市。2010年绿诺国际在浑水发布做空报告23天后从纳斯达克退市;2011年中国高速频道被浑水做空后也惨遭退市……除此之外,也有个别比较“幸运”的企业——分众传媒在退市后又借壳上市A股;新东方丝毫没有受到做空报告的影响,在短暂的波动后重新升势。

当然,浑水也不是唯一一家令中国公司胆寒的“秃鹫”公司。另一家比浑水更“资深”的做空机构香橼(Citron Research)从2006年开始对超过20家中概股公司发动做空攻击,其中16家股价跌幅超过80%,7家已退市。

因为港股、美股完善的做空机制,同时又没有涨跌停板的限制,做空引导的暴跌常常能在一天之内使得上市公司市值轻轻松松腰斩,这背后是巨大社会财富的幻灭。于是,类似浑水这样的做空机构,在传统道德范畴上,常常被形容为阴险的毒蛇、贪婪的秃鹫、恐怖的魔鬼。

上市公司惧怕空头、股民痛恨空头,甚至不少国家政界领袖也对空头咬牙切齿:著名金融大鳄索罗斯,1997年开始做空泰国货币,导致泰国官方外汇损失惨重,继而引发东南亚金融危机,马来西亚央行几乎破产。时任马来西亚总理的马哈蒂尔痛斥索罗斯是“强盗”,抢劫了马来西亚几十年发展的经济成果。

那么,被公众比喻成乌鸦、秃鹫、鬣狗一类食腐动物的做空者,真的应该被谴责吗?

答案是否定的。

有网友做过一个很形象的比喻:大自然的进化过程中,食腐动物虽然长相猥琐、丑恶,但却是不可或缺的一环——它们能够促进优胜劣汰,能够清洁环境、加速物质能量循环,让生态环境保持平衡。

空头在资本市场中的角色,也与食腐动物类似。

首先,根据我10多年来的研究,在促进企业创新的资本力量中,一个很重要的机构投资者就是做空者。正因为有做空者在市场上像幽灵一样的存在,它给企业的高管造成了很大的震慑力和威慑力,让他们能够更加兢兢业业地为企业的长期增长而努力工作,所以会加大对创新的投入。

“苍蝇不叮无缝蛋”,蛋有了缝,就会很快腐败。苍蝇的到来,只不过加速了腐化的过程。即使没有苍蝇,蛋也早晚会臭的。

电影《The Big Short》剧照

其次,空头的出手有助于让资本市场以更小的代价恢复平衡。空头出动时,往往是经济泡沫泛滥的时候。如果在经济泡沫不大时就被空头刺破,危害往往较小。美国的次贷危机,幸好有一帮空头提前刺破,通过金融危机的优胜劣汰,美国经济逐渐复苏,股市走出十多年的长牛。

因此,在成熟的资本市场中,无论是做多,还是做空,都不存在善意和恶意之分,只不过是投资者对于上市公司估值和未来股价的不同判断。做空者不是活雷锋,他们的目的也是为了逐利,但所作所为在客观上净化了资本市场。做空与做多的机构力量,就像是维持资本市场生态平衡的阴阳两极,相辅相成、缺一不可。

回头看中国内地的A股市场,一是通过合格境外投资者(QFII)认证来限制外资流入,二是没有成熟的做空机制(能够融券的股票只有沪深300成分股,而且能够借到的券量很少),无利可图,做空者自然从不涉足。

然而,这并不是中国资本市场的幸运。相反地,缺少完善的做空机制,让A股将近30年活在“襁褓”之中无法自我发育,逐渐丧失价值发现功能,沦为坐庄者很大程度上可以为所欲为的“投机市”。

正如“金融大鳄”索罗斯在亚洲金融风暴之后说过的那样:

“金融市场不属于道德范畴,它有自己的游戏规则。对于亚洲金融风暴,即使不炒作,它照样会发生。纵观很多国家资本市场及经济的崩盘,而后一蹶不振,恰恰是因为做空者没有参与的机会,导致做多者的信心和价值观被完全颠覆所致。”

所以,请记住:做空机构不是青面獠牙的趁火打劫者,而是健康资本市场的“卫士”和“清洁剂”。不论是先买后卖(做多)还是先卖后买(做空),都是股市交易机制的组成部分。受传统错误观念影响,我们始终认为做空就是投机,就是制造风险。事实上,没有先卖后买的股市是一个存在严重缺陷的股市。我们应该而且必须为做空者“正名”。

02.如果瑞幸事件发生在A股会怎样?

瑞幸咖啡财务造假的事,也惊动了中国证监会。“证监会发布”官方微信于4月3日下午14:36发文,对瑞幸事件表示“强烈谴责”。

没想到,一条义正言辞的官方发布,评论区瞬间变成了“大型翻车现场”。

的确,相比A股的康美药业、康得新造假,瑞幸的把戏真不算什么。失真、造假、欺诈这些词汇,对于中国资本市场来说也并不罕见。

如今,科创板大刀破斧推行注册制,首先要面临的第一个问题,也是对于“持续监管”水平和能力的考验——基于中国资本市场现状,对于企业和中介机构的欺诈,是否具备有效的法律可以制约?

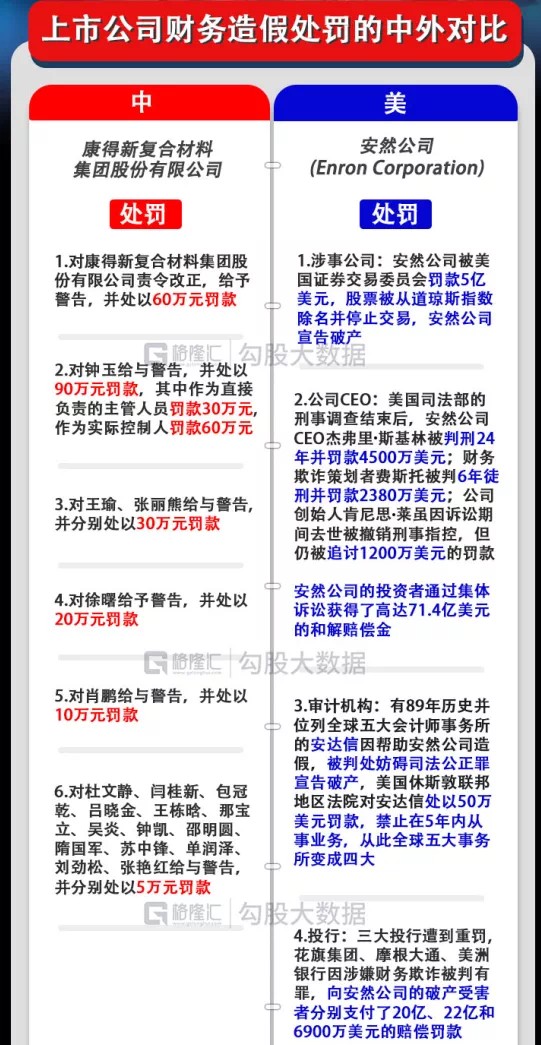

先来看看大洋彼岸我们对标的国度。作为最典型的注册制国家,美国用80多年的时间,已经探索出一套完备的制度体系。其中,在惩处追责方面,美国注重严刑峻法、集体诉讼和公平基金,让财务造假公司付出惨痛代价:

在美国,对财务造假者可处以500万美元罚款和25年监禁,不亚于持枪抢劫等恶性犯罪。

因为对欺诈行为给予严厉的刑事制裁,绝非罚款了事,因此对欺诈者起到了极强的威慑作用:比如众所周知的安然事件,始作俑者在四年时间里“只是”虚增了6亿美元的利润,便导致公司破产,家财散尽,还要面对20年以上的刑期,只能在监狱里度过余生。而且,帮助造假的安达信会计事务所也赔得倾家荡产,公司彻底倒闭关门,闻名世界的“五大”会计事务所变成了“四大”。之后美国迅速出台了《萨班斯法案》,加大对公司管理层及白领犯罪的刑事责任——上市公司造假,公司高管个人将面临10到20年的监禁以及100万到500万美元的罚款。这一严厉的法案出台后,由于要求较高,令主动退市的企业大为增加。

再来看看我们自己。除了缺失有效的集体诉讼制度,即使是于今年3月1日起正式实行新证券法,对于造假的惩罚力度也依然略显“温柔”:

对于欺诈发行新股的,新证券法的处罚分为已成功上市与未成功上市两种,尚未发行证券的,处以二百万元以上二千万元以下的罚款;已经发行证券的,处以非法所募资金金额百分之十以上一倍以下的罚款。对直接负责的主管人员和其他直接责任人员,处以一百万元以上一千万元以下的罚款。

这样的处罚,相比之前,确实在金额上有大幅度改善和增加,不过依然达不到威慑拟上市公司造假的效果。因为企业一旦上市,圈到手的钱(按2019年上市198家公司,融资近2500亿元的数据测算,平均每家公司首发融资达到12.6亿元)可达10多个亿,相比区区200万元的罚款,这点成本几乎可以忽略。哪怕是顶格处罚,2000万元占平均融资额的比例也不到2%。而一旦能够将“童话”说到上市之后,那就等于没有任何损失了,因为面临的处罚只是非法所募金额的百分之十。就算是处一倍以下的罚款,也就是相当于把募集所得全部交上去而已,并没有任何额外的损失。

这样一对比,A股屡禁不止的上市公司虚假披露,不是没有原因的。

我们大胆设想一下,如果瑞幸事件发生在A股,会不会成为下一个康得新、獐子岛?

无论怎样,集体诉讼、巨额赔偿、退市摘牌和刑责,已经成为瑞幸即将不得不面对的结局。这一切都是美国的监管体制对于上市公司财务造假的严厉处罚机制。正是因为有这些严厉的处罚机制作为“高悬的达摩克利斯之剑”,才能更好地净化资本市场,让企业遵守资本市场的游戏规则。

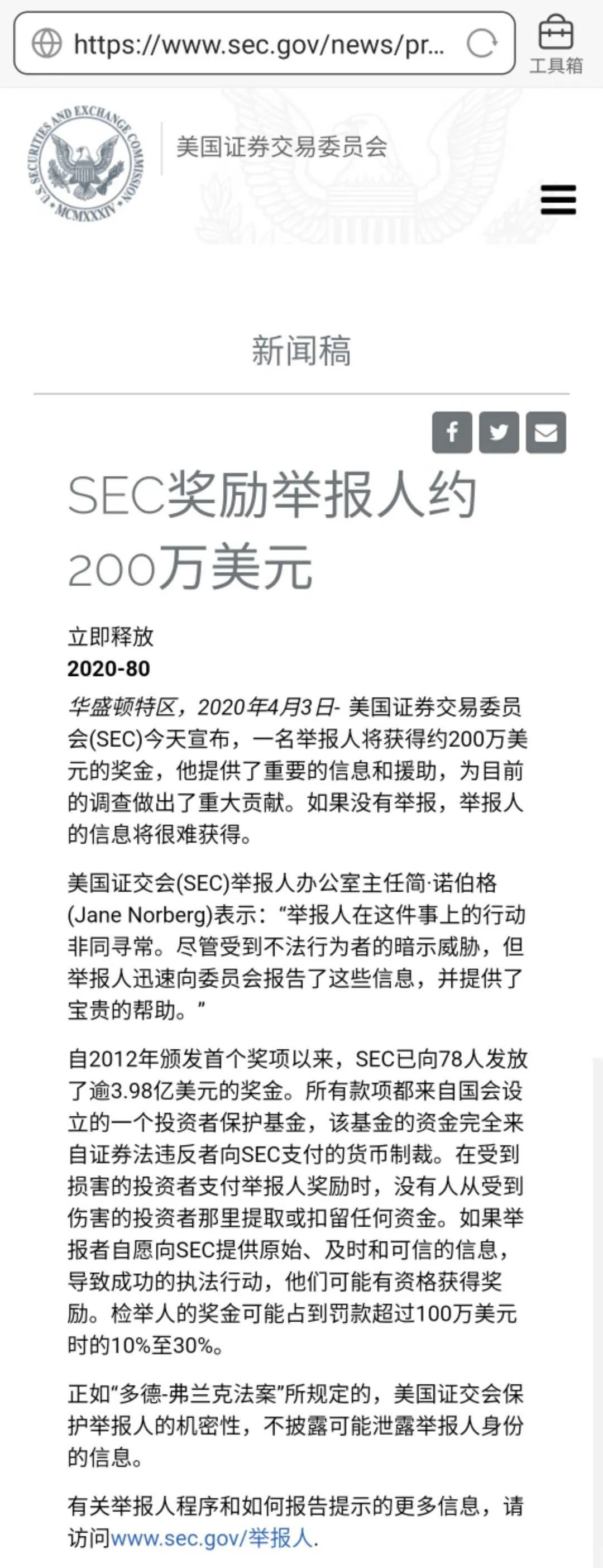

而对于国内的资本市场监管层来说,我建议应该以更加严肃的态度,对自身监管现状进行“对照自查”,上好瑞幸这堂“课”。通过借鉴美国资本市场严格的监管体制(如集体诉讼制度、对企业的巨额罚款和对严重违法个人追究刑事责任以及举报人制度),加大企业财务欺诈行为的成本,这样才能帮助我们更好地提高上市公司的质量,保护中小投资者的权益。在新证券法框架下,国内监管如何“亮剑”,也将成为标志性事件。

03.瑞幸“不幸”背后的真正代价

瑞幸神话破灭的背后,一场对中概股的信任危机呼啸而来。4月3日晚间,13只中概股隔夜收盘跌幅超过10%,其中包括3只跌幅超过20%。跌幅较大的股票除了部分仙股,也包括瑞幸咖啡、跟谁学、万国数据、世纪互联等曾遭做空的中概股。

数据来源:富途证券

特别是在目前这个特殊的时间点,世界对中国制造、中国企业的不信任一旦被放大,原本艰难的赴美上市环境大概率会雪上加霜,2012-2014中概股在美国的艰难时刻或许会重演。更可怕的是,中美资本市场加速脱钩一旦因此启动,中国这个世界第二大经济体的竞争能力将会下降,稳定与发展也会受到影响。

无论如何,当下最重要的是,国内资本市场的各方参与者都应该站在提升上市公司质量的高度,上好瑞幸这堂“课”。特别是监管政策上,要继续“加码”,围绕上市公司五花八门的各种戏法,出台更有针对性、更严格的处罚措施,加大立法力度,切实提高违法成本,让不法分子无力铤而走险,让中介机构没有空子可钻。同时,应该以市场之力适当培养一定的“做空”力量和机构,帮助投资者和监管部门做好“看门人”。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。