编者按:本文来源创业邦专栏秦朔朋友圈,作者潇洒哥,创业邦经授权发布。

3月9日开启的原油价格战推动油价暴跌,持续一个月多,不断创造出新的“历史性的一刻”。昨晚(4月20日,周一)甚至出现了这样一幕——美国5月份的西德州轻质原油期货WTI价格跌至负值,最后收盘时下挫超过300%,收于-37.65美元每桶。

“4.20负油价”主要是合约换月造成的悲剧。按照交易规则,到4月21日,持有5月合约的人有两个选择,一是卖掉5月合约同时买进6月的,二是履行这份合约买进原油实货。但问题在于,现在储油空间接近爆满,就算买进原油也根本没有地方存放。而且经济形势不佳,短期内无法寄希望于油价大涨,把仓库里堆积的油卖出去。在第二个选项难以执行的情况下,5月合约就成了卖不掉的烫手山芋,价格一跌再跌,跟6月合约的价格之间出现了史无前例的差值,也反映出大家对储油市场极大的忧虑。此外,还有一点值得警惕,如果5月中旬油价还不能抬头,6月合约可能还会重蹈5月的覆辙。

美国页岩油也面临实质性的由盛而衰的转变。4月1日,美国怀汀石油公司在未及时获得“补血续命”的情况下,申请破产,这是在低油价背景下第一家破产的美国页岩油公司,而随着低油价周期的开启,页岩油行业的寒冬或许刚刚到来。

兴起:高油价让页岩油复燃

虽然页岩油被认为是新鲜事物,但早在中世纪欧洲人就记录过页岩油的研究。与常规石油和天然气形成于多孔岩层不同,这种页岩油紧密结合在密度很大的岩石中。18世纪30年代,法国开始对这种石油进行商业化生产。19世纪中期,欧洲很多国家、美国及加拿大也加快对页岩油的商业化生产。

鲸油的使用以及常规原油的开发,使得世界很多地方不再生产成本较高的页岩油。(注:鲸油是一种海生动物油。由鲸的皮下组织、内脏和骨经熬煮而得的油脂。19世纪西北欧一些捕鱼者发现鲸油可以燃烧,叠加工业逐渐发展,夜间生产需要,鲸油需求逐渐提高。)

首先是更廉价的鲸油——1820年到1860年,是美国捕鲸业的“黄金时期”,1851年美国小说家赫尔曼·梅尔维尔的《白鲸》便是这个背景下创作的,当时鲸油是主要的照明原料,新兴工业国家诸如英国、荷兰、法国、挪威等都曾参与过大规模的捕鲸活动。200多年的疯狂猎杀,鲸鱼数量急剧减少。

| 被捕获的巨型蓝鲸

| 被捕获的巨型蓝鲸

改变鲸鱼命运的是一口油井。1859年8月27日,美国科农·德雷克上校在宾夕法尼亚打出了第一口现代工业油井,从此捕鲸业逐渐退出历史舞台,原油勘探开采成为美国梦的代表,美国冒险者的天堂。

| 宾夕法尼亚打出第一口现代工业油井

| 宾夕法尼亚打出第一口现代工业油井

作为最早勘探开采原油的国家,美国一度是世界石油开采中心。随着中东石油开采的崛起,美国原油产量从1986年起开始逐渐衰落,随着产量递减,美国开始重新研究性价比不那么高的页岩油。

真正让不经济的页岩油重新引起人们兴趣的是2009年开启的高油价。随着中国加入WTO,全球贸易的推进,世界对能源需求快速增长,2003年布伦特原油价格从24美元/桶一路涨到2008年147美元/桶,虽然此后经历了2008年金融危机,但随后2011年油价再次冲上110美元/桶的高位。这让页岩油产量增长滞后页岩气6年后于2011年爆发,德克萨斯州的米德兰好像重现了20世纪70年代的石油繁荣景象,数千名工人蜂拥而至寻找他们的财富,导致房价及钻机价格一路飞涨。

危机:米德兰地区的压力

就像曾经的捕鲸业和上世纪美国常规原油的勘探开采,富于冒险的美国人不会放过任何一个发财致富的机会。随着美国页岩油技术革命成功,页岩油生产商如雨后春笋般崛起,一度高达7000多家。

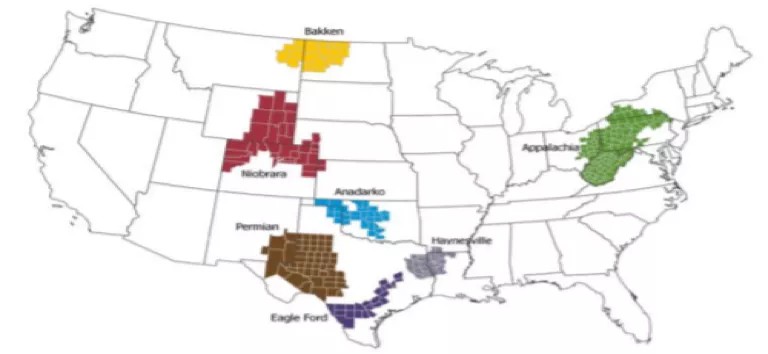

美国页岩油生产集中在7个页岩油气区块,其中二叠纪盆地(Permian)、鹰福特(Eagle Ford)和贝肯(Bakken)3大区块原油产量占7大油气区的80%以上。

| 美国页岩油分布

| 美国页岩油分布

页岩油开采是一个重资产行业,从钻井、完井、设备到运营,都需要持续的资本投入。钻井平均时间在2个月左右,但完井时间从3个月到1年不等,主要取决于经济性以及市场供需——当市场价格上涨时,钻井未完井(DUC,Drilled but uncompleted,也叫库存井)可以加快转变为生产井,推高产量,而当油价下跌时,钻井未完井可以闲置等待,从数据上主要体现为完井数量的下降。

页岩油生产需要持续成本投入的另一个原因,在于油井的衰减速度非常快。页岩油井产量一般在完井后的第二个月产量达到峰值,半年内产量会衰减一半,2年后会失去经济价值。

这些特征决定了页岩油开采成本比常规油气开采成本要高。

具体有多高呢?我们简单看下各家公司的财报就能大概推算。

美国主要页岩油企业包括雪佛龙(Chevron)、EOG、马拉松石油(Marathon Oil)、大陆能源(Continental Resource)、康休资源公司(Concho Resource),它们年产量基本在1亿桶以上,产区基本在二叠纪、鹰福特和贝肯三大产区。拿EOG2018年产出2.63亿桶油当量,成本支出128亿美元计,折算下来每桶原油成本是48.7美元。

可以采用同样的方法去计算其余几家页岩油公司成本。雪佛龙、EOG、大陆能源、康休资源公司2018年成本分别在48美元/桶、49美元/桶、32美元/桶、32美元/桶,大概代表了二叠纪、贝肯及鹰福特区块的成本区间。

总之,当前油价已经大幅低于页岩油开采成本。如果算上运输价格,有些地方的原油井口价甚至可能为负。

油价为负,其实跟倒牛奶的逻辑一样,就是没有库存收储。牛奶可以直接倒掉,但生产出来的原油的处理并不能像倒牛奶一样简单——需要高昂的处置成本。因为下游需求很弱,疫情不确定何时结束,有限的库存就成了紧俏资源,有关系的企业会将库存预订掉,剩下企业还需要在运输和库存紧张的情况下,考虑生产后的原油处置,美国政府不得不在此背景下,宣布大规模收储,以吸纳过剩产量。

| 大萧条时期倾倒牛奶

| 大萧条时期倾倒牛奶

如果疫情得不到快速控制,美国页岩油企业不得不面临被迫减产。这还不是问题的全部,更严重的问题是,退出意味着沉没成本引发不可恢复性的亏损,影响企业抵押信贷资质,银行可能不会再向企业持续融资。

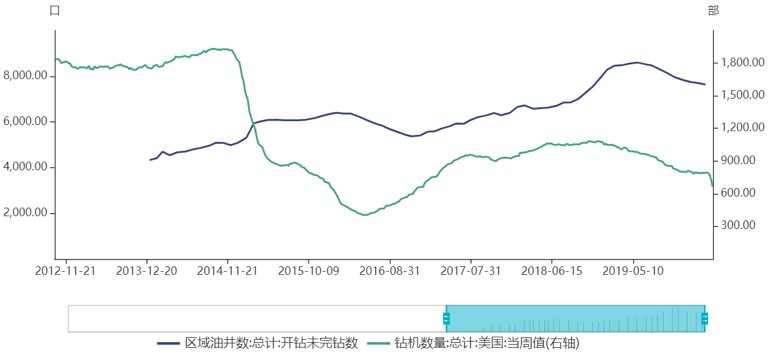

实际上,美国页岩油公司2019年开始已经看到游戏的不可持续性。2019年疲弱的需求限制了油价的恢复,加上逆全球化的趋势以及全球央行有限的货币宽松能力,页岩油公司已经开始收缩战线,通过消耗钻井未完井及提高单井效率来增加总产量,而钻机数量却在一直下降,表明公司对新钻井的信心不足。

| 2019年下半年来美国DUC及钻机数量持续下降

| 2019年下半年来美国DUC及钻机数量持续下降

而银行对页岩油公司继续资金支持的信心也不足。一方面持续几年的低油价环境,并没有给页岩油公司带来足够的现金流和安全垫,另一方面,这些页岩油企业还面临着较高的到期债务压力。

这是一个结构问题,而非周期问题。二叠纪盆地作为最大的页岩油产区,面临极大的页岩油公司整合压力。

未来:低油价区间页岩油的重整

2014-2016年,拯救页岩油的是曾经的高油价与华尔街不计成本的信任。2011-2013年油价躺在110美元/桶的舒服区间,美沙俄都很惬意,沙特也并没有意识到美国页岩油崛起会对其构成威胁,沙特能源大臣纳伊米引用2011年欧佩克《世界石油展望》的话说,“页岩油不过是原油供应的边际附加来源”。

2014年即便油价暴跌,全年均价也达到99.45美元/桶,在2015-2016年底OPEC+一直没有达成新的减产协议,价格战继续的情况下,油价全年均价依然在53.60美元/桶和45.13美元/桶的区间,能够维持页岩油公司的盈利平衡。

然而当前情况发生了变化,这一轮油价暴跌的前三年,页岩油公司并没有准备好足够的安全垫。2017-2019年,原油平均价格在54.74美元/桶、71.69美元/桶、64.16美元/桶,虽然企业能够盈利,但利润空间早已不是2011-2013年的水平,产量的持续上升,很大程度由债务推动。

银行还会再继续信任页岩油公司持续输血吗?主要取决于抵押资产的质量和现金流。页岩油公司有强大的快速生产能力,而且美国市场是反垄断的,这就意味着油价只要超过成本上涨,追求盈利的公司就会持续加大产出,OPEC+也不会任由美国侵蚀市场份额,而使得油价较难维持高位。

1960年建立的OPEC经历了60年风雨,随着美国页岩油搅局正在逐渐失去影响力。天下大势分久必合合久必分,页岩油出来后,越来越难以维持一个各方满意的价格,大家指望沙特,就像2014年一样,而沙特也不堪重负正在逐渐失去市场份额,所以未来更多趋势会向市场化方向发展,油价很可能会长期进入一个低价区间。

| 还记得2018年底讨论卡塔尔退出OPEC的影响吗?

| 还记得2018年底讨论卡塔尔退出OPEC的影响吗?

这次油价暴跌并非周期问题,更多是结构问题。这轮油价暴跌,需要美国页岩油经历重组后让出一部分市场份额,而让出的方式就是通过价格战争——使得美国页岩油不能回到较高油价而获得足够的抵押资金。

就像俄罗斯说的,俄罗斯对45美元/桶的油价感到舒适,其背后主要剑指美国页岩油——页岩油成本在45美元/桶左右,如果这样的价格区间,美国页岩油是很难获得持续的资金支持的,产量下降是必然的。

页岩油生产商会经历大鱼吃小鱼的整合,供给侧产能出清才是油价回归的必然之路。

本文(含图片)为专栏作者授权创业邦发布,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。