编者按:本文来源创业邦专栏资本侦探,作者小西。

国产个护美妆市场的竞争愈发激烈,行业中的明星玩家的一举一动也备受关注。

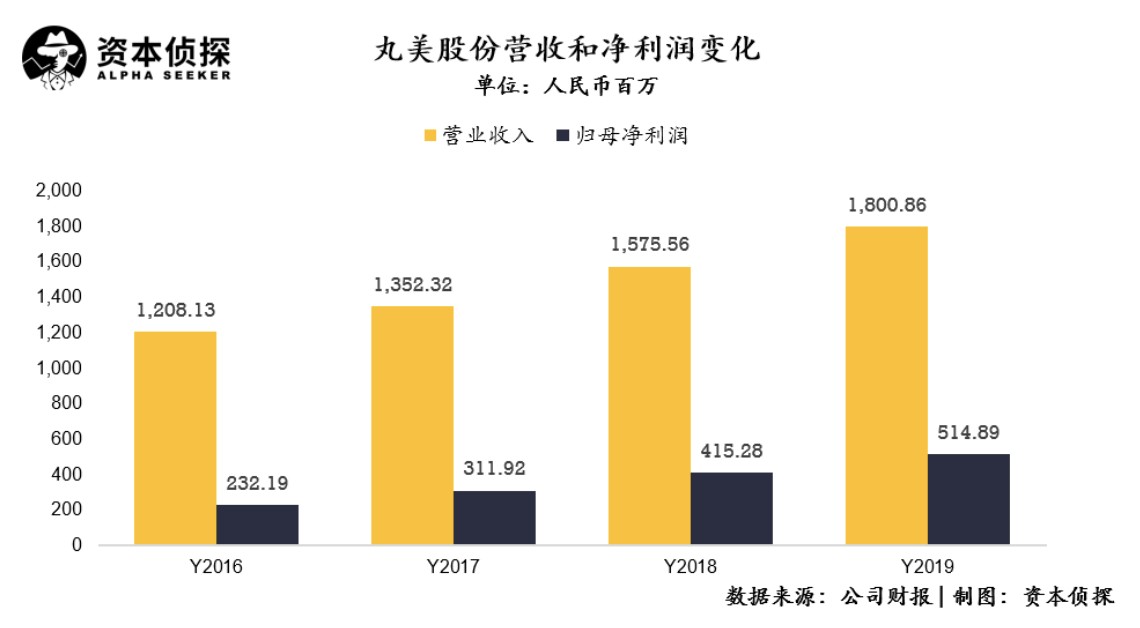

4月21日晚间,去年7月登录A股的广东丸美生物技术股份有限公司(下称“丸美股份”) ,发布了2019年度报告,交出了上市后首张年度成绩单,收入和利润均实现双位数增长,其中:

- 营业收入为18.01亿元,增长14.28%;

- 归属上市公司股东的净利润为5.15亿元,增长23.99%。

但在丸美股份发布了这份增长亮眼的年报之后,市场质疑声音依旧不断:丸美眼霜品牌强势但其他产品线表现平平,重营销轻研发的支出结构存在隐忧,在近两年国产个护美妆大热,新品牌辈出的情况下,丸美能否在变革加速的国货美妆新消费浪潮中持续推陈出新,保持竞争优势,成了这家明星企业上市后的新课题。

喜忧参半的成绩

单看2019年丸美股份的营收数据,大部分指标还是表现相当不错的。

丸美股份最为人称道的就是它的盈利能力。2019年营收18亿元,归属母公司股东净利润5.15亿元,净利润以每年23%以上的速度在增长,相较于2016年已经足足翻了一倍有余。

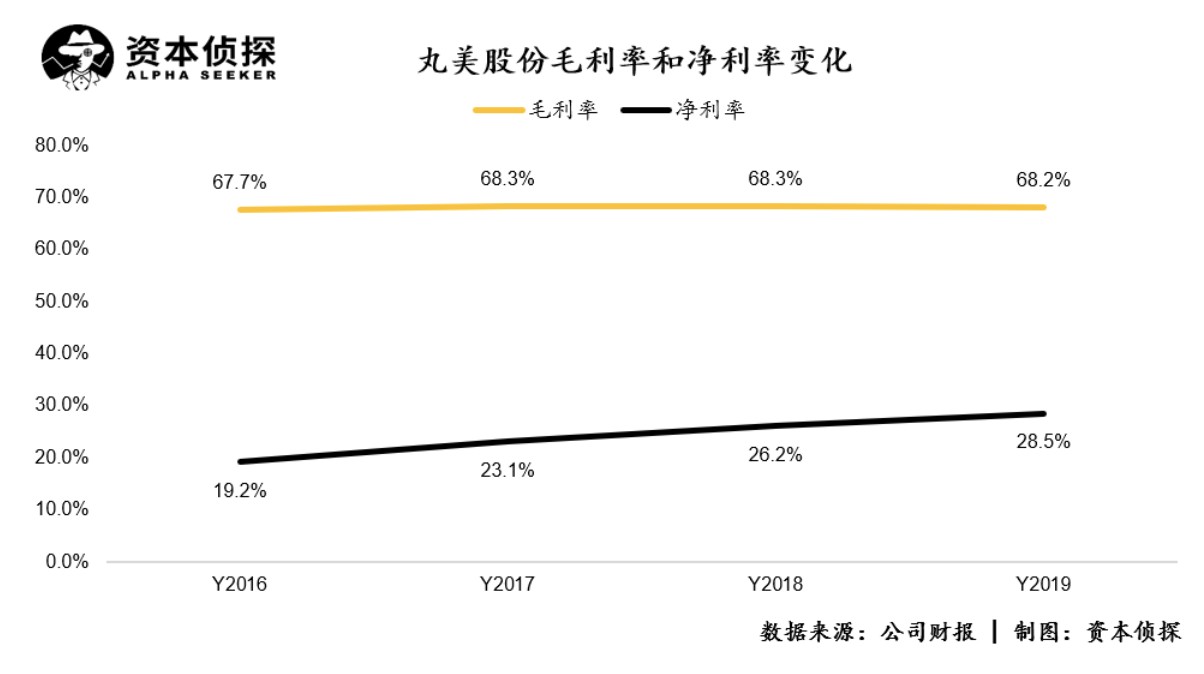

2015年至今,丸美股份的毛利率稳定在67%-68%左右,同时净利率稳中走高,2019年更是到了28.48%的小高点。这个成绩一方面高于国产竞品珀莱雅的11.73%,另一方面也高于部分国际美妆集团,比如欧莱雅2019财年的14.5%。

2015年至今,丸美股份的毛利率稳定在67%-68%左右,同时净利率稳中走高,2019年更是到了28.48%的小高点。这个成绩一方面高于国产竞品珀莱雅的11.73%,另一方面也高于部分国际美妆集团,比如欧莱雅2019财年的14.5%。

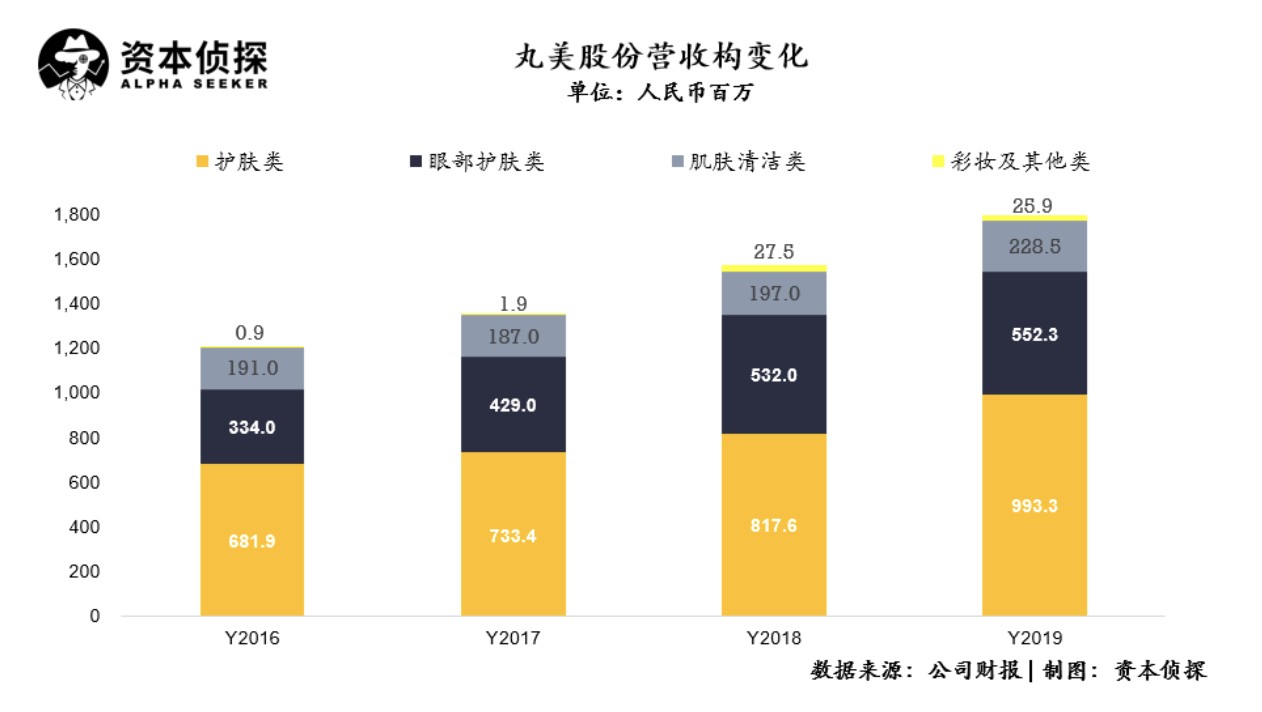

分拆具体产品来看,目前丸美股份产品主要有四大部门,眼部类、洁肤类、护肤类、彩妆及其他类。

分拆具体产品来看,目前丸美股份产品主要有四大部门,眼部类、洁肤类、护肤类、彩妆及其他类。

眼部产品,即主品牌“Marubi丸美”的眼霜一直是核心产品。2007年,丸美弹力蛋白眼精华第一代面世,TVC广告密集投放,"弹弹弹,弹走鱼尾纹"的宣传语成为家喻户晓的卖点,并沿用至今,弹力蛋白系列研发到了第五代,仍是丸美的王牌产品。

2019年,眼部产品营收5.52亿元,在丸美的总营收中占比达30.67%,但增长乏力,涨幅仅3.8%。

相比之下,2019年,丸美的护肤类、洁肤类产品增长都比较明显。护肤类营收9.93亿元,增幅21.43% 。洁肤类营收达到2.3亿元,增长16.13%。其中,护肤类的弹力蛋白凝时紧致系列、巧克力青春丝滑系列、弹力蛋白系列已成为了丸美的抗衰老系列三强,合计收入占总收入的40%。

相比之下,2019年,丸美的护肤类、洁肤类产品增长都比较明显。护肤类营收9.93亿元,增幅21.43% 。洁肤类营收达到2.3亿元,增长16.13%。其中,护肤类的弹力蛋白凝时紧致系列、巧克力青春丝滑系列、弹力蛋白系列已成为了丸美的抗衰老系列三强,合计收入占总收入的40%。

但值得注意的是,与近两年国货美妆大幅增长的情况相反,丸美旗下的彩妆及其他营收为2590.24万,同比下降5.8%,不增反降。

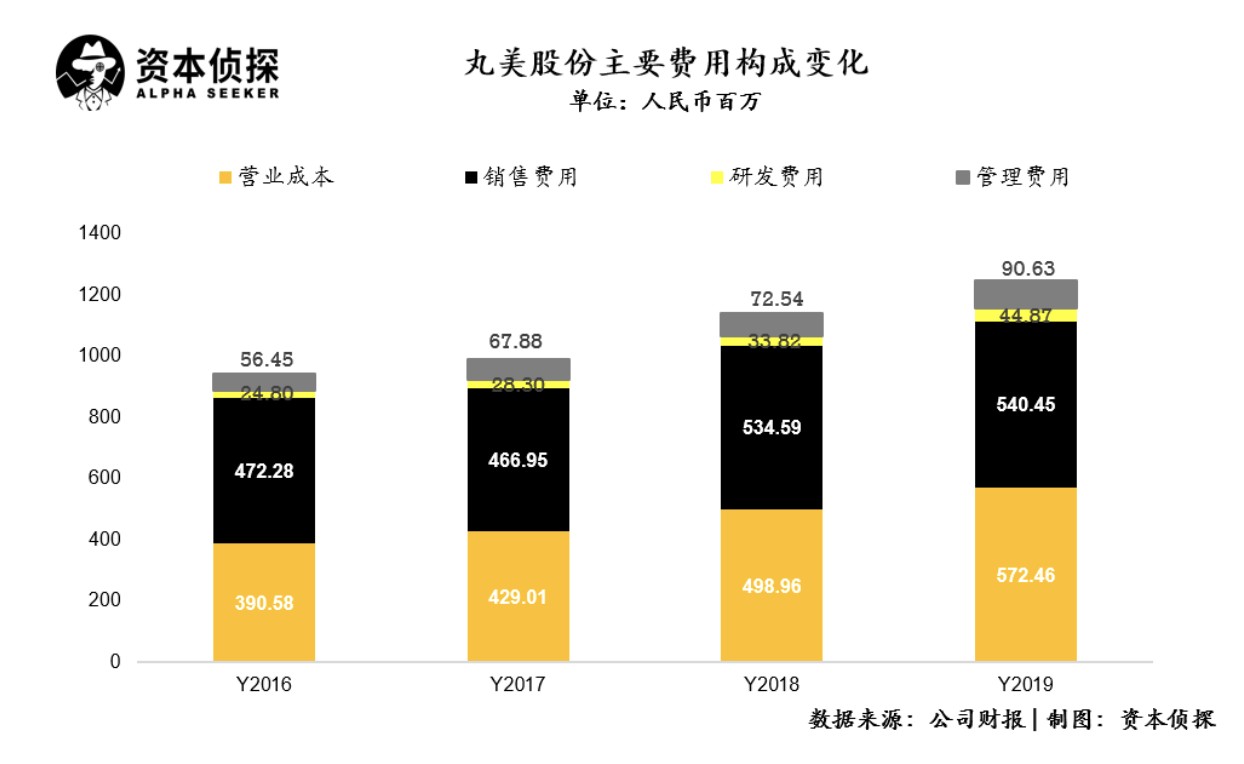

与此同时,另一个值得警醒的信号是,伴随着丸美收入的上涨,丸美的营业总成本增长也较为明显,包括原材料、人力和外购支出的营业成本2019年总计5.73亿元,相比2018年的4.99亿元,增长14.8%,取代丸美的销售费用成为了丸美最大的费用支出项。

同时,丸美的销售成本占比依旧居高不下:2018年丸美的销售费用是5.35亿元,2019年增长到了5.41亿元,虽然销售费用率略有下降,但在营收中的占比依旧达到了30.01%。

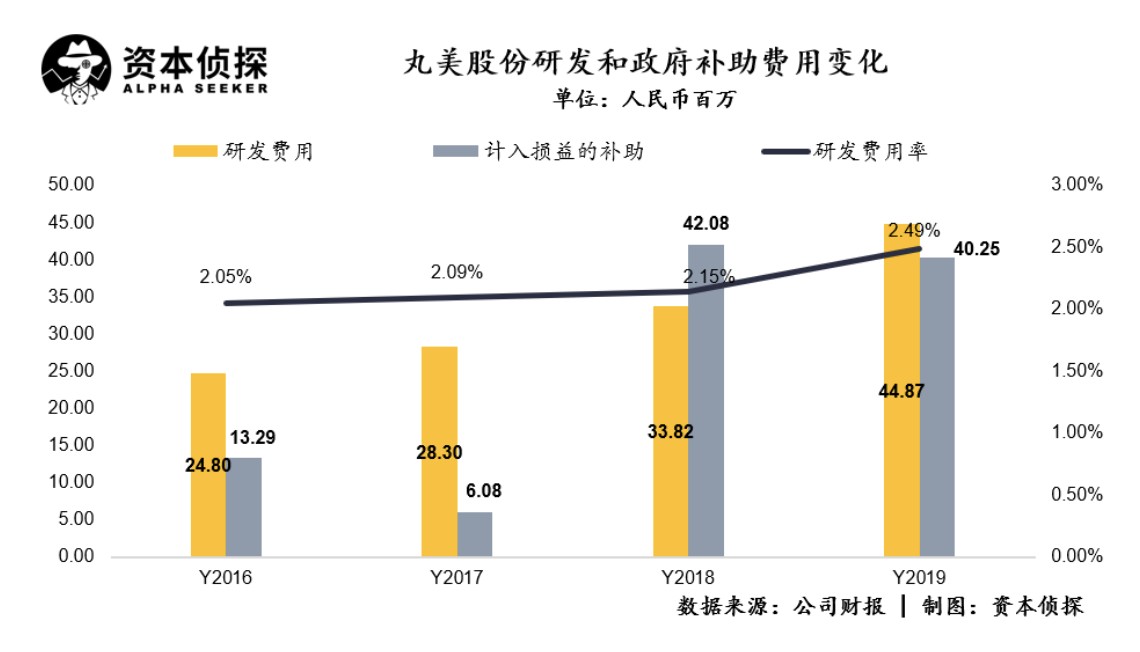

从财报数据上倒是也可以看出丸美在转型和应对竞争上的计划。2019年,丸美加大了研发中心的整体投入,研发费用从3382.2万元升至4486.8万元,同比增长32.66%。2017年的研发费用为2830万元,两年里研发费用增长将近一倍。只是相对较高的销售费用而言,丸美的研发投入依然不多,不到销售费用的1/10。

从财报数据上倒是也可以看出丸美在转型和应对竞争上的计划。2019年,丸美加大了研发中心的整体投入,研发费用从3382.2万元升至4486.8万元,同比增长32.66%。2017年的研发费用为2830万元,两年里研发费用增长将近一倍。只是相对较高的销售费用而言,丸美的研发投入依然不多,不到销售费用的1/10。

另外,丸美上市前被诟病的一点就是“研发投入少而政府补助多”,这个情况现在看来基本没有变化,2016年到2019年,丸美计入当期损益的政府补助分别为1328.59万元、607.77万元、4207.76万元和4025万,四年合计1.017亿,数额快赶上四年合计的研发收入了——后者是1.318亿元。

在销售渠道上,丸美股份的主战场仍然在线下,主要通过经销模式运营,渠道包括日化专营店、百货专柜、美容院等。2019年线下实现营收 9.92 亿元,占比 55.11%,同比增长 8.2%。值得一提的是,得益于电商的发展,丸美股份的线上增长更为迅速,2019年的线上实现营收 8.08 亿元,占比 44.89%,同比增长 22.89%,其中线上直营增长 40.12%。

在销售渠道上,丸美股份的主战场仍然在线下,主要通过经销模式运营,渠道包括日化专营店、百货专柜、美容院等。2019年线下实现营收 9.92 亿元,占比 55.11%,同比增长 8.2%。值得一提的是,得益于电商的发展,丸美股份的线上增长更为迅速,2019年的线上实现营收 8.08 亿元,占比 44.89%,同比增长 22.89%,其中线上直营增长 40.12%。

此外,财报还暴露了一个经营风险。2019年,丸美股份的存货1.87亿元,同比增长44.89%。公司解释称为随销售增长备货增加,库存商品、包装物库存增加。化妆品的使用期限会对价格有一定影响,财报也指出存货跌价准备294.23 万元。

丸美的未来增长点何在?

现在市值近300亿元的丸美股份,经历了近18年风风雨雨:2002年,丸美股份的前身广州佳禾成立,专注眼部护理;2012年,改制为股份公司,广州佳禾名称变更为“广东丸美生物技术股份有限公司”;去年,丸美终于成功登陆A股,目前市值已经超过了珀莱雅和上海家化,成为了个护美妆领域的领军企业之一。

在丸美股份看似顺风顺水的升级之路上,全球最大奢侈品集团LVMH也是幕后推手之一。

据《21世纪商业评论》报道,2012年下半年,LVMH旗下的L基金进入丸美注资,双方签了意向协议和保密协议。2013年,经过几年接触、多轮商谈后,L基金终于如愿以偿入股丸美,成为了丸美股份的第二大股东,双方就产品研发、外观设计、广告公关、市场营销、零售管理、团队建设、行销全球、投资并购等八大方面签署了战略合作协议。

在这一场合作中,LVMH希望通过投资丸美切入中国美妆个护市场的意图十分明显,而丸美创始人孙怀庆看重的则是LVMH集团运作品牌的能力。他曾在采访中表示:“佰草集有国企背景,我们没有,我们是狼孩出身。我们对自己产品的设计思路是高端路线、高端价格。我们有知名度和美誉度,但没有高级感和认同感。即使销售额做到30亿,还是没有解决这个问题。”

在和LVMH合作后,丸美在时尚行业资源,以及高端百货的零售渠道上也能获得一定的支持,有助于丸美品牌高端化、国际化的路线。

丸美也确实一直在努力站稳自己的中高端品牌定位。丸美的安身立命之本是主品牌“Marubi丸美”以及其中的丸美眼霜,曾经多次拿到天猫眼霜类目第一,也帮丸美确立了国产中高端的定位——第五代丸美弹力蛋白眼精华售价是568元/20g,在国产化妆品价格中已经算是第一梯队了。

丸美弹力蛋白眼精华第五代产品

丸美弹力蛋白眼精华第五代产品

为了持续打高端市场,2015年,丸美在日本成立了子公司布局高端线。近两年,丸美相继推出了日本研发、 生产的原装进口抗衰老高端系列——Marubi Tokyo日本酒御龄冰肌系列、Marubi Tokyo 日本花弹润娇嫩系列,合计实现了约 1.2 亿元营收,占比约7%。但这条产品线也为丸美带来了更大的成本开支:丸美的财报就曾提到,2019年度外购支出7921.6万元,涨幅达58%,主要系日本酒、 日本花系列原装进口产品增加所致。

高端产品线对原材料成本的要求,也是丸美在进军高端市场过程中所必须能够管理和应对的。

同时,如今中高端路线已经基本走稳的情况下,丸美股份又需要面对单品牌依赖度过高和扩大消费人群的挑战,开始进行年轻化拓展。

丸美股份2014年第一次提交《招股说明书》就强调了要“加强品牌建设”。2019年6月,丸美在招股书中又一次提到了竞争劣势:“公司目前生产的化妆品以护肤品为主,这在一定程度上制约公司业务的发展。公司急需丰富产品品类,完善公司护肤产品体系外的大化妆品体系的战略布局。”

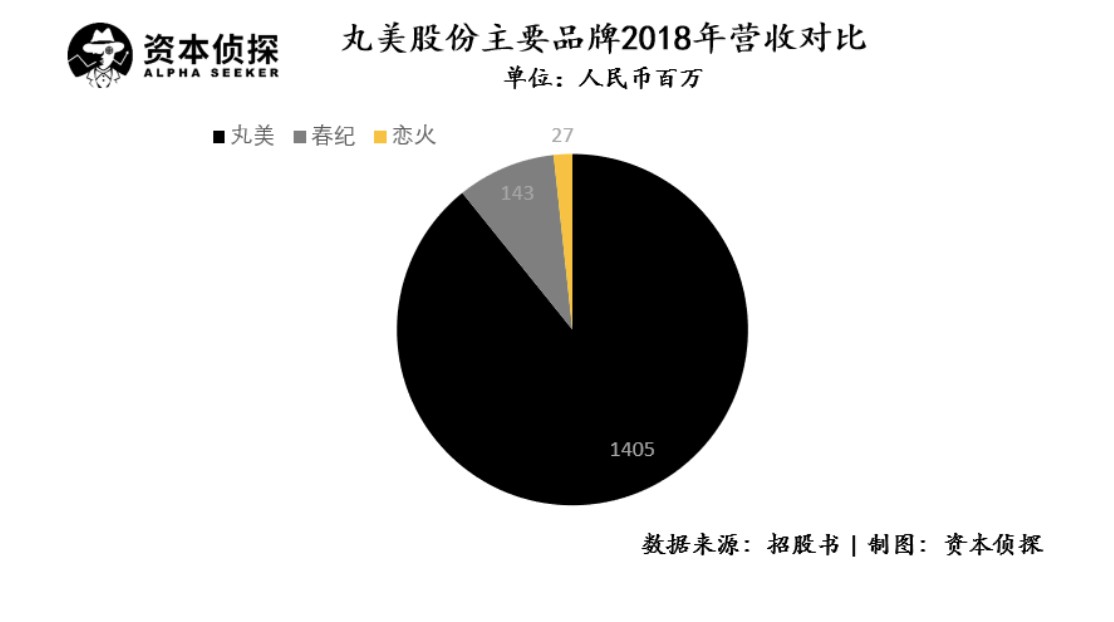

为此,丸美分出了丸美、春纪和恋火几条品牌线,想要以差异化的品牌定位,满足不同年龄、消费偏好、 消费层次的消费者需求。

尤其是恋火,是丸美打造品牌矩阵的重点。恋火定位是韩国进口轻奢彩妆,以“激情与爱”为品牌内涵,面向28-38岁消费群体,单品价格在50-300元区间。2019年,恋火还与韩国头部彩妆 ODM 厂商战略合作,推出了时光美肌胶原蛋白气垫霜等单品。

尤其是恋火,是丸美打造品牌矩阵的重点。恋火定位是韩国进口轻奢彩妆,以“激情与爱”为品牌内涵,面向28-38岁消费群体,单品价格在50-300元区间。2019年,恋火还与韩国头部彩妆 ODM 厂商战略合作,推出了时光美肌胶原蛋白气垫霜等单品。

但从目前丸美的营收情况来看,新品牌还在成长中,尚无法和“Marubi丸美”相提并论。2018年恋火品牌营业收入2,667万元,占比1.7%。财报未提及2019年恋火的销售额,但母公司对广州恋火化妆品公司增加了1500万元投资,2020年恋火应当有更多动作。

为了靠拢年轻消费者,除了经营新产品线,丸美股份也沿用最传统的打法,也就是真金白银投放广告。

2018年,丸美请到了彭于晏代言弹力蛋白眼精华,而近期的新品小红笔眼霜,则官宣品牌大使为《偶像练习生》出道选手之一的朱正廷。

代言人年轻化,是丸美在尽力吸引更多年轻女性消费者关注丸美及其产品。“明星代言+爆款新品”确实会在销售量上有明显的增长,目前小红笔眼霜在天猫旗舰店月销量达到4万多件,但这个策略已经不再新鲜,品牌扎堆请流量明星也容易让粉丝产生疲惫感。例如,朱正廷就同时也是完美日记唇釉的代言人。

虽然积极推新产品线,请年轻化代言人,但从目前来看,丸美的彩妆布局在国产美妆最核心的基本盘——年轻学生、初入职场上班族——这块阵地上,还远远没能站住。从近几年崛起的互联网彩妆品牌来看,95后和00后彩妆消费力着实强劲。

如何做出年轻消费者喜闻乐见的彩妆品牌,可能依旧是丸美股份2020年最紧急的难题,尤其是考虑到,原先在彩妆领域的完美日记等也开始纷纷进军个护领域,细分领域的新秀为了成长向其他领域进发几乎是必然,这也对老牌玩家如何保有既定市场敲响了警钟。

也可能是看到了自身快速孵化新产品线的挑战,丸美也开始尝试通过投资的方式拓展版图:4月7日,丸美与北京方圆金鼎投资管理有限公司签订了《产业基金合作框架协议》,拟共同设立丸美金鼎化妆品产业基金管理中心。这个产业基金计划总规模为10亿元人民币,其中丸美股份出资认缴不低于筹集规模的80%,所募集基金则将作为丸美产业投资、并购的平台,帮助丸美加速打造产业链生态布局。

另外,在现有消费者的维护上,丸美股份倒是有了一份计划,财报提到了销售渠道的变化和私域流量的运营。

一方面,2020年丸美正式推出“春纪美吧”微信小程序,结合跑腿服务打造基于实体店五公里社区护肤圈,通过品牌影响力向终端门店赋能。另一方面,丸美计划打通全渠道会员,构建会员唯一的身份标识 ID,以实现品牌会员统一管控、分渠道差异化运营。在线下,指导门店职业化、 专业化,提升门店客户粘性和零售业绩的同时,近距离接触消费者。这些已经公认行之有效的操作方法,或许能帮丸美进一步提高销售效率。

但从短期来看,丸美股份更大的风险可能还是来自于外部环境的不确定性。

疫情防控期间,化妆品线下分销及零售商的正常经营受到影响,业绩压力和库存量可能进一步增大。电商大数据服务机构ECdataway数据也显示,疫情期间的两个月(2020.01.24-2020.03.23)比去年春节及节后同期(2019.02.04-2019.04.03)销量下降了27%,销售额同比下降了23%。

同时,随着新冠疫情在全球范围蔓延,如果短期内没有得到有效控制,还可能影响丸美境外原料供应。

整体来看,丸美的第一份财报成绩单表现还是不错, 但单一品牌依赖性大的问题依旧是丸美的一个隐忧。在2020年诸多的不确定性下,丸美也需要加大研发投入、品牌矩阵调整,并继续投入全渠道的打通协作,以更好地应对愈发激烈的国产美妆个护市场竞争。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。