编者按:本文来源创业邦专栏新金融洛书(FintechBook),作者雷慢。

「26006 人次观看、11968 人次观看、5575 人次观看」,这是「新冠肺炎」疫情期间的 2 月份,几位中国银行理财子公司的投资经理,分别在三次空中小课堂直播尝试中的成绩。仅仅几日后,另一家银行理财子公司——建信理财跟进了这种形式,开启了云课堂直播。

在疫情期间「全民隔离」、既有线下销售渠道受阻的背景下,许多银行理财子公司第一次踏出「上线」的脚步。他们有的向用户介绍投资运作,有的介绍固定收益类资产投资,有的介绍资产配置策略。

银行理财「上线」是经济环境恶化下金融科技化的一个缩影。

往年的 2 月,本是银行理财产品发行的开门红。然而,受疫情影响,今年 2 月银行理财发行量与上月相比减少 157 款,发行银行减少 13 家。

这样的窘境,让原来一直幕后操盘的银行理财投资人变身投资经理,走向台前。正是许多这样的机构和个人,上演了疫情下新一轮的金融机构拓客、营销攻势。

01

金融科技被高举高打,是从金融线上化提速开始的。

2 月开始,工银理财等一批银行理财子公司开始尝试用户线上风险测评,打破首次购买理财必须到网点这一要求。

这些动作,正是疫情下银行「上线」的一个缩影。其它被搬到线上的业务还包括产品介绍、协议签署、估值报告。

此次疫情已成为金融行业在一次极端情况下的压力测试。在非接触式的经济生活中,金融机构以前无法决心上线的业务,被逼着线上化,如线上路演、远程调研、远程签单、线上发行、产品赎回等,中后台业务的线上化进程提速,金融机构的业务运营模式正在趋于全线上化。

图:2 月 24 日,国务院联防联控机制在京召开新闻发布会

就像老年人被疫情逼着猫在家里,学会了移动支付。

纵观整个金融线上化最热闹、最广泛的领域,就是线上营销。

整个疫情期间,乃至后疫情时代,那些尝到线上化「甜头」的理财公司、保险、券商们,在线上化成为长效机制之后,将会回想起第一次直播卖理财的那个午后新奇与热情。

全民隔离期间,线上营销从未如此的被需要。比如,4 月份中国信达与江苏开金互联网金融资产交易中心举办了一场金额达 140 亿元的不良金融资产标的直播推介会。

疫情期间的直播平台,光大银行、招联金融、马上消费金融、小米金融成为广告的常客。

腾讯等互联网流量巨头成为金融机构拉拢的对象。平台越大、用户数越多、用户粘性越高的流量入口,它们的价值就越发凸显。

今年春节期间,平安陆金所携手腾讯视频电影频道,打造「躺赢剧场」,十几部院线热片组成一份迎合用户观影偏好,又将陆金所品牌利益点融入其中的「躺赢」片单,以领取红包、抽取腾讯视频 VIP 季卡及礼品兑换卡等方式,引导用户注册陆金所会员,从而「解锁」片单或获得陆金所理财产品。促成这一合作的洞察之一,即本科学历的男性是腾讯视频电影频道的主流用户,充分覆盖了理财产品目标受众,为陆金所提供了拉新所需的用户池。

这是金融机构与营销平台达成「全场景流量池、精准触达、高效转化、沉淀再营销」的全链路解决方案的有效范式。

不管是理财端还是资产端,线上营销、直播卖货第一次在极端情况下,被如此强烈地需要,互联网金融也好久没有被种种营销行为搞得如此提振信心。

02

3 月份之后,一些培训机构的倒闭、美容场所的暂停、商场的关闭,突然让一大批消费金融或网络小贷公司线下金融场景无法进行下去,这些包括遭遇停业影响的医美分期、培训贷款、线下消费分期。

这次疫情导致了线下需求被抑制,越来越多的服务被迁移到线上。在 5 月底腾讯广告举办的「金融营销会客厅」活动上,国家金融与发展实验室副主任曾刚对这种趋势发出预判说,「需求发生变化,产品就要发生变化。产品的变迁会带动着整个业务流程的线上化、数字化发展。」

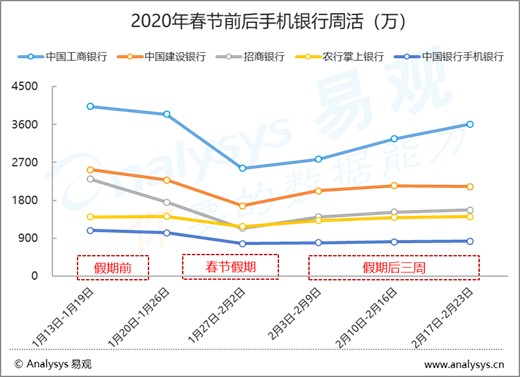

图:易观数据显示,手机银行是重要的金融「战疫」阵地之一

遭遇线下场景关闭的机构中,很大一部分都被迫选择了进攻线上场景,他们最关心如何借助广告工具和数据能力快速转型线上。他们和众多突然对线上营销极度渴望、需求的金融机构一起,一夜之间将线上营销市场的热情带动起来了。

腾讯广告金融行业负责人王思影在 5 月底的一次媒体采访中证实了这种趋势。她说,疫情使得金融行业数字化转型加速,在腾讯广告平台,金融业客户的数字化拓客需求有明显的增长。例如,保险业的线索获取、手机银行的拉活、小微贷款以及证券投顾的拓客需求等都明显呈上升趋势。

银行和线下分期机构原本是线下地盘的龙头。被逼走线上后,一旦这种线上业务成为常态,意味着对流量需求的常态化,将重塑原有互联网金融流量和营销市场格局。

至于能不能抢夺互联网金融的原有的地盘,是不是背靠流量,营销是不是做得好,是一个重点因素。

但有一点可以肯定,金融业务渠道、服务、产品的线上化,将激励互联网金融行业开启新一波竞争潮。

在需求喷薄而出之下,互联网金融机构和广告营销平台的深度合作,在于能不能「快、准、稳」地营销到位。王思影表示,「对平台数据、工具、流量产品的充分应用,已经成为金融行业的硬实力要求」。

03

5 月份,360 金融全线上路演发行了一期规模 5 亿元的互联网消费金融 ABS 产品。

这也是互联网金融平台在疫情期间表现的一个缩影。过去 10 年,互联网金融发迹于借贷,厮杀于流量和营销,蜕变于金融科技,未经历过 SARS、2008 年金融危机的极端压力测试,「新冠肺炎」疫情成为互联网金融遭遇的首次「黑天鹅」事件。

「北方新金融研究院(NFI)」创始理事赵志宏曾撰文说,这次疫情让很多人开始从这些年金融科技发展带来的各种惊喜中清醒过来——意识到金融科技仍然处于很早期的阶段,依旧短板明显,应对突发事件方面尚有较大提升空间。

不过,相比传统金融机构,互联网金融机构在业务上受到的影响更小。与一般银行业机构相比,在营销、服务、产品渠道等方面,互联网金融平台的阵地更多在互联网上。

这次疫情毫无疑问将加速金融企业业务电子化、金融服务线上化、金融上云进程。

线上化数字金融显然也可以抵消疫情这种「黑天鹅」事件带来的负面影响。北京大学数字金融研究中心 2 月底发布的「中国个体经营户系列报告」曾测算,数字信贷的发展可以起到缓解「新冠肺炎」疫情冲击的作用。数字信贷发展水平每增长 1%,疫情对经营的冲击减少 2.57%。

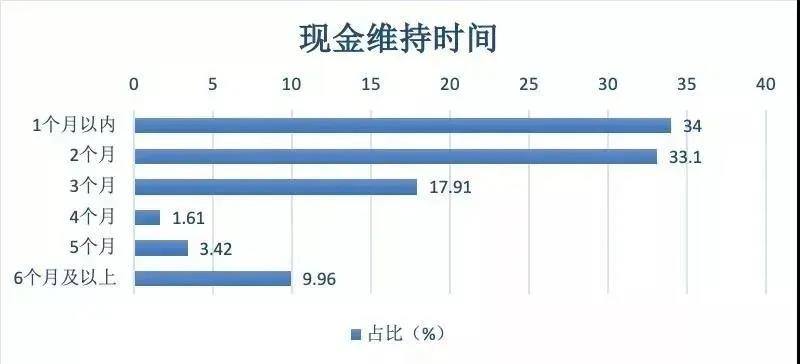

图表:清华、北大联合调研 995 家中小企业结论:67.1% 的企业账上现金余额可以维持 2 个月

疫情像是安于传统线下业务的金融机构的一把抵在胸口的枪,也是互联网金融一支不得不发的箭,这支箭,要射向服务更贴切、效率更高、触达更便利的地方。

从银行理财子公司玩直播、各类服务「上线」,到不良资产公司在线办推介会,再到互联网金融公司全线上发 ABS,「上线」成为疫情时期一场轰轰烈烈的金融科技化运动。各类持牌金融机构玩家的集体上线,有望将互联网金融推向摆脱草莽期阴影、萌生新生态的第二春。

而营销,将成为提振市场信心、竞逐市场份额的抓手。

至于未来——在流量和营销的暗战中,谁能站在高质量的流量背后欢笑,谁又能在精准营销的面前破局而发?

这将是互联网金融市场格局的天平上,令天平倾斜的砝码之一。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。