编者按:本文来源创业邦专栏Dolphin海豚智库(ID:haitunzhiku ),作者韩骁,创业邦经授权发布。

在四通一达中,虽然都有阿里入股,但是还是可以分为两派:按地域分,中通、圆通、申通、韵达本是同根生,均是“桐庐帮”。而汇通已被百世收购与桐庐再无关系,百世也就自立一派。

按净利来看,除了百世外,“桐庐帮”快递企业均已盈利。2020年的疫情对本来毛利转正的百世又是一次打击,同时,价格战让百世的发展变得艰难。近日,百世集团向SEC递交的文件,阿里占百世总股本的比例上升至33%。

另外,百世集团发布的2020Q1财报中的数据算不上好看:

除了营收大幅度减少以外,毛利由盈变亏使得百世一下回到解放前,2020Q1毛利为-1.77亿元,同比下降7.5个百分点。

诸多压力之下,作为从天使轮就拿到阿里融资的“亲儿子”,百世未来的日子会好过吗?

► 快递价格战之下,要靠企业硬实力

要看百世未来好不好,要看目前快递企业所处的竞争大环境及其应对实力。

从四通一达的市场份额来看,由2016年的56.3%上升到2019年的72.7%的份额可见,价格战使资源不断向头部聚集的效果是显著的。

来源:公司财报

来源:公司财报

至于价格战还要打多久,毫无疑问这是一场持久战。所以要从这场持久战中获得未来,成本就是硬实力、现金流及服务质量是软实力,这就构成了快递企业价格战之下的核心竞争力。

百世的软硬实力跟其他快递公司比如何?笔者对比了中通与百世的单票收入、成本及毛利情况。虽然百世在年报中显示企业还在亏损阶段,但是在快递这业务上来看还是存在毛利的。百世单票收入最少,结合百世市场份额占比来看,笔者认为百世这是在利用价格换取单量,扩大市场份额。毕竟义乌快递行业的价格战始于2013年,而始作俑者就是百世快递。

此外,在营收方面,各快递企业差距较大。主要的原因是在营收统计口径不一致:韵达、圆通、申通将派送费计入营业收入而中通则没有计入。所以,将百世在剔除派费后,单票收入明显低于中通。

来源:公司财报

通过上表分析成本,单票成本主要是由单票面单成本、中转成本及运输成本构成。笔者认为,在面单成本与分拨中心成本上各快递公司趋同,很难拉开差距,而在运输费上面,相比于重投入,采取轻资产的百世虽然减少了前期资金的压力,但是第三方运输成本较高。据租赁费数据显示,截至2019年6月30日,百世集团通过经营租赁使用权的非流动资产占资产总额的23.88%。相比之下,申通、圆通、韵达几家快递巨头披露的场地租赁费占资产总额最高不过1.5%。所以,百世集团的租赁模式在收益尚未明确之时耗费成本过高。

此外,电商快递的竞争本质上是成本效率的竞争。虽然目前来看百世的不含派费的单票成本率高于其他企业。但根据数据来看,百世的单票成本下降速度突出于通达系,经过多年追赶,其控成本能力与行业龙头中通之间的差距正在不断缩小。随着信息化、技术化的不断完善,未来各快递公司的成本管控将会趋同,很难依靠成本拉开差距。

百世快递单票成本不断下降 来源:公司财报

百世快递单票成本不断下降 来源:公司财报

百世经调整单票成本下降速度突出通达系 来源:公司财报

来源:公司财报

综上,除了运输成本高于中通造成毛利减少,核心的原因在于百世的低价策略,利用低价抢占市场份额,从四通一达市场份额占比来看,增长最快的就是百世。相比于2016年来看,市场份额将近翻了一倍。

在服务时效方面,随着价格战压力之下单票收入不断下滑,在很大程度上将挤压公司成本,而这也就意味着百世快递不得不通过选择成本更低的运输方式等来节约整体成本及费用。传导到客户端就是感觉快递慢了、包装烂了、服务差了。时效指标方面,据国家邮政局统计测算,时效由快到慢依次为顺丰>EMS>韵达>中通>圆通>申通>百世。在申诉处理方面,根据国家邮政局显示,百世快递的申诉处理满意率仅为81.8%,也就是说百世快递的申诉处理满意率不仅垫底还低于平均值(平均为95.8%)。服务时效是百世面前的一只拦路虎。

此外,而截至2019年底,百世公司持有的现金、受限制现金和短期投资高达50亿,考虑到公司轻资产运营的特性,50亿现金足够支撑2年的自动化设备CAPEX支出,短期经营压力可控。

► 看似数据不是最优,为何仍获阿里青睐

亏钱只是面子问题,核心还是要看本质。

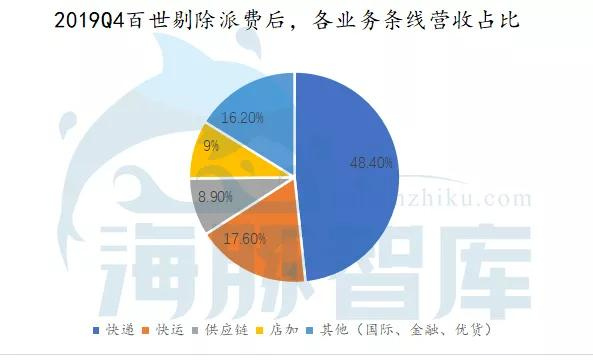

对于通达系而言,最大的订单包裹供应商阿里是其上游掌控者。因此,通达系要寻找另外一种市场需求,来寻求更优的发展模式而不单单依靠阿里。所以,拓展经营范围,打破纵向边界就成为最主要的选择:中通在拓展商业、快运、国际;韵达在拓展快运;申通在发力国际;而百世早在一开始就发力全业务链条,以避免被“卡脖”。从百世2019Q4的营收占比来看,虽然快递+快运构成其营收大军,但是供应链、店家和其他业务也不断丰富着百世的羽翼。

来源:公司财报

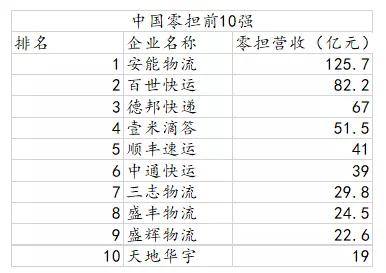

在快运方面,作为中国加盟制快运开创者,百世具备先发优势,相较于后起品牌中通快运、韵达快运、顺心捷达等优势明显。作为公司第二大核心业务,百世快运2019年取得收入52.24亿元人民币,在2019年完成698万吨货物运输,目前在快运行业排名第二,处于突出位置。

来源:运联研究院

此外,笔者认为百世的估值目前明显没有体现快运的价值,同为加盟制的中通快运2018年6月在日货量只有0.77万吨/日的基础上其估值已达10亿美金,而2019年百世日货量为2.33万吨/日。目前百世集团的市值为19.45亿美元,整体处于低点,阿里此时选择加码百世也是看重了百世未来的发展。

最后,从加盟快递内部的利润分配机制看,最具规模效应和成本压缩空间的转运环节,由总部承担;而加盟商则承担了成本较刚性的收派环节。价格战之下,企业享受着红利,而加盟商则面临进退两难的局面,这是不争的事实。对于价格战传导至末端网点使其承压,这不是单单百世需要面对的问题。如何对网点管控及合理利益划分的对于百世来才是需要解决的。至于在业务上,有了阿里的支持,相信未来的路会更好走。

本文(含图片)为专栏作者授权创业邦发布,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。