编者按:本文来源微信公众号笔记侠,作者周丽霞,笔记小酷,编辑子墨,创业邦经授权转载。

2020年,疫情让我们面临诸多困难,但疫情只是加速器,加速了本已存在问题的爆发。随着疫情逐渐得到控制,复工复产也在有条不紊地推进着,但很多隐藏问题慢慢浮现出来。

所以我们经常说后疫情时期才是企业的终极大考,对于小企业来讲更是一场生死劫。

企业如何度过疫情后期?我做了三点总结:

第一,控好成本。保证企业的现金流能渡过难关,最大化地控制好成本。对于创业来讲,很重要的一点就是人力成本。但是,控制人力成本绝不是通过裁员或者简单粗暴式降薪来解决的。虽然方式简单直接,但隐患无穷,甚至还会增加成本。

第二,用好政策。这段时间从中央到地方政府都发布了很多政策,大家要最大限度地用好相关政策来帮助自己渡过难关。

第三,激活组织。在这个阶段,不光是企业,每个人的身心状态或多或少都受到了疫情的影响。如何让大家尽快恢复信心,是中小企业要解决的问题。

所以,这个时期需要我们把不同角度的思维模式串联起来,去解决以前我们认为是对立的事情——既控制住成本,又留下人。

处理好了,既能在一定程度上缓解短期内的现金流压力,又能将企业与员工更好地融合,进一步激活组织,激活员工。

那应该如何做呢?

一、用好最新政策

首先,用好最新政策。

到底有哪些政策是我们可以去调整、可以去使用的呢?

1.减税降费

今年两会发布的《2020政府工作报告》指出,在疫情刚开始时出台的相关减免税费的政策将延长到今年年底,包括社保、增值税等。大家一定要去关注并利用好。

相关的法律法规、政府的规制规章,也都发布了一些具体的减税降费的优惠政策,尤其是湖北,可能有一些更加优惠的减税降费政策。所以每个企业都要去关注自己所在城市的政府发布的相关政策。

减房租比较特殊,因为目前来看,主要还是针对国有企业或者国有房屋。其他的基本上还比较困难。

2.政府补贴

利用好各地支持重点企业及中小微企业的补贴,针对滞留湖北未返京人员的临时性岗位补贴等补贴政策,也能很好地帮助我们缓解现阶段的暂时性困难。

疫情之下,2020届高校毕业生找工作也会受到影响,在这方面也会有一些补贴政策。

大家可以看到,从中央到各地都出台了与减免税费和政府补贴相关的优惠政策,利用好与自己相关的政策,肯定会对企业的发展有所帮助。

二、做好股权激励

图源:IC photo

其次是做好股权激励。

通常我辅导创始人时,会先问对方一个问题:“未来你要把你的公司带向何方?准备发展到什么程度?作为创始人,你希望公司最后做成什么样子?”

这样做叫做“以终为始”,从终点来倒推看我们今天应该如何做才能帮助我们实现和达成未来的目标,实现最终价值。

1.公司的终极归宿决定股权激励模式

绝大多数创业公司的最终归宿,无非三类:上市、做大、被并购。

上市是一个里程碑,也是创业公司选择最多的一类,尤其是互联网公司。

有些公司可能不打算上市,一方面是创始人对上市没有什么期待,一方面是公司所在的行业不太适合上市。所以会选择慢慢做大,未来可能是家族传承或者合伙人传承。

关于公司被并购,尤其是对于首次创业的创始人来讲,其实是一个很不错的创业成功的通道。

作为创始人,要想清楚公司未来的归宿,因为这决定我们现在用什么样的股权激励模式。

什么意思?如果你根本没考虑过让公司上市,只想慢慢做大,那就没必要做期权。大家知道,期权对员工的激发点是在早期能以非常低的价格拿到公司的股票,上市之后可以瞬间翻倍,员工期待的是收益回报,期权的激励效果也在这里。

但是你压根都没想过上市,这期权将来就算变成股权,退出的时候值多少,那还不都是老板说了算,员工会想纯粹是画了个饼,没有啥意义。

所以整体的模式设计一定是服务于你的战略、服务于组织的长期发展的。

2.股权激励的种类

但股权激励从来不是一蹴而就的,也不是一成不变的。因为你的战略以及企业内外部的客观环境都在发生变化,所以股权激励一定会随之调整适应,最终实现组织战略目标。

在早期的有限责任公司,于法律允许范围之内,股权激励完全是根据自己公司的实际情况做不同的考虑和设定的,所以股权激励有不同种类的变种。

无论大家听过多少不一样的股权激励模式,归根到底实践当中运用最多的股权激励模式都离不开“直接持股,期权激励,限制性股权,虚拟股权”这4种,可能是它们的变形,也可能是它们的搭配组合。

① 直接持股

直接股权即直接给股权,被激励对象享受的是全部的、完整的股权。

从公司法上来讲,股权一方面是政治权利,即我持有股权,所以我享有了对公司的决策权,即股东的表决权;一方面是经济权利,即我享有收益权,主要包括分红权和增值权。

对于一家使用股权激励来激励员工的公司来讲,比起自己的表决权,员工更关注的是经济利益,即分红权和增值权。所以,做员工激励的时候要避免直接持股,一方面可以避免分掉你的决策权,另一方面可以避免未来人员进出变动带来的麻烦。

正因为如此,在实践当中用“直接持股”做激励是比较少的。

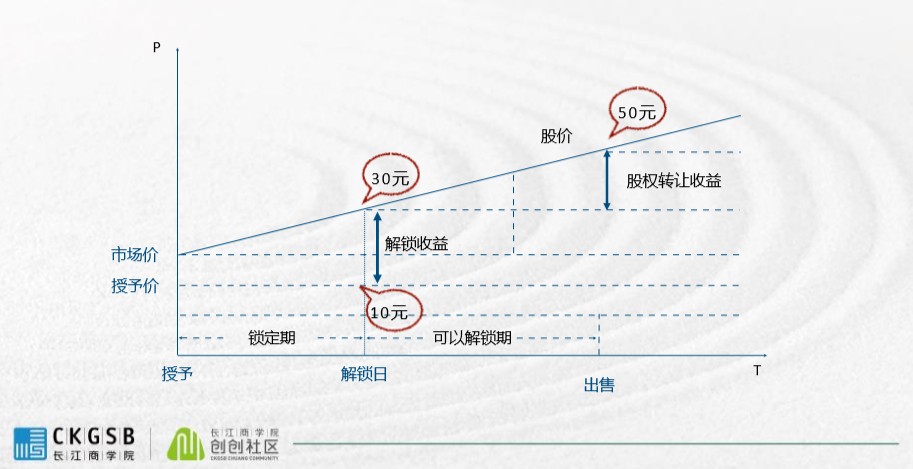

② 期权激励

期权的言下之意即是一个可以期待的权利,它是在未来一定期限内以预先约定好并确定的价格和条件,购买本公司一定数量股票的权利。

一开始授予的时候对期权会约定一个行权价,比如1块钱。期权成熟期间是禁止行权的期间,等期权成熟之后,你可以用1块钱的价格去买那时候的股票。成熟周期一般设定为4年。

员工到底买还是不买,取决于到时候的股价。如果股价下跌是9毛钱,员工肯定不买了,如果股票上涨到11块钱,员工肯定会买,因为行权本身就有了10块钱的差价,这个就是行权收益。

期权行权之后,员工的收益不是现实的,也就是说他还要1块钱去买一个11块钱的东西,其实是没有一个现实收益的。当把股票进行转让的时候,比如说将来以111块钱的价格转让了股票,中间这 110块钱的差价,才是现实收益。

对员工来讲,他们一定会努力工作,提高公司股票价格,并且最起码要干到4年之后,以之前的行权价买进4年后的高价值股票。如果不高的话,就没有意义了。

③ 限制性股权

限制性股权跟期权不太一样的点在于它是确定性的,公司按照预先确定的条件给了激励对象一定数量的本公司股权,可能是免费给的,也可能是以折扣价给的。

其限制性体现在,要达到一定工作年限或者达成一定业绩目标,才能真正去转让出售,否则这部分股票就不能被解锁。

大家看上图,在一开始有一个低于市场价的授予价,员工可以以这个授予价购买所在公司的股票或者股权。锁定期为3年或5年,满足了锁定期要求和业绩条件就可以迎来解锁日。

如果全部正常解锁,股票可能已经涨到30块钱了,这时员工可以自动享有差价收益。不过,要想实现真实的套现收益,只能在股票转让的时候。

限制性股票跟期权最大的差别是前者是一个确定的权利,但在现实当中各有利弊。

限制性股票在一开始就能拿到现实的股权权利,而期权拿到的是一个选择权;但限制性股票一上来就要用真金白银去买,而期权一开始是不用出资的,满足了行权条件之后,才涉及到出资问题。

从适用的角度来讲,期权的适用范围更广,可以覆盖到企业中层以上;限制性股票的适用范围比较窄,一般是企业的高管、核心人群,有时也会用它来跟外部的资源合伙人、顾问等进行绑定。

④ 虚拟股权

虚拟股权就是没有真实的股权,享受的是经济利益——分红权和增值权,在实践当中的应用还是相当多的。

其中最具代表性的就是华为了。华为是中国所有民营企业、科技公司里最早使用股权激励的,而且一用就是30年。

因为华为不上市,所以它采用了叫TUP的虚拟股奖金激励模式,员工可以享受递延分红和增值收益,以5年为期限,每年享有不同的分红收益。根据公司的业绩情况,第5年除了享受分红收益外,还有一次性的增值收益。

笔记君注:TUP(Time-unit Plan)奖励期权计划,相当于预先授予一个获取收益的权利,但收益需要在为华为服务的N年中逐步兑现(也可以跟业绩挂钩)。本质上是一种特殊的奖金,是基于员工历史贡献和未来发展潜力确定的一种长期但非永久的奖金分配权利。

虚拟股可以根据自己公司的情况去灵活设计,同时它也一定要根据公司发展的不同阶段去调整,从来没有哪一种激励模式能一劳永逸,实现持续激励的效果,所以一定要适时调整。

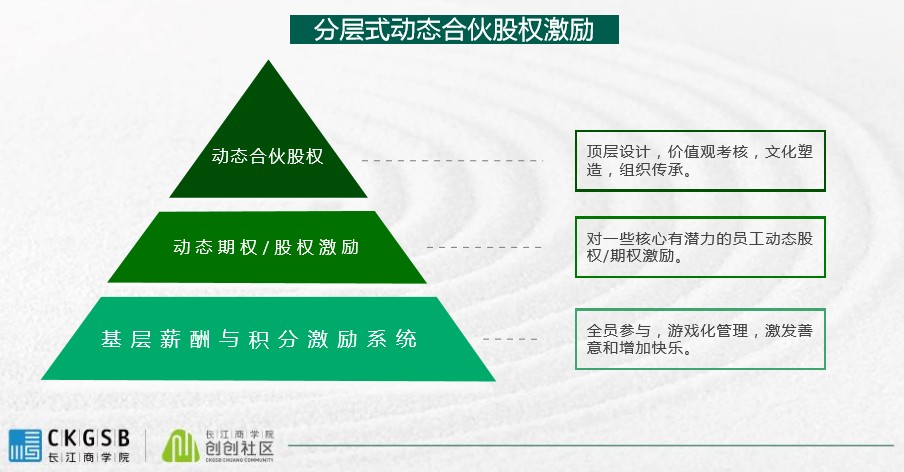

3.分层式动态合伙股权激励机制

客观上来讲,没有任何一种激励模式是完美的。在股权激励模式中,只有最适合的,没有最好的,因为每一种都各有利弊,最终选择哪种还需要根据企业自身发展情况去做讨论。

我根据自己服务企业多年的经验,首创了分层式动态合伙股权激励机制,在这里面想特别跟大家分享两点。

① 激励是分层级的,中层以上才需要股权激励,用福利薪酬完全可以保障基层的基本激励

对于全员持股,我是非常不建议的,尤其是早期创业公司。股权激励实质是在探索人性,迎合人心,在这样的一个过程当中,屁股决定脑袋,不要过分拔高普通员工。否则,对员工而言就变成了道德绑架。

正确的做法是,顺应员工现阶段的位置层级,顺应TA的思维模式。我们可以引导他,但是不要逆“势”而为。

举个简单的例子,在公司里的普通员工,你旁边一个公司一个月多给TA发500块钱或者1000块钱,TA可能转身就走了。

中层以上开始做股权激励,并且跟绩效考核相联动和挂钩。到了顶层,也就是企业最核心高管层,就要打造合伙人机制,以帮助企业打造组织、传承顶层设计。

② 在企业不同成长阶段,股权激励要动态调整

从我们多年的服务经验上来讲,成长期的企业使用股权激励是最能帮助企业最大化达成效果的。

创始人要坚决避免在企业早期放大股权激励的效果,否则后果不堪设想。因为在早期做股权激励,客观现实地说其实就是画饼。这个饼在很大程度取决于一个“信”字。

也就是说,这个“饼”是一个未来的、不知道能不能成的、不确定性很强的东西,那么员工到底能不能被激发,就取决于员工到底信不信这个“饼”。信,则有效;不信,则无效。

但不得不说的是,处于早期阶段的企业,连明天是死是活都不知道,员工如何去信这个“饼”?

到了成熟期,其他所有相关方面的制度模式都受到了很多约束,股权激励在这时发挥的价值也将非常有限。所以股权激励真正能够很好地帮助到的,是那些处于成长期的企业,或是在企业成长期的时候,大概是融资在A轮到B轮的企业。

三、定好动态股权

说到股权激励,创始人们就会有无数问题要问,我们把这些问题从具体的工具和模式落地的角度和执行角度把它分为“十定”。

定目标:确定做股权激励的目的。

定人:确定股权激励的人选。

定股:确定股权激励用什么模式。

定时:确定股权激励的时间。

定源:确定股票的来源。

定量:确定股权激励的数量。

定规:确定做股权激励的约束规定。

定价:确定股权激励股票的价格。

定变:实现动态的变化。

定机制:确定被激励对象的退出机制。

今天着重为大家分享“定量”“定变”“定机制”这三个方面。

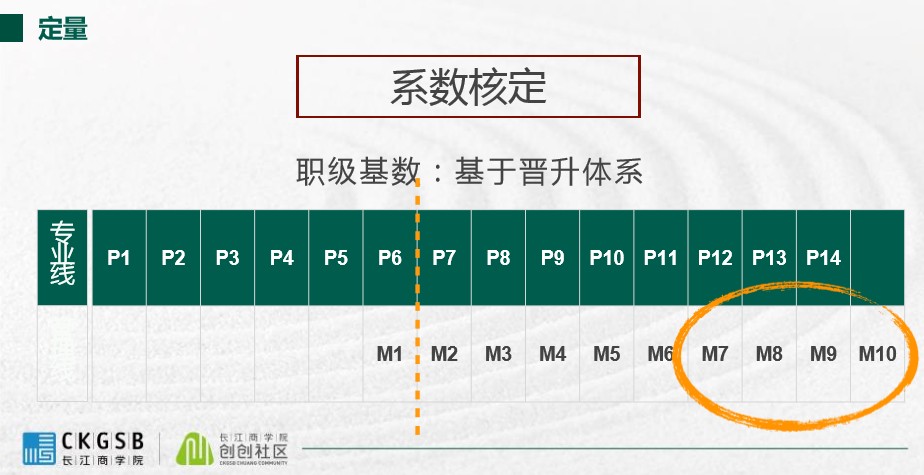

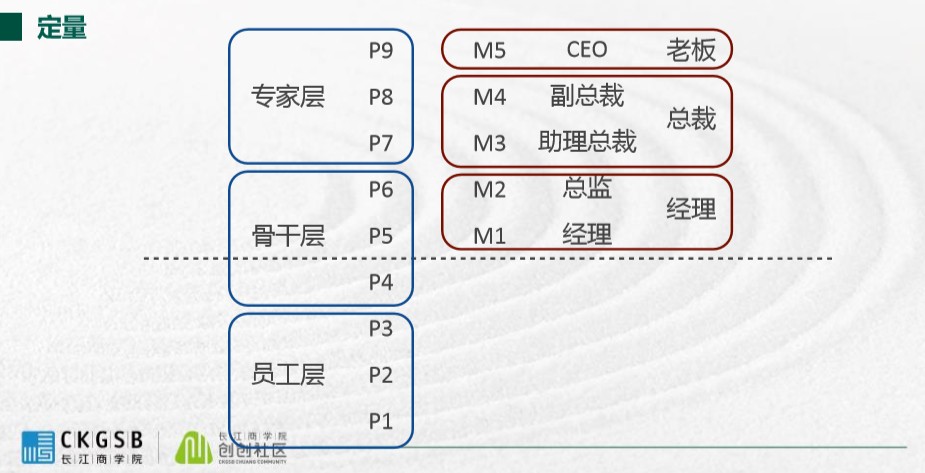

1.定量

① 总量与个量

一般来讲,总量上预留10%-15%是比较合适的。到上市之前,至少经过3-4轮的融资稀释,到上市的时候百分之八九可能都算多了,因为相关的法律明确规定上市时不能超过10%。

我们辅导客户做个量的时候会考虑两个方面,总体规则和个案确定。

在做整体规则设定的时候,会有这样的维度指标:授予数量=职级基数×岗位系数×年限系数×其他系数。

以阿里的职级为例,橘色的线是中层线,也就是说P7/M2职级以上的人才会给到股权激励,而合伙人基本都来自于M7-M10,对于顶层设计最核心的这部分管理人员,要打造合伙人机制。

在进行岗位技术评估时,会参照技术评估的方法。通过对职级基数、岗位系数、入职时间系数的考量,就可以很明确地知道一个工程师来了之后大概处于什么职位,大概给他发多少股权/期权。

② 薪酬结构

从薪酬结构角度看,在不同层级当中,员工的固定薪酬、浮动薪酬和长期股权、激励薪酬,在整个薪酬里如何占比比较合适?

总体而言,层级越高的人,浮动部分、股权激励部分的占比在整个薪酬当中会越高。

2.定变,定机制

定变,即实现动态的变化。动态其实就8个字,叫“可增可减,可进可退”。

所有的股权激励一旦做成静态的,在发展的过程当中就注定没有效果了。道理很简单——违背了人性。

我们知道,人在想要获得某个东西却还没获得时是最努力的,在这个过程中,自驱力是最强的。一旦获得了,就很难继续保持努力的状态。

所以,股权激励最应该激励的是未来,但是很多股权激励是基于历史贡献来给的,没有体现出对未来的激励,这就是“定变”中的一个很重要的漏洞。

那么如何才能实现“动态”呢?一个叫滚动授予,一个叫回购。

接下来,我们通过两个简单的例子来说明。

滚动授予是,这次发完股权后,如果员工阶段性有特别重大贡献,就继续给TA发,这个股权能够跟员工的表现实时去平衡。所以小米上市时,那些特别厉害的员工手里都是好几份股权或者期权协议。

但是,如果干得不好,绩效表现差,本身已经授予给你的,也直接收回,这是我们说的回购。

因为股权激励的核心在于激励,而激励的核心在于考核评价,只有这样才能实现动态的、实时的个人贡献匹配,这也是能够持续激励的一个非常重要的原因。

其中,考核评价有三个维度,分别是:科学维度、哲学维度、神学维度。

另外,还有退出机制,它有两个核心,一个是退出的条款,另一个是退出的价格。这两个核心工作一定要做好,尤其是在做股权激励计划与协议的时候,退出条款的各项明细一定要写清楚。

在退出的时候,大部分股权激励的退出都是由离职引发的,因此我们要考虑:你是善意离职还是恶意离职?

善意离职的话,原本该享受的权利都还持有;反之完全失去。

四、人对,则事对

最后,我们做个总结,股权激励的核心到底是什么?我将其总结为三个方面:

第一,它是个薪酬分配机制,为战略服务。在分配中,公平很重要,但持续公平是有条件的——动态的考核评价机制,同时能够更好地发挥激励效果,这是第二。

这两个都是制度层面的,不管如何设定,一定会滞后于企业内外部环境的变化。当团队之间、组织之间出现缝隙的时候,如何解决?

靠企业文化,靠价值观,尤其是在打造合伙人机制阶段。所以第三是合伙人文化。

在激活组织方面做得非常好的企业,一定是一边制度,一边文化,两者相辅相成。

在做股权激励时,有4大要点需要注意:

方案比文件更重要,共识比方案更重要,人性比共识更重要,价值观比人性更重要。

“人对了事就对了”,很多企业创始人在烦恼的关于事的问题,很大程度上都是人出了问题,所以要花时间精力去找对的人,去绑定和激发那些对的人和好的人,一切都会迎刃而解。

“不成此事,必成彼事”,希望未来有更多的机会能够跟大家进行交流,谢谢大家。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。