编者按:本文为专栏作者第一财经商业数据中心授权创业邦发表,版权归原作者所有。

“今年乳制品行业最热的是‘买买买’,主要是买牛,买牧场。”这是光明乳业董事长濮韶华对2020年上半年乳制品行业的总结。买买买的主力军之一是伊利蒙牛两大乳制品公司。

今年7月底,蒙牛以3.95亿港元(折合人民币3.5亿元)收购中国圣牧11.97亿股新股,合计持股17.8%的蒙牛成为后者单一最大股东,持股比例超过中国圣牧的董事长邵根伙。

一周之后,中国最大的乳制品公司伊利也宣布了新的上游投资。伊利旗下全资子公司香港金港商贸控股认购中地乳业股份。随后在9月27日,伊利提出以16亿港元(折合人民币约14亿元)收购中地乳业股份。如果要约收购完成,伊利将成为中地乳业最大股东。

从2018年至今,短短3年间,中国市场上的大牧场已经基本被下游的乳业公司瓜分完毕。上述两宗股份收购完成后,伊利蒙牛分别掌控3家规模化的牧场公司。

伊利阵营包括:优然牧业,赛科星和中地乳业,奶牛存栏总数约35万头;

蒙牛阵营包括:现代牧业,富源牧业,中国圣牧,还有原生态牧业,奶牛存栏总数约40万头。另外,中鼎牧业与上陵牧业也主要为蒙牛供应原奶,储备10万头左右。

中国的乳制品行业素有“得奶源者得天下”的行业共识,大型乳企收购上游牧场股份、投资自有牧场是常见手段。但最近1年的上游牧场收购规模之大仍然少见。在伊利、蒙牛两大乳企外,陆续又出现了几宗上亿元的牧场并购案。

这还没有计算乳企近几年公布的上游牧场兴建计划。《第一财经日报》称,上一轮乳制品公司密集投建大型牧场的规模还是在2000年左右。

并购牧场成为了今年乳制品行业关键词之一。光明乳业董事长濮韶华在公司上半年业绩报告会上称,乳制品行业买买买背后是建立护城河的需求,“因为乳企越做越大之后,大家越来越感觉到全产业链的重要性,将养牛视作保障,这是很多乳企自己做的‘护城河’。”

乳企大公司接连控制上游牧场,除了进一步稳定奶源外,究竟是为何?上游牧场真的是门好生意吗?还是说,乳企大公司掌控上游牧场是为了应对接下来的竞争?

上游规模牧场越来越稀缺

首先需要解释的是,受到海外奶粉性价比的冲击,国内监管标准提升的情况下,需要大量资源投入的上游牧场是稀缺资源。如果牧场将奶牛存栏量扩大至万头,经营难度上升,这样的牧场公司更加稀缺。

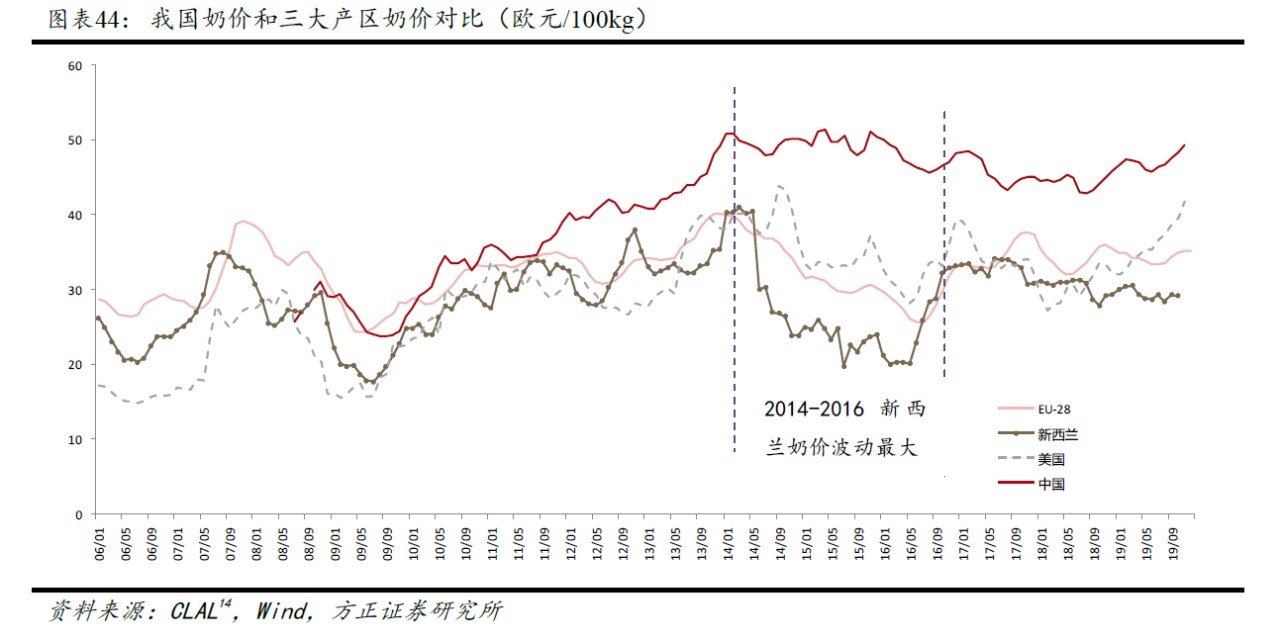

由于中国本土的奶价较高,因而性价比较高的进口大包粉取代了乳制品公司对于本土原奶的部分需求。中国的乳制品市场长期依赖于新西兰、澳洲、欧洲国家的进口,进口大包粉是其中一部分。

根据公开数据显示,过去10年间,中国进口大包粉占牛奶供应量的比例维持在10%-20%之间。但如果将所有乳制品折合成生鲜乳,2019年中国的原奶产量达到3201万吨,其中54%都来自于进口的大包粉。这是个相当高的比例。

进口大包粉的比例;图片来源:方正证券

所谓的大包粉即全脂和脱脂奶粉,主要用于乳品和食品企业进行再加工或生产使用,可用于生产风味奶和酸奶。这种由鲜奶喷粉制成的工业奶粉,保质期更长、也便于运输,但缺点也很明显,大包粉营养价值变低,价格也随之下降。在加工过程中,这种大包粉可以按照重量1:8.5还原成液态奶。

海外进口的大包粉凭借着性价比高的优势冲击着中国本土的鲜奶市场,也将影响着牧场公司的收入。由于中国本土的鲜奶价格由于饲养成本等因素在全球范围内属于较高水平,远高于新西兰、澳洲等国家,因而,当全球原奶价格大幅下降时,中国乳制品市场倾向于提高采购大包粉,对于本土原奶的需求下降。

2014年、2019年这两年是比较极端的案例,进口大包粉占据中国牛奶供应量的比例达到高点。这两年都是中国市场本土牛奶供应量少的年份,特别是2013年出现“奶荒”后,中国在同年大量进口全脂奶粉(同比上年增长53%)、脱脂奶粉(同比上年增长40%),导致2014年中国本土奶价在短期上涨后迅速下跌、呈现牛奶供应过剩,全国出现倒奶事件。

中国鲜奶价格远高于新西兰等产区;图片来源:方正证券

在进口奶粉之外,由于奶牛存栏量下降,中国本土的牛奶产量在未来一段时间内可能都不会显著提升。根据国家统计局的数据,中国最近15年牛奶产量的高点稳定在3200万吨左右。国内散养户与中小牧场由于经营成本高、环保法等因素退出,中国的奶牛存栏量实际上在不断下降,2018年预计荷斯坦奶牛存栏量只有504万头。中国本土牛奶供应量主要依赖于每头奶牛单产的提高,但依靠养殖技术推动奶牛单产提高是有上限的。

如果是新建牧场,奶牛出生至成年母牛需要大约是2年时间。但实际上规模化牧场在经营上的难度极大。除了前期投资高昂外,奶牛养殖过程中的环保以及疾病成为了近期的重点问题。例如2014年年底,现代牧业旗下的湖北通山万头牧场就曾陷入污染事件。2015年新《环保法》开始实行,在新的监管要求下,牧场需要在每头奶牛上新增2000~3000元的投入,以便完成奶牛在粪尿排放、有机肥与卧床的改善。

本土的奶牛存栏量短期内可能不会上升,本土鲜奶市场受到全球原奶价格的冲击可能还将持续。2019年1月起,中国将新西兰进口大包粉的关税从10%的基础税率降为0,这可能进一步提升新西兰大包粉进口量。

中国牛奶产量依靠奶牛单产提升;图片来源:方正证券

总结而言,中国本土的牛奶供应量短期内可能仍然保持稳定的情况下,拥有大量万头牧场的上游牧场公司成为了稀缺资源,但在经营上由于进口大包粉的冲击、不断提高的监管要求导致业绩并不稳定。即便是中国最大的奶牛养殖公司现代牧业,2015年利润大幅下跌后连续3年出现亏损,2019年才扭亏为盈。

2019年,现代牧业结束了连续3年的亏损,获得3.5亿税前净利润。推动现代牧业经营改善的原因主要来自于奶价上涨、乳牛产量提升等因素。实际上,现代牧业在2019年扭亏为盈,很大程度上也收益于股东蒙牛。现代牧业旗下的品牌牛奶业务“现代牧业”借助蒙牛的品牌推广、市场资源扶持扭亏,取得了3500万元的利润。自2017年5月开始,现代牧业液态奶由蒙牛负责整体销售及市场推广,双方还合作了联营工厂。

看上去,下游的乳制品公司整合上游牧场确实能带来协同。对于下游的乳制品公司而言,收购上游牧场能进一步稳定奶源,通过协同提升产品的毛利。在蒙牛与现代牧业的案例中,蒙牛多年来持续在海内外奶源地投资后,在饲料采购、市场营销、联营工厂等方面能够推动上游的牧场大幅改善业绩。

这实际表明,乳制品市场的品牌溢价仍然集中在下游乳制品公司手中,上游牧场开辟针对消费者的牛奶产品很难成功。现代牧业总裁高丽娜在2019年7月接受第一财经采访时也曾表示,中国奶牛养殖成本高是历史问题,因此乳业上下游整合、协同、共享利益,是原奶产业的另一条出路。

乳企投资牧场可能是为了低温鲜奶

由于大规模牧场是个需要高技术、高资本投入和非常专业的人才的产业,直接收购牧场对于乳企而言并不能在短期内带来收益。短期来看,蒙牛投资并购的现代牧业、雅士利等公司,在短期内都成为了蒙牛财报上的“拖油瓶”。

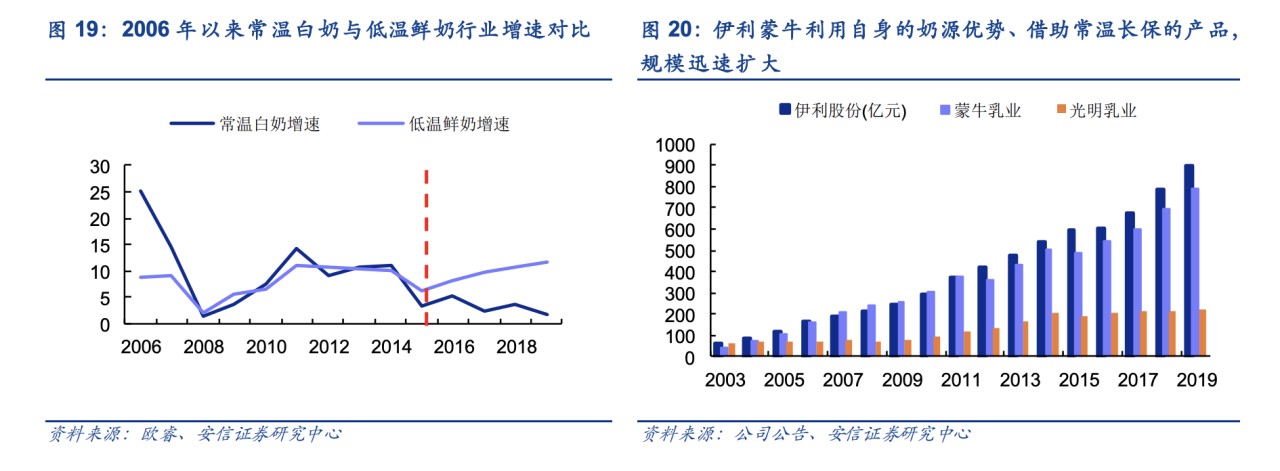

这意味着,推动乳制品公司直接收购上游牧场的动力是毛利更高的产品:低温鲜奶、或者是奶酪等制品。例如新希望乳业在2017年招股书中公布的数据,低温鲜牛奶的毛利率为48.74%,相比之下,常温纯牛奶仅为23.59%。

从乳企最近两年的动向来看,伊利、蒙牛等公司盯上的是低温鲜奶。从2018年开始,蒙牛、光明、君乐宝以及海外的优诺等乳制品公司相继推出低温鲜奶新品,也都陈列在冷藏柜里。例如便利店品牌便利蜂就在今年增加了20多款的鲜奶产品,下列是部分近期鲜牛奶新品,伊利很早就引进延世鲜牛奶,因而不计入最近的新品:

蒙牛:2018年1月,蒙牛刚成立1年的鲜奶事业部推出3个新品牌,鲜奶入户渠道品牌“蒙牛·新鲜严选”、高端鲜奶品牌“每日鲜语”,以及主打新鲜的“新鲜工厂”;

君乐宝:2019年11月,首次推出面向全国市场的鲜奶新品“悦鲜活”;

优诺:2019年12月,发布4款“冷藏牛乳”新品,重点布局北京、上海等一线城市高端零售市场和以咖啡、烘焙为主的餐饮渠道;

光明:今年6月底,低温奶品牌“新鲜牧场”开始上市。

打折是消费者接触这些新品的第一印象,甚至出现了鲜奶价格远低于包装水的现象。例如1升光明“新鲜牧场”鲜奶折后价格只需5.8元的状况,这些低温奶的包装上都有一个共同特点——印有“高温杀菌乳”的标识。

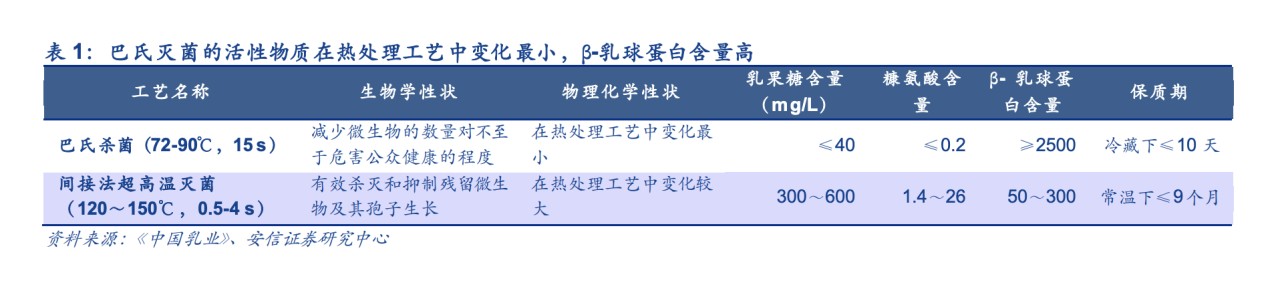

目前市场上的牛奶产品主要是3种杀菌工艺,巴氏杀菌、高温杀菌(ESL)以及超高温灭菌(UHT),3种杀菌工艺的加工温度逐步提高。杀菌温度越高,牛奶保质期也越长,营养物质也越少。高温杀菌乳因此能有长达15天的保质期,不过,巴氏杀菌、高温杀菌加工过的牛奶都需要冷藏,超高温灭菌加工过的纯牛奶可以常温保存。

高温杀菌乳并不是个新鲜的工艺。伊利更早引入的延世鲜奶、澳大利亚进口兰特鲜牛奶以及最近的日本明治鲜奶都采用了这种杀菌工艺。中国国标目前承认了“高温杀菌乳”,但尚未出台与巴氏杀菌、超高温灭菌相同的国家产品标准,乳制品公司推行的都是企业自订标准。今年3月,国家市场监管总局在新版食品生产许可目录中增加“高温杀菌乳”等内容,上海也给光明乳业发布了高温杀菌乳的生产许可证。

保质期长短直接影响了鲜奶的覆盖半径。由于巴氏鲜奶保质期更短、全程冷链运输的要求,通常覆盖在600公里。这导致巴氏鲜奶存在地域性,光明乳业覆盖长三角,新希望乳业覆盖西南等地区。而保质期长达3-6个月的常温奶可以覆盖全国市场,伊利、蒙牛也因此成为全国品牌。相比巴氏奶,高温杀菌乳提高了接近1倍的保质期,覆盖半径也因为电商物流、全国冷库设施的投资而进一步扩大。

常见的两种杀菌工艺;图片来源:安信证券

高温杀菌乳这种保质期更长的低温鲜奶,帮助乳制品公司将鲜奶推至更下沉的市场,也带来了新一轮的竞争。随着常温奶增长放缓、低温鲜奶增长加快,乳制品公司推广低温鲜奶成为了利润更高的生意。特别是在低温鲜奶产品渗透率不高的下沉市场,乳制品公司如果能够通过高温杀菌乳培养消费者食用低温鲜奶,这批消费者未来可能过渡到保质期更短、营养价值更高的巴氏杀菌奶。

打折成为了这些高温杀菌乳扩张新地区的第一步,这是乳制品公司熟悉的低价推新品、挤压竞争对手产品的策略。效果似乎不错,蒙牛的每日鲜语在2020上半年呈现三位数增长,2019年销量增长近500%;今年二季度,光明在三元主场的华北市场的销售业绩呈现两位数增长,主要受到“新鲜牧场”上市的推动。

低温奶增速高于常温奶;图片来源:安信证券

新建牧场、加工厂、组建公司成为了扩张的第二步,这很可能就是服务于鲜奶业务。光明在收购部分辉山乳业的资产后组建了江苏光明银宝乳业工厂,还计划在安徽新建牧场和工厂;蒙牛在今年9月在武汉开启总投资20亿的新工厂,涵盖低温酸奶、鲜奶、高端奶酪三大品类。

但不是所有人看好高温杀菌乳,有消费者对此评价不高、放弃购买。也有人认为,高温杀菌乳是市场过渡到巴氏杀菌奶的阶段性产品。新京报援引一位知情人士称,高温杀菌乳可能是一种过渡性产品,“巴氏奶企业不提前在空白市场做超巴(也就是高温杀菌乳)产品可能会失去机会,因为市场不会等你。超巴产品是一种很好的过渡性产品,如果长保产品能走进消费者心里,短保产品也可以。”

所谓的过渡性也体现在低温鲜奶的营养价值上。本质上,随着杀菌温度的提升,鲜奶中的乳铁蛋白等活性物质的活性会逐步降低。占据12%份额的光明是巴氏鲜奶市场中最大的公司,而这家公司实际在尝试把杀菌温度进一步降低,2017年光明乳业将巴氏杀菌温度从85度下降至75度。

现在的问题是,乳企们整合收购的上游牧场需要时间,届时低温奶是否还是今天这样的风潮是个未知数。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。