图片来源:摄图网

编者按:本文来自微信公众号阿尔法工程研究院(ID: alpworks),作者林晓晨,创业邦经授权转载。

平台化服务战略的实施,有效解决了获客、提升用户粘性、控制客户风险三大难题,推动浙商银行业绩的增长。

2004年,美国经济学家克莱顿·克里斯坦森创作了《困境与出路》一书,书中揭示了“动机不对称”这一商界真理。“动机不对称”指的是,很多时候行业里已经出现了一个细分化的新市场,但是这个市场的盘子很小,业务量巨大的龙头企业很可能对此不以为意。

正是由于“动机不对称”的存在,一些相对弱势的企业才有机会战胜比自己强大得多的行业强者。不过,就现阶段的中国银行业而言,银行转型的“结构性”机会并非无迹可寻。

市场中公认的银行业存在三大“动机不对称”机会:零售数字化、服务落地化、投资投行化,极有可能成为银行业的变局方向。

龙头银行资产重,很难对于这些新的细分行业全力投入,这就给中小银行留下了“动机不对称”的机会。在股市中,“动机不对称”带来的增长能够带动股价的快速上行,甚至引发投资者对其的价值重估。

基于此,浙商银行(601916.SH)选择了服务小微企业和民营企业作为破局方向,以平台化服务战略定制与之匹配的能力体系,专注于全心赋能企业。

01 孤岛效应

1905年,中国第一家民营银行信诚银行在上海开业。信诚银行成立的初衷是为了解决“各工人之积有工资小本经纪者,每以未能普及为憾”。

如今时间已过去百年,中国的银行数量也已超过4400家,但中小微企业的贷款难题依然没有解决。由于缺少资产抵押,中小微企业的贷款往往很难获得通过。

在电子学中,人们将电路的某个区域有电流通路而实际没有电流流过的现象称作孤岛效应,而在现如今的银行业中,虽然银行网点已经几乎遍布全国,但中小微企业却依然存在融资难题,出现类似“孤岛效应”的情况。

“孤岛效应”对于银行业来说危机并存。传统制造业确实存在不良率普遍偏高的问题,因为如果他们数据很好看的话,就不会出现融资难题。这就好像是薛定谔的猫,在获得大量贷款之前,谁也不知道这家企业究竟有无经营实力,陷入死循环。

过去,中小微企业融资难一直是社会性话题,在那些无法获得融资的企业中必定存在不少被埋没的遗嘱。无奈之下,很多优质的企业只能通过民间资本来融资,造成融资成本大幅增加,最终反噬企业经营。

“孤岛效应”形成了巨大的发展机遇,制造业是社会发展的根基,他们的发展离不开银行业的支持。如今很多银行已经关注到这一领域,尤其像浙商银行这样重点布局的做法更是难能可贵。

虽然给中小微企业放款对于大多数银行而言都轻而易举,但能够凭借超强的风控能力,竭力降低不良率,长期赋能中小微企业的银行却并不多。

在这一条看似“平凡”的道路上,浙商银行并不“普通”。华泰证券的研报显示,浙商银行是所有上市股份制银行中不良率第2低的公司,仅次于大牛股招商银行。

关于浙商银行针对性的中小企业业务开拓,公司副行长兼董秘刘龙曾明确道出成功之匙。

首先,浙商银行在传统业务上,无论是价格还是规模都不具备优势,因此为了获得客户,要在优质客户中做一些比较辛苦、比较小的业务,这些业务虽然规模有限,但是频率较高,浙商银行可以凭借出色的服务来获得优质用户的肯定,从而形成差异化竞争优势。

其次,浙商银行希望能够深入到企业、产业链和供应链中,从优质核心企业出发,向产业上下游拓展。由于这些优质企业都是各自供应链中的核心,因此可以获得产业上下游的经营数据。通过大数据分析,浙商银行可以识别哪些上下游企业具备竞争力,从而提供精准的服务,并把控风险。

最后,浙商银行通过与供应链上下游的合作,进一步植根整个生态圈,协助企业一起去维护、建设、深化和发展这个生态圈。在深入生态圈后,客户的黏性和信息透明度就会比较高,这样的话让大家更加重视自己的信誉,能够相对把风险控制得更好一些。

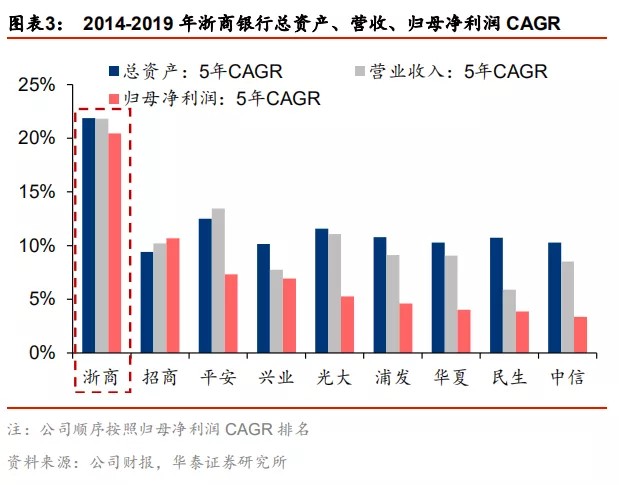

现在看来,浙商银行聚焦民营企业和制造业的战略是正确的。过去五年,浙商银行是所有上市的股份制银行中增速最快的公司,总资产、营收和净利润的年化复合增长均超过20%。

对中小微企业的扶持除能增加经营业绩外,也是对于未来的长期布局。实际上,银行与合作的企业类似于共生关系,当小企业逐渐长大,支持他的银行也会受益匪浅。

浙商银行根植于浙江省,是中国经济发展最迅速的地区之一。依托于浙江省稳健的经济发展,在浙商银行的助力下,越来越多的当地企业有望做大,而这也正是浙商银行未来的核心增长根基。

02 平台化破局

面对中小企业融资难题,浙商银行选择用科技赋能的方式去解决这个问题。自2014年落地票据池以来,经过几年的摸索,浙商银行于2019年正式全面实施平台化服务战略,并随之建立了多个场景。

利用池化融资平台获取大量优质企业客户,通过应收款链平台和易企银平台实现业务拓展,最终以核心企业构建生态圈,在上下游、集团内部实现批量获客。同时,运用区块链技术、大数据风控平台降低授信风险与信息不对称。

平台化服务战略的实施,有效解决了获客、提升用户粘性、控制客户风险三大难题。推动浙商银行在存量资产指标上优于同业,以及在财务上体现出高成长性。

浙商银行所打造的“金融+科技+行业+客户”综合金融解决方案最核心的服务理念就是:知客户之所想,急客户之所急。尤其是对中小企业而言,这样暖心的服务平台正是他们所需要的。

如果按照传统银行业的做法,即使银行给中小企业放款,企业也很难从中获得成长。当企业用拿来的贷款去购置设备,虽然其总资产增加了,但同时他也增加了等额的负债。

从结果来看,这家公司的净资产并没有发生变化,但在财务报表中资产负债率持续攀升。这不符合企业发展的需求,同时也让风险持续积聚。

浙商银行的平台服务,能够进一步盘活企业的资产,让企业在发展的同时,让其负债增加更小。这就是“池化”理念。把企业的各种资产特别是流动资产入池,入池以后生成可用的额度,银行提供金融服务,这样等于盘活了企业各种各样的流动资产。

通过把各种资产“池化”,流动性强的资产和流动性弱的资产都放在一个池子中,从而生产一定的额度,为企业提供流动性。这种做法不仅解决了时间和空间上的错配,甚至还解决了品种上的错配,是银行业中鲜有的创新做法。同时,池化产品体验极佳,且粘性极强,有利于培养长期客户。

在“池化”基础上,浙商银行进一步用“链式”赋能,围绕产业链供应链,用区块链技术去解决为企业提供服务的问题。

正如前文所述,浙商银行的服务目标不仅仅是一家企业,而是企业的上下游扩展到整个生态圈。浙商银行不仅仅是贷款方,更让自己深入到企业生态圈建设中。

除“池化”和“链式”的特性外,浙商银行的金融服务平台最核心的点就在于持续开放。为企业提供子金融服务,将平台开放给客户使用,运用银行管理的理念和科技手段,将标的公司项下的所有成员企业的流动性统一管理,更好地服务客户。

“池化”、“链式”和“开放”,这是浙商银行“金融+科技+行业+客户”平台化服务战略的特色,助力把握银行业的“动机不对称”机遇。

03 未来投资逻辑

银行业并非近几年资本市场的关注焦点,惨烈的红海搏杀降低了投资者的预期。

但很多时候企业的经营并没有想象中的那么坏,尤其是像银行业这样的存量行业,企业的发展更多看的是管理层的战略眼光。低预期与高增长会形成预期差,这将带动公司股价的长期上行。

正如招商银行,在银行业不被看好的情况下,其凭借出色的经营业绩成为异军突起的黑马。在过去5年时间中,招商银行的股价一路上行。股价由2014年的7元飙升至如今的44元,股价翻了6倍。可以说,招商银行抓住了此前行业“动机不对称”留下的机会。

招商银行的成功经验表明,即使不被看好的银行业,也是会走出大牛股的,那么浙商银行会成为第二个招商银行吗?我们认为这主要取决于“横纵”两方面:横向的全国复制、纵向的产业链渗透。

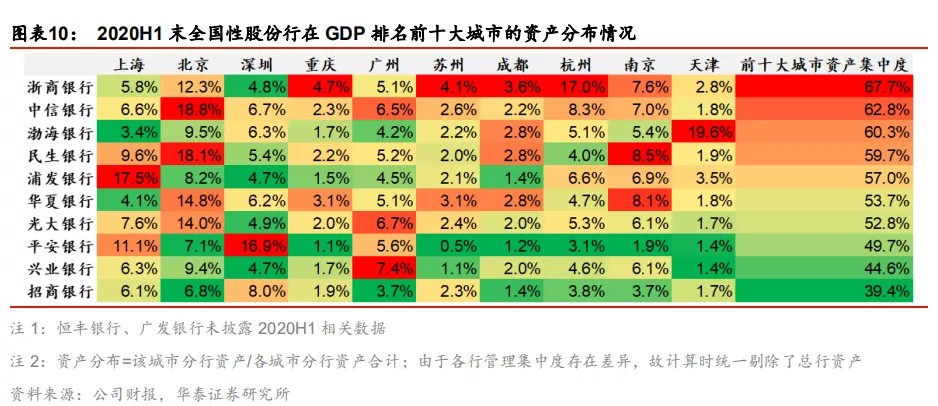

目前,浙商银行业绩增速很快,有望成为银行业的一匹黑马。但同时,浙商银行也存在未来扩张水土不服的可能。截至2020年3月底,浙商银行67.7%的资产集中于GDP排名前十的城市中,是所有股份制银行中集中度最高的。进一步聚焦,浙商银行的资产又主要集中在北京和杭州两大城市。

从战略角度看,浙商银行专注扶持民营企业和制造业的做法值得肯定。如果未来浙商银行能够将这种模式成功复制到全国更多城市,那么他的业绩将几何倍增长。横向扩张是浙商银行未来业绩增长的最核心看点。

在纵向产业链聚焦上,浙商银行已经有所建树,但坦白来说,这一块的布局依然有很大的空间可以挖掘。在行业中突出的战略已经让浙商银行的业绩有所反应,但这块业务最终能挖掘多少市场份额将直接决定未来浙商银行的成长高度。

在疫情已经让危机得以释放的情况下,如果浙商银行能够抓住“动机不对称”机会,我们有理由期待这家A股最年轻银行的成长。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。