编者按:本文来自资本星球,创业邦经授权发布。

作者 | 卡莎

老牌油企在新时代的蜕变。

2020年初,当金龙鱼传出IPO的消息时,首先沸腾的是广大投资者,毕竟一个新的“巨无霸”来了,大家都有望赚到一笔。但“成长性低”、“市盈过高”、“上市圈钱”等等标签也被死死贴在了“油中茅台”身上,不看好的声音此起彼伏。

然而,等着看热闹的人没开心多久。去年10月15日上市后,仅经过两周的短暂调整,金龙鱼直接起飞,2021年初市值已经突破7000亿人民币。

持续暴涨的股价让曾经“泡沫论”不攻自破,但金龙鱼的经营状况和业绩真的能撑起这么高的估值吗?

本文将从三个方面拆解老牌油企金龙鱼变“时尚”的业务逻辑:

1.金龙鱼是如何应对消费升级的?

2.线上线下的渠道布局如何平衡?

3.怎样的产品布局才能为产业链的打通带来红利?

1.小包装+大健康,消费升级一直在路上

消费者们消费习惯的改变,也是金龙鱼向包装化、高端化的转变的动力。

1991年,金龙鱼首推小包装食用油,开启了散装油消费升级之路。也正是包装化的引入,食用油开启了送礼这一崭新消费场景。加上进入21世纪,国家关于散油的销售规定不断出台,10L以下小包装油逐渐打开市场。

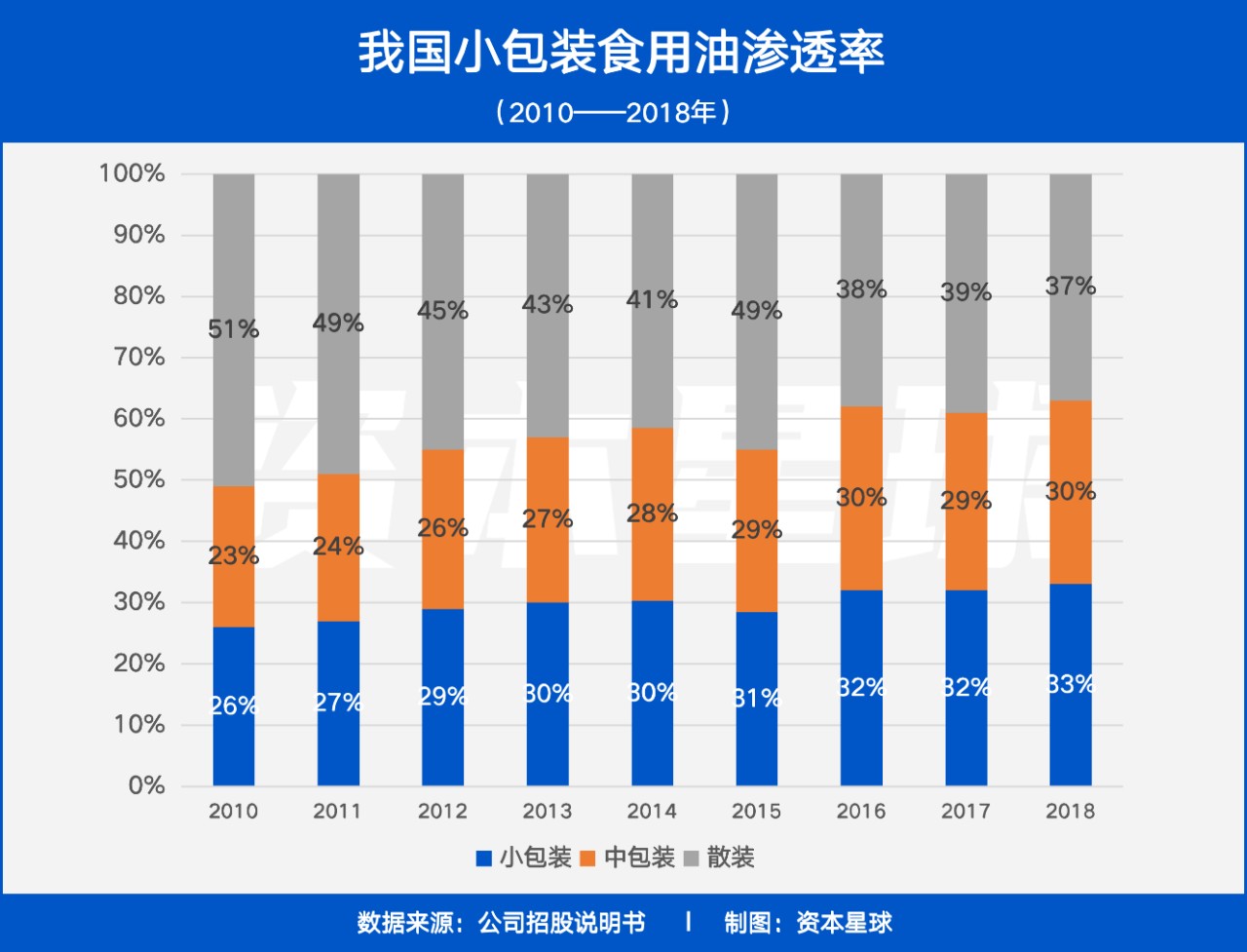

近年来,小、中包装食用油渗透率不断增长,挤压散装食用油消费占比。到2018年,我国食用油包装化率达到66%。尽管一二线城市的包装食用油消费已经趋于稳定,但三线及以下城市仍有很大下沉空间。

从整体市场份额来看,金龙鱼稳坐小包装食用油赛道冠军宝座。2019年,公司市占率为38.4%,而第二名中粮集团仅12.5%。行业CR3从2015年的58.2%继续攀升,到2019年达61.5%,头部集中格局稳定。

大米、面粉行业的包装化之路则起步较晚,行业呈现分散、欠发达的形势。2019年我国包装大米销量 919 万吨,仅占整体大米消费量 6.4%,仍有很大提升空间。

益海嘉里集团(系金龙鱼母公司)2019年在包装米面市场份额分别为 18.4%、26.7%,虽然突出于中粮集团等对手,但考虑到CR3仅40%左右的分散格局,整体仍需努力。

全国居民的人均食用植物油年消费量自 2016 年达到 10 千克/年后,呈现逐年下滑趋势。“低油、低盐”健康理念的传播,虽然让食用油消耗量增长逐渐放缓,但同时也让更优质、有营养的高端油成为食用油的“第二春”,消费升级的需求有目共睹。

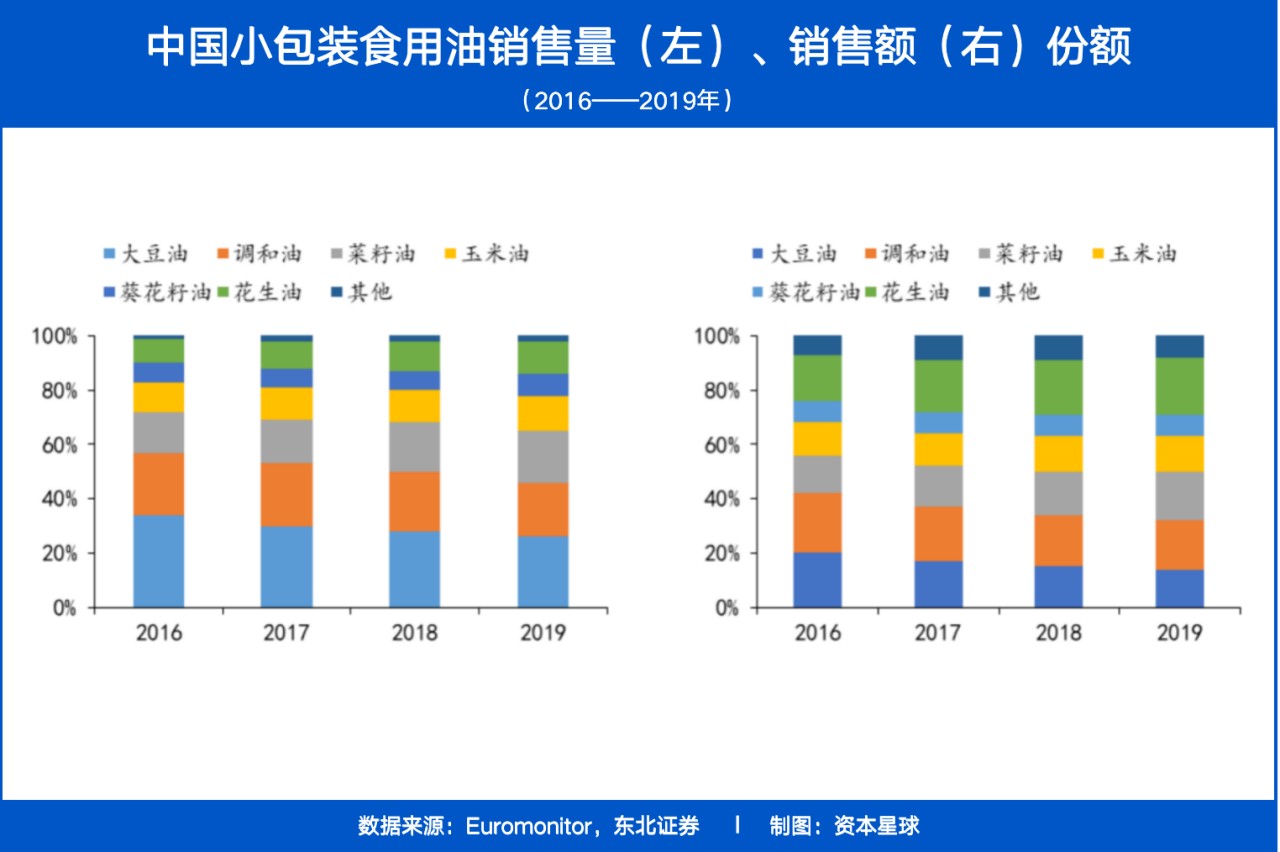

从分类来看,小包装食用油市场仍是大豆油、调和油的天下,但所占份额在不断降低,从2016年的34%、23%降至2019年的26%、20%。菜籽油、玉米油等更有营养、价格更贵的油种开始发力,逐渐扩张销售份额。

随着消费者对健康理念的意识升级,人均食用油消费额与消费量呈现了反向趋势。2013到2019年人均食用油消费额增长6.1%,这也正反应了消费升级给高端油市场带来的新气象。

2.线下稳健扩张,线上跟紧“潮流”

和很多零售、餐饮兼顾的企业类似,金龙鱼也一直采用直销+经销的模式。2019年,经销收入占比 31.14%,直销收入占比 68.86%。虽然食用油“生在卖场”,但如今在线上渠道,天天猫、京东、美菜等平台也成为了“潮牌”老油企的阵地。

金龙鱼与美菜网合作,来源:金龙鱼公司官网

在线上,集团以金龙鱼为代表的各类油品均名列前茅。根据淘数据显示,从2019年下半年到2020年11月间,金龙鱼调和油在天猫、淘系渠道销售总额为4.16亿元,遥遥突出,销售额是第二名福临门的3.45倍。益海旗下的“营养之王”橄榄油品牌欧丽薇兰也体现了高端油在线上渠道的需求--基本稳居天猫、淘系销售额第一,15个月间销售额近2亿元,是第二名、西班牙进口的蓓琳娜橄榄油的2.1倍。

在线下,金龙鱼经销商离不开渠道建立初期“大经销商”制的坚实基础。当时,公司在一个地级市或区域只发展一家独立代理商,使得“总代”们的积极性被激发。

在全国铺设好经销商网络后,为推动渠道下沉,公司开始拆分经销商,将原来负责地级市的经销商拆分到县级,经销商数量不断增加。2018年、2019年公司经销商的数量均增长超过17%,截至2019年底,公司共有经销商4406家。

公司在各渠道多年深耕,绑定了优质的直销客户:如零售渠道的沃尔玛、家乐福等大型超市、卖场;餐饮连锁乡村基、真功夫等;食品工业渠道的桃李面包、好利来、旺旺等都是公司的原料客户。

然而虽然公司在线上、线下的渠道网络日渐壮大,但仍未能解决存货的周转问题。由于米面粮油行业具有周期性特点,每年春节旺季备货都给公司的库存造成了一定的滞销压力。根据益海嘉里的财务数据,2017-2019三年期末存货余额都在350亿左右,占总流动资产超过三成。而低于可比公司的存货周转率,也印证了其庞大的渠道体系始终存在着供大于求的效率问题。

3.产品基础决定产业链建筑

益海嘉里有着完整的产品矩阵以及清晰的定位划分。

在高端市场,公司已经打出了欧丽薇兰、胡姬花等高端橄榄油、花生油品牌。突出行业的技术水平使公司高端产品脱颖而出:金龙鱼外婆乡小榨菜籽油采用压榨工艺,选用非转基因原料,成就独特浓香风味;kings 亚麻籽油采取冷榨技术,保护α-亚麻酸活性,使产品营养与新鲜度得以保留。

不同品牌及档次的金龙鱼食用油,来源:金龙鱼公司官网

2002年金龙鱼深入人心的“1:1:1黄金比例调和油”广告不仅打开了我国居民对于调和油的认知,也为公司的中端品牌发展打下了坚实基础。而“1:1:1”概念也从传统电视广告火到了“潮流前线”抖音上。公司十分重视中端产品的营销,2019年跨界打造的“金龙鱼x中国达人秀”超级IP项目被传统食品加工业视为神操作。

在大众市场,价格才是占领市场的王道。公司旗下主打低端路线的元宝牌大豆油9元/升,在行业9-13元/升的均价中处于较低水平;百合花牌菜籽油约 8 元/升,相比于行业10-14 元/升的均价有较大优势。

而从产品结构来看,公司的厨房食品(食用油+米面等)始终占据超过59%的主营业务收入,饲料原料及油脂科技业务也在缓步爬升。

除了C端,金龙鱼在产业链和B端也大有作为。金龙鱼曾是偏重食品工业的to B大户,而随着食品零售业的需求大增,拥有完整产品矩阵的金龙鱼做起了“从源头到餐桌”的全产业链业务。

公司具有布局全国的生产基地,并运用IPO的募投资金继续扩大产能,以应对下游零售产业对米面粮油等的需求。

公司在全国 24 个省、自治区、直辖市拥有 65 个已投产生产基地,并计划在齐齐哈尔、温州、太原、兰州、合肥、青岛等地新建多个生产基地。在泰州、秦皇岛、上海、连云港、防城港等港口城市,公司建立生产、加工、仓储、物流一体化的综合企业群,有效布局各产品间的资源共享。

目前公司仓储流转速度较慢,有一部分原因是仓储物流设施尚未跟上一些新兴行业智能化、信息化的步伐。在加强物流设施建设的同时进一步扩大产能,有利于支撑公司业务的扩张以及产品矩阵的延伸。

为延伸下游产业链,公司在2018年成立丰厨(上海)餐饮管理有限公司,致力于打造餐企一站式的采购及服务平台;开启“中央厨房”项目,跟紧现代年轻人对半成品食材高需求的潮流。

丰厨主要依托公司较完善的产品矩阵,向专做团餐的厦门沛浪餐饮提供原料。沛浪专业承担写字楼、工厂、学校等的食堂承包和食堂托管。沛浪和金龙鱼的合作打开了餐企采购、服务新模式的大门,同时也保证了终端食品的安全性。

“中央厨房”则更是金龙鱼的亲力亲为孵化的产业链延伸项目。2020年6月,金龙鱼位于重庆的中央厨房已经开工,基地将以火锅底料、川味复合调味

料、火锅系列食材、米面油制品等符合当地口味特色的产品为基础,自主加工,形成从厨房直接到餐桌的高效产业链。

金龙鱼的前景看似一片欣欣向荣,然而一些潜在风险已是老生常谈。

尽管公司将产能扩建向水稻(计划新增100万吨/年)、小麦(计划新增500万吨/年)倾斜,大力发展米面等其他厨房食品的生产,试图将原料成本话语权拿一部分回来,但仍改变不了我国大豆需求量和产能的巨大错配。

2020年前11个月,我国进口大豆总量达9280.3万吨,同比增长17.5%,并且连续六个月刷新单月历史同期纪录。随之豆油期货价格已经连续上涨,8个月内累计涨幅近50%。

进口大豆价格的未知性使得金龙鱼豆油始终无法摆脱低议价能力的影子。

此外,较低的产能利用率则是从金龙鱼曝光招股书起就受人诟病的问题。

为满足中秋、国庆、春节等节假日消费旺季的需求,巨头金龙鱼设计了足够产能。但由于厨房食品是公司最主要的收入来源,导致生产周期性过强,淡季产能空转。中小包装、精炼等初加工平均产能利用率已经低于60%。进一步完善产品矩阵、延伸产业链,减小周期性业务对公司运营效率的影响迫在眉睫。

4.总结

总体看来,金龙鱼的“泡沫”似乎不至于像股民所热议的一碰就破。

跟上了消费升级潮流,同步发展线上、线下渠道,产品矩阵、产业链较为完整...对于一家传统食品加工企业来说,这样的转变速度或许暂时合格,但并非一劳永逸。

金龙鱼也从未停止过寻找第二增长点。2019 年,酱油市场整体规模 800 亿左右,高端酱油市场规模约为 200 亿,调味品行业盈利相当可观,金龙鱼也瞄准了这块“肥肉”。

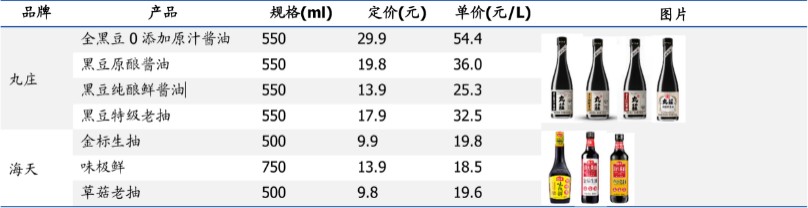

区别于专注调味品的海天味业,金龙鱼只做中高端市场。其与台湾地区知名酱油品牌丸庄的合作逐渐深入,主打黑豆酱油,定价明显高于海天的美味鲜等大众产品。

丸庄(金龙鱼合作品牌)和海天酱油产品比较,来源:京东商城

若黑豆酱油能打出一片天地,也可以在一定程度上改善金龙鱼的整体毛利率。

新年伊始,金龙鱼市值继续上升,已突破7000亿人民币。一波未平,一波又起,金龙鱼股价涨固然是好事,可“太贵了”的质疑又悄然出现。各种声音开始预测金龙鱼股价何时到顶。

截至目前,金龙鱼仍在大踏步向8000亿市值迈进。未来金龙鱼只有在产能利用率、毛利率方面取得突破,才有可能延续此前的热度。

(本文内容仅供参考,不构成投资建议;市场有风险,投资须谨慎。)

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。