编者按:本文系专栏作者投稿,作者松果财经。

天花板越走越窄的嘀嗒出行,“二战”港交所能成功吗?

一直以“小而美”模式生存于共享出行赛道上的嘀嗒出行,重新向港交所递交招股书。招股书显示,在2019年,嘀嗒出行的顺风车业务以市占比66.5%占据市场第一位置。

然而,这份招股书也透露出,这家只专注于顺风车、出租车业务的移动出行平台的天花板越走越窄了。停不下的补贴、负债规模的不断拉大、新业绩增长点变现能力不佳,盈利或已成假象的嘀嗒出行能拿什么讲述IPO的故事呢?况且在共享出行赛道多方角力下,它又真的能突出重围吗?

领跑顺风车市场,嘀嗒出行“二战”港交所

嘀嗒出行成立于2014年,前身为“嘀嗒拼车”专注于私人小客车合乘、车主和乘客顺路搭乘业务;在2018年品牌升级为嘀嗒出行,开始采用双轮驱动的策略,专注顺风车和出租车业务发展。

在2020年10月,嘀嗒出行第一次向港交所递交招股书,时隔半年其招股书到期,于4月13日重新向港交所递交更新版本的招股书。

但值得玩味的是,嘀嗒出行第一次递交招股书的时间恰巧在滴滴上市传闻最热的时候,这被市场解读为嘀嗒出行要蹭一波行业老大上市热度以顺势IPO。而本次二战港交所,或也有同样的目的,因为在这之前,滴滴与哈啰出行等都已经秘密向纽交所递表了。

然而,多年来共享出行赛道下却并未跑出第一股,就算是颇受资本青睐的行业老大滴滴也是。那么“蹭热度”的嘀嗒出行,有何魅力冲刺“共享出行第一股”呢?

(1)营收、净利双增长,且率先同行取得盈利。招股书数据,2020年全年,嘀嗒出行全年交易额为90亿元;营收为7.91亿元,较于2019年5.81亿元同比增长36.3%;2019年至2020年,嘀嗒出行经调整后净利润分别为3.16亿元、3.43亿元,可见盈利能力也在增强。

此外,嘀嗒出行在2019年9月就已实现整体盈利。反观滴滴,2012-2018年,六年滴滴累计亏损达390亿元。去年5月,其总裁柳青曾透露“核心业务网约车已经实现微薄盈利。”但当时市场依旧质疑其盈利的真实性。

而之所以嘀嗒出行能率先盈利,靠的是自身“小而美”的模式,只专注于顺风车、出租车两项业务。其中,顺风车业务是C2C属于轻资产运营模式,平台本身不需要承担太多资金压力及各种运营成本,所以较于其他网约车业务更容易实现盈利。

(2)领跑顺风车市场,同时在出租车网约市场中排名第二。招股书数据,根据弗若斯特沙利文咨询报告,2019年嘀嗒出行在国内顺风车市场中占据市场份额达到66.5%,是国内最大的顺风车平台。

此外,于2019年,按搭乘次数计算,嘀嗒出行在中国出租车市场的出行平台中排名第二。2018年—2020年,嘀嗒出行的顺风车平台分别产生约4820万次、1.785亿次及1.463亿次搭乘。

(3)注册用户数、订单量也取得双增长。截至2020年12月31日,嘀嗒出行的注册用户数从2020年6月30日的1.8亿,增加到2.05亿,认证私家车主数从980万增至1080万。2018年—2020年,嘀嗒顺风车搭乘订单分别为0.482亿份、1.785亿份和1.463亿份。

看起来嘀嗒出行这份招股书的业绩表现良好,营收、净利都取得了双增长,以及两项主营的业务都做到了市场数一数二的位置。但嘀嗒出行靠这真的能上市吗?这份招股书背后是否隐藏着什么问题?

陷入补贴无底洞、负债净额又不断扩大,嘀嗒出行盈利只是“假象”?

嘀嗒出行要上市,摆脱不了营收结构较单一、无限补贴求增长以及负债规模不断拉大等难题。

(1)营收结构单一,顺风车业务占比近九成。招股书数据,2018—2020年,顺风车业务分别为嘀嗒出行贡献了7792.0万元、5.334亿元、7.056亿元收入;分别占总营收比例为66.3%、91.9%、89.2%。可见,嘀嗒出行名副其实就是一家移动顺风车平台。

但值得注意的是,嘀嗒出行的广告服务收入增速趋缓及其占比也呈现逐年下降情况。2018年—2020年,广告服务收入分别为3966.5万元、4099.4万元、4692.6万元,占比分别为33.7%、7.0%,5.9%。

因此,顺风车业务虽然为嘀嗒出行营收贡献不少,但其广告变现能力却在下降,这意味着该业务虽然能较快实现盈利,但长久的变现能力仍待验证。而若嘀嗒出行想要靠这项业务打动资本市场,或还有一定难度。

(2)新业绩增长点“出租车网约业务”的长久变现能力也待考究。自2017年起,嘀嗒出行就通过智慧出租车服务连接至乘客与出租车司机,2019年更是大力发展出租车业务,相继推出了“出租车智慧码”和“出租车智慧出行”微信小程序。

而这一业务也逐渐成为嘀嗒出行新的业绩增长点,但所占比重依旧不高。招股书显示,2020年,嘀嗒出租车网约服务收入为0.389亿元,占总营收比例为4.9%,较于2019年的1.1%提升了3.8%。

且值得注意的是,市场大多认为出租车业务是较难形成竞争壁垒一项业务,因为该业务增长较慢且进入门槛低,所以长久变现能力待验证。况且,因为出租车网约服务的“牌照”问题,嘀嗒出行饱受外界质疑,市场曾猜测其首次递交IPO申请失败原因或也因此有关。

(3)补贴费用占比居高不下、负债规模也不断增长,嘀嗒出行盈利或只是一个“假象”?首先嘀嗒出行能成为顺风车行业老大,靠的是“补贴”得来的。在2018年,因为安全事件问题频发,滴滴与高德被迫下架了顺风车业务,彼时主营顺风车业务的嘀嗒出行乘势拿下了行业第一位置。

据悉,当年嘀嗒出行就拿出了10亿补贴计划,迅速收割用户得以在2019年以市占比66.5%位居顺风车市场第一。紧接着为稳固市场地位,补贴费用也不能停。招股书数据,2020年上半年,嘀嗒出行对乘客的补贴费用达0.37亿元,占其销售费用比重达46.1%。

而持续投入补贴费用的背后,或暗藏着公司负债规模的不断提升。2018年—2020年,嘀嗒出行录得负债净额分别为21.495亿元、30.390亿元、52.508亿元。虽然招股书解释称,是往绩记录期间嘀嗒出行优先股的公允价值跟随该公司的估值大幅上升导致,但或也不能排除公司持续的补贴或会导致利润摊薄及负债规模的增长。

况且,更新的招股书虽然显示嘀嗒出行2020年实现调整后净利润3.43亿元,但2020年年内亏损,依旧高达21.94亿元。

所以综合可见,在去年靠顺风车业务实现微薄盈利的嘀嗒出行,想要单靠这门业务敲开港交所的大门或还有一定难度。毕竟在补贴费用居高不下,负债规模又不断拉大下,公司长久的盈利能力或也存在问题。

顺风车市场有望步入快车道,嘀嗒出行就能借“风”上市?

根据艾媒咨询数据显示,预计到2020年中国顺风车用户规模将达2.49亿人,中国顺风车需求长期存在着且呈现日渐增多的趋势。与此同时,中国网约顺风车用户规模近2亿,市场有望回归增长态势。

可见,专注于顺风车业务的嘀嗒出行押注的赛道是一片蓝海,但它真的能借势上市吗?

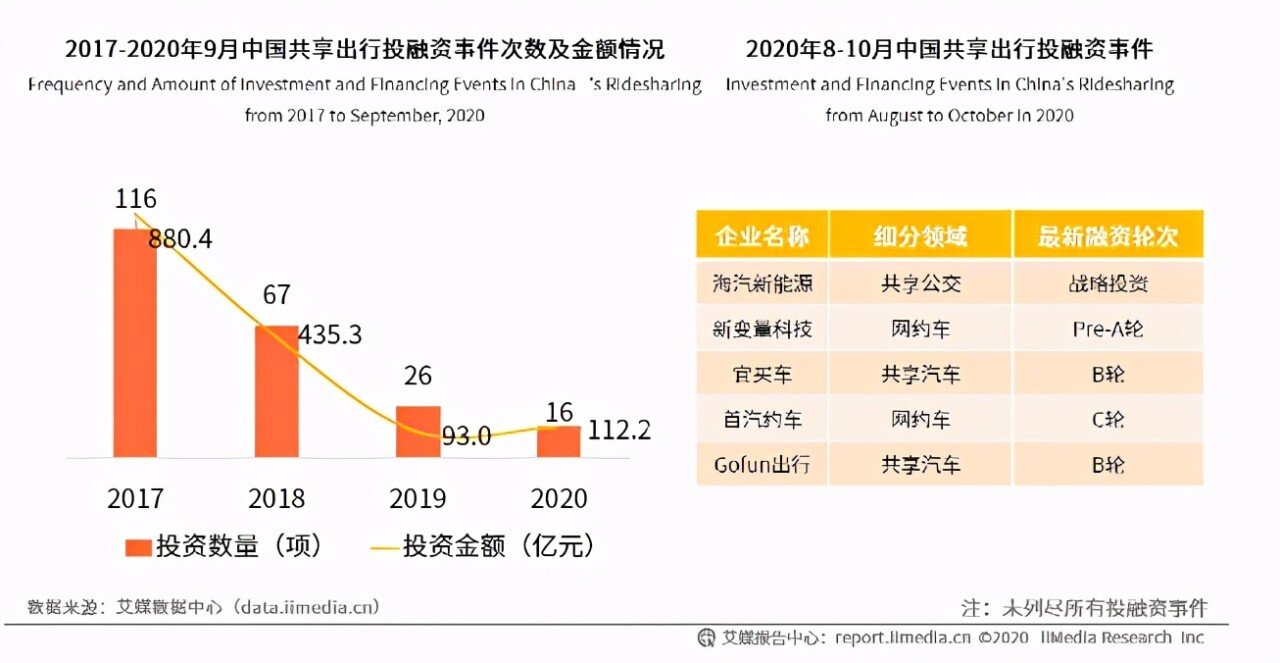

其实放眼于在整个共享出行行业上,整个资本市场正逐步回归理性。据艾媒咨询数据,近年来行业内的融资事件与总金额呈现下降趋势,其中在2020年,中国共享出行共发生16起融资事件,总金额为112.2亿元。

截图来自:艾媒咨询

所以可以推测,整个行业大格局不好下嘀嗒出行的日子也并不好过。况且,在嘀嗒出行专注的顺风车赛道上同样多方势头在围剿。其中,在去年6月,滴滴顺风车业务已陆续在全国300个城市重新上线试运营,此外哈啰出行、曹操出行等平台都布局了该业务。

虽然目前无法否认嘀嗒出行是顺风车内的老大,但滴滴要想全力收复失地下嘀嗒出行的位置或难保。根据易观千帆《2020年11月移动APP TOP 1000榜单》显示,滴滴旗下上线不久的顺风车平台“花小猪打车”活跃用户高达2060.1万,排在第151位;而嘀嗒出行则以658.5万活跃人数排在第346位。

可见,正因为滴滴自身体量比嘀嗒出行高,它再次驶入顺风车赛道对嘀嗒出行的冲击不小。

再者,嘀嗒出行的并不受到资本市场的青睐。据企查查数据显示,四年内嘀嗒出行都未再获得融资。反观滴滴出行、哈啰出行等,虽然两者在去年都未获得融资,但融资笔数都超过10笔,其中滴滴在2019年7月获得了6亿美元的战略融资。

截图来自:企查查

而滴滴与哈啰更受资本青睐的原因也在于,这两家的网约车业务更多,想象空间更大。而嘀嗒出行专注的顺风车及出租车都是增长较慢的业务,所以能想象单靠这类业务的嘀嗒出行若想在整体行业内大展手脚,还远远不够。

况且还值得注意的是,顺风车行业一直是一条处于“风波”浪尖上的赛道。去年12月,相关监管部门对嘀嗒、哈啰等顺风车平台公司进行了提醒式约谈。另据不完全统计,去年嘀嗒出行就已遭到了52项行政处罚,原因是其“擅自从事或变相从事网约车经营活动”。

而市场也猜测,顺风车业务上的安全风波问题是影响了嘀嗒出行上市进程的。

因此总的来看,虽然嘀嗒将上次上市失败原因归结于招股书时间到期,但它若想靠“顺风车领头羊”角色讲述IPO故事,还长途漫漫。毕竟,长久盈利问题及监管问题都是亟待解决的难关,所以嘀嗒出行能否夺得第一股还真不好说。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。