编者按:本文为专栏作者美股研究社授权创业邦发表,版权归原作者所有。

在过去六个月里,老牌软件王者甲骨文迎来了近几年股价的高光时刻:累计上涨近40%。在此之前,它长期被外界质疑落后于云计算时代的发展,股价长期低迷。

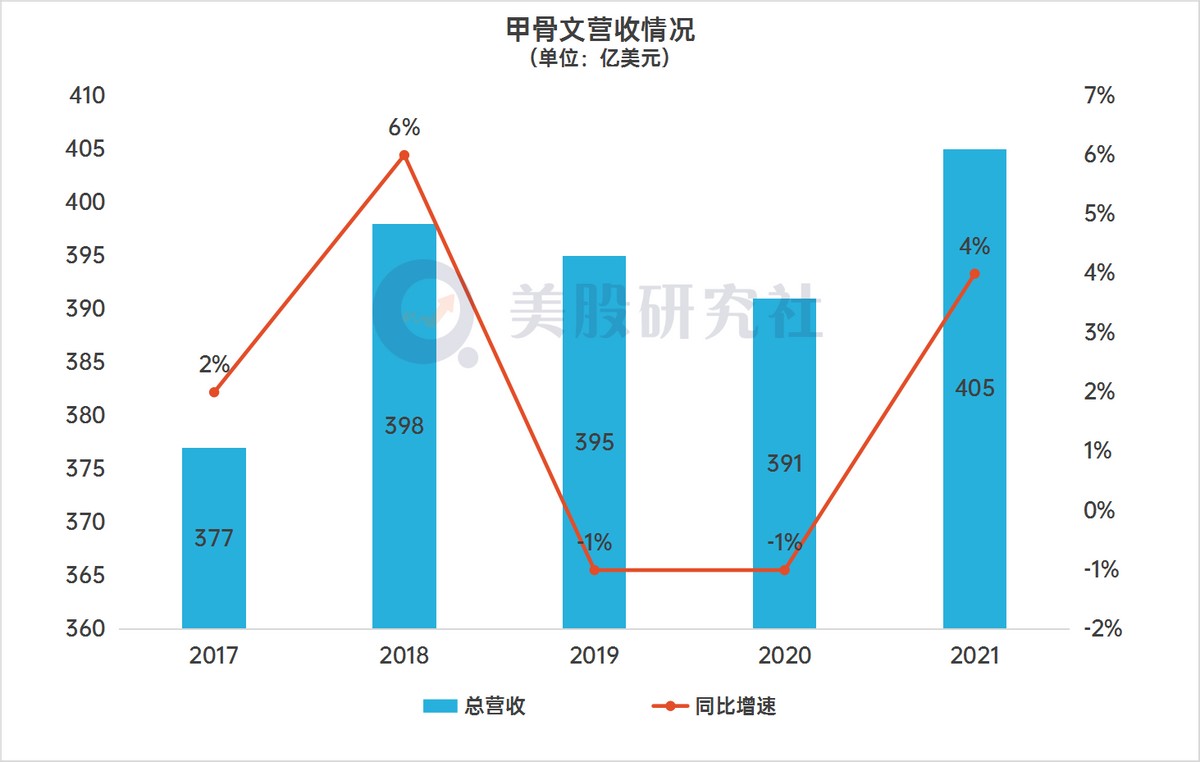

6月15日美股盘后,甲骨文发布了2021财年第四季度财报及全年财报,2021财年总收入同比增长4%,达到405亿美元,不出意外地保持了过去几年不温不火地增长。

自2010年宣布进军云计算以来,甲骨文可谓受挫不少,毕竟它身上船大难调头的气息实在浓厚。起步晚,发展慢,与微软、亚马逊、SalesForce的对抗中存在多少变数?股价累涨背后,甲骨文的基本面又有多大的支撑力?

营收增长靠单一的老牌业务,但业务集中换来较高利润率

从财报来看,甲骨文依然保持了增长态势——2021财年Q4财季,甲骨文营收达112.27亿美元,同比增长9%,高于彭博分析师一致预期的110.4亿美元,财年收入同比增速虽然略逊一筹,利润却很可观,全财年净利润为137.46亿美元,同比增长36%。

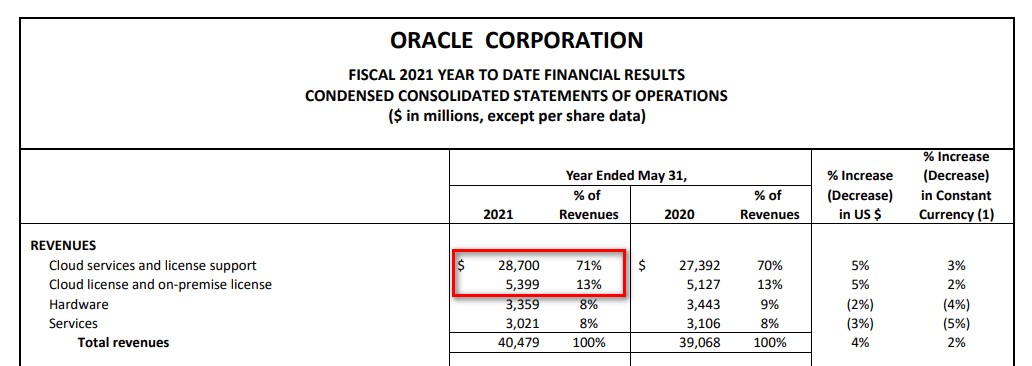

就各部门的业绩来说,云服务和授权支持业务依旧占据了甲骨文全年营收的大头。数据显示,甲骨文云服务和授权支持业务的营收为287.00亿美元,与去年相比增长了5%;在总营收中所占比例为71%,2020财年中所占比例为70%。

不过甲骨文的营收来源单一更多是公司业务的性质决定的,由于数据库对企业具有重要的经营与管理意义,它并不是能被轻松取代的产品——这也是甲骨文以此为中心逐步进军云计算的底气,不用担心后院起火,所以所谓营收来源的单一不会让甲骨文面临太大的风险。

当然,这种业务的稳定也不足以支持它抵御来自对手的竞争,客户关系管理(CRM) 软件服务提供商SalesForce的崛起就是例证,这也是甲骨文业务的一部分。不同的是,SalesForce的收入更为均衡,2021财年其sales、service、platform、marketing&commerce四大业务体系分别贡献51.9亿、53.8亿、62.8亿、31.3亿美元的营业收入。

甲骨文的ERP等老牌产品在经过迭代后,仍然是大型政企用户的选择,加上大型组织往往需要多云并举,所以其核心业务始终不上不下。CEO拉里·埃里森在财报电话会议上强调:我们几乎从来没有在云端丢失过一个具有竞争力的 ERP 项目,几乎从来没有。

虽说营收只能靠老牌业务发力,目前营收增长未能实现较大突破,但可以肯定的一点是:甲骨文主要服务的高利润率优势始终存在。支撑甲骨文利润的是优势业务的高度集中,2021财年运营利润率为38%。运营利润率较高这对一家公司最重要的意义是维持稳定的现金流,虽然近两年已经没有大规模的收购行为,但甲骨文在业务转型上的投入还在持续。

但可惜的是,现实不像数字成绩一样美好,与营收增长超预期相悖的是,甲骨文盘后其股价大跌4.76%,在此之前的六个月里,甲骨文股价已经上涨近40%,为什么一份超预期的财报反而终结了这种趋势?

业绩指引低于预期致盘后股价大跌,云计算又又又成为绊脚石

在发布财报之外,甲骨文股价大跌的直接原因是因为它给出了一份低于华尔街预期的业绩指引:甲骨文预计2022财年第一财季收入将增长3-5%,调整后每股收益为0.94-0.98美元,分析师平均预期为1.03美元。

而导致EPS偏低的原因是甲骨文宣布在2022财年将云计算的资本支出增加一倍,达到近40亿美元,或许这进一步彰显了公司转型云计算的决心,可惜投资者显然对这笔投入是否能产生足够有支撑力的结果不太信任。

而且这与竞争者的投入相比不算太多:亚马逊6月7日宣布,计划对西班牙北部地区阿拉贡的新数据中心投资约合30.4亿美元;微软也在4月底公布Q3财报时宣布投入60亿美元扩展云计算中心。

美股研究社认为,自2011年起,甲骨文的营收便再没有出现过明显的大幅增长,而Q4财季和2021财年的增长微超预期也不是新业务带来的影响。一个明显的信号是近期美国银行、巴克莱等机构纷纷下调了对甲骨文的评级,其目标股价只有70美元左右,低于目前的近80美元,相比微软、谷歌等业务竞争者也低上太多,主流分析师评级也以保守为主。

彭博分析师阿努拉格・拉纳表示:“对甲骨文来说,最大的问题是如何恢复业务增长,而这方面似乎没有什么太大进展。”其原因是甲骨文困于传统业务,缺乏新的增长点。

Third Bridge分析师斯科特•克雷斯勒评论“甲骨文最大的问题之一是,尽管该公司专注于云解决方案,但其收入增长一直非常有限。”——换句话说,尽管公司或多或少地在增加对云计算的投入并推进执行,财务数据上却几乎没有体现,多年来甲骨文两大核心业务占比始终高于80%,2020财年第四季度甚至不降反升到93.9%。

值得注意的是,甲骨文股价过去几个月的大幅增长,很大程度上都与三月份宣布的200亿股份回购计划有关,这是甲骨文市值的近十分之一。

在云计算的追逐战中,甲骨文经常被评论为错失机会的角色。相比于亚马逊、微软、SalesForce,甚至市场份额不到10%的谷歌,云计算的落后真的让甲骨文失去了未来的想象空间?

老牌巨头创新难,甲骨文失去想象空间了吗?

谈到甲骨文在云计算上的失算,往往会总结出三个原因。

甲骨文从来不缺开发云计算业务的钱,首先影响转型步伐的,是人员。从一开始CEO拉里·埃里森对云计算的轻视,到后来确定云计算战略时管理层的巨大分歧,再到后期裁员、高管出走等事件,甲骨文缺乏亚马逊最初发展云计算时“All in”的人员态度。

第一步的落后造成了蝴蝶效应,在云计算业务上,甲骨文提前失去了潜在的用户粘性。正如大型客户不会轻易放弃甲骨文的后端配套产品转投竞争对手,选择好云计算合作伙伴的企业为了避免重新部署和设计的风险与麻烦,也难以脱离设置好的环境,选择甲骨文这样的后来者。

而且,如果说云计算是新时代的商业地产,那亚马逊原本就是开发商(电商平台),微软也深知平台的重要性(软件与系统平台),而甲骨文却缺少这种平台式经验。都是为客户服务,经营一个云平台与经营一系列软件、数据库产品、后端系统差异极大。

因此,最终支持甲骨文股价与市值的因素将至少包含与云计算挂钩的新数据库服务、企业应用和公有云。可以肯定的是,甲骨文不缺乏增长空间,但市场对它的想象不是增长的上限,而是数据能表达的下限——至少不能永远停留在口头的美好预期。

十年前,微软也曾陷入相似的境地,它选择大刀阔斧地改革公司架构与战略,最终Azure的成功证明了其正确性。甲骨文的策略从某种程度上说正是在学习微软,它甚至打通了彼此的云计算业务数据中心。

坐拥数十年积累的市场、技术与服务经验,只要甲骨文还在改变,就不应该过早地做出负面的评断。

结语

总之,对甲骨文的云计算未来保持看好态度最重要的原因是,一个优秀的云服务商需要在组织流程、系统性、IT管理等方面具备综合能力,让用户只需要集中精力使用这些服务完成自己的业务,换句话说,这是To B的基因才能完成的事,这恰好是甲骨文的强项。

谷歌的云计算业务起色无法和排行第二的微软媲美,甚至被阿里云反超,正是因为谷歌To C的基因深入骨髓,有媒体评价,谷歌云发展初期对“兜售技术”的重视性远高于满足客户需求,这是B端业务的大忌。甲骨文则拥有得天独厚的B端基因,加上数据库与后端业务打下的基础,它需要且正在做的事,就是让客户与华尔街看清自己独特的价值。

本文来源:美股研究社,转载请注明出处。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。