编者按:本文来源创业邦专栏美股研究社,创业邦经授权转载,图源:摄图网。

进入智能家居时代,它给用户生活带来的方便肉眼可见,无论是窗帘、沙发、浴缸等等家居,都与“智能”挂上了钩。

2月份,小米集团副总裁卢伟冰于个人微博上透露:“今年将重点发力全屋智能领域。”家电成为小米IoT业务扩展的重要方向后,作为小米智能家居战略下的先锋生态链企业,云米科技或许会成为其中主要受益者之一。

但从今年资本市场来看,云米科技的表现似乎不尽如人意。上市时发行价为9美元,截至发稿时间,云米科技股价为5.07美元,比今年3月份高峰值股价13.5美元跌去六成。

北京时间8月25日,云米科技发布2021年第二季度业绩报告,本季度业绩表现如何?

“去小米化”道阻且长,净收入同比“降速”

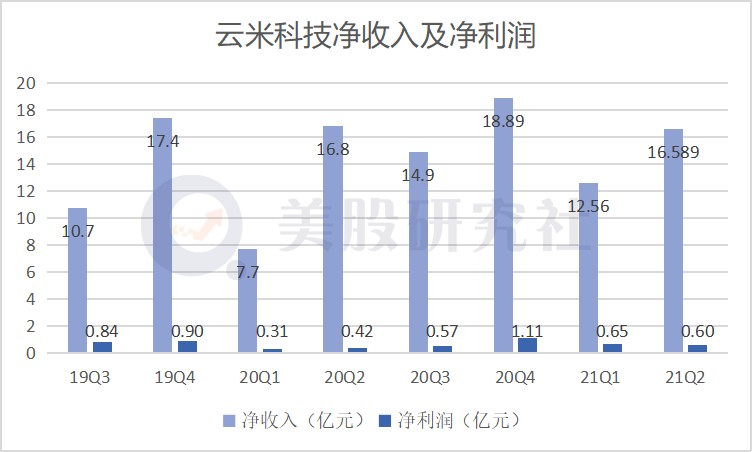

二季度,云米科技净收入为16.589亿元,同比下滑1.5个百分点,未达到公司预期目标。

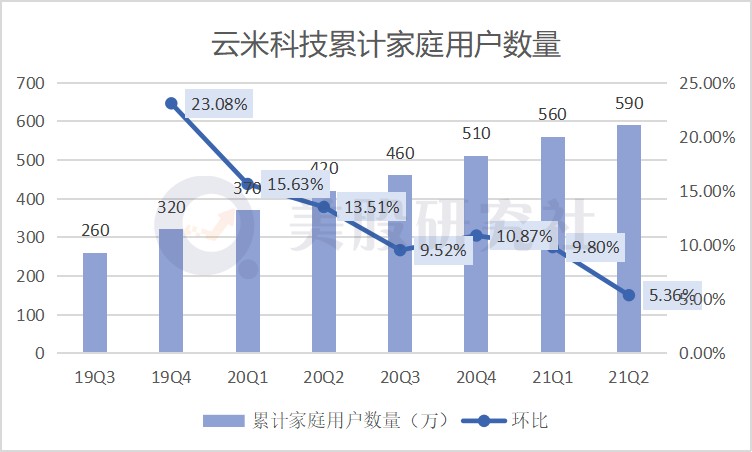

家庭用户的使用情况,是云米这座大厦最底层的根基。截至二季度,云米科技累计家庭用户数量为590万。从近几个季度新增家庭用户数量来看,环比处于下滑形势。

家庭用户数量增长放缓,或许我们可以看看其销售产品情况。据美股研究社获悉,云米科技的销售主要分为线上与线下销售。

线上销售而言,云米科技主要依赖有品、京东、天猫和苏宁等第三方电商平台进行产品销售。其中与小米的关系最为密切。

“今天的互联网公司更像竹子,只要时间对,一夜春雨就能长起来。”小米公司联合创始人刘德提出著名“竹林效应”理论,主要代指小米与生态链之间的关系。

云米科技依托小米渠道、供应链等方面支持,在过去几年业绩实现一定增长。当然,这“颇丰”的业绩中有不少来自于小米。2018至2020年,来自小米销售的净收入分别占据云米科技总收入的51.2%、45.4%和49.6%。

对小米的过度“依赖”对云米科技来说并非好事。为此,云米科技开始了“去小米化”之路,逐步缩减自有品牌在小米渠道的比例,但从各方面数据来看,云米科技都略显“疲惫”。

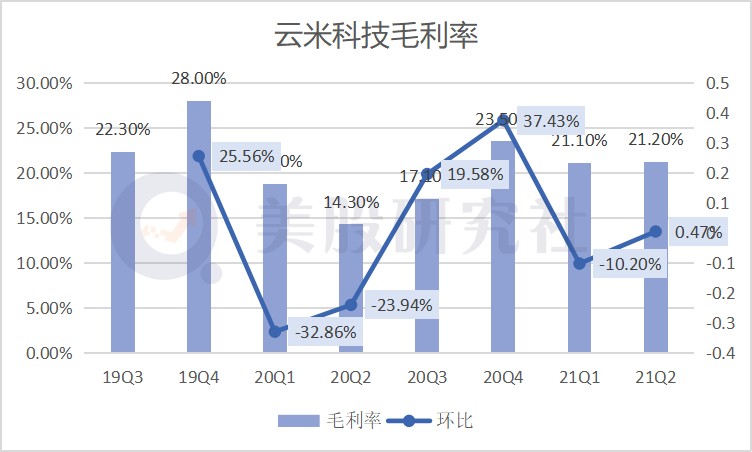

近几个季度情况来看,净收入忽高忽低,难以控制实现稳定增长,这是去小米化的“后遗症”之一。此外,毛利率也体现了云米科技的不稳定性。

云米科技二季度毛利率为21.2%,同比虽然增长48.25%,但距2019年四季度 28%的毛利率仍有较大差距。云米科技毛利率较高的消费品占比过低,这也关乎于云米科技的轻资产生产模式。

与许多小米生态链中的企业一样,云米科技主要负责产品技术研发、工业设计和外包生产环节。通常,云米科技会将大部分产品生产外包给代工厂;小米方则主要负责销售部分,通过线上小米有品和小米商城等平台进行销售,云米的收入主要来源于BOM产生的收入及小米售后50%的毛利润分成。

走出小米“舒适圈”过程中,云米科技的毛利润下降,达不到往昔“峰值”,进而影响到毛利率也不足为奇了。

线下渠道而言,努力拓展门店数量也是云米科技“去小米化”的另一项重要举措。

云米科技自诩线下布局有2000+场景式体验店,同时官宣登陆全球最大电梯媒体分众传媒,在全国TOP100个城市进行饱和攻击。但据钉科技消息,在奥维云网线下市场top20品牌中,并没有出现云米冰箱的身影。

小米是生态链企业的重要“战友”,但同时也是它们的竞争“敌手”,在产品“重合”的情况下也会给生态链企业带来压力。

研发费用不及营销,产品软实力壁垒不高

二季度,云米科技的净利润为5950万元,同比增长44.9%。从收入情况来看,二季度的净收入比上季度有所增长,但净利润不升反而下降。

云米科技增收不增利,这与其开支情况具有很大关联。数据显示,云米科技二季度整体运营开支为3.097亿元,与上年同期的2.394 亿元相比增长 29.4%。

在三项费用开支中,一般及行政开支同比增速最快,达2880万元,这或许与云米科技人力资源管理方面相关。其次,销售和营销开支增速也不低,二季度云米科技请了明星邓伦作为代言人,因此营销费用达到了2.148亿元,同比增长32.5%。

营销费用增长,背后也透露着智能家居行业竞争白热化。

根据 Statista 的数据,2025 年中国智能家居市场规模有望翻倍达到8182.8 亿元,预计2017-2025 年的复合增长率为 15.8%。且据兴业证券经济与金融数据,目前我国智能家电产品的渗透率较低,不到10%。

广阔的前景与巨大的市场吸引了不少玩家,互联网企业、房地产和家装企业等产业链参与者都积极入场布局。万达牵手TCL,在互联网应用及服务平台、IMAX 影院、智能家居系统等业务开展合作;万科杭州与阿里云IoT签署合作协议,共同构建智慧新生态。

不过,高门槛、高成本让这个行业成为了“小众的贵族”。激烈的竞争提升了获客的成本,云米科技营销费用日益升高。但从目前云米的费用支出比例来看,这样的做法显然不利于品牌的成长。

云米科技二季度研发费用为6620万元,仅为三分之一的营销费用。云米科技有60多种产品,平均分摊下来的话,每个产品的研发费用并不高,如此产品质量便得不到提升,也不利于提升品牌的口碑。

智能家居是吞金兽,主要体现在研发技术方面。云米科技自诩“跑在智能家居行业前端”,不该只是用“宣传”来体现高科技,品牌包装足够成功,但技术实力具有短板,也无法撑起云米的未来。

黑猫投诉上,有关云米科技的投诉量达到558条,其中不乏对产品质量与售后服务的吐槽。据《中国经营报》消息,有消费者表示“云米冰箱品控不行”、“再也不会购买云米的任何产品”。

对于品牌产品来说,营销不是根本,提升研发技术,保证产品质量才是真正需要思考的问题。

“海外”星辰大海,云米的进击之路顺利吗?

在提及的净收入和净利润中,云米科技有部分销售额来自海外市场。

从去年四季度开始,云米科技的清扫机器人便布局中欧、东南亚、韩国、澳大利亚等地区,今年又扩展到北欧和更多的亚洲国家。今年一季度后,云米科技迅速作出动作,在亚马逊上注册商店,并在亚马逊上设立专柜销售,此外,还会与一些KA线下商店合作。

出海的脚步不止于此,云米科技今年计划向北美市场扩展,并将重点放在扫地机器人业务上。二季度,云米科技开始在印度、沙特阿拉伯、泰国和北欧国家销售设备;8月份在美国亚马逊正式推出产品,意味着真正踏入北美市场。

海外是个巨大市场,但在这广阔的“星辰大海”中,云米科技能顺利完成扩张吗?

据云米科技二季度财报电话会议,云米科技投资者关系总监在提及进军美国市场中,将采取一些诸如KOL推荐的营销公关活动。

二季度云米在国内请了明星代言人致使营销费用升高,从其未来发展战略来看,短期之内营销费用不会降低,营收利润也必然会因此承压。

云米科技虽然拥有多款产品,但并没有突出的王牌产品。其推出的扫地机器人并非一家独有,家电巨头之一的海尔和美的都拥有扫地机器人,后者产品还搭载全新5代激光导航系统。云米科技技术优势如果不够打,在海外市场不一定能够获得好看的业绩。

此外,云米科技出海,势必会面临竞争风险。家电三巨头海尔、美的和格力在海外均有各自产品销售,并且已经形成一定格局。入局较晚的云米想要从中分羹或许比较困难。

海尔智家的国际化业务主要在海外基地,其海外营收占比已经稳定在四成以上。海尔2020年财报显示,其海外市场收入为1006.22亿元。根据Euromonitor的数据,海尔智家已连续12年稳居世界大家电市场份额第一。

同时根据美的2020年财报显示,去年来自海外的收入是1210.8亿元,同比增长3.68%,从海外收入占公司总营收比重来看,2020年美的海外营收占比已提升至42.6%。日前,美的集团在接受投资者询问时表示,未来四年海外市场收入要突破400亿美元,国际市场市占率要达到10%。

面对强劲的对手,营销费用远比研发费用高的云米科技显然有点“心力不足”。不能否认,云米科技在国内的智能家电领域占有一席之地,但产品业务能支撑其出海多远,仍然有待观望。

结语

“成也小米、困也小米”一直是小米生态链企业的魔咒。即使站在全屋智能家居风口,云米科技同样也经受着考验。

科技行业的世界不进则退,智能家居领域如果无法“吐故纳新”,提高研发实力,那么云米科技大概率还会在“去小米化”道路上跌跌撞撞。

在营销推广还是投入研发的选择上,品牌应该更加理性,从营销回归产品,从产品回归品牌。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。