编者按:本文来自创业邦专栏商业街探案,图源:图虫。

在线问诊正成为巨头们的第二增长曲线。

2021年可以说是互联网行业的“黑天鹅”之年,一些高光赛道在这一年遭遇了重创,像社会关注度很高的在线教育行业,已经一片哀嚎。同样在疫情中备受关注的互联网医疗行业,也遭遇了一轮大幅回调。年初至今,恒生医疗保健指数已较最高点回撤近30%。

和在线教育的“出逃”不同,明星资本仍然对互联网医疗赛道表示高度看好。在7月底,美银证券发表报告提出,投资者不需要因为教育股的重挫而加深对互联网医疗的忧虑,官方对网上药品销售、网上诊症及社会医疗保险等持支持态度,相信未来将有更多政策支持,互联网医疗的发展仍在上升势头。

在 8月24日, 京东健康和平安好医生都发布了2021年中期财报,而阿里健康在5月25日发布了2021年财年年报,也正好可以看看互联网医疗的发展前景如何,以及什么样的互联网医疗企业可以做“时间的朋友”?

互联网医疗凭什么比互联网教育稳?

在线教育和在线医疗都是巨大的市场,前者在最火的2020年号称万亿市场规模,后者根据中国互联网协会在7月13日发布的《中国互联网发展报告(2021)》显示,2020年我国互联网医疗健康市场规模快速扩大到1961亿元,同比骤增47%。iiMedia Research数据也显示,我国移动医疗用户在2020年达到了6.35亿人次。

仅仅从目前的公开数据看,似乎可以得出在线教育体量更大的结论,但事实上,互联网医疗的可持续性和发展空间要远远大于在线教育。

在线教育的社会价值其实是一直有争议的,今年社会热议的“教育内卷”其实都还不是根本问题,根本问题是,在线教育需要回答,这个行当到底是加速了教育资源的倾斜,还是促进了教育资源的公平?另一个无法回避的问题是,教育本质是一个“人月”项目制,不可避免的要和公立教育争抢老师、学生的资源和时间。不能创造增量,冲突就不能避免。

互联网医疗是完全不同的。

从自身属性看,互联网医疗业务在商业模式层面的延伸性就要比互联网教育强。综合阿里健康、京东健康、平安好医生三家巨头的财报所披露的业务看,互联网医疗的业务可以分成三个核心板块。

● 药品销售,其中包括自营和第三方平台。

● 以药品销售为基础,前端延伸到在线问诊服务,后端延伸到家庭医生及健康管理。

● 助力医院、线下药房做智慧化改造。

至于其他业务,如广告营销、保险销售,目前还属于流量变现的范畴,不对就医创造直接价值,暂且不讨论。

从这三个核心价值来看, 互联网医疗对医疗资源的紧张是有很大的纾解作用的。疫情让大家都知道,医疗资源最怕的是“挤兑”,即在某一个高峰时期,医院的接待治疗超过前来就诊的病人。国内的医疗体系一直在推行分级诊疗,也是希望让不同的医生能够精准匹配到病人,解决资源挤兑的问题。而互联网医疗领域里的重要板块,在线问诊也能在一定程度上解决医疗资源的匹配问题。

当然,要解决这些问题,医疗资源的打通是很重要的,这个层面,往上看要涉及到医疗保险等制度的顶层设计问题,往下看,医院本身的数字化、智能化也是基础,比如在安全的前提下解决医院内部、医院和医院之间数据孤岛的问题,才能更好的实现分级诊疗、远程诊疗,这就需要具有科技及本地服务能力的互联网医疗巨头参与了。

也正是因为如此,“女版巴菲特”凯西·伍德(Cathie Wood)的方舟投资尽管抛售了很多中国公司的股票,但仍然认为中国的医疗保健市场有巨大的增长空间。方舟投资旗下的分析师Yulong Cui就认为,数字化转型能够缓解中国高质量医疗资源短缺的问题,这类转型包括在线咨询、人工智能辅助临床支持系统、数字医疗应用程序、处方药送货上门和专门护理平台。

他同时认为,中国的医疗数字化还落后于移动支付、食品配送和其他形式的电子商务,这就是互联网医疗的机会。方舟投资估计,在线医疗咨询可能会大幅增加,占所有医疗咨询的比重到2025年,有望从2019年的6%激增到50%,这意味着市场规模将从15亿美元增长30倍以上,有望达到500亿美元。

那为什么市场前景很大,互联网医疗巨头们的股价却在今年几近腰斩呢?结论是,资本整体在2020年都很浮躁,尤其是面对“疫情概念股”,如今开始冷静。而行业本身也开始褪去光环,发展的重点回归到商业本身,竞争开始加剧,而这就体现在巨头们最新发布的财报上。

财报三国杀?或许只是两个人的游戏

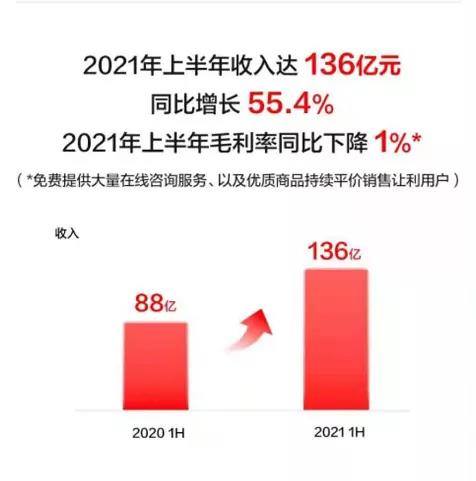

先看京东健康。半年报显示,今年上半年,京东健康收入136.38亿元,同比增长55.4%,实现毛利33.07亿元,同比增长49.1%。

在具体业务层面,京东健康业务主要分为零售药房与在线医疗健康服务两部分。零售药房又可分为自营和在线平台及全渠道,自营业务主要依托京东大药房展开。上半年商品销售收入118亿元,同比增长52.9%。

在线医疗健康服务主要为互联网医疗服务、家庭医生、消费医疗服务和智慧医疗,上半年收入18.76亿元,同比增长73%。

不过财报里也存在一些问题,包括:

● 在销售及市场推广开支,营收增速放缓。从2020年上半年增长76%,下滑到52.9%毛利率下降。

● 毛利率与同期相比下降1%,降至24.3%。京东的解释是提供大量免费在线咨询以及优质商品持续平价销售以让利用户。

● 亏损收窄但仍然有亏损。报告期内亏损则收窄91.5%至4.5亿元,不过在扣除股份支付开支及可转换优先股公允价值变动后,京东健康非国际财务报告准则盈利6.7亿元。

平安好医生今年上半年总营收38.18亿元,同比增长39.0%,这一增速优于去年同期的20.9%。尽管增速提高了,但各大业务的毛利率整体下探,亏损也在加剧。报告期内,平安好医生净亏损同比扩大至312.4%至8.79亿元,和2020年全年净亏损为9.49亿元相近,2021年有可能创造历史新高。平安好医生的解释是,因竞争激烈,在渠道、服务和能力方面加大费用投入。

京东和平安的财报都指向一个问题:互联网医疗的竞争仍然在加剧,即便是巨头也需要不断投入营销费用以培育市场和抵御竞对。

因为还没到阿里健康半年报的时间,没办法直接比较。这里只能参考阿里健康在5月发布的全年报:截至2021年3月31日,阿里健康在2021财年内收入155.2亿元,同比增长61.7%;毛利36.2亿元,同比增长62.1%;经调整后利润净额为6.3亿元,同比增长198.5%,首次实现年度盈利。

从业务结构上看,京东健康和阿里健康最像,都是自营医药销售商品占据绝对的营收核心地位,其中阿里健康医药自营业务在2021年财年的收入达到132.16亿元,占比约在85%左右,京东健康的营收中自营药房也占据到87%左右的份额。

而平安好医生在2021年上半年的在线商城业务收入为19.09亿元,医疗服务收入10.67亿元,可见在医疗服务层面做的其实不错,但是在药品销售层面因为缺乏阿里健康、京东健康背靠的的平台(供应链资源和物流网络),处于明显弱势, 所以在整体的营收体量上对比两位落后很多,以后追上的希望也不大。但阿里和京东在医疗服务的持续发力是可以预见的,所以要看互联网医疗的未来的话,其实还是阿里和京东两家的PK。

竞争的三个“1”

互联网医疗的未来竞争,或许可以概括为三个“1”:1个基本点。1个增长点。1个决胜点。

基本点是药品销售。

如前所述,药品销售在京东健康和阿里健康的营收里占据了绝对的大头。药品销售也是互联网医疗的重头戏,因为药品市场实在太大了:这是妥妥的万亿市场,而”处方药外流“也给在线售药带来了巨大的市场机会。

我可以用自己经历的一个场景讲述医药电商的机会所在:前几天在某二线城市占据绝对主导地位的线下药房买一款樟脑乳膏,市场上的主流产品只要几元一支,但是店员坚持说店里没有,只拿来一款售价接近40元的产品,反过来,我回头在外卖平台上,就在这家店买到了。

相信很多人在药房都经历过被推荐昂贵的中成药或者上百元单价的VC的经历,这是因为线下药店是有天然的追逐高毛利的特性的,而在线药店虽然毛利低,但是可以节约场租、优化仓储配送来利润率,并且天然的有聚拢流量的属性,所以能够给消费者提供平价药物。

而反过来看,目前而言,有能力做全国自营大药房的貌似也只有阿里、京东了。同时,因为药品销售很难做到差异化,那么实际上拼的就是双方对供应链的控制能力了。

从财报数据来看,尽管京东健康的营收规模大于阿里健康,但由于京东健康自招股书后便不再披露GMV,因此两家的市场规模难以从数据上分出高下。拆细一些看,财报数据上的收入基本由药品+健康品(包括保健品、医疗器械、隐形眼镜、计生用品等)的收入组成。前者更能显示企业在产业链中的能力,后者显然更有利于营收和利润规模。京东健康曾在招股书上提到过,自身药品销售占据营收的比例在30%以下,阿里健康在招股说明书时期披露的这个数字是64.8%。

同时,也有观点认为,从双方财报里的应付账款指标可以看出来,阿里健康对上游的话语权可能更强一些。

阿里健康这些年一直在夯实自身在药品销售方面的能力。一年来,已经有包括罗氏抗流感创新药“速福达”(中文通用名:玛巴洛沙韦)在内的多款新药在阿里健康首发上线,对药企来说,显然也看中了阿里健康在医药售卖方面的精准、即时(配送)的能力。

而京东健康在最新的半年报里提到,为品牌方定制和推出了定制新年款口罩、精油口罩、香味消毒凝胶、抑菌护手霜等产品,同时持续引入花胶、阿胶、冬虫夏草等更多滋补品类,给人的感觉是还是要加大对健康产品的投入,固然健康产品的营收和利润都更好看,但京东健康如果希望在医和药的核心能力上有所提升,最好做个取舍。

增长点是医疗问诊服务。

医疗问诊服务的重要性是毋庸置疑的,因为卖药的前提是诊断,这一点对互联网医疗机构来说无论如何也绕不过去,包括人民日报也曾发文,说要在互联网上严守处方药到患者的“最后一公里”,确保用药安全,这个风向是非常明确的。

而从财报也看得出来,医疗服务会是互联网医疗企业们的第二增长曲线,比如医疗服务占平安好医生整体营收比重进一步上升至28%;京东健康在进一步扩大自有和外部医生及医疗专家数量。

阿里健康同样通过一系列业务动作,正在该领域努力加码,截至2021年3月31 日,阿里健康和超过3000家公立和民营体检机构建立合作关系,而签订合约的在线健康谘询服务的执业医师、执业药师和营养师等近6万人,同比增长1.8万,日均线上问诊服务量已超18万次。

值得一提的是,阿里健康近日宣布与突出的中医诊疗平台小鹿中医融合,让自己有望成为最好的互联网中西医协同服务平台,这也算在在线诊疗服务中的一个基于垂直场景的差异化竞争策略。

决胜点就是对智慧医院、智慧药房的助力。

如果说药品销售决定了巨头们的下限,那么新医疗基础设施的改造就决定了巨头们的上限。至于原因,一是我们在前面说过,数字化、智慧化改造是解决医疗资源最根本、也最容易见效的措施,二是象征着巨头们对自己的定位:始终还是公立医疗体系的补充,是要缓解他们的压力而不是取代。三是这方面最考验企业的综合能力。

探案以前做过一些阿里健康对线下医院、药房改造的报道,这说起来挺简单,比如针对医院就是建立一套自动化、数字化的问诊、取药、报销流程,缩短就医时间、提升患者体验,降低医院能耗。但是实施起来特别复杂,首先,对医院来说,稳定第一,毕竟改造可能意味着风险,风险就意味着人命,所以双方在前期的谈判磨合就是一项非常耗时耗力的工作。然后再到具体改造的时候,会发现每个业务单元、每个科室面对的场景和问题都不一样,如何打造一个让消费者能够无缝感知的解决方案,是非常考验和消耗集团资源的。

总之,医疗由于其特殊属性,需要长期耕耘、渗透,这个过程非常漫长。这就要求企业自身战略要坚定,其次要有造血能力,能够支撑长期目标的实现。而最近市场的波动让很多人回到基本面,重新开始关注行业的价值、公司的价值。互联网医疗行业的价值已经毋庸置疑,而“时间的朋友”必然是那些关注用户、深耕产业、舍得投入的公司。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。