编者按:本文来自微信公众号 锌财经(ID:xincaijing),作者:路世明,创业邦经授权转载。

近年来,宠物行业以肉眼可见的速度爆发增长,宠物的角色也发生了很大变化,不断地趋向于“家人”的身份。但在人与宠物感情不断升温的同时,动辄成千、上万的宠物医疗费用,也对宠物主人的财力做出了极大考验。

有宠物主人向锌财经表示,她的大橘之前从树上摔下来过,前腿多处骨折,总共花了八千多,正好是她一个月的工资。这对宠物主人来说,其实很痛苦,救不救的问题在感性和理性中疯狂徘徊。宠物医院普遍高价的医疗费用,在考验宠物主人财力的背后,也是在笃定大部分宠物主人会因为情感上的需要来支付这笔费用。

在这样的背景下,作为转嫁宠物医疗风险最好的工具就是宠物险。可事实上,眼下国内的宠物保险仍是极为小众的产品。这与国内宠物医疗行业难以做到标准化、信息化、数据透明准确有关,也离不开“国产”宠物保险条款复杂难懂、投保易理赔难、产品与服务仍有很多不足的因素。

目前,相较于国际市场,我国宠物保险还处于萌芽阶段,市场渗透率极低。不过在“它经济”呈几何式增长的曲线下,这也意味着国内宠物险拥有很大的发展潜力。借鉴发达市场的经验“过河”无疑会加速市场发展,但即便是这样,国内的宠物保险想要得到市场认可,前路依然漫长。

百年市场,前景广阔

从全球范围来看,宠物保险发展已近百年。

早在1890年,瑞典就已出现针对牛、马等生产性家畜的保险;1924年,瑞典的一家保险公司为一只家养宠物狗提供了保险保障;1947年,英国正式诞生了专门针对宠物而非生产性家畜的保险产品......

经过近百年的发展,发达市场的宠物保险体系已经较为完善,已经从萌芽期进入了高速发展期。

从投保率来说,瑞典作为宠物保险业起步最早也最为发达的国家,宠物投保率高达40%以上;英国宠物参保率约为25%;日本达到7%;美国的宠物猫狗投保率虽只有1%~2%,但其宠物保险的产品与服务已经相对成熟。

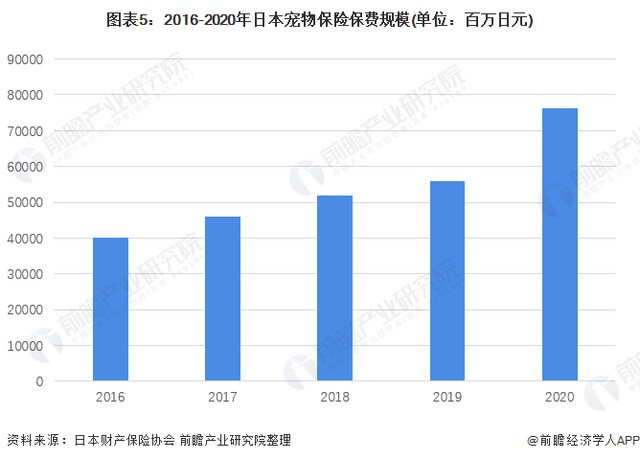

再从市场规模来说,据前瞻产业研究院数据,美国宠物保险保费规模近20亿美元,宠物狗年均保费超200美元,宠物猫超130美元,2016-2020年年复合增速在24%左右;日本宠物保险保费规模由2016年的402亿日元增长至2020年的764亿日元,年复合增速超过17%。

宠物保险市场很大,这无关于国内外。但不同的是,国外的宠物保险市场已经逐渐走向了成熟,而国内的宠物保险市场发展速度显得不尽如人意。

瑞士再保险发布《中国宠物保险发展报告》显示,如从2023年开始以25%左右的增长率增长,到2025年宠物保险保费规模才有望达到14亿元左右,宠物保险渗透率有望达到1.2%以上。

不可否认,国内宠物险较之国际市场仍有很大差距。但从侧面来看,这也意味着巨大的发展空间。

如今,国内宠物行业规模正处于快速扩张的阶段,随着宠物家庭渗透率和行业成熟度的持续提升,宠物行业依然会保持稳步增长。在宠物行业的带动下,宠物医疗服务需求也显得极为旺盛。

根据艾瑞咨询发布的《2021年中国宠物消费趋势白皮书》,2020年我国城镇宠物市场规模接近3000亿元,其中,2015-2020年6年间复合増速已经达到32.8%。艾瑞预测,未来三年我国宠物行业复合增速在14.2%,到2023年规模将达到4456亿元。

另据统计,2020年,全国宠物诊疗机构数量超过16000家,宠物医疗市场规模约为400亿元,近三年复合增长率达到20%。

在这样的市场前景下,宠物保险作为其中的细分产业之一,必然会得到较大力度的推动。

瞅准这一趋势,近年来有不少保险机构纷纷发力宠物保险领域。诸如中国人保、平安财险、太平洋保险、阳光财险、大地保险等保险公司,均已发布了相关产品。其中保险项目的涵盖范围有所不同,保费也从每月十几元到每月几百元不等。

同时也有不少互联网巨头利用流量优势,开始联合保险公司主推宠物医疗保险,不断吸引新的宠物保险客群,争夺用户开拓市场。

但与资本市场叫好的声音相反,就现阶段而言,国内宠物险依然是一个新兴产品、小众产品,不足之处还有很多。尤其在产品和服务层面,远远不能满足市场需求。

不受宠的“国产”宠物险:流程复杂、理赔困难

相较国际市场百年发展史,中国的宠物保险起步太晚。

资料显示,2004年国内才有了针对第三方的宠物责任险,直到2014年第一个全国性宠物医疗保险体系才真正产生。而初期发展的现状就是行业的业务模式混乱、产品服务糟糕,难以获得消费者的认可。

首当其冲的问题点在于目前市面上大多数宠物保险产品,对不同品种、不同年龄阶段、不同体型大小的宠物,实行无差别定价。

对于一些不易生病,或者正值壮年期的宠物来说,这类产品不免显得有些鸡肋。而对于“老弱病残”的宠物来说无疑又是“福利”。这完全不符合保险的大数法则,丧失了公平性。

另一方面在于大多数宠物险的保障不够充分,基本停留在医疗险、第三方责任险、死亡保险等小范围保障,这非常容易导致“小病不保大病不够”,让宠物主失去了投保的兴趣。在赔付上也没有一些个性化的设计,比如赔付次数、报销、直赔、高保额等等。

除此之外,理赔困难、审核时间长等问题也非常凸出。通过黑猫投诉平台搜索“宠物险”可以看到大量拒赔案例。

网友“木槿昔年”表示:“提交理赔材料两次,保险公司全部拒绝理赔,并且在和宠物医院核实确认‘狗’确确实实在该宠物医院当天就诊的情况下拒绝理赔。拒绝理赔后没有任何电话、信息通知。”

孔女士则对锌财经表示:“我自己没有买过宠物险,觉得那个东西没啥用。不过我闺蜜买过,赔是赔了,但前前后后搞了一个月多,感觉保险公司是故意的。”

以上种种问题的源头可以说均来自保险公司,但如果从整个产业环境来看,这些“黑锅”也不能都让保险公司背。

过去很长时间,宠物医院的小作坊运营模式一直难以根除,无论宠物大病小病都做“全面检查”,这几乎成为了常规操作。

“带这只暹罗去看病,兽医二话不说先做一系列不知道是否需要做的检查。最后开的一百块一支的药品,我换了一家医院就变成了三十块一支。”孔女士说道。

宠物医院过度医疗导致诊治费用高昂,不仅让宠物主蒙受损失,也会让高度依赖医疗体系标准化、数据化的宠物保险公司,面对产品定价和理赔核赔的难题,非常容易亏本。

此外,在风控层面,同品种的宠物长相极为相似,凭借简单的文字记录很难区分宠物“身份”。这也导致不少宠物保险存在漏洞,“骗保”事件常有发生。

比如有些犯罪分子会饲养多只相似的宠物,但只买一份宠物保险轮流使用,甚至会故意打伤宠物,从而骗取理赔款。也存在宠物主人与宠物医疗机构联合骗保的情况,通过多做检查、提高医疗费用等方式来获得更高额的理赔进行“分赃”。

在医疗不规范、数据不全面、身份难识别的产业环境下,保险公司不得不做出一些应对,比如降低保险额度、提高免赔额、限制理赔项目、规定就诊医院等等,在这些措施下落地的产品自然难以难以让宠物主去“宠爱”。

但好的一面是,不怕有问题,就怕找不到问题。国内宠物保险市场的快速发展,将从解决“糟糕”的产业环境开始。

摸着“石头”过河

宠物医疗系统不规范,难确认宠物医院的收费标准是否合理;缺少经验数据,难以对赔付率进行把控;宠物识别技术不够完善、宠物主素质良莠不齐,可能会出现较多骗保情况;宠物主对保险的不了解。

针对这些问题,回顾发达国家宠物保险市场的发展历程,其中不少得到验证的模式具有很强的参考意义。摸着他们的“石头”过河,也许会更快。

在宠物医疗行业标准化和规范化方面,从发达市场的经验看,既有赖于监管机构的引导,也离不开宠物医疗从业人员的参与和投入,宠物保险在其中发挥重要作用,而保险公司与宠物医院互动则是第一步。

海外市场已经形成了保险与医院定点合作、宠物保险为医院引流、医院进行合理诊疗、保险及时赔付、养宠人获得优质诊疗服务的合作链条。

在这样的过程中,可以积累出大量的准确的宠物数据,包括宠物的种类、品种、年龄、性别和位置。而数据的积累对于宠物保险的发展至关重要。在精准的数据下,保险公司可以提供更有针对性的保险保障,设计更加个性化的产品,并且能够在此基础上合理定价。

同时,宠物数据积累也有利于保险公司更加快速地进行事故原因分析、确认责任,给客户带来更好的赔付体验。

目前,我国也出现了大型连锁取代小作坊式宠物医院的案例。据统计,国内市场约有12000-13000家宠物医院,其中主要连锁宠物医院机构有新瑞鹏集团超1000家,瑞派宠物医院超300家。相信随着更多资本的涌入,大型连锁宠物医院规范宠物医疗行业的同时,也助力国内宠物保险的发展。

另外,在“识别”技术方面,国外市场宠物活体繁殖、售卖等流程相对规范,宠物从出生开始便植入芯片、带有编码,解决了保险公司前端识别难的问题。可在指定的宠物医院和收治中心,通过扫描识别确认宠物及其主人的身份。

不过,国内宠物保险行业也出现了一些新的“识别”技术。比如支付宝推出的宠物鼻纹识别技术,利用宠物的鼻纹(类似于人类的指纹)建立宠物的电子身份,识别成功率超过99%。

至于宠物主的投保意愿问题,这是一个长期教育的过程。在美国,宠物购买保险的理念也尚未完全被社会认同。当然,这并非国内市场发展借口。

据前瞻产业研究院发布的研究报告,在90后和95后中有超过22%的宠物主认为必须为自己的宠物购买保险,而在80前宠物主中,只有9.2%的人认为有必要购买。这充分说明,随着生活水平的不断提高、宠物在人们生活中所占比重的不断提高,宠物主对宠物保险的需求正在不断增强。

在这样的趋势下,有观点认为应该以新的媒介与科技手段更为广泛地触达消费者,以实用性强、频率高的预防性增值医疗服务提升触达频率,增强消费者教育的有效性。

可以看到,在多重障碍之下,国内宠物险市场的环境已经迎来了一些突破。但对于这么大的一个市场而言,这些突破还远远不够,仍需要紧跟发达市场的步伐,在学习中成长。

总之,国内宠物保险想要得到市场的认可,还有很长的一段路要走。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。