编者按:本文来自微信公众号港股研究社(ID:ganggushe),创业邦经授权转载。

随着脱发、秃顶成为现代人的烦恼,植发、养发等“头顶经济”兴盛起来。

大麦植发、雍禾植发、碧莲盛植发、新生植发等一批民营医疗机构借此冲进百亿毛发诊疗赛道。

6月29日,大麦植发向港交所正式递交A1招股书,寻求香港上市,中信建投国际为独家保荐人。此次IPO募集所得资金,将主要用于拓展运营网络、升级服务机构以及研发、推进服务数字化转型方面,同时也用以战略性投资和收购等内容。

目前,港股市场上已有雍禾医疗上市,截至6月30日收盘市值55亿港元。“头顶经济”的背后养活了一大批企业,那大麦植发上市有何看点?

成于“微针植发”

关于大麦植发,它定位于中高端毛发诊疗医疗集团,涉及问诊及诊断、微针植发、固发及养发全周期毛发诊疗服务,其特色在于“微针植发”技术服务。

招股书显示,大麦植发业务主要包括手术植发,以及非手术固发及养发,二者分别占大麦植发2021年总营收的79%及21%。2019-2021年,大麦植发总营收分别达到7.47亿元、7.64亿元及10.21亿元。

按收入计算,根据灼识咨询报告,大麦植发是国内一线城市中市场份额最高的毛发诊疗服务企业。2021年,大麦植发市场份额达到5.2%。

具体来看,相比传统技术,大麦植发的微针技术有三点优势:首先、微针针孔可根据毛发不同直径而调节使用;其次,微针植发的创口比传统植发小,创面较小,最快术后24小时即可冲洗;微针植发笔植发的密度高20%-30%,还可以360度旋转以便一步精准种植。

招股书显示,目前,大麦植发已在北京、上海、广州、深圳等城市成立30余家直营医院。

除技术路线不同于其他植发品牌外,大麦植发的商业模式也有自己的特点。大麦植发旗下拥有大麦微针植发、阿丝蔓植发、丝康源头皮管理、丝康源贸易、大麦植发技术研究中心等项目,这说明公司不仅做植发,也做后续的保养。

长期以来,“脱发”一直与“男性”、“程序员”等标签紧紧捆绑,而如今程序员们还在“拼命”植发吗?据美呗医美情报收集局统计,2021年1-9 月咨询植发的人数中,程序员占比仅有7.6%;2021年1-9月成交植发的人数中,程序员占比仅有8.9%。程序员植发的需求减少或许也受到这一两年互联网大厂纷纷裁员的影响。

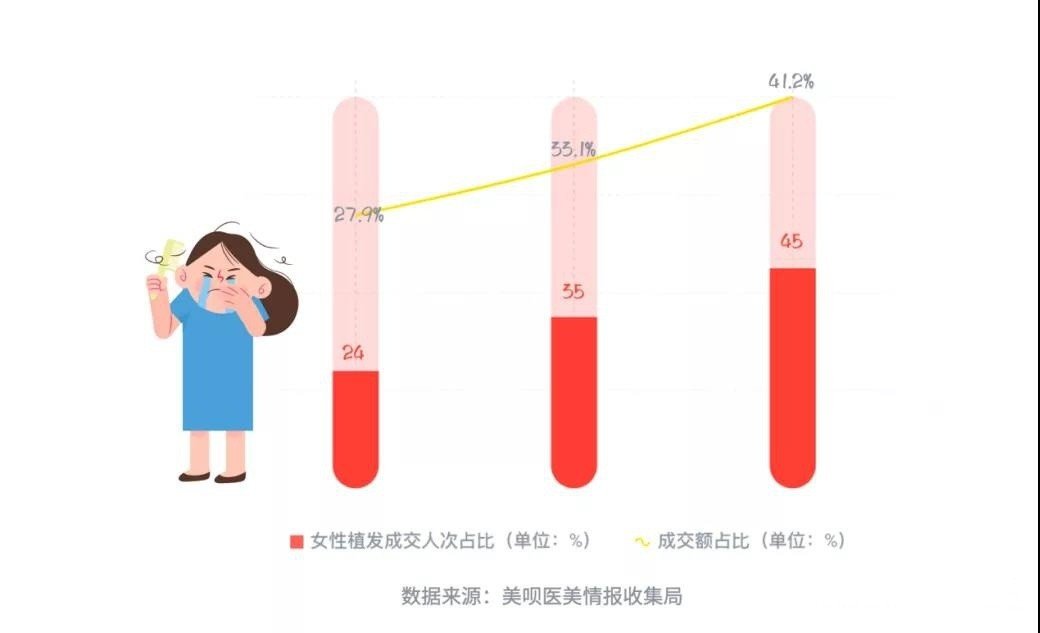

曾经程序员为百亿植发市场“撑起半边天”,如今女性植发迎来更大的发展空间。

美呗数据显示,目前女性植发占比低于男性,但增长态势十分明显,近三年女性成交人次比例从 24%上升至45%,仅2成女性因脱发而植发,该比例男性是女性的3倍。这也表明除男性用户外,大麦植发还拥有比较广泛的潜在女性用户。

目前,我国植发市场正在发展。弗若斯特沙利文数据显示,2020年,国内植发服务市场已达到134亿元。

按2020年植发医疗服务所产生的收入计算,雍禾医疗以14.13亿元的收入,10.5%的份额位列市场第一。大麦植发2020年的收入为7.64亿元,以此计算,其份额为5.70%,位列市场第二。

拼技术实力的背后,大麦植发的技术含量如何?

困于“增收不增利”+低研发

营收增长的背后,似乎没有换来大麦植发毛利率的上升。

招股书显示,2019-2021年,大麦植发毛利率分别达到79.8%、75.9%、70.9%。

可以看到的是,大麦植发毛利率由2019年的79.8%下滑至2021年的70.9%,两年时间下降近9个百分点。对此,大麦植发表示称主要是由于占大部分收入的植发毛利率下降。另外,招股书显示,同期间内,大麦植发纯利率分别达到(2.0)%、9.1%、6.5%,整体上也呈现下滑的趋势。

细分来看,2019-2021年,手术植发毛利率分别为81.5%、79.1%、74.2%,呈现逐年下降趋势,2021年较2019年下滑了7.3个百分点。

就植发毛利率下降,大麦植发称主要是由于继续加大力度开发及提供养固服。作为与植发的联合疗法减少植发面积,降低了植发服务的单位交易价值。此外,一部分原因在于一线城市及新一线城市以外的城市新建服务机构的毛利率相对较低。

但也不难看出,“增收不增利”似乎成为行业“通病”。

作为“植发第一股”的雍禾医疗,2019年-2021年,净利润率分别只有2.9%、8.9%、5.4%。而在今年4月,雍禾医疗发布上市后第一份年报,其2021年净利润仅为1.18亿元,净利润率同比大幅下降26.3%。

一位业内分析师向《证券日报》记者表示,植发的需求越来越多,是多重因素造成的。而当前植发产业的差异化竞争能力并不明显。因此产品和服务的同质化程度比较高,企业间的竞争仍以营销驱动。所以才会增收不增利。

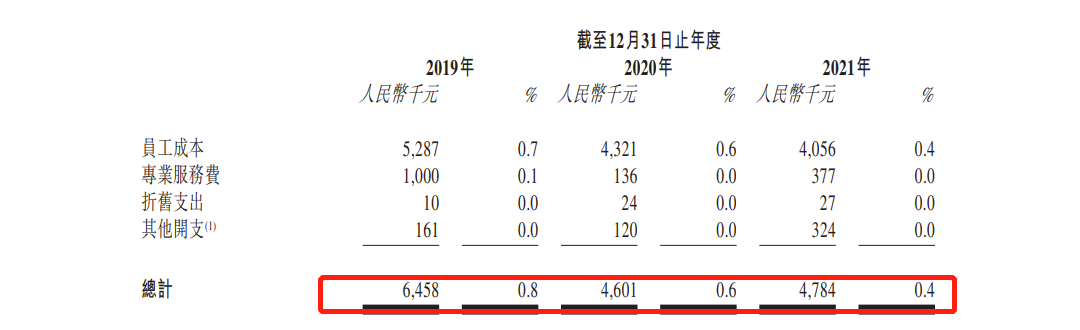

而大麦植发所谓的继续加大开发力度,在数据层面也并没有体现出来。招股书显示,2019年-2021年,大麦植发在2019年至2021年的研发费用分别为650万元、460万元及478万元。

不过,轻研发的“毛病”在其他植发企业中也有所体现。作为港股上市植发第一股的雍禾医疗,其研发费用也仅在千万元级别,2020年、2021年,雍禾医疗研发费用分别1181.5万元、1416.3万元。如此研发费用的背后,也值得我们细细考量。

需重新定义“高营销”

当下,大麦植发最大的问题就在于高营销以及单一业务。

招股书显示,2019年、2020年及2021年,大麦植发营销及分销开支分别为5.01亿元、3.99亿元及5.21亿元,占当年总收入的比例分别约为67%、52%、50%,占各期间总开支的最大比例。

对于营销的巨大投入,大麦植发在招股书中强调,公司看到了市场的巨大增长潜力,认识到有效教育市场和推广品牌的重要性。公司的营销策略大部分专注于对大众进行有关脱发、植发及其他脱发治疗的科普,同时提高市场对我们品牌的认知度,并在此过程中获得客户。

大麦植发高营销背后也不难理解。植发是一次性消费,当下随着医生经验的成熟植发成功率趋高,成功植发的人群不会再进行二次植发。另外,植发需求不是刚性需要,脱发人群不一定都能转化成植发机构的用户,用户拥有较低的分享欲望,较难建立品牌认知。

企业也意识到这个问题,所以他们在花费大量的营销费用提升获客能力。这也就造成了企业难以在去投入过多的资源去开发的第二业务或是第二营收增长支柱,较为单一的业务结构也成为大麦植发存在的问题。

若能成功上市,大麦植发想要在之后植发市场竞争格局中,进一步巩固自己的地位。最为核心的还是在于开发出可以支撑营收高速增长的第二增长点,降低对高营销的依赖。

另外,更为重要的是,改善自身在用户群体当中的品牌形象。公开资料显示,关于大麦植发的用户口碑存在一定考量。大麦植发曾被消费者指出存在"幽灵手术"之嫌,此外,大麦植发的服务问题还在今年4月份被中国消费者报“点名”。

对于服务行业来说,服务投诉问题就像"定时炸弹",处理得好,万物繁荣,处理不好,寸草不生。而对机构而言,面对这一问题的态度,术前"小甜甜",术后"牛夫人"的态度更不是经营机构的明智之举。大麦植发更应该传递正确、专业的植发知识,这是建立品牌形象的关键一步,也是树立品牌认知的重要标的。

关于IPO,值得注意的是,据悉今年三月份,同在植发赛道分"蛋糕"的碧莲盛植发执行总裁师晓炯表示,目前公司上市融资计划稳步推进中。

可见,大麦植发或碧莲盛植发,谁能先对方一步在港股成功上市,仍是悬念。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。