投融资月报

睿兽分析每月整理最值得关注的热门投融资事件,并提供投融资市场分析,帮助大家及时了解最新市场动向。

2022年6月中国投融资市场概览

睿兽分析数据显示,本月国内一级市场发生股权融资事件448个,比去年同期减少55.16%,比上月增加7.43%。已披露融资金额468.63亿元,比去年同期减少35.63%,比上月增加76.73%。

行业分布中,智能制造行业的投资数量和已披露金额第一(86个事件、124.07亿元),紧随其后为医疗健康行业(81个事件、87.30亿元);区域分布中,北京排在首位,广东位居第二,上海和江苏位居第三和第四;阶段分布上,早期事件的数量和已披露金额均为最多。

本月全球新增61个一亿美元以上大额投资事件,其中中国为12个,美国28个;本月新增17家独角兽企业,中国2家,美国10家,印度2家,荷兰、以色列、厄瓜多尔各一家。

本月国内38家企业通过IPO总计完成募资亿394.94亿人民币,其中20家企业均曾获得VC/PE支持,其中5家曾获得CVC支持,VC/PE渗透率为51.28%。

本月24家企业完成被并购,有VC/PE支持企业3家,有CVC支持2家,有16家上市公司参与并购。

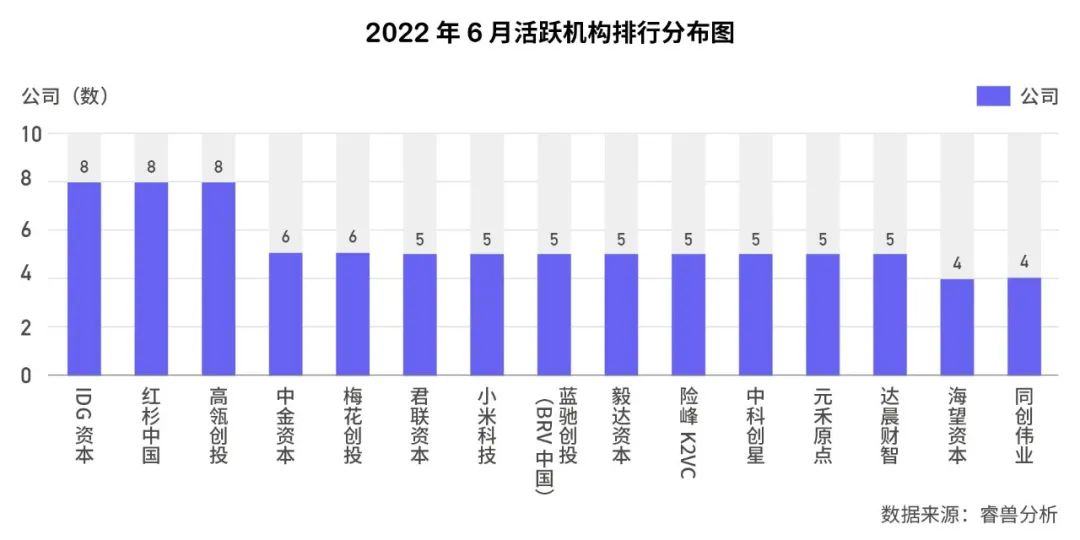

本月投资活跃机构是IDG资本(8个事件)、红杉中国(8个事件)、高瓴创投(8个事件),其次为中金资本(6个事件)、梅花创投(6个事件)等。

一级市场投融资概况

融资整体情况

睿兽分析数据显示,本月国内一级市场发生融资事件448个,比去年同期减少55.16%,比上月增加7.43%。已披露融资金额468.63亿元,比去年同期减少35.63%,比上月增加76.73%,较上月融资额增加的比例远大于事件数增加的比例归因于本月事件融资额较大。

行业分布

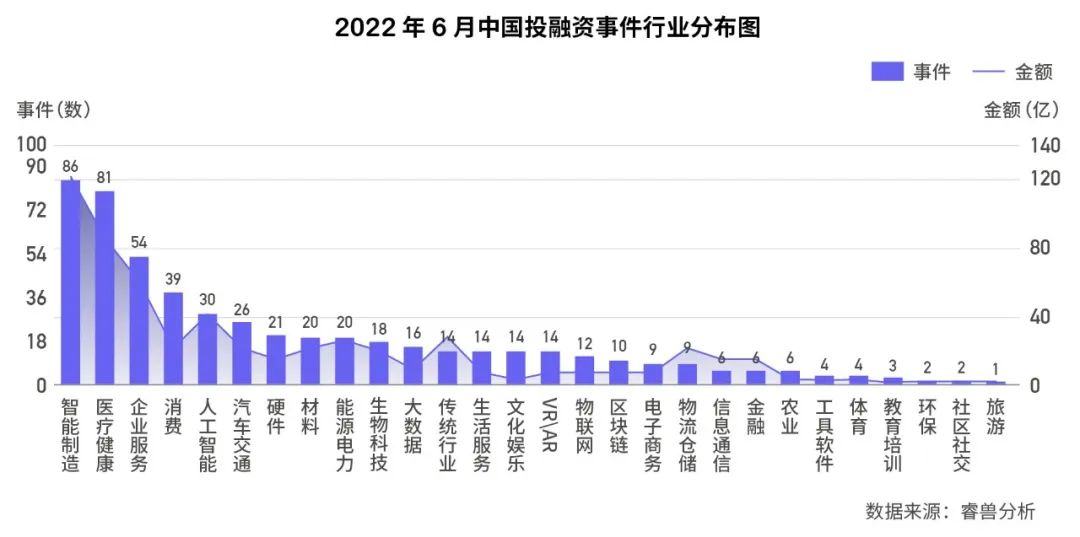

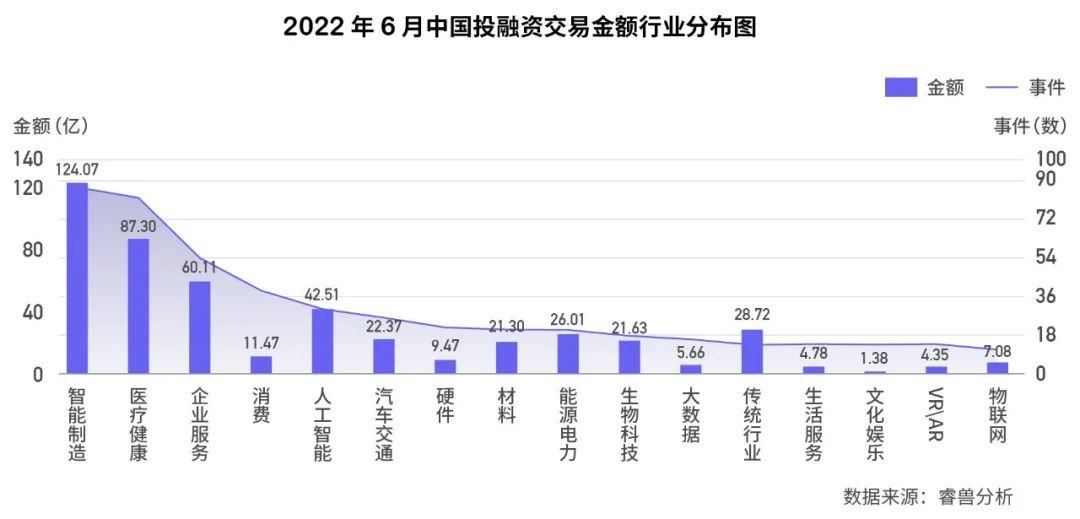

睿兽分析数据显示,本月国内一级市场投融资交易数量前五的行业分别是智能制造(86个)、医疗健康(81个)、企业服务(54个)、消费(39个)和人工智能(30个)。

已披露交易金额前五的行业依次为智能制造(124.07亿元)、医疗健康(87.30亿元)、企业服务(60.11亿元)、人工智能(42.51亿元)和传统行业(28.72亿元)。

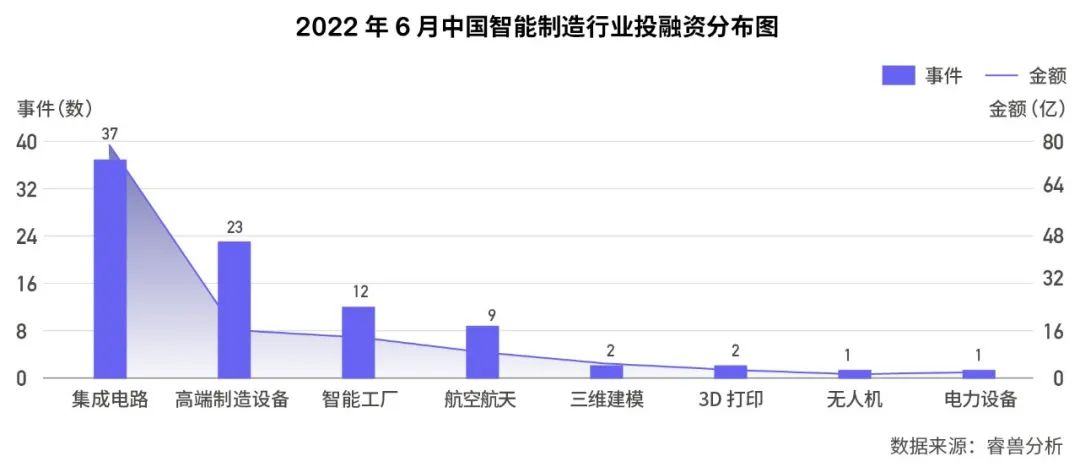

睿兽分析数据显示,本月智能制造是最热行业,共发生86个投融资事件,其中集成电路赛道有37个,成智能制造行业最热赛道。

智能制造领域重点案例

1. 芯片生产商「粤芯半导体」获45亿元人民币B轮战略融资,本轮融资由粤财控股管理的广东省半导体及集成电路产业投资基金和广汽集团旗下广汽资本联合领投,并引入上汽、北汽等车企旗下产业资本,以及越秀产业基金、盈科资本、招银国际等战略投资股东;同时,还获得华登国际、科学城集团、兰璞投资等多家既有股东追加投资。本次融资主要将用于粤芯半导体新一期项目建设。

2. 掩模代工服务提供平台「迪思微」完成6.2亿元A轮融资,迪思微是从事掩模代工业务的专业公司,是国内最早从事光掩模制造的专业企业,拥有国内突出的光掩模制造设备、技术工艺、质量控制和信息安全保护措施,是国内少数有能力生产中高端掩模的公司。本轮融资由兴橙资本、宝鼎投资领投,融资资金将全部用于高阶光掩模产线的建设。

医疗健康领域重点案例

医疗健康仅次于智能制造行业,共发生81个投融资事件。

1. 新型医药研发商「多玛医药」完成9.5亿元A轮融资,多玛医药专注于开发拥有自主知识产权的创新药物管线和生物技术,打造创新生命科学产业集群,并研发用于治疗肿瘤等疾病的创新药物,致力于为患者提供相关的医药产品及服务。本轮融资的投资方包括百奥赛图、国投创业、国寿股权投资、人保资本、元禾控股和招银国际。

2. 基因测序及诊断高端设备供应商「安序源」完成近亿美元B轮融资,安序源位于深圳南山区科技园,深耕于精准医疗和大健康领域,研发上游核心技术,生产制造新一代基因测序及诊断高端设备,并提供完整产业解决方案。公司在美国硅谷及深圳清华大学研究院均设有研发中心,已获深圳市孔雀计划、南山领航计划支持,并获全球风投机构注资。本轮融资由阿斯利康中金医疗创投基金和云锋基金共同领投,康桥资本、国投招商、五源资本等跟投。

区域分布

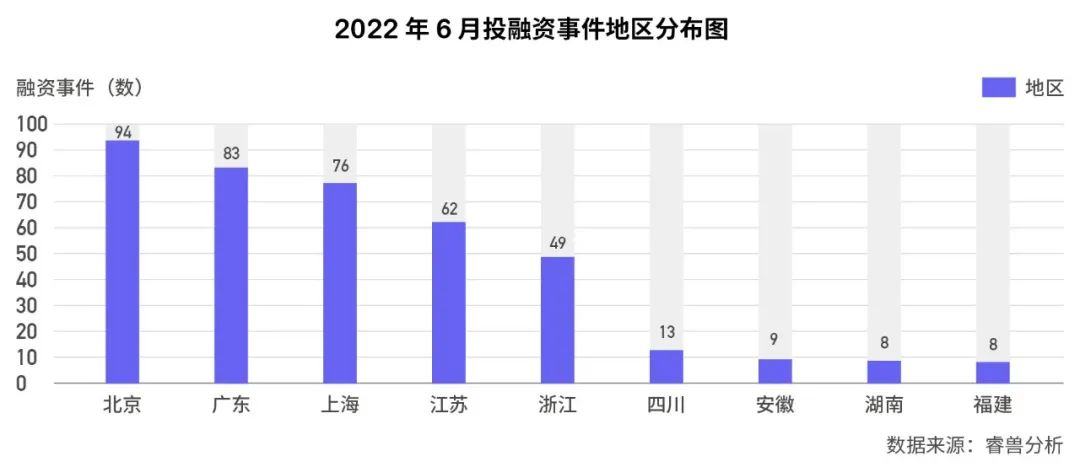

睿兽分析数据显示,本月一级市场北京为发生投融资事件最多的地区,为94个事件发生。排在其后的区域分别为:广东(83个)、上海(76个)、江苏(62个)、浙江(49个)。

阶段分布

睿兽分析数据显示,本月一级市场投融资事件按阶段分布最多在早期(种子轮—A轮),共329个,占比73.44%;其次是成长期(B轮、C轮),发生91个,占比20.31%;后期(D轮—pre-IPO)共28个,占比6.25%。已披露融资金额早期210.765亿元,占比44.98%;成长期179.51亿元,占比38.31%;后期78.34亿元,占比16.73%。

独角兽及大额融资

睿兽分析数据显示,本月全球一级市场新增独角兽和大额融资企业(融资额超过1亿美元)共78家。其中新增独角兽17家,新增大额融资企业61家。

国内

本月国内新增独角兽企业2家,今年国内累计增加独角兽企业33家。

本月国内新增独角兽企业

本月国内新增大额融资企业12家,比去年同期减少45.45%,比上月增加71.43%。

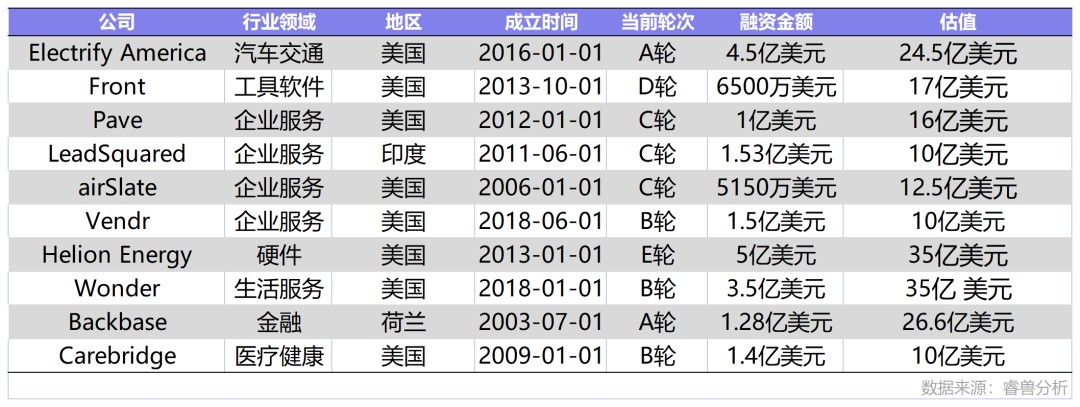

本月国内新增大额融资企业

海外

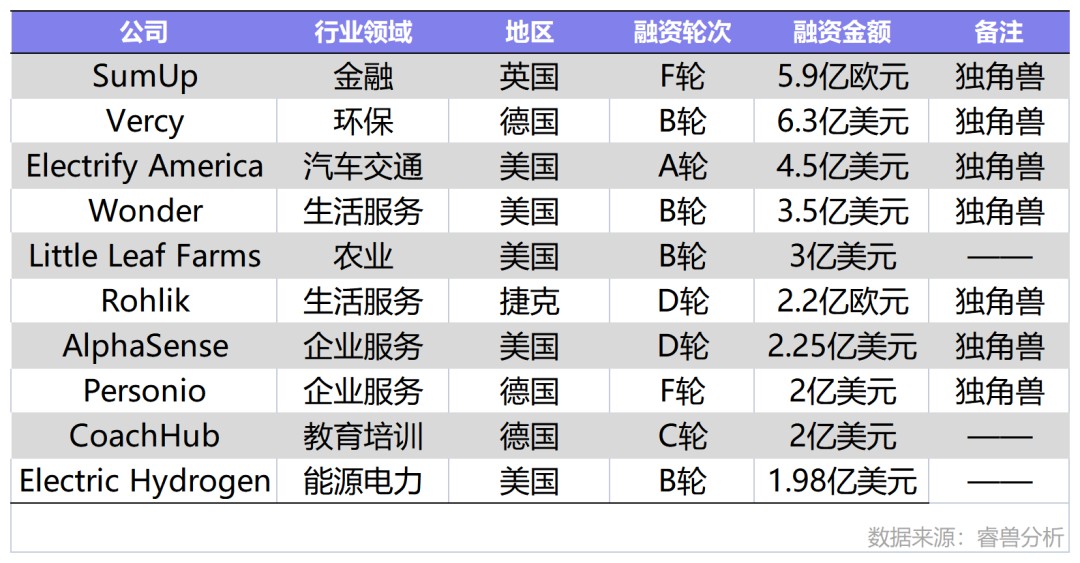

本月海外新增独角兽企业15家,主要地区有美国10家、印度2家。本月海外新增大额融资企业49家,主要地区有美国28家、英国3家,德国3家,印度3家。其中融资额排名前十的企业中有家7为独角兽企业。

本月海外新增独角兽企业(部分)

本月海外新增大额融资企业(部分)

中国企业IPO市场概况

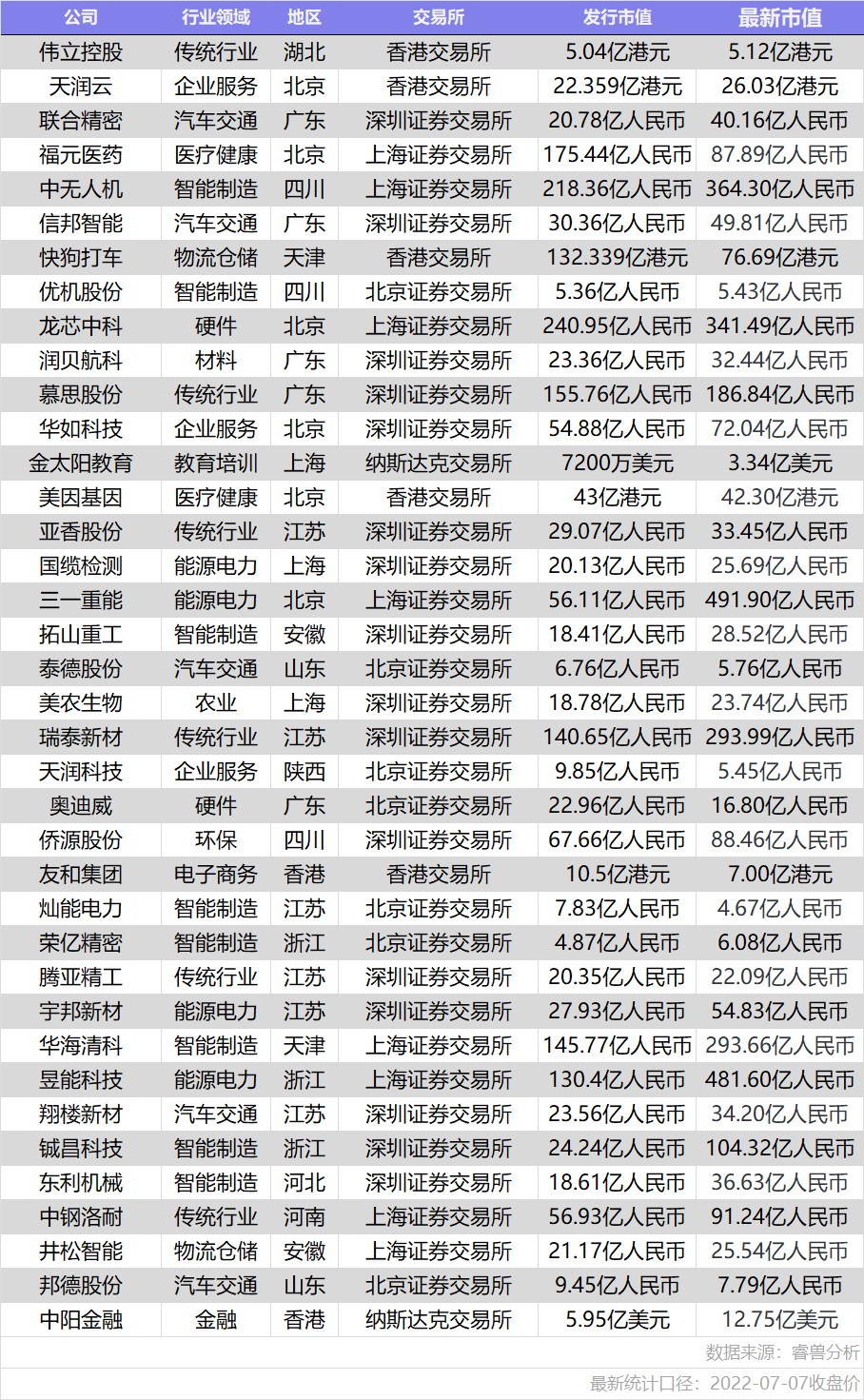

睿兽分析数据显示,本月IPO企业数「38」家、其中A股IPO有「31」家,港股IPO有「5」家,美股IPO有「2」家。行业分布中,智能制造以8家列为最热IPO赛道,区域IPO数量江苏和北京(均为6家)并列排名第一,广东次之(5家)。其中20家企业均曾获得VC/PE支持,其中5家曾获得CVC支持,VC/PE渗透率为51.28%。

本月国内新增IPO企业

并购市场概况

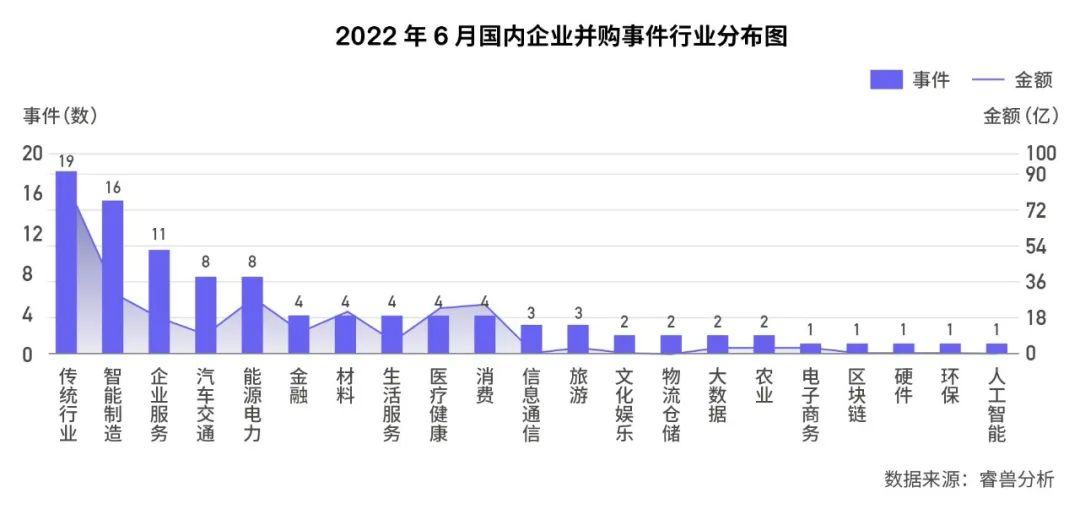

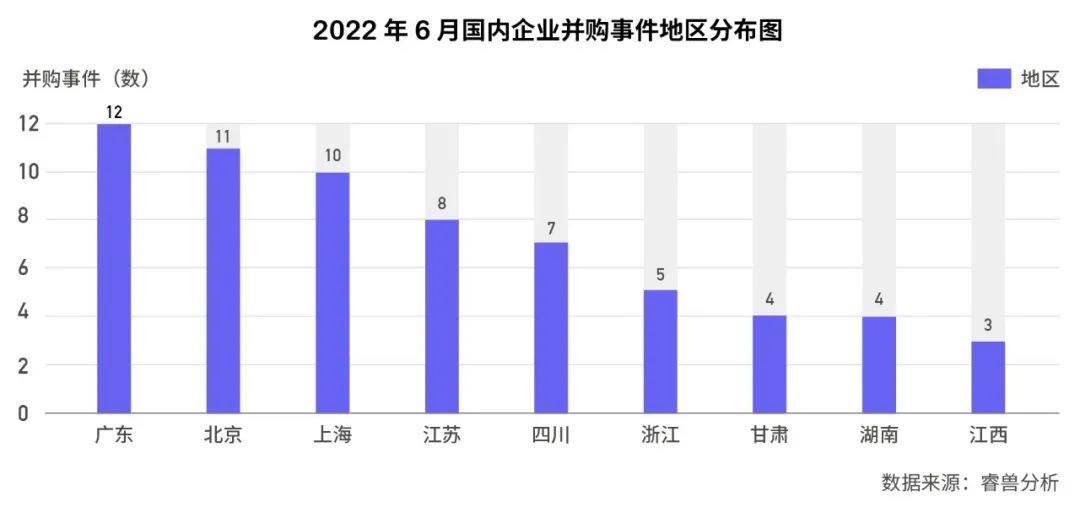

睿兽分析数据显示,本月披露的并购企业有92家,行业主要集中在传统行业、智能制造和企业服务,区域主要分布在广东、北京和上海。其中,本月完成并购的企业有24家,有VC/PE支持企业3家,有CVC支持2家,有16家上市公司参与并购。

机构布局分析

睿兽分析数据显示,本月共有697家机构参与投资,其中VC/PE有629家,CVC有68家,主要活跃的投资机构有IDG资本(8个事件)、红杉中国(8个事件)、高瓴创投(8个事件)、中金资本(6个事件)和梅花创投(6个事件)等。

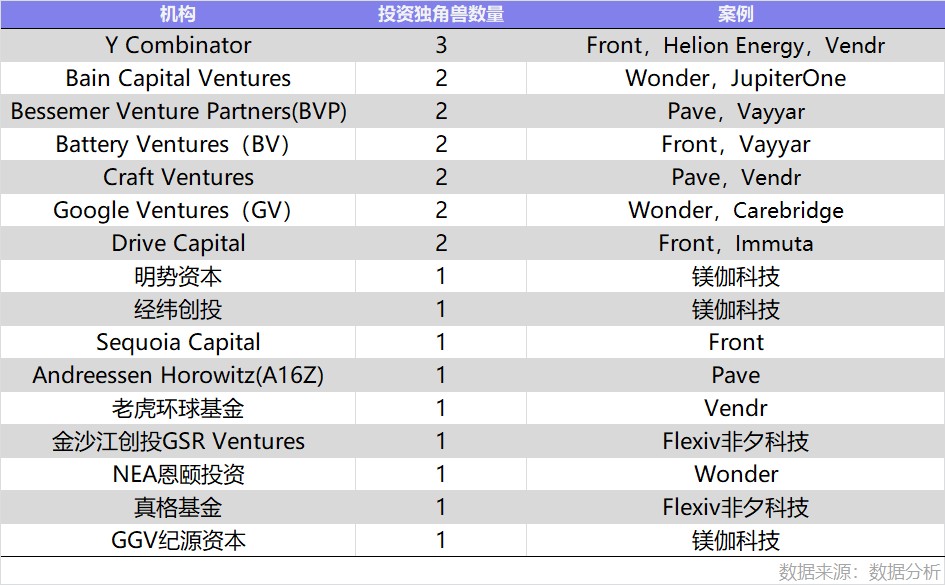

参与本月新晋独角兽企业投资的机构有143家,成为独角兽的企业中参与最多的机构为Y Combinator。

机构投资独角兽本月排行(部分)

睿兽分析显示,2022年截至6月30日,有10家机构的被投企业IPO数量超过5家,其中,较为瞩目的是深创投今年有12家被投企业IPO。

2022年机构被投企业半年度IPO排名(截至6月30日)

本月有5家投资机构IPO数量为2家。

机构投资企业本月IPO(部分)

关于睿兽分析

「睿兽分析」是创业邦旗下横跨一二级市场的综合性创新数据平台,致力于通过即时、有效、可触达的行业一手数据,为大企业、地方政府、金融机构、投资机构等经济主体,提供强有力的创新驱动与投资决策依据。

本周睿兽分析「元宇宙产业图谱」「AI算力产业图谱」均已上线,欢迎大家前往体验

更多热门投融资及行业报告,欢迎关注「睿兽分析」!

睿兽分析 l ID:ruishoufenxi

长 按 二 维 码 , 一 键 关 注