编者按:本文系创业邦专栏作者 见闻IPO(ID:jianwen724),作者:刘玉霞,创业邦经授权发布。

“不是所有牛奶都叫特仑苏。”

2005年特仑苏的横空出世拉开了高端白奶品类之战的序幕,如今17岁的特仑苏已经基本锁定了高端白奶的胜局,在Chnbrand发布的2021年中国品牌力指数 (C-BPI)液态奶品牌排行榜中,特仑苏在蒙牛、伊利之后,位列第三。凭借把握先机,特仑苏稳居高端乳品第一品牌的位置。

除了主打高端奶源的产品本身,其大获成功的一大重要因素便是极具质感的视觉形象。“蓝+白+金”的基础配色,简约大气的线条,以及诸如“刺绣系列”的精美浮雕,都使其从市面上大多数的绿白配色奶制品中脱颖而出,更具神秘高级感,也完美符合特仑苏的高端定位。

而打造这一高级包装的幕后厂商就是近日向深交所提供招股书并计划在创业板上市的天津艺虹智能包装科技股份有限公司(下文简称“艺虹股份”),8月2日,深交所创业板上市委员会正式审议其首发申请,但不幸的是,艺虹股份创业板IPO未能审核通过,IPO变更为终止状态。

“成也蒙牛 败也蒙牛”

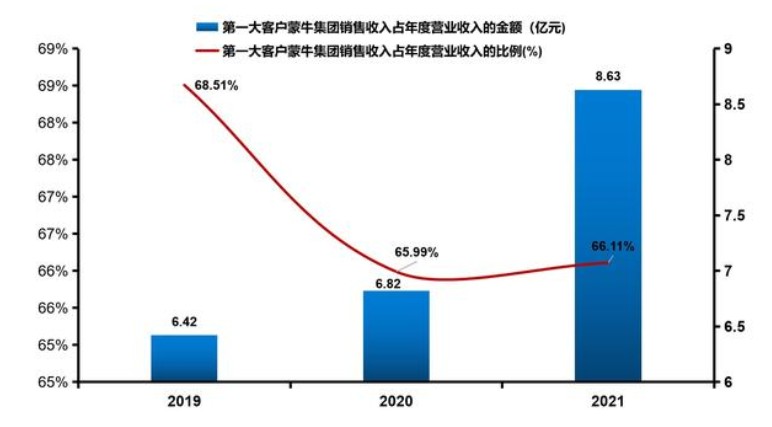

不仅仅是特仑苏,它的母品牌蒙牛更是其赖以生存的“参天大树”,作为第一大客户,蒙牛集团长期占据艺虹股份营收比高达65%以上,报告期各期营业收入金额分别为 64154.43万元、68172.63 万元和 86350.92万元,占公司各期营业收入的比例分别为68.51%、65.99%和 66.11%。

数据来源:艺虹股份招股书,时代商学院整理

但针对艺虹股份,其对于蒙牛集团的重大依赖情形却是在同行业公司中“十分罕见”的,与同业可比公司对比,艺虹股份的客户集中度明显偏高。2021年,招股书中选取的8家同业可比公司前五大客户销售收入占年度营业收入的比例平均值为34.82%。其中,合兴包装、裕同科技、吉宏股份、中荣股份(创业板在审)前五大客户销售收入占年度营业收入的比例分别为11.98%、30.31%、30.47%、42.35%,远低于艺虹股份的80.61%,这与其对第一大客户蒙牛集团的高度依赖密切相关。

对此,艺虹股份表示公司已经与蒙牛建立了长期稳定的战略合作关系,但是也不排除占据主导地位的蒙牛如若发生采购政策调整而对公司业务造成重大影响的可能。

两者深度绑定最明显的表现,便是艺虹股份为了满足就近原则、降低生产成本,其子公司设置和生产工厂布局均是跟随蒙牛集团的生产布局调整。截至招股说明书签署日,发行人设有内蒙盛都、内蒙艺虹、齐齐哈尔艺虹、通辽艺虹、安徽尚美、芜湖艺虹、宁夏艺虹、大庆艺虹、巴彦淖尔艺虹及山东艺虹十家全资子公司。

“对大客户存在重大依赖,如果能说明此为行业普遍现象,且具有合理性,则一般不会认为构成重大上市阻碍。”机构人士坦言,“监管层在考虑具有重大依赖大客户情形时,也会考量企业获取和开发其他新客户的能力。”

那么艺虹股份对蒙牛集团是否具有商业合理性呢?

艺虹股份在招股书中称将有限的产能聚焦于下游乳制品行业,但事实上,成立了30年的艺虹股份,其乳制品行业的真正客户实质上也仅有“蒙牛”一家。无论是2020年突然出现在前五大客户名单中的君乐宝,还是艺虹股份招股书中所罗列的“圣牧高科”、“现代牧业”等乳制品企业,其实质上皆属于或曾属于蒙牛集团旗下。

而2020年君乐宝之所以空降前五大客户名单是由于其控制权发生变化,蒙牛集团将君乐宝从集团体系中“剥离”,所以艺虹股份此后也不再将君乐宝按蒙牛口径统计,而针对此外的第三大客户三只松鼠,艺虹股份采购额也在逐年大幅萎缩,甚至2021年仅占营收比重的4%。

行业资深投行人士认为:“从艺虹股份目前的客户情况来看,其所谓聚焦乳业,不如称聚焦蒙牛,除了蒙牛及关联企业外,几乎并未见有别的乳业公司与之合作,其余的客户则是零散的小客户居多,这对于一家已经成立30年的资深老牌企业而言,很难不让人怀疑其获取新客户的能力并以之来保证企业盈利的持续性和成长性。”

实际控制人为姐妹

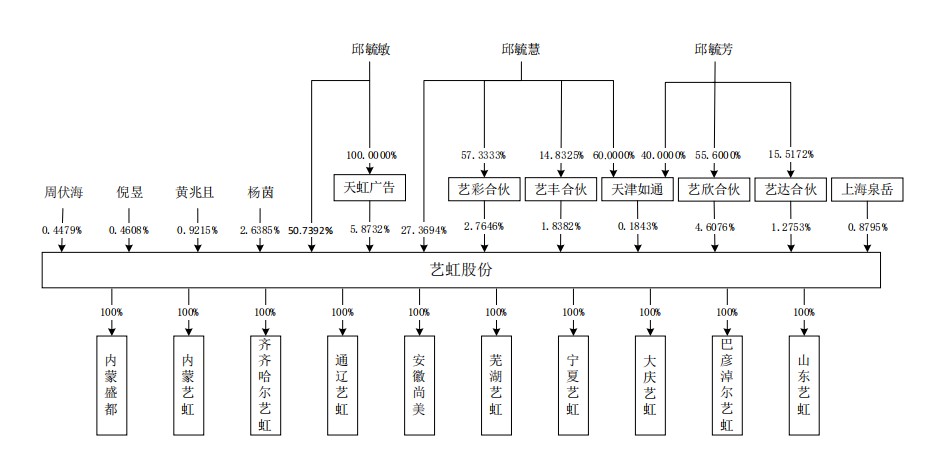

来源:艺虹股份招股书

目前,邱毓敏直接持有发行人 50.7392%股权,并通过直接持有天虹广告100.00%的股权间接持有发行人5.8732%股权,邱毓敏通过直接及间接方式持股56.6124%;邱毓慧直接持有发行人27.3694%股权,并通过艺彩合伙间接控制发行人2.7646%股权,通过艺丰合伙间接控制发行人1.8382%股权,通过天津如通间接控制发行人0.1843%股权,邱毓慧通过直接及间接方式持股32.1565%;邱毓芳通过艺欣合伙间接控制发行人4.6076%股权,通过艺达合伙间接控制发行人1.2753%股权,邱毓芳通过间接方式持股5.8829%。

艺虹股份的股权结构显示,目前邱毓敏、邱毓慧、邱毓芳三姐妹直接及间接合计控制公司94.65%的股权,为实际控制人,其他股东几乎全是公司员工。

位处产业链中游,双面受限

艺虹股份主要从事彩色包装盒、水印包装箱及其他产品的研发、设计、生产、销售。公司产品主要应用于乳制品、食品、保健品、化妆品、在线教育、酒类或饮料、电子类及电商领域的包装。依托定制化的研发设计能力、快速响应的供应链体系和先进的生产工艺,经过多年的积累,其已与多家国内知名企业建立了合作关系,包括蒙牛集团、三只松鼠、君乐宝、作业帮、片仔癀、德力西、旺旺控股等。公司所处行业产业链如下:

来源:艺虹股份招股书

随着环保政策的推进,上游的造纸行业落后产能逐渐被淘汰,行业集中度不断提升,因此对于印刷包装行业而言,造纸厂议价能力增强;同时,公司下游客户集中度较高,依赖单一大客户,议价能力弱。艺虹股份位处产业链中游,不断面临着上游原材料涨价和下游产品降价的双向“压榨”,使得自身很难把握主动权实现“独立发展”。

营收持续增长,毛利却逐年下降

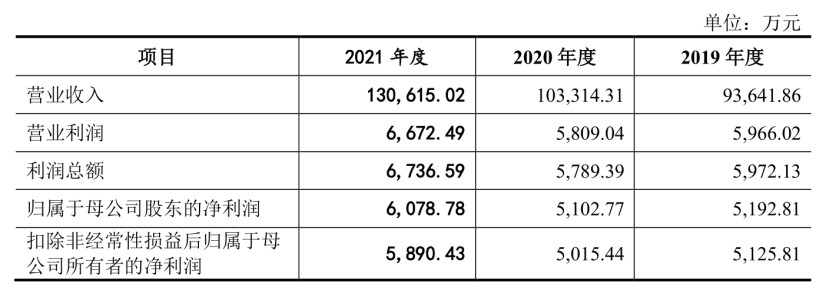

来源:艺虹股份招股书

受益于行业的持续增长,艺虹股份逐步加强市场开拓力度,提升生产和成本控制能力,报告期内,公司营业收入保持持续增长,营业利润、利润总额和净利润均保持一定的水平。

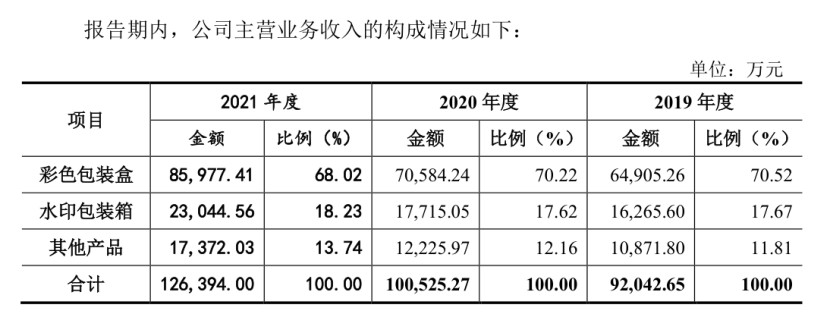

来源:艺虹股份招股书

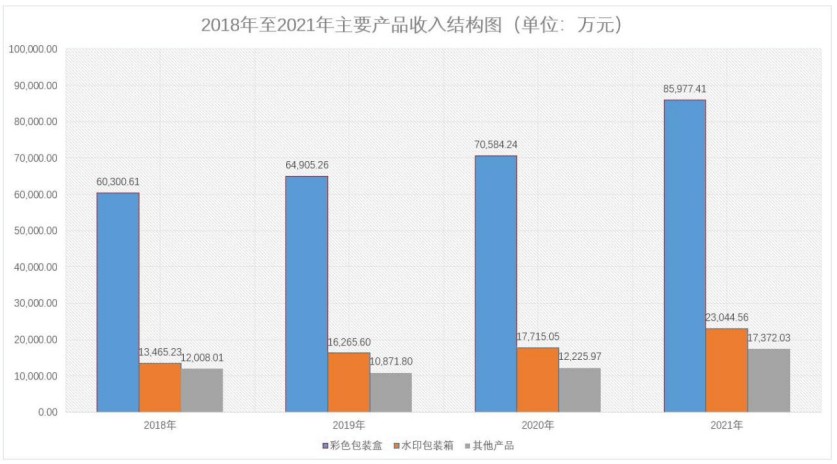

2019年至2021年,其彩色包装盒收入占总营业收入比例为70%上下,占据了营收的绝大部分份额,但近年来呈略微下滑趋势,而水印包装箱业务及其他产品业务占比呈上升趋势。

数据来源:艺虹股份招股书

艺虹股份的各类产品在2021年有着明显的增长,主要是由于2021年度客户千代挞采购产品单价较高所致,若不考虑千代挞产品,则营业收入整体上升幅度较小。

另外,招股书中还披露了2022年1-3月艺虹股份实现了37000.60万元的营业收入,相比2021年同期上升了25.25%,这主要是由于公司对九安医疗销售了部分单价较高的新冠测试试剂盒包装产品,从而导致销售收入大幅上涨。

来源:艺虹股份招股书

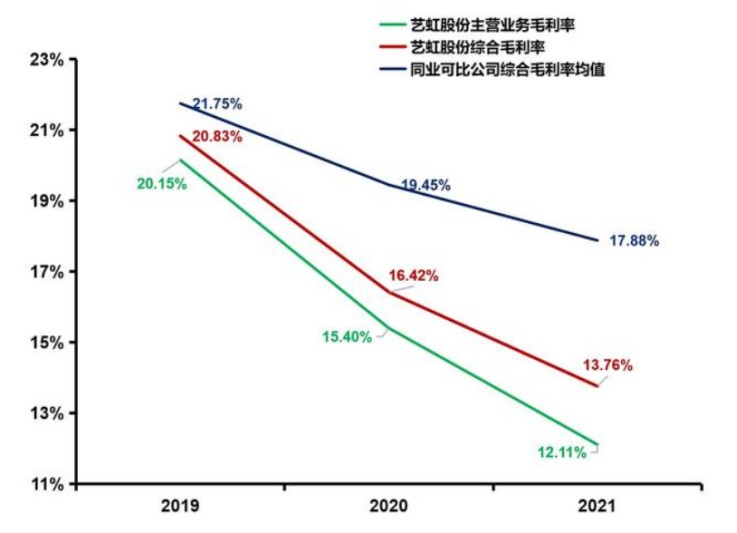

但由于对蒙牛“大树”的不对等依赖,报告期内,艺虹股份营收看似日渐增长,但扣非净利润却踯躅不前,三年间,“大客户依赖”的后遗症渐显,其毛利率持续下降。

在不考虑运费影响的情况下,2020年度彩色包装盒产品毛利率较2019年度下降了2.74个百分点,主要因为公司重要客户蒙牛集团的报价在2020年下降从而导致单位产品售价下降。2021年度彩色包装盒产品毛利率与2020年度相比下降了5.05个百分点,主要因为2021年度整体原材料价格上涨导致单位成本上涨 13.25%。

另外,同业可比公司的综合毛利率均值分别为21.75%、19.45%、17.88%,而艺虹股份对应当期的综合毛利率分别为20.83%、16.42%、13.76%,呈持续下滑且持续低于行业平均水平的状态。

在报告期内,其主营业务毛利率一降再降,至2021年,艺虹股份的主营业务毛利率已经降至惊人的12.11%。毛利率仅12%出头是何概念?这是自2020年创业板正式实施注册制,将板块定位重申为“主要服务成长型创新创业企业”后,上会受审的拟创业板企业中最低毛利率的创纪录者。

早在2019年,艺虹股份便以9.36亿的营业收入突破5000万的扣非净利润,但兜兜转转近三年时间过去了,至2021年,艺虹股份在营收已经超过13亿的前提下,扣非净利润依然还在5000余万的级别中徘徊,这样看来艺虹股份仅仅勉强符合市场对准创业板企业的期许,而这并不亮眼的业绩背后如若没有蒙牛“大树”的加持,以后若与蒙牛的合作出现变数,那么对艺虹股份的影响显然是十分致命的。

数据来源:艺虹股份招股书,时代商学院整理

市场份额较小,多方面落后行业龙头

艺虹股份归属原材料占比较大的的包装行业,龙头企业更具有规模优势,不仅能继续优化成本端,还可以加速扩张,挤占小散企业,提高市场占有率。由于行业内企业利润率只有“薄薄一层”,所以谁能最终抢占市场,谁就是赢家。

但包装行业进入门槛低、中小企业数量多、行业竞争激烈,我国纸品包装行业前十大企业占行业总份额不超过5%。在《2021中国印刷包装企业100强排行榜》中,各家公司按2020年度年销售收入排名,艺虹股份位列第35位,约占全国包装百强企业总体规模0.74%,市场份额仍然比较微小。

近年来,合兴包装作为包装行业龙头,执行规模扩张的战略,牺牲了部分毛利率迅速抢占市场份额,当行业龙头的加速扩张达到一定规模后,成本端得到优化,价格将会继续下降,下游客户更倾向选择低价产品,而与其相比,艺虹股份公司规模较小,生产能力不足。

而在研发投入上,招股书显示,2021年艺虹股份的研发费用为3637.43万元,对应的研发费用率为2.78%,研发人员数量为58人,研发人员占比为5.14%,截至2021年末该公司累计取得105项专利,其中103项为实用新型专利,2项为外观设计专利,无发明专利。与同业可比公司对比,2021年,艺虹股份的研发费用投入规模排名倒数第二,仅比港翔科技多159.08万元;研发人员数量排名倒数第一,在同业公司研发人员最少;拥有的专利数量在同业公司排名倒数第二,仅比港翔科技多36项专利。

因此,上市委对其在“三创四新”方面的表现以及是否符合创业板定位提出了质疑。业内人士坦言“低毛利率产品往往意味着该产品技术研发能力不高、可替代性较强、议价能力较弱、稀缺性欠奉等特点。”虽说顶着“高新技术企业”的头衔,但截至2021年底仅5.12%的研发人员占比和最近一年不足3%的研发费用占比,都拷问着其维持所谓技术的先进性和创新性的可能。

艺虹股份的产品主要应用于牛奶等快速消费品的包装上,这类包装产品的附加值较低,属于印刷包装行业中的中低端产品,同质化严重,可替代性非常强,作为一家印刷包装企业,艺虹股份对“三创四新”的解释实在牵强,能体现其技术先进性的发明专利甚至为零。在深交所对艺虹股份IPO前期审核的每一轮问询中,包括落实审核中心意见里,有关其是否符合创业板的定位都成为了重中之重的一问。由此,不难推出“站不住脚”的创业板定位成为了其上市失败的一大致命弱点。

未来,无论是在客户结构丰富程度、公司生产规模以及研发投入力度上,艺虹股份都面临诸多挑战,还有很长的路要走。

*本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。市场有风险,投资需谨慎,请独立判断和决策。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。