编者按:本文来自微信公众号 财经十一人(ID:caijingEleven),作者:杨立赟 胡耀丹,编辑:余乐,创业邦经授权发布。

近日,华熙生物发布2022年年报。数据显示,其赖以起家的玻尿酸(透明质酸)相关产品营收增速大幅下滑。

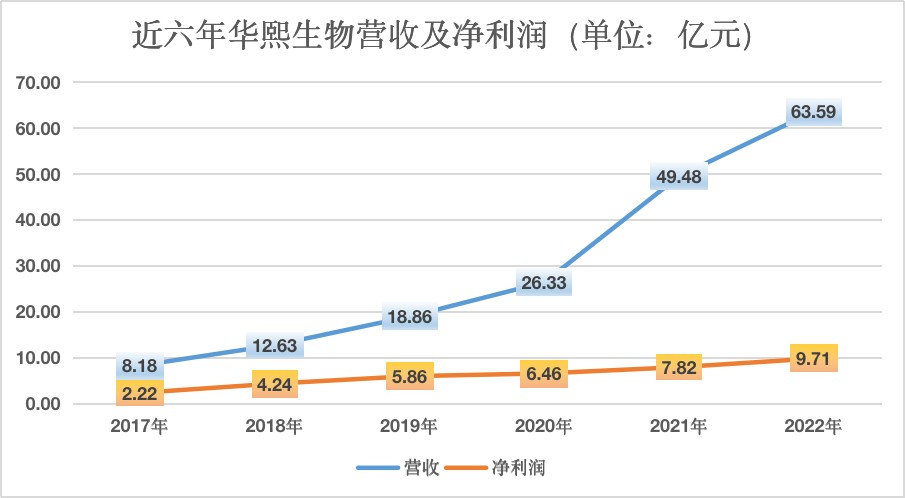

2022年,华熙生物营收增长28.53%至63.59亿元,不及2021年88%的增长率,这主要是玻尿酸原料及使用玻尿酸的功能性护肤品营收增速下滑所致。但是,由于公司采取了减少销售费用等降本措施,其净利润同比上涨24.11%至9.71亿元,增速略超2021年。

华熙生物 (688363.SH) 是全球最大的玻尿酸原料生产商,在全球市场中所占份额一度超过40%。2017年-2021年间,由于医美市场的需求激增,华熙生物营收快速增长,股价也一路飙升,被誉为“医美第一股”。2021年7月,公司市值超过1400亿元。

随后,由于玻尿酸原料及护肤品业务的增长放缓,华熙生物的股价开始回落,截至2023年4月6日,其市值仅为545亿元,蒸发近千亿。

从2021年开始,华熙生物在合成生物赛道投入重金,希望在这个领域找到公司的“第二增长曲线”,但目前还没有任何一款产品上市。华熙生物董事长赵燕在业绩沟通会上表示,现在投入创新是考虑五年、十年以后的事。另一方面,新成分、产品能否上市,也取决于审批机构是否放行。

数据来源:华熙生物2022年报;制图:胡耀丹

玻尿酸全产业链增速放缓

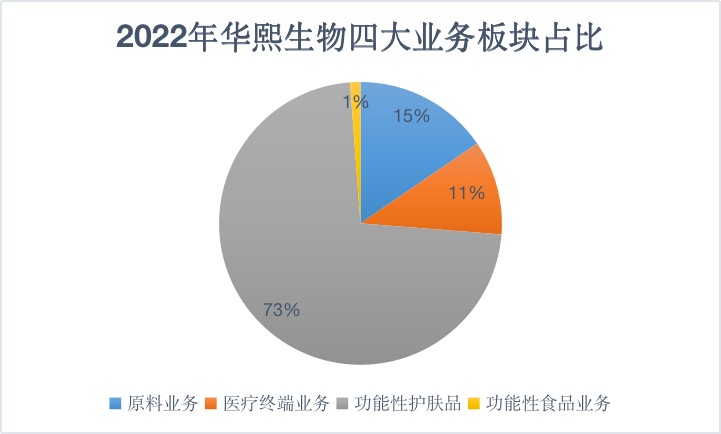

华熙生物有四大业务板块,分别是原料产品、医疗终端产品、功能性护肤品、功能性食品,上一年的收入分别为9.8亿元、6.86亿元、46.07亿元和0.75亿元。这四大板块均与玻尿酸高度相关,覆盖了玻尿酸产业链的上游、中游和下游。

过去,正是玻尿酸产业的高速发展,支撑起了华熙的业绩和股价。但是,方正证券研报显示,玻尿酸产品供给端红利期已经结束,供过于求。虽然行业整体有望长期增长,但品牌获取增量的难度大大增加。

弗若斯特沙利文发布的《2021全球及中国透明质酸(HA)行业市场研究报告》显示,玻尿酸原材料的平均价格已由2017年的210元/克,逐渐降至2021年的124元/克,降幅超过四成。

华熙生物以原料和医疗终端两个to B业务起家,近年来其to C业务占比一路增长,功能性护肤品在近四年内的营收占比从33.6%增长到72.5%。华熙生物的功能性护肤品核心成分有玻尿酸、GABA或依克多因等生物活性物质,其中,润百颜品牌的玻尿酸次抛原液是其拳头产品。

数据来源:华熙生物2022年报;制图:胡耀丹

然而,这块在华熙生物营收中占比最大的业务没能在2022年保持高增长态势。其2021年增速为146.57%,2022年则为38.80%。

玻尿酸原料业务的收入增速也较上一年放缓,财报称这主要是由于上游供应端暂时停工,产量略有收缩,下游的需求量也有所下降。此外,医疗终端业务收入出现了2%的下滑。

在功能性食品业务方面,玻尿酸饮用水品牌“水肌泉”出了苏打气泡水等新品,并且拓展了渠道,进入医美院线和2000家易捷门店。这个业务板块的增速最高,达358%,但营收为0.75亿元,在公司总营收中占比很小。

在营收增速放缓的同时,华熙生物的费用增速也大幅下降,利润率反而比2021年略有上升。

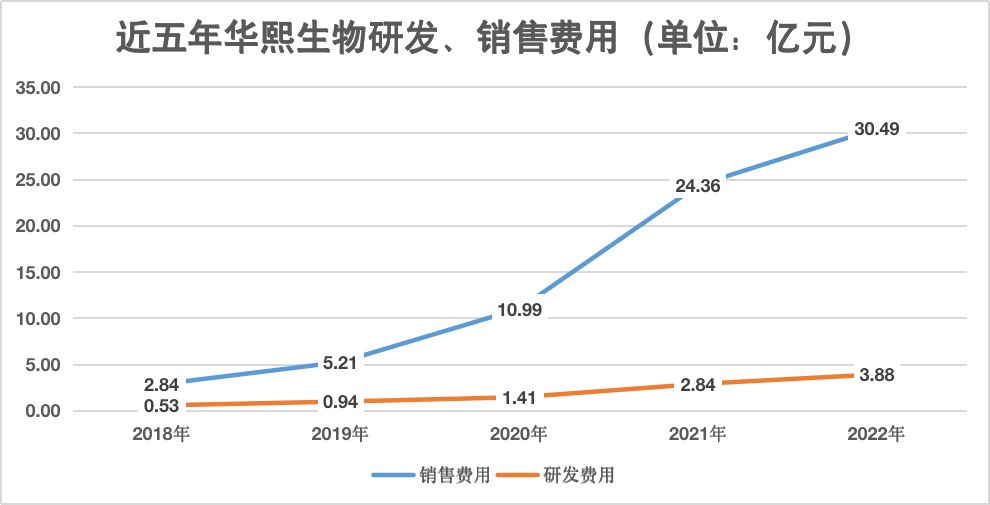

2022年,华熙生物的销售费用为30.49亿元,同比增长25.17%。年报解释这主要是因为线上推广费增长,其中包括达人带货合作、抖音信息流推广等 。不过,与2021年、2020年超100%的销售费用增长率相比,这一指标的增长速度已经大幅降低。

同时在增长的还有研发成本。2022年,华熙生物研发投入3.88亿元,研发人员增加了256人,目前一共有827人。不过,在高企的销售费用面前,研发投入只是一个小零头,并且两者差距不断拉大。2018年,华熙生物销售费用为研发费用的5.36倍,但在2022年,差距已经拉大到7.86倍。

数据来源:华熙生物2022年报;制图:胡耀丹

合成生物尚在研发阶段,短期内看不到成果

华熙生物的研发投入,很大一部分被分配到了合成生物领域中。

被誉为“第三次生物技术革命”的合成生物,是一种底层技术,可以应用在医疗医药、农业食品、环保、能源和新材料等多个领域。麦肯锡预计全球经济活动中60%的物质产品可由生物技术进行生产,在2030年至2040年期间,合成生物学技术每年将为全球带来2万亿至4万亿的美元的直接经济效益。

从2021年开始,华熙生物一直希望通过合成生物学技术,在胶原蛋白、麦角硫因、人乳寡糖领域有所收获,从而在玻尿酸之外找到新的业务增长点。 “合成生物”这个词在2020年报中仅出现7次,2021年报飞升至59次,刚公布的2022年报中则达到87次。

2022年,华熙生物将“合成生物”上升至公司战略层面。报告期内,华熙生物成立了创新基地、组建研发团队,搭建了高通量自动化筛选平台、酶改造与进化平台、AI数据化平台、发酵优化平台及微生物育种平台。

该公司合成生物学研发中心创新主任陶文文曾在2023年2月对《财经十一人》表示,已经搭建了32条中试生产线。所谓中试,指的是产品在大规模量产前进行的较小规模试验。之所以强调中试,是因为中试是合成生物核心的一环,很多合成生物学的项目都是死在实验室到中试的过程中,无法推进到量产。

赵燕在沟通会上提到,已经在中试环节投入了20亿元。不过,这笔资金在年报中并没有明确体现。华熙生物方面对《财经十一人》解释称,这笔投入不会单独体现在某一部分里,中试的投入也包含了研发、运营、人力、厂房建设等等;时间周期也不是一年,比如厂房建设到投产就需要一定的时间。

年报披露,通过合成生物学技术,该公司已经开展多种生物活性物的研究项目,在透明质酸酶,硫酸软骨素、肝素、胶原蛋白、麦角硫因、人乳寡糖等产品上取得一定进展,实现了红景天苷、白藜芦醇、β-胡萝卜素和虾青素的生物合成。

不过,据《财经十一人》了解,目前华熙生物还没有任何一项通过合成生物学技术生产的产品上市,只有部分原料处于中试阶段。

华熙生物董事长赵燕在年报沟通会上。摄影:杨立赟

基于2022年业绩表现,光大证券的研报称,考虑到华熙生物的销售费用率的下降幅度可能有限,且研发储备项目较多,研发费用率可能会继续增加,于是下调了对该公司2023年至2024年归母净利润的预估,分别下调3.1%和10.6%至12.6亿元和16.1亿元,预计2025年华熙生物的归母净利润将接近20亿元。

资本继续押注合成生物

看好合成生物赛道的不仅仅是华熙生物,其他美妆巨头也在积极布局。法国的欧莱雅通过创新挑战赛“BIG BANG”联动其风投基金寻找标的和合作方,并且与中国合成生物学公司蓝晶微生物合作,涉及成分类产品和材料类产品等。

日本的资生堂中国公司也在2022年8月成立专项投资基金“资悦基金”,已投资一家合成生物学公司——江苏创健医疗科技有限公司,布局美妆新型生物材料。中国的巨子生物采用合成生物学技术生产重组胶原蛋白,已经在2022年11月上市,并且在上市前进行了一轮高达73.6亿元的融资,创下历史之最。

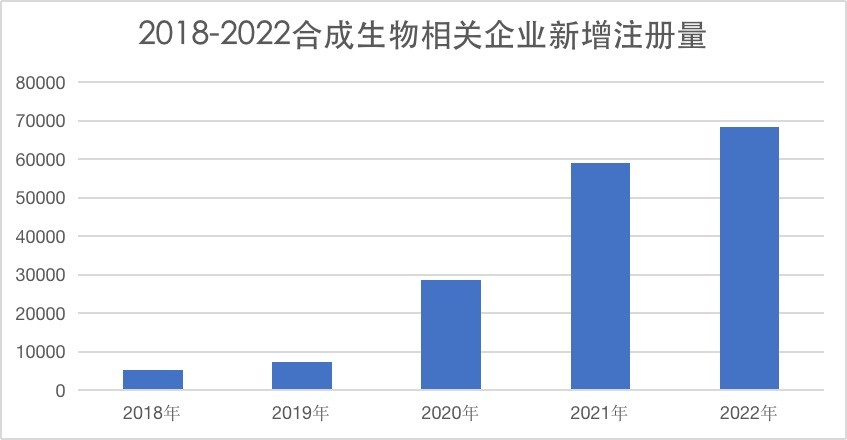

不仅是巨头斥资投入合成生物,新的公司也在不断涌现。根据企查查向《财经十一人》提供的数据,合成生物相关企业的新增注册量在2020年爆发,从7000家猛涨至2.9万家,之后的两年持续增长,2021年新增5.9万家,2022年新增6.8万家。2023年截至4月3日,合成生物相关企业新增1.8万家,已经超过2017年至2019年新增注册量的总和。

数据来源:企查查;制图:胡耀丹

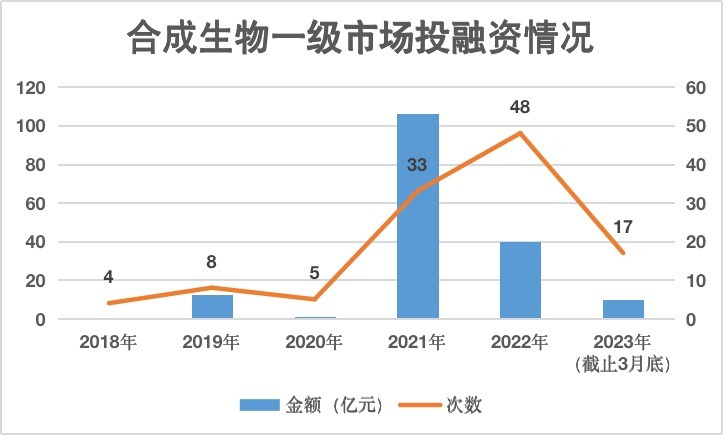

资本对合成生物的热情在过去一年有所冷却,根据公开信息,2021年一级市场融资金额106亿元,达到顶峰之后,2022年呈现疲软态势,虽然投融资次数增加,但是投融资金额骤降62.47%。

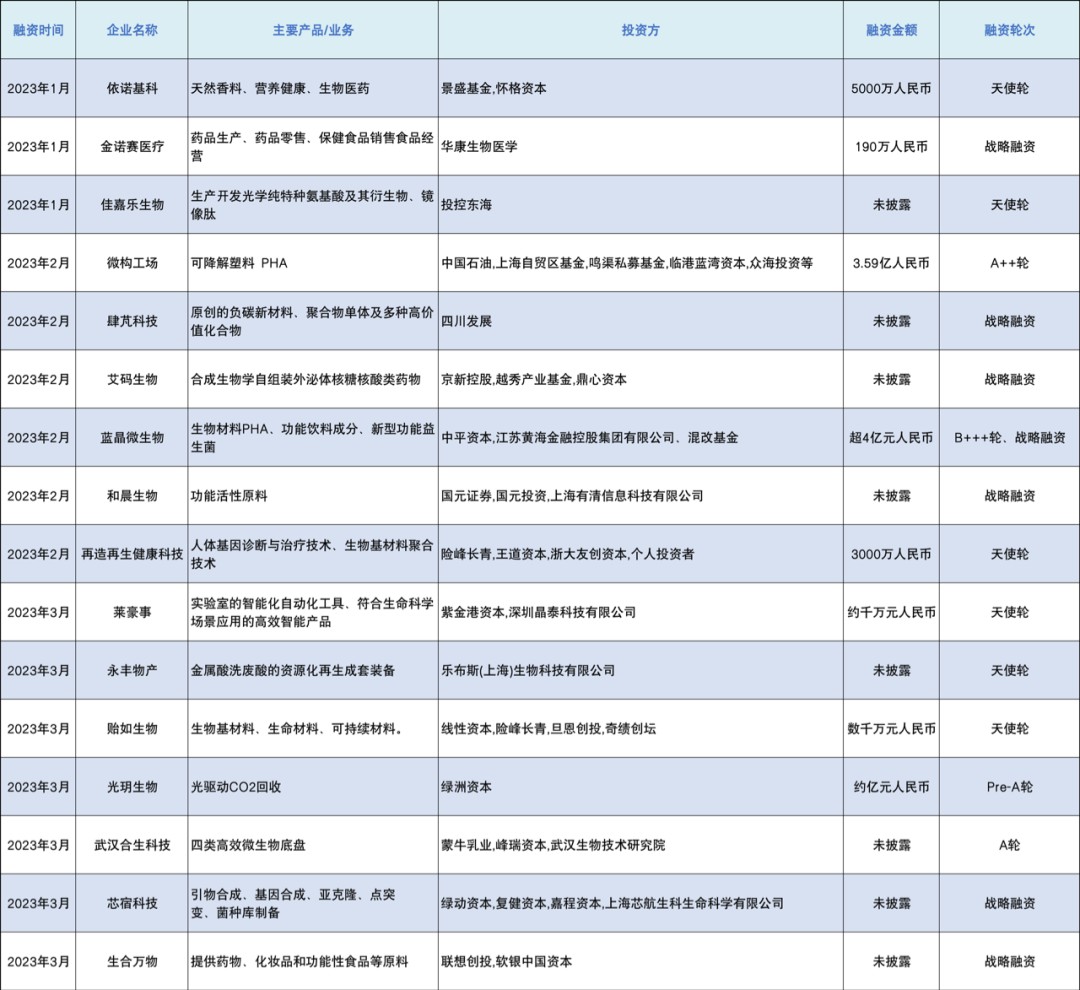

不过,2023年第一季度,明星项目又活跃了起来。仅2月,蓝晶微生物完成超4亿元B+++轮融资,正式发布PHA (聚羟基脂肪酸酯) 产品;微构工场完成3.59亿元A+轮融资,与中石油昆仑资本及义翘神州签署战略合作。

数据来源:企查查;制图:胡耀丹

长城证券化工及新材料行业首席分析师肖亚平对《财经十一人》表示,在2021年底左右,一级市场的合成生物项目估值有很大泡沫,“有的企业什么项目都没做,就融了五轮,估值从几个亿翻到几十个亿。但是一级市场的投资人也是理性的,之所以愿意花那么多钱,还是因为看中这个市场。”肖亚平说:“合成生物是颠覆生产方式的一个长远的命题。”

他表示, 近一年来融资规模缩水,也有美元基金自身的原因。受美联储加息影响,无风险利率上行,美元基金募资成本增高,对基金的期望收益率提高,在一定程度上压制了初创企业的估值。这种情况覆盖全球范围、全行业,其中也包括合成生物赛道。一些小企业融资困难,但是好的项目仍然坚挺。

2023年第一季度合成生物学企业融资情况数据来源:企查查;制图:胡耀丹

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。