作者丨关雎

编辑丨信陵

题图丨Bloomberg

近日,芯片IP巨头Arm即将上市的消息刷屏。

Arm向美国证券交易委员会(SEC)递交招股书,预计9月登陆纳斯达克。届时,Arm有望成为今年全球最大IPO。

Arm是全球第一大芯片半导体知识产权(IP)提供商,2016年被软银集团全资收购。

推动Arm上市,是将Arm卖给英伟达的交易失败后,软银集团的又一次变现尝试。

近一年来愿景基金所投公司估值/市值下降,账面浮亏,回笼资金进展缓慢,给软银集团业绩带来沉重压力。

孙正义迫切需要获得流动资金。

愿景基金“掉链子”

在把阿里巴巴的股票卖得差不多了之后,Arm成为软银集团最容易变现的大块资产。

急于变现,是因为愿景基金的投资业绩太差。

愿景基金是软银集团最重要的资产,占总资产的比例达40%多。目前来看,愿景一期略有浮盈,二期有较大亏损。

根据软银集团财报,愿景基金一期共募集了986亿美金,投资阶段已经完成。

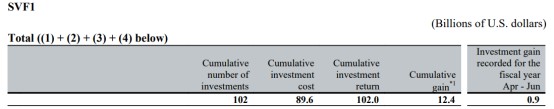

截至2023年6月30日,愿景一期总计投资了102个项目,投资成本896亿美元,所投公司整体估值1020亿美元,投资账面盈利124亿美元。

愿景一期共退出了26项目,整体获利181亿美元;未退出的项目,整体账面亏损81亿美元。

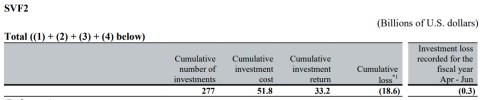

愿景二期承诺出资600亿美元,截至6月30日总计投资了277个项目,成本518亿美元,所投公司整体估值332亿美元,整体账面亏损186亿美元。

愿景二期仅退出了5个项目,盈利12亿美元;未退出的272个项目,账面亏损196亿美元。

也就是说,自2017年成立以来,两期基金一共投了379个项目,仅退出31个。两期基金整体账面亏损62亿美元。

重要的是,未退出的项目整体是浮亏的。看起来很可能是能盈利的项目都退出了,剩下的都是亏钱的。

不过,这两期基金都还有较长的存续期,现在浮亏的项目以后估值上涨,实现盈利也不是没有可能。

另外,从募资来看,愿景一期募集的资金,大部分来自第三方投资者,但愿景二期明显募资成果不佳,大部分资金都是软银集团自筹。

根据软银集团财报,愿景一期募集的986亿美元,其中655亿美元来自第三方投资者,331亿美元是软银集团出资。

二期基金的600亿美元,只有26亿来自第三方投资者,其余都来自软银集团。

近千亿美元的自筹资金,显然带给软银集团极大的资金压力,要知道软银集团一年的营业收入也才400多亿美元。

从资产负债表看,截至6月30日,软银集团持有现金和现金等价物约500亿美元,而借款、公司债券等有息负债高达1450亿美元。

补充流动资金,是软银集团当务之急。

Arm与软银集团的一波三折

Arm主要为苹果、三星和高通等公司的移动设备处理器提供底层架构和芯片“动力”支持。在每年销售的约14亿部智能手机芯片中,有超过90%的处理器使用ARM指令集架构。

Arm成立于1978年,总部在英国剑桥,最初是艾康电脑(Acorn Computers)、Apple与VLSI科技之间的合资企业,后来在1990年分割出ARM,成为独立子公司。

图源:arabnews

1998年4月,Arm在英国伦敦证交所和美国纳斯达克上市,2016年被软银集团以320亿美元收购,并私有化退市。

随后,软银集团以80亿美元的价格将Arm 25%的股份出售给了愿景基金。

2020年,软银集团试图以400亿美元将Arm卖给英伟达,但由于高通、英特尔对此表示反对,质疑Arm未来的“公平性”,因此这场芯片行业最大并购案最终于2022年2月宣告失败。

今年8月,软银集团又花费161亿美元向愿景基金回购了25%的股份,对Arm达到百分百控股。

按照这次回购价格计算,Arm的估值达到644亿美元。

这一价格也被市场视为Arm此次IPO的市值。

跟据招股书,Arm已与谷歌母公司 Alphabet、AMD、英特尔、英伟达、高通、三星等超过260家公司合作出货基于Arm架构的芯片。每售出一颗芯片,Arm都分得一定的专利使用费。

2021财年、2022财年、2023财年,Arm收入分别为20.27亿美元、27.03亿美元、26.79亿美元;净利润分别为3.88亿美元、5.49亿美元、5.24亿美元。

Arm毛利率堪比贵州茅台,上述三年分别为93%、95%、96%。研发费用分别占同期年收入的40%、37%、42%。

按销售地区划分,美国是Arm第一大市场,2023财年占总收入的41%。中国大陆是第二大市场,2023财年约24%的收入来自Arm在中国的合资公司安谋科技。

Arm招股书没有披露将面向公众发行多少股份。假如按照市场流传的信息,发行10%的股份,以644亿美元市值,软银集团可获得64.4亿美元。

当然以后软银集团出售股票获得资金,也会很容易。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。