区别于IVC(Independent Venture Capital,独立的风险投资机构),企业创投(CVC,Corporate Venture Capital)具备独特的产业视角和强大的资源整合能力,在股权投资市场中发挥重要作用,已然成为推动中国乃至世界经济向前发展不可或缺的资本力量。

CVC,是一种将大型企业与初创公司链接起来的有效工具,龙头企业通过企业风险投资能获得技术或市场优势。创业邦长期关注创业公司和大企业创新,尤其是大企业如何利用资本实现创新加速。

本报告结合创业邦睿兽分析数据库以及调研走访,重点分析CVC在股权投资一级市场的布局方向和发展趋势。观察CVC对被投项目提供资金支持以外,如何利用自身产业优势对创业产业赋能和优化生态环境,了解企业创投在投资过程中的优势特点,梳理中国企业创投的未来发展趋势。

2014-2023中国企业创投十年发展

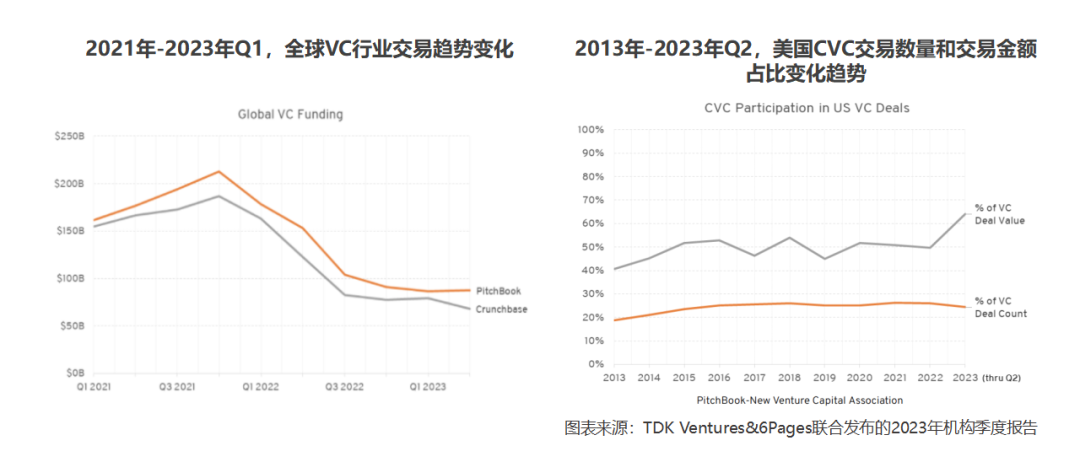

国际市场:全球风险投资持续低迷,而美国CVC十年来空前活跃

TDK Ventures和6Pages联合发布的机构报告显示:2008-2011年期间有数家知名企业成立风险投资部门,全球CVC进入长期稳步增长阶段。2010年-2023年Q3,全球活跃CVC数量从不足200家增长至2000多家。期间,大量美国科技公司成立风险投资部门,以Google Ventures(现为GV)和Salesforce Ventures 尤为活跃。

VC Cafe的一篇文章显示:截至2019年,大约77%的财富100强公司(基于收入排名前美国100强)进行过风险投资,其中52%的公司拥有自己的投资部门。

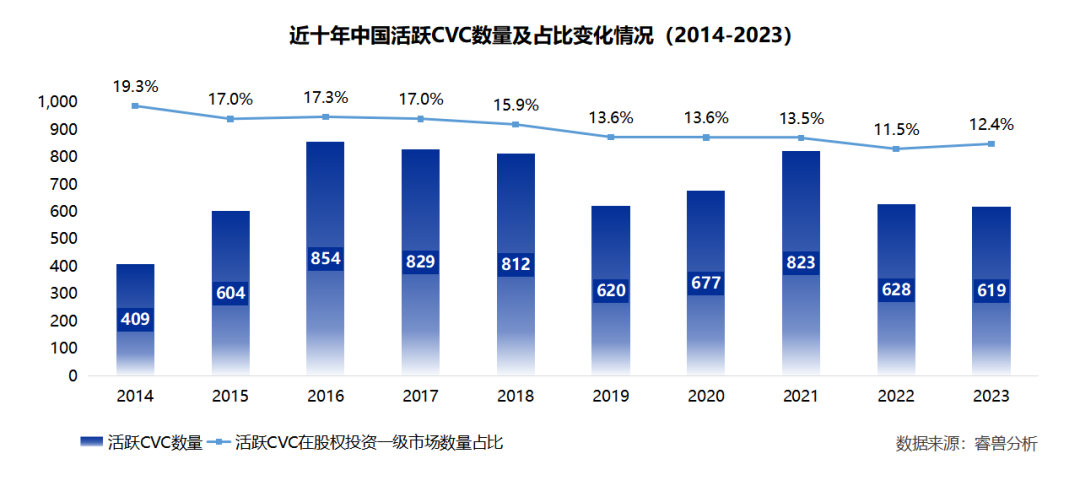

中国市场:CVC数量占比10%-20%,2016年最活跃

根据睿兽分析数据显示,从近十年中国股权投资一级市场活跃CVC数量变化来看,每年平均近700家CVC有投资行为,其中2016年最为活跃,共854家CVC参与投资。从CVC数量占比变化来看,中国股权投资一级市场上每年有10%-20%的投资主体是CVC,平均参与度达到15%,是一级市场中的重要参与者。

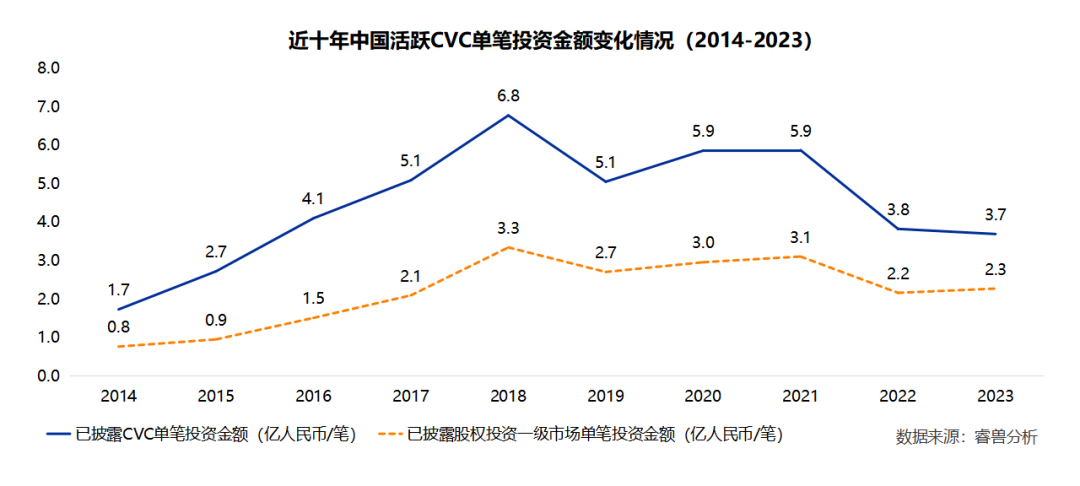

CVC平均单笔投资金额高于IVC:达到市场两倍,2018年单笔投资金额超6亿人民币

通过统计已披露的数据发现,CVC单笔投资金额普遍高于市场平均投资金额,基本在2倍以上,其中,2018年CVC平均单笔投资金额达到6.8亿人民币,当年市场平均投资金额约3.3亿人民币,而近两年随着整个市场投资热度降低,机构出手不再“阔绰”,2023年CVC平均单笔投资3.7亿人民币,和2022年相比略降,整个股权投资市场平均单笔投资2.3亿人民币,出手普遍谨慎。

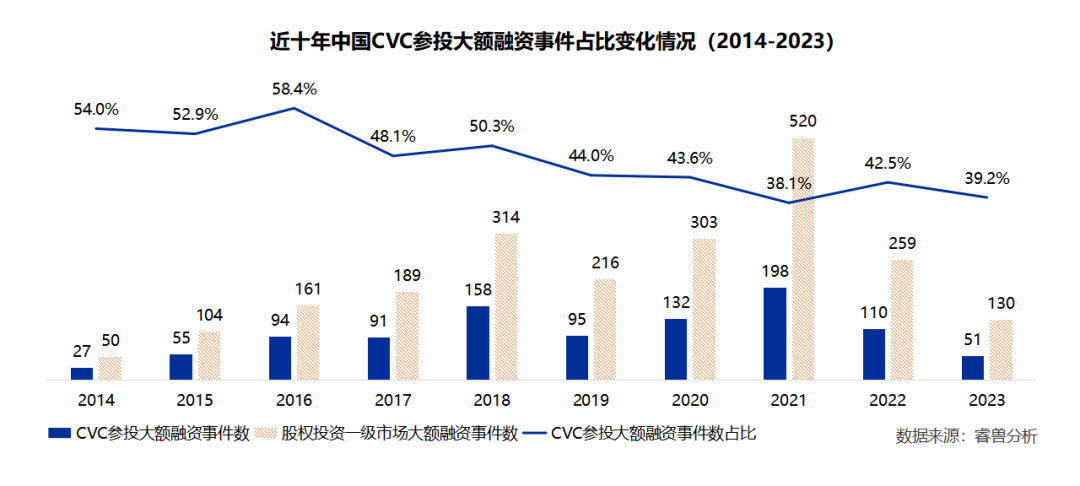

CVC参投大额融资事件的数量占比:40%左右

通过梳理国内近几年大额融资事件(单笔金额在1亿美元以上)中CVC参与占比情况,每年大额融资事件中,超过38%的事件都有CVC积极参与,参与度整体较高,2016年CVC参与大额融资的事件数占比高达58.4%,2023年该数据占比为39.2%。

2023中国企业创投发展详情

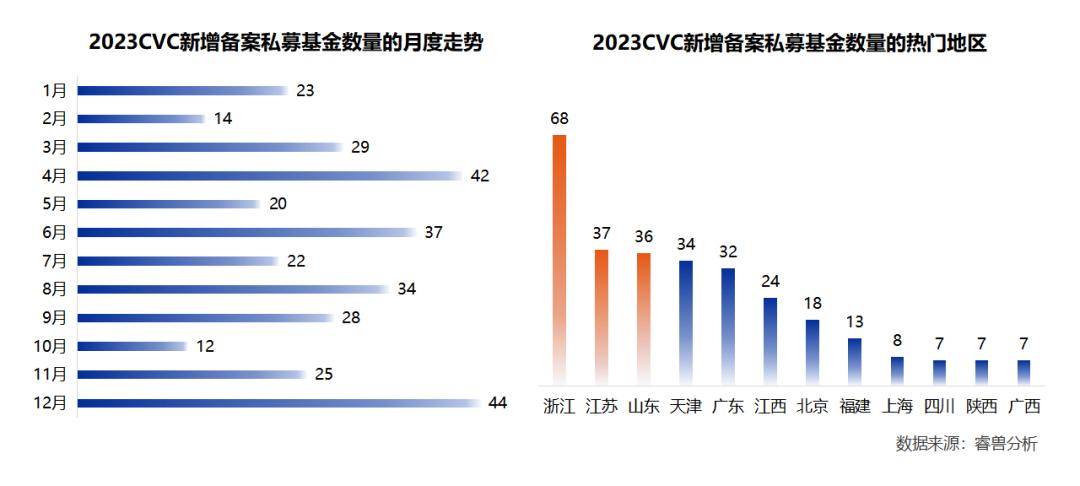

备案基金:浙江新增CVC备案私募基金数量位居首位,国资背景CVC正加快设立基金

睿兽分析数据显示,2023年中国CVC备案330支基金,股权投资一级市场新增备案私募基金8,037支,占比4.1%;CVC备案基金已披露认缴总规模1807.8亿人民币,备案私募基金的认缴规模总计34418亿人民币,占比5.3%。

从CVC新增备案基金所处地区来看,浙江、江苏和山东三省备案私募基金数量最多。浙江省的新增备案私募基金数量位居首位,共计68支,占比20.6%;其次是江苏省,共计37支,第三名为山东,共计36支。

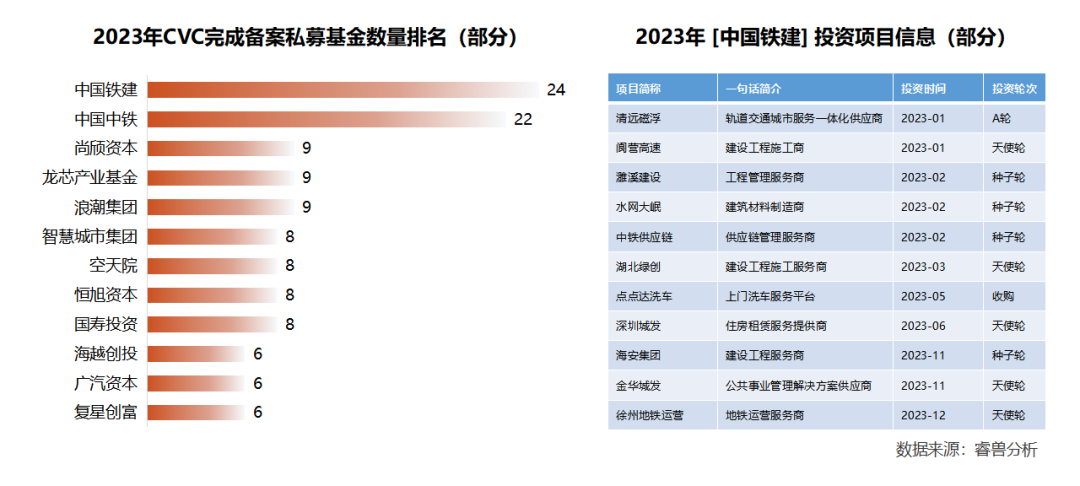

睿兽分析数据显示,2023年国内共有138家CVC新增备案330支基金。从私募基金完成备案数量来看,排名前五的CVC为:中国铁建(24支)、中国中铁(22支)、尚颀资本(9支)、龙芯产业基金(9支)、浪潮集团(9支)。整体上,国资背景CVC正加快设立基金进行投资布局。其中,中国中铁和中国铁建主要发起设立股权投资和基础设施投资基金。

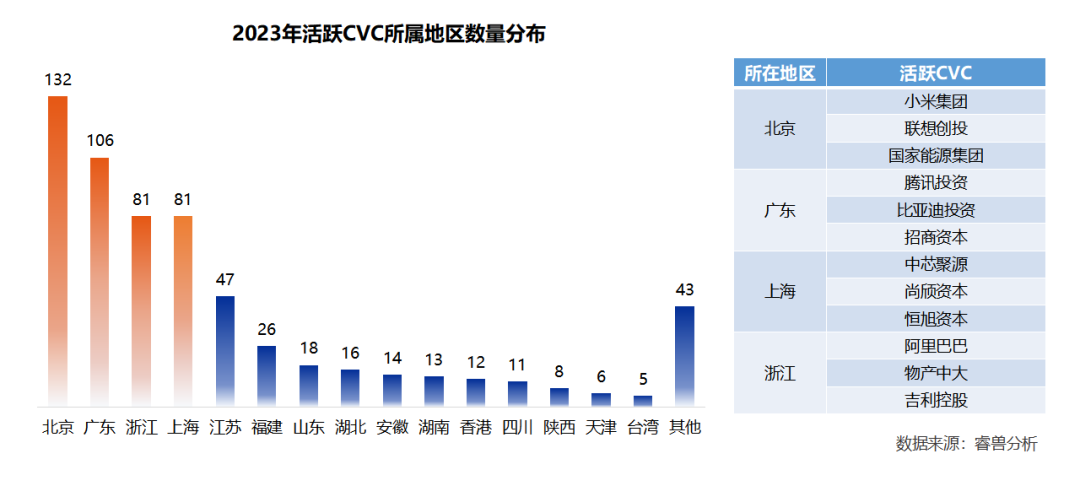

机构所在地:“北”有小米、联想,“南”有腾讯、比亚迪等典范

2023年,中国共有619家CVC参与股权投资,其中CVC总部所在地区排名前三的分别为北京(132家)、广东(106家)及浙江/上海(81家)。在北方城市中,只有北京活跃CVC数量遥遥突出,与其他北部省份形成断层发展。参与度较高的北京地区CVC主要包含小米、联想创投、国家能源集团等,广东地区CVC活跃度较高的有腾讯投资、比亚迪投资和招商资本等。

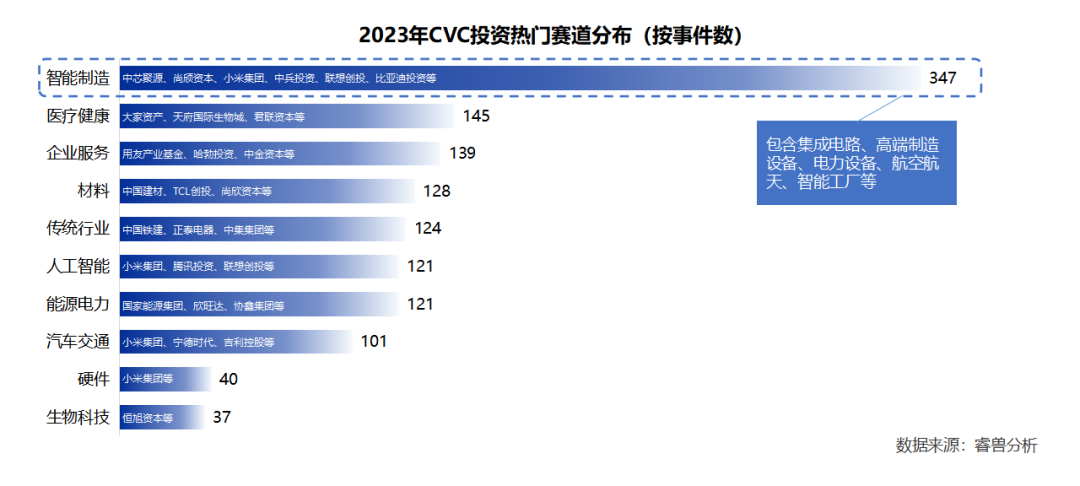

投资赛道:助力科技产业,智能制造是CVC重点布局赛道

从投资事件数量来看,2023年国内CVC投资事件主要分布在智能制造、医疗健康、企业服务和材料等28个行业。其中,智能制造、医疗健康和企业服务领域获得CVC关注度最高,分别以347、145和139起投资事件数量位居行业投资前三甲,智能制造领域发展潜力巨大,更受CVC青睐。

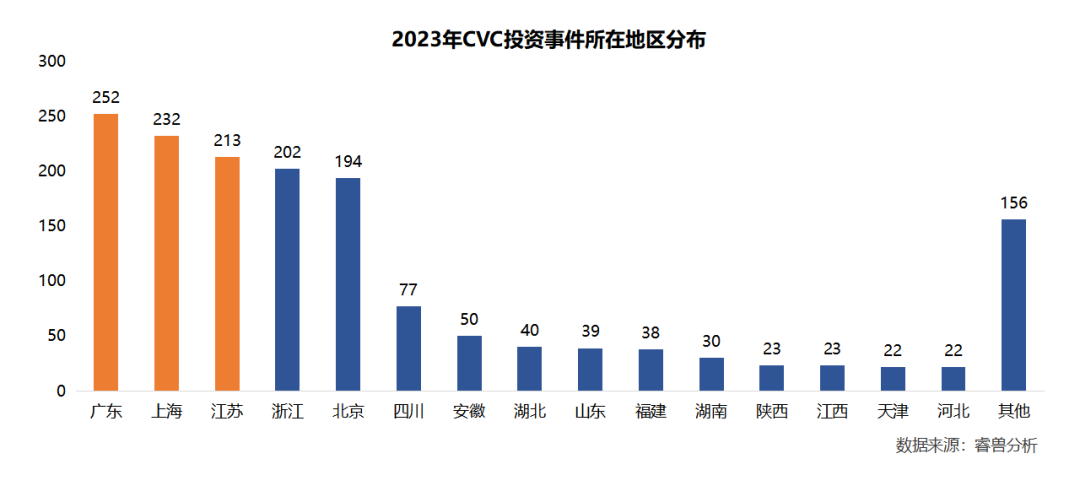

投资地区:广东、上海、江苏是吸引CVC资金的“领头羊”

国内CVC在2023年的投资布局中,明显表现出对广东(252起)、上海(232起)、江苏(213起)等地区的强烈偏好。这些地区不仅得益于得天独厚的地理优势,更在于其深厚的产业积淀、前沿的创新活力以及政府层面的大力支持,为创业企业提供了从孵化到成长的全方位保障,使得这些地区在国内CVC的投资版图中占据了举足轻重的地位,成为资本竞相追逐的热土。

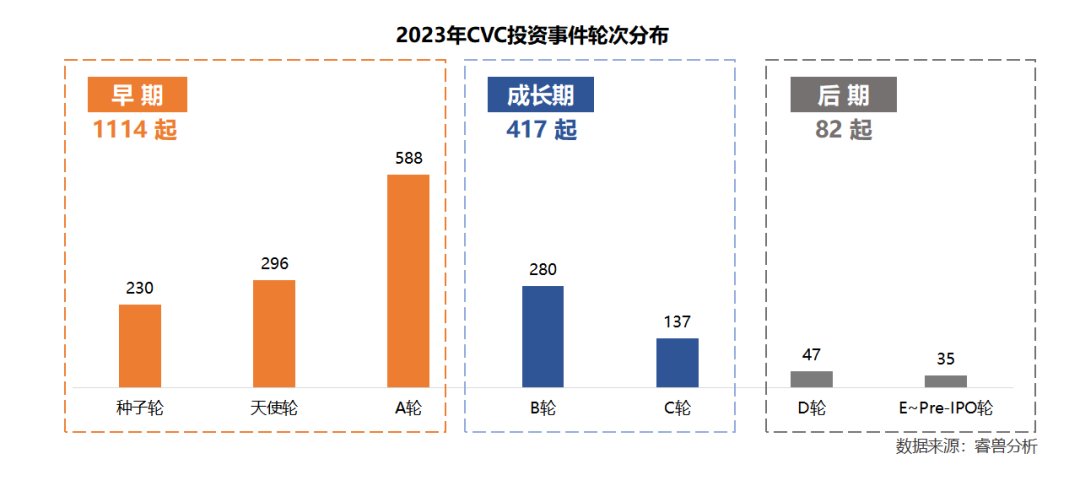

投资轮次:早期依旧是CVC重点投资阶段

按投资阶段划分,CVC参与早期、成长期阶段较多。其中,早期阶段的投资事件共1114起,占比最高,达到69.1%;其次是成长期,发生417起,占比25.9%;后期共82起,占比5.1%。从具体轮次上来看,A轮成为CVC参与投资最多的轮次,2023年共参与588起事件,平均单笔投资金额近2.9亿元。

存量/新晋独角兽:CVC参投独角兽的比例超60%

在存量/新晋独角兽企业中,CVC投资占比均近七成,截止2023年12月底,中国存量独角兽共554家,其中CVC参与过投资的403家,占比72.7%,2023年国内共新增34家独角兽,其中有26家独角兽有CVC参与投资,占比76.5%。通过统计2023年新晋独角兽的“CVC捕手”排名中,腾讯投资和尚颀资本排在前两名。

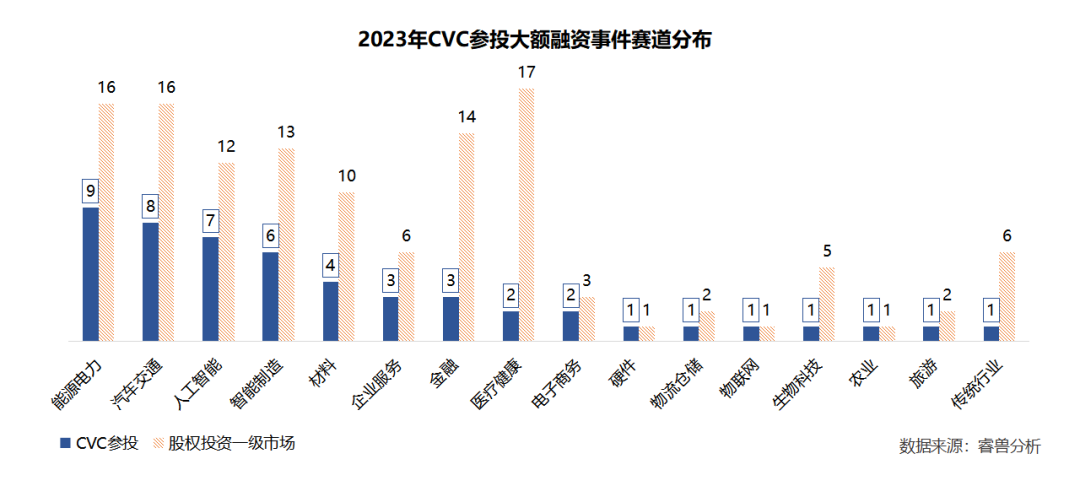

大额融资事件:CVC参与度达36.2%,新能源和人工智能,较受CVC重金青睐

国内CVC2023年参与投资51起大额融资事件(单笔融资额度在1亿美金及以上),占整个投资市场大额融资事件总数(130起)的39.2%,从已披露融资总额来看,有CVC参与投资的大额融资事件融资总额(1463亿人民币)占一级市场已披露大额融资事件总金额(4047亿人民币)的36.2%。

从大额融资事件所属赛道分布来看,CVC在能源电力和汽车交通行业大额融资参与度较高。汽车交通行业大额融资事件中,50%的企业有CVC参投。此外,在大额融资事件总数大于5的行业中,人工智能行业的CVC参投率最高,达58.3%。

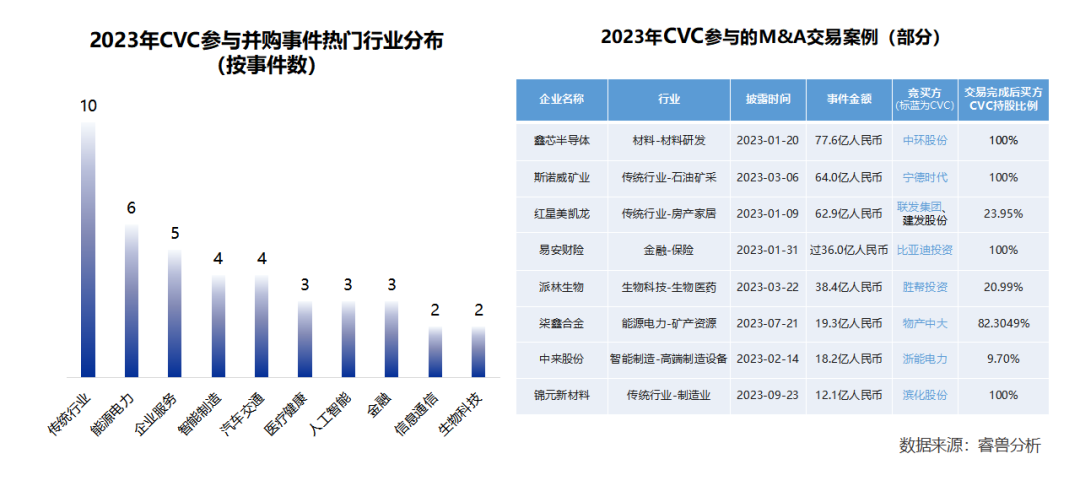

M&A并购事件:集中在传统行业,越来越多的行业头部企业选择通过并购重组进行产业整合

2023年国内CVC参与的并购事件共46起,已披露交易总金额为391.3亿人民币。从数量来看,排名前三的行业为:传统行业(10起)、能源电力(6起)以及企业服务(5起)。2023年CVC参与的单笔金额超10亿人民币的兼并购案例共8起,CVC行业主要分布在传统行业和能源电力等领域,竞买方多为行业头部企业。

上市公司做LP:新备案基金中,涉及378家上市公司做LP,其中84家为国资

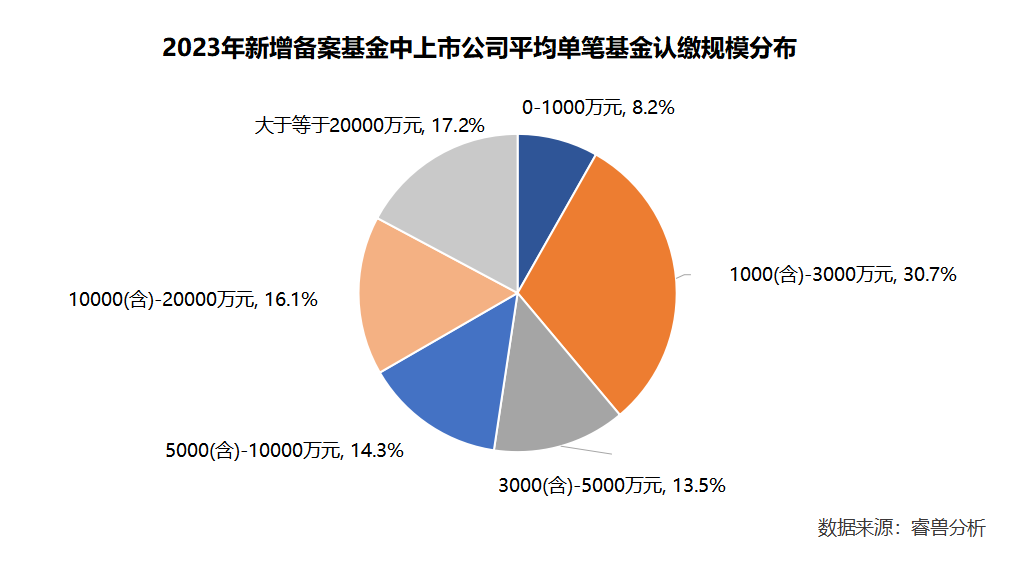

2023年一级市场备案基金中LP出资主体中包含上市公司的有476支,占全部一级市场备案基金总数(8037支)的5.9%,涉及378家上市公司,其中84家是国资背景,占比22.2%.。从规模来看,涉及LP为上市公司的基金总规模达到3724.2亿人民币,其中上市公司认缴总金额为743.5亿人民币,占比将近20%,上市公司平均单笔基金认缴规模中近三分之一主要集中在1000-3000万元,17.2%的认缴规模大于等于2亿人民币。

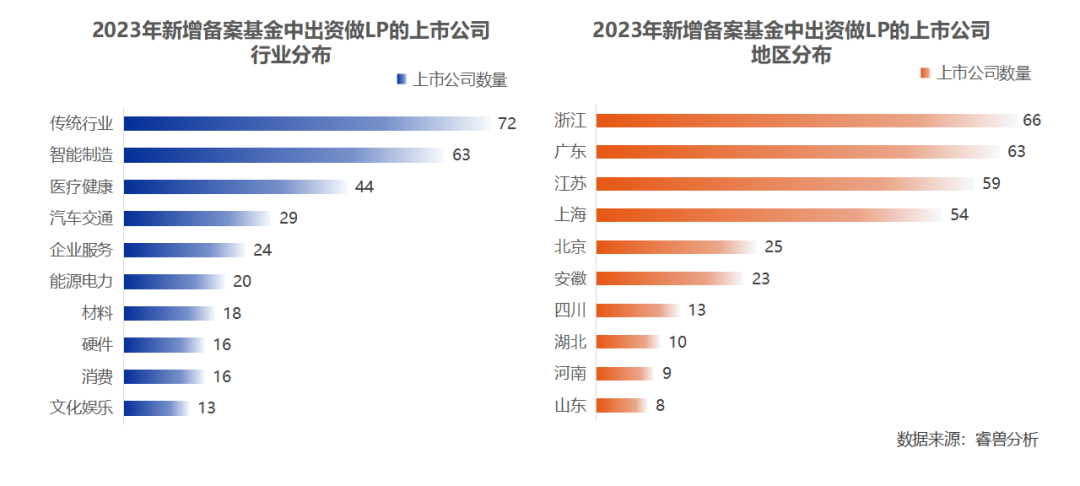

上市公司做LP:传统行业和智能制造的上市公司出资做LP数量最多

从上市公司所在行业来看,传统行业和智能制造行业最多,其中传统行业共有72家企业在2023年出资做LP,例如水泥巨头海螺水泥联合专业投资机构,共同设立了安徽海螺海通工业互联网母基金合伙企业(有限合伙),除此之外还有陕西煤业、安阳钢铁等一批传统上市公司开始陆续出现在LP圈,要寻找新的利润增长点。从地区来看,浙江的上市公司出资做LP的数量最多,高达66家,占17.5%,行业主要聚集在传统行业、金融和汽车交通。

中国企业创投未来发展趋势

2024年1月10日,上海市人民政府办公厅印发《关于进一步促进上海股权投资行业高质量发展的若干措施》,明确列出“推动链主企业围绕本产业链关键环节开展股权投资,参与上下游协同创新”,“推动政府引导基金、母基金、市属国资等加大对CVC基金的出资力度”,鼓励CVC募资和投资,对企业创投的重要性加以肯定,对链主基金的重视可谓提升到新高度,企业创投在中国经历了超过20年探索和发展,未来在股权投资市场中将继续发挥重要作用。

1)投资节奏放缓,但并购整合可能趋于加速。伴随整体宏观环境的不确定及全球风险投资行业的整体低迷,未来企业创投投资节奏将趋于放缓;但伴随政府鼓励外商投资和地方政府推动跨境投资,预计长期将推动并购市场回暖,企业创投将更多以并购实现战略扩张、产业链整合和新技术的获取。

2)市场化特征日益凸显,不少CVC开始独立募资。在市场竞争日趋激烈和产业链分工不断细化的背景下,企业创投依托母公司的产业优势,选择更为市场化的投资路径,以加强产业链的竞争优势;不少成熟的机构凭借优秀的投资业绩和产业链优势,开始独立募资,很多机构拥有GP、LP等多重身份,且直投端趋于活跃。

3)“入局者”增加,以趋于多元化的投资策略拓展业务“边界”。CVC不再局限于围绕母公司现有业务投资,而是不断拓展业务边界,为母公司寻找第二曲线和生态赋能。

创业邦企业创投联盟介绍

2018年5月,创业邦连同高通、腾讯、联想、小米、京东、博世、三星、美团、诺基亚等国内外顶级企业投资部门共同发起设立。企业创投联盟旨在通过举办中国企业战略投资峰会、行业研讨会、闭门项目路演、发布CVC行业研究报告等方式,进一步提升国内外企业创投机构核心圈层的活跃度和影响力,提供创业项目以促进联合投资及跨界投资,深入研究与探讨大企业创新与投资经验,以更好把握中国市场高速发展的投资机会。

以上内容摘自创业邦《2023中国企业创投(CVC)发展报告》,更多详细内容、数据分析及案例分析,请登录睿兽分析获取完整版报告~