编者按:本文来自微信公众号 锦缎(ID:jinduan006),作者:启新,创业邦经授权转载。

2020年,鸿海股价趁AI服务器大势暴涨,一举迈过2万亿新台币市值大关,超越联发科,成为中国台湾股票市场中仅次于台积电的第二大市值股票。

1974年鸿海成立于中国台湾省,从生产电视机零件旋钮做起,到现在成为全球的代工之王,公司至今已经跨越了50年的历史。50年,放在全球百年企业群中不值一提。但在高速变幻的科技行业中,能够摸爬滚打50年,还活跃在一线并且股价创出新高的,倒也不多。

其实,鸿海更被我们熟知的分身是富士康和工业富联。从业务从属关系上来讲,鸿海是作为集团而存在的,富士康是鸿海在中国大陆主要从事苹果组装业务的经营主体,而工业富联是鸿海将消费电子零部件+服务器代工等的业务打包在A股上市的公司,这两家都是鸿海最重要的并表子公司。因此,鸿海与富士康、工业富联之间,并不是划等号的,这可能是很多人都会混淆的一点。

可能只有在大家谈论血汗工厂的时候,鸿海(旗下富士康)才能登上头条。

实际上,在电视、电脑、手机、电动车,以及最新的服务器革命中,鸿海从未缺席。在全球化、逆全球化、再全球化的产业链解构与重构中,鸿海的魅影总是游走在在第一线。

更不为人知的是,在财富杂志全球500强榜单中,鸿海长期位居前30,在电子科技行业中,这一成绩也仅仅次于苹果和三星。

“低端没有出路”,鸿海显然是打了这部分人的脸。尤其是在科技这个鲜有常青树的行业,在微笑曲线最底部的鸿海,如何做到闷声发大财,必定有值得反复咀嚼的认知差。

图:鸿海发展大事记,兴业证券

01 如果按照常识推演,鸿海已经至少倒闭了三次

1.科技行业没有常胜将军

“科技行业没有常胜将军”,这个论断是任何一个科技行业投资人都会口口相传的金科玉律。所以用永续增长模型来给科技企业定价,99.9%都被证明是一个笑话。原因无他,科技行业变化极快,没有企业可以永远独领风骚。

翻开科技薄薄的史书,似乎每一个时代最风光的企业也终将难逃走向落寞的宿命,比如昔日的索尼、倒下的诺基亚、消失的HTC、退居幕后的IBM…。即便是当今如日中天的全球巨头,也在面向下一个时代时显得顾头失尾,比如在销量中挣扎的特斯拉,以及AI严重落后的苹果,无一例外莫不是如此。

对于引领风骚的科技龙头尚且难以持久,那更何况一个价值最低、处在鄙视链最低端的代工?

当把鸿海的盈利能力数据拉出来看的时候,你都会怀疑这是不是一个科技企业。毛利率只有个位数而且还在趋势性下滑,净利润率“稳定”在3%左右。如果不是代工之王的名号加持,很难不认为这就是一个极低端的制造业,但高达6000多亿人民币市值的庞然大物,却又很难与低端划等号。

2.东亚怪物房极致的内卷

东亚怪物房里面成长起来的投资人,都不愿意给制造业行业过高的估值。这是因为,我们太懂崇尚“天道酬勤”的儒家传承人,在内卷这件事情上可以做到多么没有底线。

代工,这个唯成本论的行当,更是卷王之王。在全球化分工中,其他地区的代工企业,被东亚秒到渣都不剩,尤其是中国的台湾地区,代工了全球大部分的电脑、服务器和手机。

打败中国人的只能是中国人,中国台湾代工行业最大的竞争对手就是中国大陆。尤其如果你是立讯精密的股东,可能认为鸿海迟早要完蛋。毕竟当年从富士康工厂流水线出来的王小妹,已经成长为厨子最依仗的王大姐了。作为鸿海支柱业务之一的苹果手机组装,从低端机型到最高端机型,已经在被立讯逐年蚕食,鸿海陷落似乎只是时间问题。

但股价创历史新高的鸿海,与自高点已经腰斩的立讯,股价的一起一落上,无疑打了所有人一记响亮的耳光。追赶者确实值得敬佩,但老大哥似乎还留有后手。

图:一季度鸿海精密与立讯精密股价走势走出分野,Wind

3.不务正业的董事长

作为中国台湾地区的首富,老郭的桃色新闻跟娱乐明星有得一拼。除此之外,老郭在zz等社会活动中花费了海量的经历,不详细讨论,懂的都懂。

不用过多的展开,一眼就能看出从治理的角度,鸿海显然是一个躺在雷区的公司,但历经50年风雨永不倒,又说明它的经营稳健得让人可怕。

科技行业与生俱来的高波动性,代工环节产业链卡位低端、竞争惨烈,公司高管不务正业,就这么一个Buff叠满的鸿海,股价却在一众不看好的成见中创了历史新高,堪称奇观。

02 鸿海因何成为”不倒翁”?

可能我们需要重新认识鸿海,虽然不情愿但可能不得不承认:这个工厂除了血汗,还有智慧。

1. 客观原因,ICT行业空间越来越大

ICT(information and communications technology缩写,信息与通信技术),随着智能化革命的不断深化,产品种类、行业空间都在不断创历史新高,这本身就是一个水大鱼大的赛道。

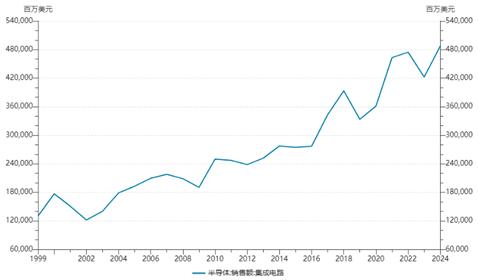

近70年,收音机、电视、移动电话、计算机、通信设备、手机、智能汽车、服务器等,轮番成为ICT行业扛大旗的排头兵。催生的下游市场也越来越大,最好的证据就是,这些所有智能化设备带动了半导体的大发展。即使2000年互联网泡沫推升行业到1700亿美元,也轻松被增长的长河消化,到2024年,全球的芯片销售额已经接近5000亿美元。

其实代工,所享受的红利与半导体背后的原因别无二致,只是由于代工技术门槛很低,弹性也弱,被大众选择性忽视。以鸿海为例,2005年时,公司收入为9500亿新台币,到2023年,公司收入为6.3万亿新台币,年复合增速达到11.1%,在此期间半导体行业的复合增速为4.5%。

鸿海由于品类的扩张,客户的丰富,还有苹果的加持,表现甚至还要强于半导体行业。去有鱼的地方捕鱼,鸿海成功不得不承认的客观现实就是选了一个好赛道。如果持续在塑料行业里,大概率论老郭再有能耐也不能把企业做这么大。

图:全球芯片市场规模,全球半导体贸易统计组织

2.从单品到方案,从“打零工”到“做管家”

时至今日,大部分人还是认为鸿海不就是个做组装的嘛。对于大部分中国大陆和中国台湾的代工企业来说,确实仍受困于打零工的模式,基本上客户爸爸需要做什么你就做什么。但是,作为代工之王的鸿海其实不仅仅只是代工这么简单。

鸿海最早提出eCMMS模式并转型成功。根据官方定义,eCMMS是机光电重直整合的软硬件一次性整体解决方案,能够为客户提供电子化—零元件、模组机光电垂直整合服务,具体包含模具、冶具、机构件、零元件、整机设计、生产、组装、维修、物流等全部在内。

其实往俗了说,这一转型,就是帮助鸿海大大提升了在客户端的话语权,至少扮演着“管家”的角色。尤其是随着ICT行业发展,智能设备的复杂程度与日俱增,下游客户对鸿海的依赖越来越高。所以,eCMMS模式,使得鸿海能够为客户提供共同开发能力,这也是为何只有富士康能够完成苹果每年重大产品升级的工作。

图:从单纯代工向整体解决方案转型,鸿海官网

3.不止是苹果概念股,摆脱大客户依赖症

由于富士康的名声深入人心,似乎鸿海只是苹果的小弟。不可否认,苹果是公司的第一大客户,但这主要是由于苹果家大业大,而非鸿海只选择绑定苹果而忽略其他科技领域的变化。从公司组织架构就能清晰的看到鸿海完全是多方下注,公司分为多个事业部,客户涵盖了ICT所有主流的企业。

最近最为全球投资人关注的就是鸿海旗下的子公司工业富联,作为全球白牌服务器代工的龙头,其基本上覆盖了北美所有的云厂商以及英伟达在内,最近的大火的英伟达GB200据称完全由工业富联独供。这也是公司为什么年初至今,在苹果股价一度疲软的背景下,鸿海还能受到市场追捧的核心原因。

另外一个例证是,公司也计划代工特斯拉平价版电动车的model Q,在苹果放弃造车的今天,鸿海由于没有把鸡蛋放在一个篮子里,其实并未受到太大的影响。

客户矩阵的策略,大幅提升了鸿海的风险应对能力。在变幻莫测的科技行业中,鸿海只需紧跟潮流即可。

图:鸿海事业群及客户,公司公告

4. 成功的资本化运作,多个子公司、全球性布局

承接上文提到eCMMS模式,为了随时随地做好一众大客户的“管家”,鸿海发展出了与之匹配的庞大的治理结构。

首先说全球化,毫无疑问鸿海已经是一个非常成功的全球化企业。成立10年之后的1985年,鸿海就在美国成立了分公司;1999年开始,公司开始在美国和爱尔兰设厂,正式开启了产能全球化布局。如今,鸿海又跟随苹果大客户的要求,将最新的产能开设到了印度。可能在全球所有的制造业中,鸿海都是搬迁厂房最频繁的企业了。

更不为市场了解的是,为了做解决方案类的服务,鸿海通过收并购、设立子公司,将触角已经能伸到任何领域,从元器件到模组到代工等等,更为夸张的是,在A股、H股、台股和日股,都有不少鸿海系的公司,或是子公司或是股权投资。A股的代表有工业富联、协创数据,日股的代表有夏普,港股有鸿腾精密和富智康,台股作为大本营,有十多家公司被鸿海实际控制。

所以不仅仅是韩国财团,鸿海也隐约有财团的影子,只是它处理的更为低调。

5. 商业模式并不差,现金流就是力证

作为管家,虽然鸿海永远不可能享受下游客户在鼎盛时期的高光和暴利,但默默赚钱的本事还是有的,比如英伟达现在的AI芯片毛利率高达90%,鸿海跟着喝口汤一台服务器毛利率个位数。

但低利润率水平其实掩盖了鸿海盈利能力根本不弱的事实。

虽然毛利率低,但依靠着高周转和高经营杠杆,鸿海的现金流和ROE表现其实一直不错。以经营活动现金流/营收收入这个指标,能够看到在过去绝大部分年份,鸿海都保持着非常强的造血能力。

这一数据的反差,像极了在金融中心卖煎饼的大爷,辛苦是所有人都看见了,但赚钱确是扎扎实实的。

良好的现金流不仅使得公司能够在快速变化的科技行业中游刃有余,也是公司拥有不错分红水平的底气。

图:高周转、现金流优异,公司公告

03 鸿海都能成功,我们又有什么借口

作为A股投资人,鼓吹鸿海其实没有任何实操意义。之所以大费周章的去拆解鸿海的报表和商业模式,一方面是为了解惑为什么鸿海创新高、立讯犹抱琵琶半遮面,另一方面,也是为迷茫的A股代工企业寻找他山之石。

在A股电子行业中,代工是最大的子行业之一。但随着Airpods退潮,meta的VR迷失,A股代工及模组企业已经陷入群体性沉寂达3年之久,龙头立讯精密也在苦苦挣扎。从市值上来看,鸿海市值5000亿人民币,中国大陆的代工企业,离天花板还有着不小的距离,但为何“老气横秋”?

从上述五个方面对鸿海成功的归因中,如果将大陆的代工企业逐条比照,不难发现这些企业都还处在转型升级的早期。比如绝大部分代工企业,还陷在打零工的这种不稳定模式中,客户让我做啥我做啥,什么火我做什么,产能的全球化布局、多客户矩阵的建立那就处在更早期了,离成为管家还有着肉眼可见的差距。

随着高增长时代的结束,以及国内劳动力红利的消退,过惯了好日子的代工企业们猛的发现,快乐的日子说过去就过去了,目前只剩下了内卷。业务停滞、股价低迷、定增流产,过去的转动的飞轮成了一道道扎向自己的回旋镖。而随着越南印度等以制造业立国开始狂卷代工行业,可能历史上积累的优势,也有一朝荡然无存的风险。

真正的英雄主义,就是看清生活的真相后依然热爱生活。代工行业面临的集体性困难是客观的,但却不是宿命论般的结局。告别悲观的论调,毕竟危机往往是转机;这个时候,再次向老大哥鸿海取经,有可能就是获得商业模式升级的一次蜕变,通过对鸿海的解构,我们的行业发展,不是已经到头了,而恰恰相反,可能只是刚刚开始。但是,成功只是属于少数人的。

最后还是想难于免俗的想扩散开来多说一句,对于整个制造业,鸿海带给我们的启示也不容小觑,毕竟buff叠满的鸿海都能成功,我们又有什么借口?

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。