编者按:本文来源创业邦专栏新金融洛书,作者雷慢。

2014年P2P创业潮起时,就有有人声称90%的平台将死,几乎被斥为危言耸听。如今这一言论又显得过于保守。

——题记

01

2016年的最后几天,在P2P行业整顿风口浪尖上,湖南攸县认为一个难得的好机会正在来临:行业面临调整和行业洗牌,一些P2P将选择利于行业的注册地区落户,于是重金打造了攸县互联网金融创新中心。时任湖南攸县县委书记谭润洪踌躇满志,在成立大会上说:只怕想不到,不怕做不到;不怕不敢做,就怕不敢想。

一年间,攸县用“对入驻企业全面提供配套办公用房,三年内免费”“全程为入驻企业代办注册登记、金融监管部门备案等相关手续”的优惠政策,高峰时一度吸纳引进71家P2P落户,被媒体称为“P2P第一县”。

仅仅一年不到,因为政策不明朗,证照不齐没法开展业务等原因,这些平台有的选择退出,有的成为僵尸企业,它们在2017年后陆续注销,如今剩下不到20家仍在消亡。

离谭润洪发言那一天整整两年后,他因严重违纪违法被湖南省纪委监委立案审查调查,“P2P第一县”是去是留更加扑簌迷离,直到2019年10月15日。

这天,湖南对P2P网贷一刀切。24家网贷机构P2P业务均不符合相关规定,全部予以取缔。

不确定性政策的风险,从县城到省府到中央,自2014年到2018年,击中了卷入P2P创业洪流中的大多数。相似的情况还发生在在政府工作报告中,高层对互联网金融的政策,2014年是“促进互联网金融健康发展”、2015年是“互联网金融异军突起”、2016年是“规范发展互联网金融”、2017年是“对互联网金融等累积风险要高度警惕”、2018年是“健全互联网金融监管”。

12年来,投资人陪着创业者和金融诈骗者坐了一次过山车,要不是欺诈横行,旁氏满地,严监管的大刀也不会斩落得这般决绝。

这些平台的崩塌,席卷了上万亿的个人财富,金融灾难之惨烈难以尽书,零壹数据显示,到9月底的12年来,6309家网贷平台只剩下621家。其中5000多家问题平台每家都是一幕惨剧。

10月19日,山东下发P2P“一刀切”通知,全省28家未通过验收的P2P网贷业务全部予以取缔。

……

十二年一轮回,肃清风暴已来,该结束的请让它结束。

02

2015年12月初的一天,几个试图乘飞机出境的e租宝高管不会想到,对他们出境行为的"控制",直接成为900亿元规模e租宝骗局崩盘的导火索,而e租宝事件的爆发,引发了监管对非法线下理财平台的持续打击。其后泛亚事件、中晋事件、快鹿事件等相继爆发。

“资产”裸泳,大概是从经济下行、金融去杠杆开始的,这点和P2P信用中介模式类似,十二年来,P2P在信用兜底、刚性兑付的商业模式下,原本被银行业金融机构风控筛选下的次级资产被端上互联网,而P2P一面风控不足,一面征信缺失,风险严重向负债端倾斜。

当去杠杆的大政策下达,P2P降规模、降存量“双降”开始,规模化增长被遏制,恶果降临,大部分平台崩溃死亡。

2018年初,手握上百亿资金的钱宝网张小雷不会想到,他的旁氏帝国,会崩塌于几个南京楼盘的开盘。

前一年11月,南京当地有十个楼盘同时开盘,推出近3200套房源,要求80%首付、7个工作日内付清,这些楼盘瞬间在各种理财平台里抽血上百亿,钱宝网是其中之一,无钱兑付的钱宝网爆雷崩塌。

钱宝网是资金池、刚性兑付、高利揽储的典型,民间理财干了银行的事,却无风险储备金、资本充足率要求,倒在任何一个风险路口,都不足为奇。

2016年,434亿规模的快鹿系爆雷,导火索是电影《叶问3》票房造假。

当年3月4日,《叶问3》正式在内地上映,票房迅速飙升,3天4.7亿元。监管部门调查显示,《叶问3》虚假票房为3200万元,自购票房为5600万元。

票房造假也就罢了。擅长资本运作的施建祥“事不惊人死不休”,硬生生套上“电影+P2P”和电影票房资产证券化的幌子。快鹿集团以《叶问3》打包的版权收益作为标的,通过十几家P2P平台进行重复融资,在“票房黑幕”被揭穿之后,引发投资人挤兑,最终引发崩盘。

荒唐事往往结奇葩果。

在中小企业里,去杠杆下的资产质量变化,波及了金融界,在金交所将私募债资产联合P2P兜售模式风行几年之后,2016年底,蚂蚁金服招财宝踩中了涉侨兴11.46亿元私募债违约的大雷。招财宝在踩雷金交所之后,与金交所这类类金融资产绝交,走向平台化,只和银行们做生意了。

03

2019年7月,在宣布良性退出的4个月之后,红岭创投试图给出一个7折收购小额出借人债权的方案,投资人有两个选择,要么损失30%的本金与利息,提前“下车”;要么陪跑三年分期兑付,或许能拿回全部资金。

干这种不要脸事情的平台多了去了,有5折收购的,有2折收购的。它们曾经一面信用背书,一面刚性兑付,还不上钱后,又一面暴利收割、强行猥亵。

挖坑近乎鬼,收割近乎妖。

无论骗局制造者的e租宝丁宁、快鹿系施建祥,还是钱宝网的张小雷,无论创业失败者的证大金服戴志康、先锋集团张振新,他们都是这场败局的制造者。

我曾试图论述,P2P网贷结过最坏的果,是金融科班出身的戴志康、张振新们做了网贷,最后身陷囹圄。

他们在监管市场,瞄准了套利的间隙,以不愿受监管的FinTech或TechFin角色,闯入市场,他们既不想承担资本充实率,又不想担当各项风险准备和拨备等高成本。

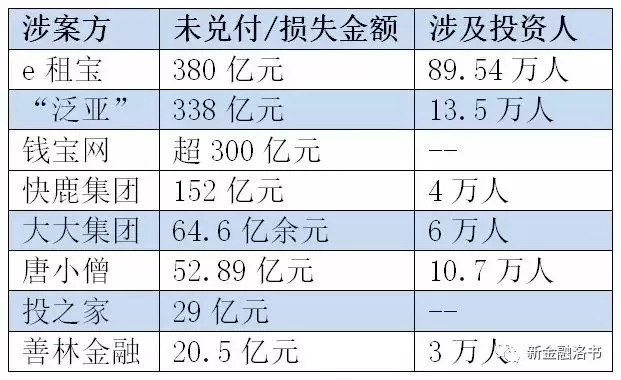

一年前,我统计的2015年-2018年八大知名爆雷平台,造成的损失资金就高达1337亿元,涉及投资人126.7万人(计重复投资者)。

在P2P界,从不缺一面高举普惠金融大旗,又一面搞“资金池”和暗箱操作的人。

在这个伪创新场里,从来不缺“e租宝”第二、第三、第四……

表:2015年-2018年八大知名爆雷平台涉及金额与投资人数

这些金融惨案里,挖坑的不止于丁宁、施建祥、张小雷们,还有为P2P平台代言或站台的郎咸平、张铁林、宋鸿兵们。

P2P网贷兴起时,曾有技术公司一年卖出上千套“P2P系统”,但这后边的跑路与失联,无关他们的功德。

现金贷肆虐时,有技术公司一年卖出几百套“现金贷”平台系统,这背后的收割与暴利,也只在他们的私利。

悲剧发生时,只有背锅的一个或几个人,几十万痛苦的投资人,而食皮寝肉的那些人,早已遁去了。

04

2000年,来自中国农村、在摩根大通工作的精算师李祥林,在他的《论违约相关性:相依函数方法》论文里,阐述了借助精算以及心碎效应,引入标准的高斯联结(Gaussian copula)曲线,提出用信用违约互换(CDS)的市场价格数据作为判断违约相关性的依据。这一理论被当时的业界认为解决了华尔街当时最棘手的“违约相关性”问题。

后十年,李祥林却被媒体称为:“摧毁华尔街的精算师”。

华尔街的精英们,依据他的公式,在不知道公司(贷款人)任何信息的前提下,推算出一家公司(贷款人)违约对于另一家公司(贷款人)的影响。

接下来是,CDS和CDO市场暴涨,次级资产横行,美国次贷危机还是在2008年爆发了。

在中国,P2P的过山车之路,更像一场局域版的次贷危机。

P2P是借贷便利性的创新,但既没有解决投资端的风险,更没有减弱资产端的风险本质。

在中国,P2P上线后,通常是负债端能规模大肆扩张,资产端仍然维持它的风险本质,并且缺乏征信条件与风控有效性,这个时候,坏账产生并积累,P2P平台又通过如自动投标等手段,将不良债权,转让给新入的投资人。

由于缺乏优质资产来抵消坏账与不良,P2P平台只能以更次级资产的扩张,来平衡负债端的失衡。

这简直是一个恶性循环,绝大部分P2P不能降规模,一降就死。

当2017年8月的“双降”大刀砍下,2年以来已死掉了1800多家平台。

所以,当大量P2P累积着不确定性风险的时候,备案监管的前提,必然是先清理,后备案。

肃清风险的小铲子,不会停止。

05

2016年开始,业界掀起了一股对P2P商业模式的大批判。

“P2P是让最傻的人借钱给信用最差的那批人。”证监会信息中心技术监管处原处长初壮如是说。初壮认定,P2P网贷根本不是互联网金融,它只是高利贷模式在互联网上的延伸,P2P的效率比金融机构低,但是利率却高。

过去几年,多数P2P平台一直是实际上的非存款类放贷组织,也是事实上的小贷放贷者。

在2016年以前,因为资金池模式的普遍存在,多数网贷平台做的都是信用中介的活,有实际上的网络小贷角色。

从经验来看,P2P如果纯粹行信息中介之实,在次级资产的酱缸里,投资人会死得很惨。而行信用中介之实,就是过去12年行业的真实写照,结果死的更惨。

P2P行业最大的问题之一,是没有解决商业模式可持续性问题,在投资端,投资人风险承受能力差,风险识别能力差,坐拥高收益,却难以承受高风险。在资产端,次级资产横行,征信短板明显,风控近乎失效。在平台方,盈利归平台,亏损归投资人。这三者,有着明显无法补齐的漏洞。

中国P2P行业的还存在的一个大问题是,缺少一个风险缓释机制。一旦行业爆雷,巨大的财产损失就将投资人引向街头。

而这一风险缓释机制,直到2018年底的P2P网贷备案工作方案里,才出现了雏形,监管对投资人进行20万投资限额,最明摆的逻辑是解决P2P风险的“涉众”性。

而伴随这种模式的是极差的用户体验、难抢的标的和严重的资金站岗现象。

但是,在机构资金已成行业趋势的情况下,机构资金入场,普通投资人出走,又将推动一波投资迁徙潮。

在中国P2P的老师Lending Club将机构资金玩转了十多年之后,中国的P2P创业者才明白这一商业模式的好处,转型做起了助贷,抛弃P2P的已经成为潮流。

回过头看,2014年时,就有有创业者声称90%的P2P平台将死亡,几乎被斥为危言耸听。如今看来,这一言论过于保守,截至今年9月底,曾出现过的6309家P2P平台仅余下621家存量平台生死挣扎,死亡率已经达到90.1%。

而数据正在奔向99%死亡率的路上。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。