编者按:本文来自新浪科技,作者张泽宇;创业邦经授权转载。

10月21日上午,10余辆警车停在51信用卡总部门前,大批警察冲进大厦进行调查,该事件迅速在网络中广泛传播。

消息一出,51信用卡股价直线下跌,一度跌超40%,该公司紧急临停,并发布公告称,业务营运及财务状况仍然保持正常。

一时间,网上传言纷纷。有分析认为调查或与近期对爬虫业务的整治行动有关,亦有消息认为与暴力催收有关。

事件直到晚间才有了确切消息。杭州公安在微博发布通报称,经初步调查发现,“51信用卡”委托外包催收公司冒充国家机关,采取恐吓、滋扰等软暴力手段催收债务的行为,涉嫌寻衅滋事等犯罪。目前,案件还在进一步侦办中。

一直以港股上市公司身份背书的51信用卡败给了催收难题,而更令人担忧的是,监管部门已经开始逐步收紧P2P的大门。

祸起暴力催收

对于P2P平台来说,逾期率、坏账率一直是一个难题。而如何能让借款人还钱,平台们纷纷绞尽脑汁想办法。

在51信用卡旗下平台“51人品”中这样记录着催收方式:借款一出现逾期,贷后管理部门会第一时间通过短信、电话等方式对借款人进行还款提醒,告知其逾期将会对个人信用记录及个人声誉等方面造成不良影响。

若经反复提醒借款人仍不还款的,将交由第三方专业机构进一步进行电话、上门等形式的催收,直至采取法律诉讼等手段以维护出借人权益。

展示给借款人看的是正规的催收流程,但在背后,行业内还有一些常用的催收手段。业内人士透露,通常大中型贷款机构才会配备公司内部的催收团队,而对于那些超过30天逾期不还的用户则会外包给催收公司,开始对本人、通讯录中的亲友进行骚扰,如果还没有追回贷款,则可能选择“软暴力”催收。

制作假的法院传票、假扮公检法、冒充公安部门发短信……这些都是常用手段,而这些恰恰也是杭州公安通报中所提及的行为,对此,51信用卡回应称,公司在今年7月底已经终止所有催收外包,未来催收工作将严格合规进行。

为何会采取如此行为来进行催收?其实还是与51信用卡对借款人的把控有关。在2019年中期报告中,51信用卡表示,在信贷撮合业务方面,在2019年上半年采取审慎增长的策略,实施更加严格及稳健的风控措施,并保持专注服务于信用卡人群。

但在51信用卡管家App下载界面中却明显提示着“凭身份证可借最高20万元”的字样,另一款App 51人品贷则提示“申请条件,灵活多样,5分钟急速审核,快至半小时到账”。

一方面在财报中展现着服务信用卡人群的可控,另一方面面向大众则宣传着借款便利,申请门槛低,如此宣传所带来的用户质量难免让人产生担忧。

用户投诉不断

暴力催收也让网友们十分反感,在黑猫投诉上,51人品收到了263单投诉,投诉内容集中在高利贷、暴力催收等问题。

一名匿名用户投诉称,“51人品贷催收在不经过本人同意的情况下骚扰我通讯录联系人,向我通讯录联系人群发我欠款短信,严重损害了本人的隐私权及名誉权,导致无法正常生活。”随后51人品贷回复称该用户已长时间逾期,公司在催收过程中合规催收,无违规行为。

不过令人疑惑的是,51人品贷究竟是从哪里取得借款人通讯录中联系人信息?对此,51信用卡专门发布公告澄清道,“本集团所有的个人信息收集均有合法用户授权,并不存在未经用户授权非法盗取信息的情况。”

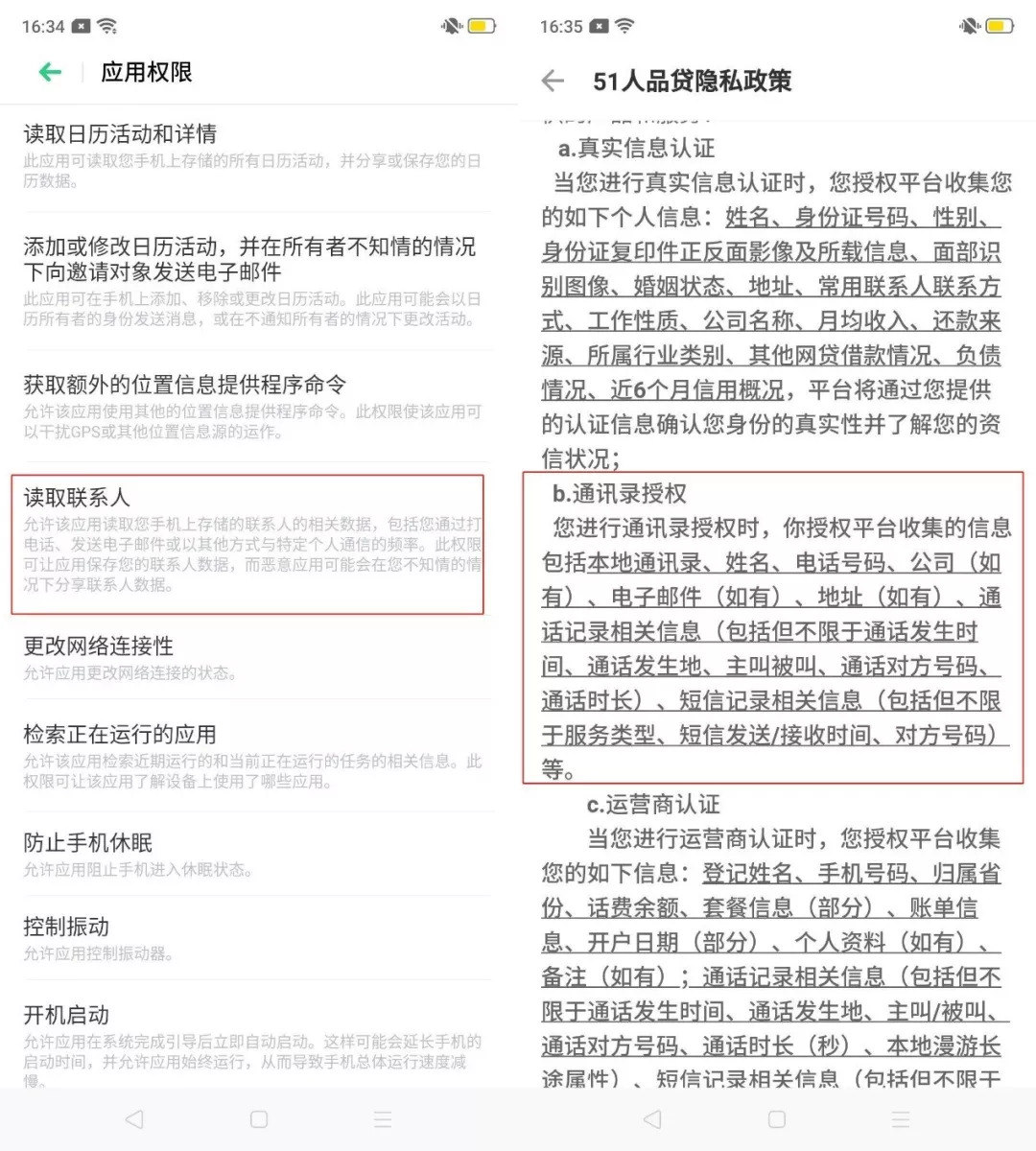

事实真的如此么?据新浪科技发现,在某安卓应用商店中下载51人品贷App需要“读取联系人、读取通话记录”等35项权限,在其隐私政策中也明确写到通讯录授权,即授权平台手机本地通讯录、姓名、电话号码、通话记录相关信息等,如不同意该隐私政策,则无法正常进入此App。也就是说,要想用这个App,只能被动同意授权。

另外,骚扰通讯录联系人进行催收是否涉嫌违法?北京市道可特律师事务所合伙人崔志丹律师向新浪科技表示,对于骚扰,是否构成违法不好界定。建议可以通过投诉、举报、向公安报案等方式处理。

但对于此次杭州公安通报的软暴力手段催收则属于违法行为。“如果有制作假传票、冒充假警察等违法行为。构成伪造、变造国家机关公文、印章,或者诈骗,或者招摇撞骗的,可以根据治安管理处罚法及刑法的规定进行处罚。”崔志丹表示。

《刑法》第二百八十条明确规定,伪造、变造、买卖或者盗窃、抢夺、毁灭国家机关的公文、证件、印章的,处三年以下有期徒刑、拘役、管制或者剥夺政治权利,并处罚金;情节严重的,处三年以上十年以下有期徒刑,并处罚金。

今年4月,最高人民法院等4部门联合下发《关于办理实施“软暴力”的刑事案件若干问题的意见》,采用“软暴力”手段,使他人产生心理恐惧或者形成心理强制,分别属于《刑法》第二百二十六条规定的“威胁”、《刑法》第二百九十三条第一款第(二)项规定的“恐吓”,同时符合其他犯罪构成要件的,应当分别以强迫交易罪、寻衅滋事罪定罪处罚。

中小P2P“凉凉”?

“今年以来,停业机构已经超过了1200家,大部分为主动选择停业退出。” 银保监会副主席祝树民在10月21日的新闻发布会上介绍,还有许多P2P网贷平台准备良性退出。

从上到下,一场P2P网贷行业风险专项整治正在进行。山东省地方金融监督管理局日前在官网发布提示称,至今未有一家平台完全合规通过验收。未来将对全省范围内未通过验收的P2P网贷业务全部予以取缔。湖南则直接宣布取缔24家网贷机构,同时也明确表示,“至今未有一家平台完全合规通过验收”。

今年7月网贷风险专项整治工作座谈会召开。会议明确,2019年第四季度,在合规检查、接入系统、数据核验等工作基本完成的基础上,将逐一对在线运营机构进行分类管理,多措并举化解风险。专项整治工作按照“成熟一家、纳入一家”的原则,将整改基本合格机构纳入监管试点。

与此同时,银行也在缩减与P2P公司的资金存管业务。近日,厦门银行与京东数科旗下京东旭航的存管合作已悄然终止,而在今年以来,厦门银行已与超过10家P2P平台终止合作。而在8月就有媒体报道称,北京要求部分银行及支付机构审慎为开展P2P网贷业务的互联网金融机构提供支付结算服务。

中小平台面临直接出局的危机,而大平台也在寻求转型,多数平台都向助贷业务领域转型。以51信用卡为例,2018年前六个月,机构仅占到总体信贷撮合资金来源的8.5%,到了今年前6个月则达到了34.9%,如果只看6月,机构来源的资金占比更是超过50%。

此前据媒体报道的P2P备案试点工作方案显示,区域经营机构实缴注册资本不少于5000万元,全国经营机构实缴注册资本不少于5亿元。消息一出,已有不少网贷企业行动起来,拍拍贷、小赢网金、你我贷、和信贷等10余家网贷机构完成实缴资金达到5亿元及以上。

在合规的背后同样不能忽略消费者的权益,网贷行业之中仍存在着砍头息、暴力催收等一系列问题。如果不能解决好这些问题,同样无法在行业中生存。

51信用卡因为暴力催收被警方调查无疑也给行业敲响了警钟,如果不规范发展,就会遭到相应的惩罚,不能因为“管理上的不完善”就纵容不法行为的发生。

自去年多家P2P平台爆雷以来,网贷行业整体监管整体处于收紧状态,中小平台逐步退出,大平台寻求积极转型,行业整体朝着更加规范的方向发展。谁能最终在监管之中存活下来?仍需等待时间的考验。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。