编者按:本文来源微信公众号盒饭财经,作者姚赟,创业邦经授权转载。

2019年风头无两的瑞幸咖啡2020年开年即遭遇做空,股价一路深跌。今天晚些,瑞幸咖啡应当会如约向美国证监会(SEC)发布公告,进行正式的回应。该回应,对做空它的浑水(Muddy Waters Research)来说,重要,但又没那么重要。

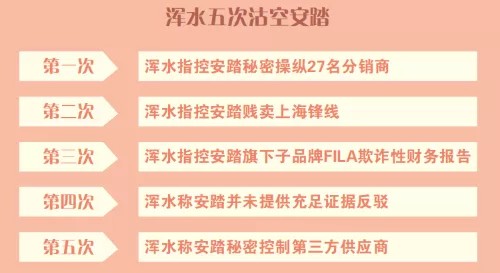

2019年7月8日,浑水发布了一份针对安踏的沽空报告,报告中质疑安踏利用大量一级经销商操纵财务报表。而后,在半个月内,浑水向安踏发起了5次指控,算起来安踏平均每3天就被浑水沽空一次。但从当时的股价来说,并未受到过多的影响,长期来看甚至不降反升。

做空的背后自然是利益,投资学名著《对冲基金风云录》中,作者讲了一个故事:臭名昭著的银行抢劫犯威利·萨顿在其传奇般的职业生涯末期曾经被带到一位法官面前。威利之前已经因为抢银行而被判过两次刑了。端坐在法官席上的法官严肃地看着他,然后侧身向前,问他:“萨顿先生,请告诉我,你为什么总是抢银行?”萨顿回答说:“法官先生,原因很简单,因为银行有钱。”

对做空者而言也是如此,它永远知道去哪里寻找利益,瑞幸“怀璧有罪”。盒饭财经(ID:daxiongfan)特整理了“大空头”浑水的折戟简史,带大家读懂这次瑞幸咖啡做鱼做空背后。

做空,越来越难了

浑水,成立于2010年,也就是国内互联网企业首次上市潮期间,在资本市场上以做空中概股闻名。

根据清科研究中心发布的数据显示,在清科研究中心关注的海外13个市场和境内3个市场上,2010年共有476家中国企业在境内外资本市场上市。

这些在境外上市的企业成为浑水的猎物。成立短短数年内,已狙击了东方纸业、绿诺国际、中国高速频道、多元环球水务、分众传媒等多家中概股公司。

根据《中国经济周刊》整理的数据,截止2019年7月,浑水共狙击15家企业,结果大致有三。一是摘牌退市,二是股价拉低,三是短暂波动后重回升势。

数据来源:中国经济周刊记者据公开信息整理

新东方、好未来、华敏控股、安踏,则属于第三类。

2012年7月18日,浑水公布对新东方的做空报告。

报告中指摘,新东方过往的毛利润率高过同行,有造假嫌疑,新东方经营的学校设施属于国家资产是否能够合并资产,新东方2011财年税收减免不合理。这份报告长达90多页,详述了浑水的调查过程,浑水从伪装成投资者与新东方的工作人员对话希望加盟,到各种财务数据和对比报表,还有新东方CFO在美国的对话细节,甚至有“花边”和“八卦”新闻。

综合而言,浑水称新东方的问题,远比一个不稳定的VIE结构严重。

报告出来当天,新东方股价跌掉35%,成交量再度放大1倍。仅两个交易日,新东方股价从20.87美元跌至8.82美元,累计跌幅高达57%,股价创下5年新低,市值蒸发近19亿美元,比瑞幸咖啡所受的打击更为沉重。

面对偷袭,新东方创始人俞敏鸿表现的较为沉着,在与媒体的沟通中,俞敏洪对浑水的质疑一一回应,认为,“浑水公司夸大其辞,把新东方的粉刺夸大成了癌症,新东方不存在严重问题”。同时,新东方多位高管,宣布计划使用其个人资金在未来3个月内在公开市场购买价值总计5000万美元ADS,表达了对自家公司的信心。

新动力还宣布公司董事会成立特委会,独立调查浑水指控事项,特委会由包括李彦宏在内的3位独立董事组成。在新东方回应浑水质疑之后,7月19日当天,新东方股票大涨17.89%,报收于每股11.20美元。

10月18,经过3个月的调查,最终新东方通过美国证监会的审核,SEC认为新东方的VlE结构及下属学校收益可以进入合并财务报表。新东方股价开市大涨,表明浑水公司对新东方的做空以失败告终。

2018年6月,浑水创始人卡森.布洛克发布做空报告,再次做空新东方同行,在线教育企业好未来。好未来(NYSE:TAL)股价大跌逾9.95%,报41.11美元,而好未来股价之前12个月中累计上涨了90%以上。

面对浑水的指控,好未来立刻回应,称“此机构提出的指控包含大量错误、未经证实的猜测以及对事件的恶意解读。好未来公司董事会(包括审计委员会)已获知报告内容,并将对报告内容进行审查。”当前市场多数声音认为浑水的指控并无确凿证据。

安踏经历的是一场拉锯战——5次沽空。

2019年7月8日,浑水在官网发布沽空报告,质疑安踏利用大量一级经销商操纵财务报表。“我们有证据证明安踏秘密操纵27名分销商,当中至少25名为一线分销商,其数量占到安踏总销售额的70%上下。”浑水表示,安踏声称其一级分销商是独立的第三方是个谎言,安踏利用许多秘密控制的一级分销商,欺骗性地提高了利润率。

该报告发出后,安踏股价一度跌超8%,随即午后停盘。

来来回回的拉锯战下,股价反而不跌反涨。

纺织服装品牌管理专家、上海良栖品牌管理有限公司总经理程伟雄表示,频繁被沽空,股市对此也疲倦了,投资者也见怪不怪。而投资者作为利益共同体,谁也不希望安踏被沽空后有利益损失。

2017年,浑水创始人Carson Block在接受美国媒体采访时吐槽说,做空被高估的港股越来越难了,主要是因为充斥着市场操纵。

同年,浑水宣布做空敏华控股,称公司财务造假,隐瞒巨额债务,逃避税款。这导致敏华控股当日大跌15.4%,午后宣布紧急停牌。然而,在敏华控股随后否认浑水的相关指控之后,该股累计已反弹11%。

做空,越来越难了。

浑水向左、香橼向右

被做空经历短暂的股价波动后却能逆势而上,也不是什么奇迹。

方法大致为:第一,被做空者应对时回答的信息真实,及时公布提供有力的证据,让指控不攻自破。第二,争取权威机构的正面评价。三是,增持公司股票。

1月31日,浑水在Twitter上发布了一份长达89页的瑞幸咖啡(Nasdaq:LK)研究报告,称其“在2019年第三季度和2019年第四季度,每店每日商品数量分别夸大了至少69%和88%,有11260小时的门店流量视频支持”。

受利空消息影响,瑞幸2月1日盘前下跌10.74%至32.49美元/股。

但对比以往的做空之战,却感觉瑞幸的股价算得上坚挺。2011年6月,加拿大上市的嘉汉林业(TRE.TO)在浑水报告发布当天股价狂泻64%。2017年3月,辉山乳业(6863.HK)一天暴跌89%。而绿诺国际(RINO.OO)在浑水报告发布之后仅23天,被纳斯达克摘牌。

瑞幸的底气在于。

其一,投资人、权威机构利多。

2月1日,另一家知名做空机构香橼(Citron)通过社交媒体声称,收到同样一份匿名报告,但认为“该报告并不准确”,瑞幸咖啡在中国“生意火热”。香橼还补充称,通过App下载、其他数据以及“和竞争对手的交谈”可以确认财务状况,“尊重浑水,但这个匿名报告不准确。”

(香橼称此份做空报告不准确,期待瑞幸管理层的回应)

其二,匿名的报告。

浑水看空、香橼看多,这样的分歧,更让人犹豫和好奇。

归根结底,还是这份看起来匿名的报告,十分可疑。按照之前浑水做空的“标准流程”,出具的报告均为以自身名义发布的,匿名发布属难得一见。选择匿名的情形,大致有两种,一是真的收到的匿名报告,二是对该报告信心不大,害怕承担责任。

其三,浑水机构做空权威减弱。经历一场场或折戟或未占到便宜的,投资人、股民对浑水做空的权威不如从前。

通过做空,即使被做空公司能承受住暴击,浑水也能从对冲基金那里分得巨额的回报。而在做空报告中,浑水通常会在免责声明中把自己置于安全的位置。根据美国的法律,金融机构和研究公司发布研究报告,即使有错误或者因此获利,也能轻易规避惩罚。

其实,不用将做空视为洪水猛兽,做空机制对完善的资本市场而言,与做多机制一样重要。如俞敏洪所说:“中国其实应该有浑水这样的公司,他们就像苍蝇一样,会找到臭了的鸡蛋,这样很多在A股上市的公司就不会乱来了。当然我本人不喜欢这样的公司为了自身利益有的时候会扭曲事实。”

这次瑞幸遭遇做空,与当年新东方、好未来颇为相近。自2019年5月上市以来,因其“看不懂的模式”,快速增长的门店、高额的补贴等多方面问题,它一直受到很多质疑,也曾多次与做空者交手。

自2019年11月以来,瑞幸咖啡股价出现了一波强劲上涨,从阶段低点18.3美元最高涨至51.38美元,翻了近3倍。在1月9日,一度大涨12.44%,市值成功突破700亿。

“你尽管做空”

杀人诛心,做空的目的不是定罪,而是引导信任的崩塌以此获利。

2016年12月16日和19日,浑水接连发布了两份做空辉山乳业(6863.HK)的报告。2017年3月24日,辉山乳业股价突然暴跌接近90%,创下香港主板记录。2019年12月18日,港交所宣布,取消辉山乳业上市地位。

参照辉山乳业事件的剧情,这份89页、2.5万张小票构成的匿名报告,极有可能只是一个引子——放饵质疑等回应、追咬回应破人设、乘胜追击放大招。被做空后,债权人、股民大量抛售辉山乳业股票,导致辉山乳业股价暴跌。事情发展到这里,接下来的剧情应当是辉山股价暴跌,浑水打假成功,赚得盆满钵满,然后消散转身去寻找下一个猎物。

但浑水却表示,辉山乳业这一单,没赚到什么钱。

辉山乳业股价暴跌后,为什么浑水没有赚到什么钱?理由很简单,不是股民力挺到底,没有抛售,而是杨凯的增持。

秉持“你们卖多少,老子买多少”的行动理念,“前辽宁省首富”、辉山集团董事长杨凯当时花了1.26亿港元增持自家股票,硬是维持股价不跌反涨,使得浑水做空失败。

维持股价的暂时稳定,让浑水没占什么便宜,对辉山乳业来说,却也不是胜利。

2017年3月17日,辉山乳业公告通过融资租赁融资2.5亿元,这在事后被投资人解读为公司流动性出现问题,已经无法从传统渠道获得融资。7天后的3月24日,从上午11:30分开始到11:54分,辉山乳业股票股价从2.59港元下跌到0.28港元,跌幅89%,市值从349亿元港币下跌到38亿元港币,14分钟内蒸发了311亿元市值。

回过头去看,浑水的这次做空,对辉山乳业来说是偶然,也是必然。

一份时间为2017年8月的辉山重组资料显示,仅金融类债权就高达380亿元,偿债难度十分巨大。此后2年间,辉山开始进入漫长的重组阶段。暴跌的导火索是因公司遭中行审计发现,账上30亿资金被转出投资沈阳房产,无法收回。

不必过度神化一家商业机构,更没必要站在对立面。

同一家机构、同一种手法的做空,迎来了不同结局:新东方、安踏、好未来等企业,让浑水没捞到什么好处,甚至反超从前;辉山乳业靠一己之力稳住了一时的股价,却也没有阻止退市的结局;当然,还有不少,被做空后便再也没有起来的企业。

期待瑞幸后续真实情况披露,打铁还得自身硬,让子弹再飞一会。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。