编者按:本文来自微信公众号华兴资本(ID: iChinaRenaissance),创业邦经授权转载。

4月27日晚,中央全面深化改革委员会第十三次会议审议通过了《创业板改革并试点注册制总体实施方案》(下称“实施方案”),证监会发布创业板首发注册办法、创业板再融资注册办法等规则的征求意见稿,深交所发布创业板改革并试点注册制配套业务规则征求意见稿,创业板改革大幕正式拉开。

改革后的创业板定位于主要服务成长型创新创业企业,支持传统产业与新技术、新产业、新业态、新模式深度融合。这一定位之下,未来创业板将和科创板等其他板块错位发展,组成新经济企业登陆资本市场的多层次阵营。

在全球经济长期增长面临重重挑战的2020年,创业板改革为成长型创新创业企业参与新一轮产业变革与科技革命竞赛提供了新的资本市场助力。本次创业板改革明确了怎样的制度要求?成长型创新创业企业应如何抓住这一机遇?作为中国新经济企业的长期资本市场伙伴及同路人,华菁证券投行团队给出了自己的思考。

聚焦成长型创新创业企业,进一步落实金融支持实体经济战略:始于2019年8月的创业板注册制改革,是在科创板基础上,深入贯彻创新驱动发展战略,扩大注册制及市场化发行的试点范围。创业板注册制改革进一步提高了中国资本市场对创新型企业的包容性,使得金融支持实体经济发展提升到了新的高度,同时市场在资源配置中的基础性作用将进一步发挥。

全球资本市场不确定性加剧,创业板为中国新经济企业开启一道大门:创业板注册制的改革,无疑为处在高速成长期的中国新经济企业登陆或回归母国资本市场,提供了一条便捷的通道。原计划境外上市企业,可以考虑回流A股;已经实现境外上市企业,也可以考虑通过二次上市或私有化后回归的方式通过创业板登陆A股。

创业板改革,深入贯彻创新驱动发展战略,主要服务成长型创新创业企业:本次实施方案明确创业板的板块定位,主要服务成长型创新创业企业,支持传统产业与新技术、新产业、新业态、新模式深度融合。除硬科技定位的新经济企业外,专注模式革新、业态创新、致力于对传统产业的升级改造也是中国新经济企业的重要发展特点,创业板改革敞开模式和业态创新的大门,扩大注册制及市场化发行的试点范围,为优质的新经济企业登陆A股提供土壤。

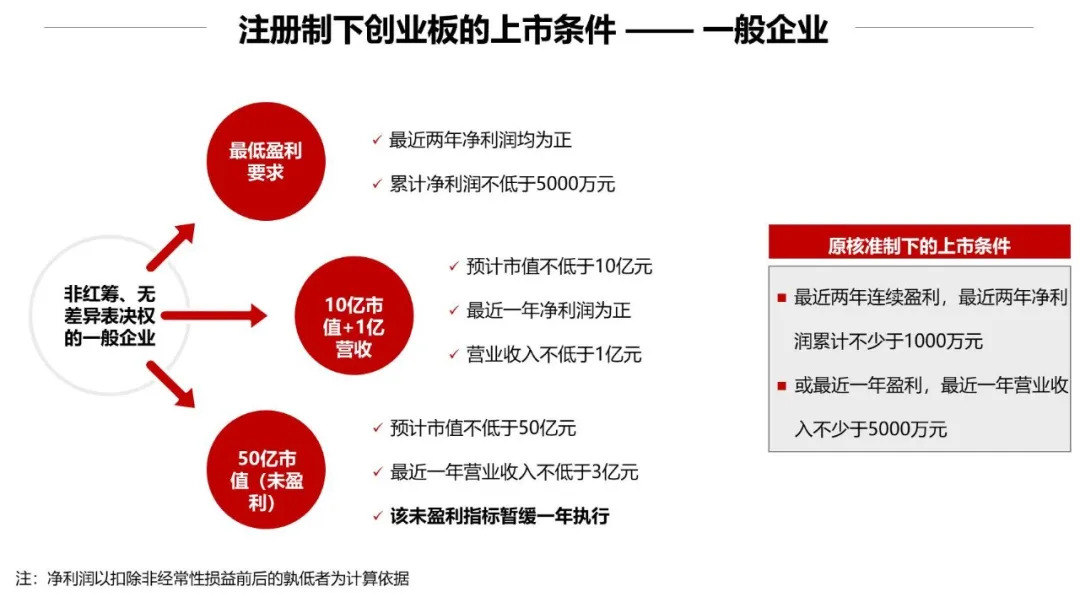

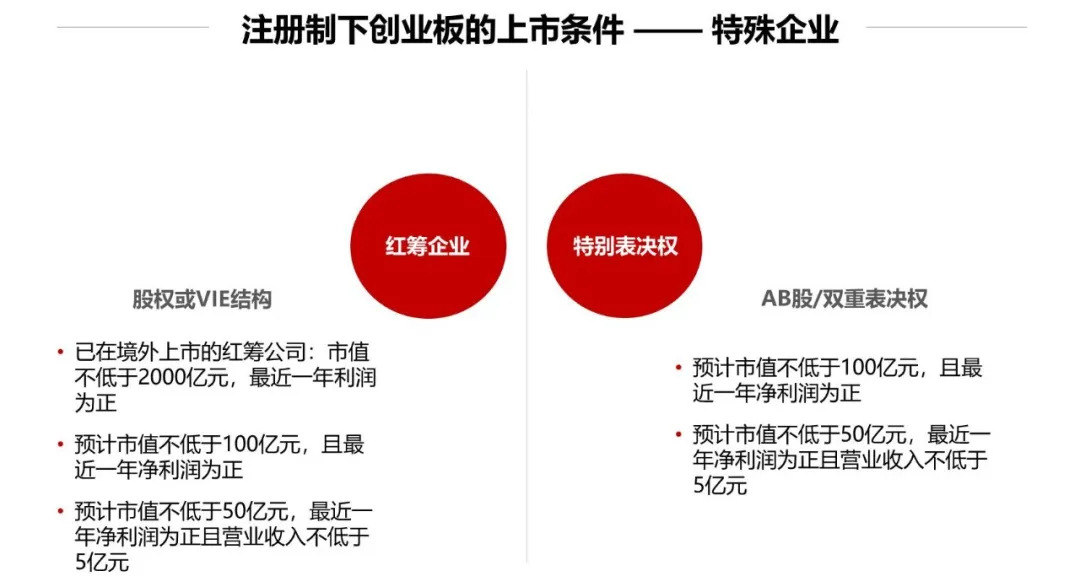

高包容度、高灵活性的制度设计,符合新经济企业发展规律:同此前科创板一样,创业板此次也采用了更为灵活的上市标准,包括净利润、“市值+净利润+营业收入”、“市值+营业收入”三套标准,放开了盈利指标,更加符合新经济企业的发展规律。此外,本次创业板改革明确了对红筹企业或特殊股权结构企业的上市要求,创业板在红筹架构、表决权差异方面向科创板看齐,有效解决了新经济企业上市的重要政策障碍,进一步提升了对新经济企业的支持力度。

注册制下创业板审核程序公开透明,市场化发行的程度大大提高:创业板发行上市主要分为发行上市审核和发行注册两大核心流程。发行人的发行上市申请文件被深交所审核通过后,深交所将审核意见和发行上市申请文件报送中国证监会履行注册程序。类似科创板,交易所审核过程中,行业咨询专家库负责为发行上市审核提供专业咨询。同时,创业板进一步完善科创板跟投制度,拟对未盈利企业、特殊股权结构企业、红筹企业、高价发行企业实施保荐人相关子公司强制跟投的制度,其他发行人不强制跟投。

市场化定价发行,打消新经济企业的估值顾虑:新经济企业的持续高增长伴随着估值的持续攀升,而传统A股市场对企业的发行定价水平有一定限制,新经济企业会存在不同程度的一、二级市场估值倒挂。创业板注册制明确构建市场化的发行承销制度,对新股发行定价不设任何行政性限制。创新企业可以市场化定价融资,有力地打消了其估值顾虑。

股权激励更加灵活,有利于新经济企业进一步优化内部激励政策:创业板注册制改革提高股权激励比例上限,要求上市公司全部在有效期内的股权激励计划所涉及的股票总数累计不得超过公司股本总额的20%;同时,提高授予价格的灵活性,限制性股票授予价格可以低于市场参考价的50%,但应当说明定价依据和定价方式。灵活的股权激励为新经济公司制定内部政策提供了更为便利的手段。

明确注册制再融资政策,打通企业上市后资金通道,便利性与境外趋同:新经济企业为保持业务的竞争地位,会持续采用持续融资并购等手段。本次改革明确再融资、并购重组涉及证券发行的,同步实施注册制,同时明确了相关再融资产品的发行条件,并改革了配股、推出定向转债等产品。提出压缩审核期限、增加一般性授权的简易程序等,极大的提高了创业板上市公司再融资的便利性,提高了对创业板上市的吸引力,必将进一步繁荣创业板的再融资市场。

健全退市机制,精准从快出清:本次改革丰富完善了退市指标,取消单一连续亏损退市指标,引入“扣非净利润为负且营业收入低于一个亿”的组合类财务退市指标,同时新增市值退市指标简化退市流程,取消暂停上市和恢复上市环节。

完善投资者适当性管理,优化交易规则:本次改革进一步完善了投资者适当性管理,新增创业板个人投资者须满足前20个交易日日均资产不低于10万元,且具备24个月的A股交易经验的门槛交易涨跌幅放宽。创业板股票涨跌幅限制比例由10%提高至20%,创业板新股上市前五日不设涨跌幅限制。

创业板注册制改革对中介机构提出更高要求:注册制改革后的创业板要求强化中介机构责任,而市场化的发行定价,也对投资银行的承销保荐能力提出了更高的要求,未来中介机构将进一步向市场化方向发展,并将与国际投行进一步接轨。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。