编者按:本文系创业邦专栏作者深响原创作品,作者 | 王舷歌、李婷婷,创业邦经授权转载。

在新冠肺炎疫情的阴影下,营收净利双降、同比由盈转亏的个股不在少数;“资本大佬”黑石集团一季报亏损76亿 ,惨淡数据“史上最差”;比特币更是走出了有史以来最糟糕的季度表现。

疫情是个放大镜,会让空中楼阁一夜倒坍,也会让能够经受考验的企业脱颖而出,同时叠加头部红利。

在2020年第一季度,疫情导致市场经济疲软,也使消费信贷的需求与规模出现滑坡。而当前市场环境中个人收入压力增大,使消费信贷用户还款意愿发生变化,甚至滋生出恶意逃废债的行为。

这反映在消费信贷行业中,体现为行业面临的巨大挑战:一方面,信贷市场规模收缩,另一方面,风险及贷后管理压力加剧。危机之下行业洗牌加速,此时更考验各个玩家的真本事。

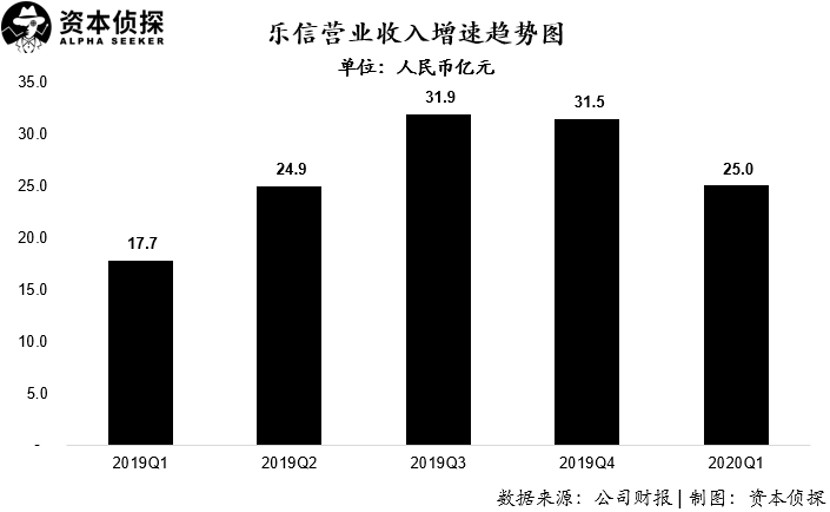

在这样的大背景下,乐信的财报数据给人以信心:2020年一季度,乐信业务延续上市以来连续10个季度双位数增长,增长速度为行业之首。

藏在乐信财报里的秘密

这是乐信在应用“ASC 326 金融工具——信贷损失”这一新会计准则后披露的首份业绩报告。

财报显示,乐信一季度取得营业收入25亿元人民币,同比增长40.9%;Non-GAAP下净亏损为6.78亿元人民币,而去年同期则为盈利4.6亿元人民币。

这组看上去“由盈转亏”的数据实际上是新会计准则的应用和疫情下乐信作出额外增加疫情特殊专项拨备9亿元等决策所导致的报表层面亏损,而并非实际经营层面的亏损。

新准则对于公司财务数据的影响,也并非仅仅体现在利润端(Bottom-line),在收入端(Top-line)同样产生了较大影响。

新旧会计准则之间所体现的最大变化,就是新准则对于贷款撮合过程中所计提拨备金额的处理方式发生了较大的变化。

所谓拨备金额是指,公司在向持牌金融机构推荐客户赚取佣金收入的过程中,公司会在取得的佣金收入中预留一部分,作为用户逾期不偿还借款时向金融机构支付的补偿金。

在旧会计准则下,乐信只会将扣除拨备金额后的佣金部分确认为相关收入,而将计提的拨备金额作为未来偿还金融机构的负债。公司计提拨备金额的过程,是作为一种负债形式存在,并不会影响公司相关损益。

但在ASC326新会计准则下,公司计提的这部分拨备金额以及未来对金融机构的赔付,被要求确认计量为相关的收入和费用。

也就是说公司在确认收入时,不再剔除掉计提的拨备部分,而是将这部分拨备金额通过保证金收入(Guarantee income)的方式确认在总收入中;同时,计提相对应的或有负债坏账准备成本(Provision for credit losses of contingentliabilities of guarantee)。

本季度,乐信报表层面实现营业收入25亿元人民币,同比增长40.9%,其中由于将拨备金额从之前的负债调整为确认收入,导致乐信收入增加约6.8亿元人民币。

分项收入来看,本季度受疫情影响客单收入下降影响,公司线上直销及服务收入同比有所下降,从去年一季度的6.8亿元人民币,下降到本季度的5.3亿元人民币,降幅为22.5%。

但在另一方面,公司最主要的收入来源金融服务收入本季度则同比大幅提升,从2019年一季度的10.95亿元,增长至本季度的19.73亿元,涨幅达到80.2%。

同时,在疫情期间,乐信与受疫情影响的用户、商家、合作伙伴共克时艰,主动减免各项息费、服务费共计3.4亿元,这也在一定程度减少了公司收入。

除了在收入方面存在较大影响,新准则的应用对公司成本端的影响则更为重大。

与旧准则下计提拨备金额不影响公司损益不同,公司在新准则下计提拨备金额相关收入的同时,还需要一次性计提大量或有负债坏账准备成本(Provision for credit losses of contingentliabilities of guarantee),这就导致公司在收入规模增加的同时,成本规模同样变大。

但值得注意的是,新准则要求对于公司确认的拨备相关收入,是要在贷款存续期间递延进行确认的,也就是说要分期确认收入。而计提的与之对应的预期未偿付损失,是要在贷款发生当期即全额确认为或有负债坏账成本的。

这也就导致公司计提收入的增加部分是远小于计提的或有负债坏账成本部分的(收入递延,成本不递延),进而导致公司账面盈利能力大幅下降。

在对利润影响的具体体现方面 ,新准则对预计的坏账加速摊销,利润平均确认;旧会计准则是对利润提前确认,对坏账平均摊销。新准则计提的或有负债坏账准备金额,是在业务发生第一天从利润中全额扣除。收入和信用损失确认的时点的改变,并不影响该笔贷款全生命周期中的损益。

同时,新会计准则的应用对在业务收缩期的公司相对有利,因为本身交易规模有限,整体计提的拨备金额较小,因此一次性全额确认的或有负债坏账规模也较小。而像对于乐信这样业务处于高速增长的企业,不断增长的交易规模意味着一次性提前计提的或有负债坏账损失持续增大,账面利润数值会明显下降。

乐信CFO曾岩在本季度业绩报告中表示,“考虑到本季度新旧准则转换以及新冠病毒对全球范围经济打击的叠加影响,本季度对于利润整体负影响约9亿元人民币。”

乐信在一季度国内疫情爆发的情况之下,一次性计提了9亿元人民币疫情特殊专项拨备,这也体现了公司一贯以来稳健的风格。

针对疫情计提的拨备,是企业对疫情可能造成的资产影响所预留的准备。尽管目前国内疫情已得到有效控制,但全球疫情尚处于爆发期,新会计准则要求企业要对疫情未来可能对企业产生的影响做一个预估,以反映疫情对公司的影响。乐信出于谨慎性的态度,对疫情可能造成的影响预提了较高的专项拨备,如果未来实际的损失金额少于拨备预算,公司将会调整为当期盈利。

在整体资产质量呈现下降趋势的大背景下,乐信为了保证公司资产质量,降低风控风险,在经营层面也做出了“稳健保质”的转变。

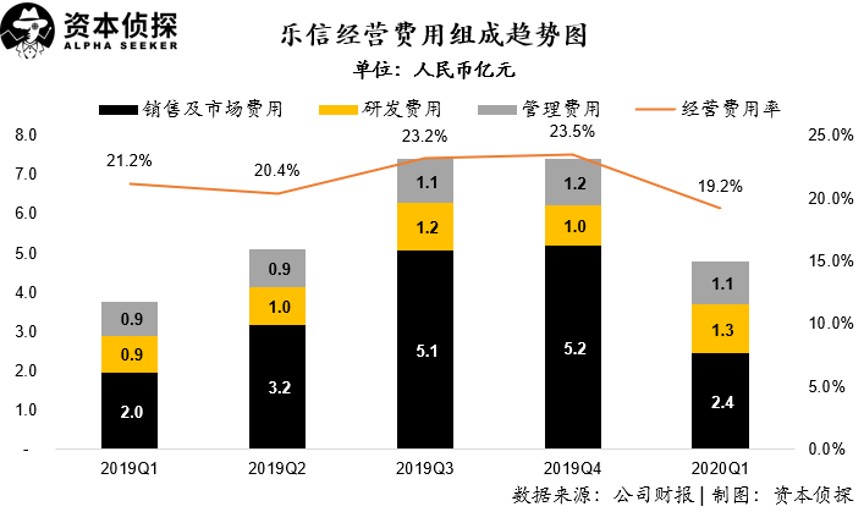

本季度,公司在获客方面主动降低投入,销售及市场费用仅为2.4亿元人民币,远低于上个季度的5.2亿元人民币。而这也进一步导致公司整体经营费用率呈现大幅下降趋势,本季度仅为19.2%(实际报表数据口径),低于过去一年各个季度。

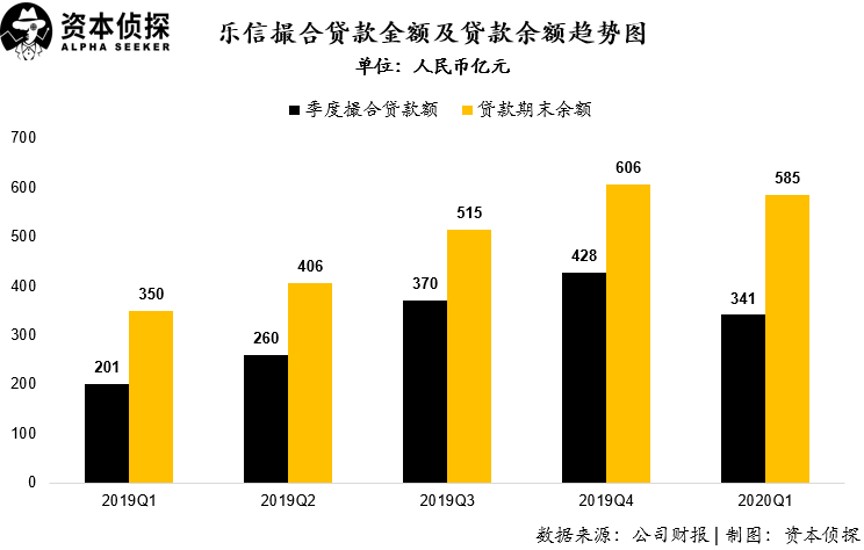

经营数据方面,乐信一季度撮合贷款金额为341亿元人民币,同比增长69.7%。本季度末贷款余额为585亿元人民币,同比增长67.1%。

但鉴于公司目前处于主动控制资产规模,提升整体资产质量的阶段,公司撮合贷款金额及贷款余额均较上个季度有所下降。

用户方面,截止本季度末,乐信注册用户数为8420万,同比大幅增长99.7%;授信用户数为2070万,同比增长78.9%,公司用户规模呈现快速增长趋势。公司用户数和交易规模增速均为行业第一。

从乐信本季度财报表现来看,公司无论是财务还是业务数据,均体现出健康且快速的增长趋势。

由于本季度首次应用ASC326准则,导致公司财务数据口径出现较大变化,进而使公司账面盈利表现有所下降。

但从长远来看,公司财务确认所递延的收入与对应的或有负债坏账成本仅仅是存在确认时间性上的差异,从用户借款的整个生命周期来考量,对于公司总的净利润是不存在实质影响的。

乐信的问题与答案

通过以上系统分析可以看到,疫情“黑天鹅”中,乐信基本面保持稳定,但其也有一些需要长期面对的问题浮出水面。

在疫情催化下,消费端消费能力及还债能力不稳定性增加,使消费信贷行业整体风险加剧。目前疫情最严峻的时期已经过去,但对经济造成的负面作用还将持续一长段时间,后疫情时代里,信贷消费企业必须主动探索并把控住消费复苏的契机。

乐信在整个消费信贷面临挑战的大环境下,表现出了一定的抗风险能力,但要在相对萎靡的大环境中保持稳健增长,必须要找到新的突破点。

而结合乐信的财报与最新业务动态可以发现,乐信针对上述问题已经初步给出了答案。

在行业整体充满不确定性的关键时期,乐信的资产质量总体保持稳定,风险呈下降态势。一季度乐信新增资产FPD7的逾期率下降至2.77%,恢复到疫情前水平,随着国内各行各业逐渐走出疫情阴霾,经济复苏下乐信的资产质量在第二季度应该会进一步向好。

同时,乐信旗下分期乐小贷、乐信融担都已相继获批接入央行个人征信系统,根据公开报道,乐信在五月初曾回复媒体称“乐信业务正全面接入央行征信”。

在疫情导致个人偿债风险加剧的特殊时点,乐信业务接入央行征信将有力震慑恶意逃废债行为,维护健康市场秩序,保护出借人合法利益,这对公司稳健合规经营具有重大意义。

通过维护资产质量稳住基本盘后,乐信面对消费复苏的机遇,表现出对新消费平台战略的倾斜,在一季度线上线下分期消费业务均出现较大幅度的增长,交易额总计105亿元,同比增长337%。

其中,线下消费表现更为突出,交易额达93亿元,同比增长1239%。据乐信披露,线下消费交易额在第二季度保持了持续增长,4月环比增长12.7%,5月环比增长17.8%。在线下消费场景中,乐信逐步培养了消费者使用信贷消费的习惯,随着疫情管控解除,线下信贷消费规模还有增长空间。

结合具体产品看,乐信主动开展了促销活动,刺激线上消费复苏,如分期乐商城的“我爱生活节”大促,为乐信贡献了今年以来单日交易额记录,活动首日交易额比5月日均值增长263%。由此推测,在第二季度乐信线上交易额也将呈现出一定增长。

以新消费平台战略为大前提,乐信在寻找新增长点这一问题上,给出的答案是新业务乐卡。

乐卡是乐信在去年推出的消费特权会籍卡APP,可提供涵盖吃喝玩乐、衣食住行在内的各项会员折扣和专项服务。在去年,乐卡推行“百千计划”,称要陆续接入上百家线上线下消费巨头、上千个商家、上万家门店。

今年,乐信在乐卡业务上持续发力并与巨头牵手,与QQ音乐达成合作,随后又接入多项“腾讯系”娱乐权益,乐信股价还因此迎来一波上涨。5月,乐卡又推出了拼多多专区,与主流电商平台的联系更加紧密。

从数据表现来看,乐卡确实成为了撬动乐信增长的支点:乐信称,使用乐卡人群比不使用人群,月消费频次平均高出52%。截至一季度末,乐信付费会员产品已服务近200万人次,复购率达63.5%。

疫情阴霾下,悲观者不断释放负面情绪,乐观者则善于危中寻机。行业承压,乐信同样处境不易,一方面要维持住基本盘,另一方面也要寻找增长契机。

幸运的是,乐信在危机中找到了合适的生存与发展方式。而其CEO肖文杰也对未来给出了光明的预期:二季度预计促成借款金额将超过380亿元,同比增幅超过46%,将继续回到规模化盈利轨道,对完成全年1700-1800亿元的目标充满信心。

最艰难的时刻已经过去。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。