“这是最好的年代,这是最坏的年代。我们身在天堂,我们身在地狱。”

—查尔斯·狄更斯

新冠疫情在全球流行,现有世界格局受到冲击,中国经济增速放缓,资本市场进入寒冬期。 但乐观的人总会看到另一面,经济结构持续优化,战略新兴产业蓬勃发展,创新正成为新驱动要素,数字化和智能化引领产业升级,企业风险投资(Corporate Venture Capital, 即CVC)成为一匹黑马,穿越资本市场周期,引领大企业创新。一个日渐具有活力的创新、创业、创投生态版图,CVC或站C位。 CVC是指企业对外部创业公司进行风险投资的行为,是一种创新的投资组织形式。进入中国二十余年来,CVC发展曲线一路向北,目前已成为大企业创新发展的核心手段之一。CVC对于大企业传统业务转型、研发促进、激发底层创新等具有重要作用。 2019年是中国CVC势力快速发展的一年,创业邦致力于寻找出他们中的佼佼者。 自2020年3月评选启动以来,创业邦研究中心通过市场公开数据、调研问卷、访谈等方式,以“CVC在中国市场的年度投资案例数量"这一客观数据为主要标准,以客观公正为原则,通过严格的标准和严谨的数据,评选出中国最活跃的50家CVC机构,以及各行业领域最活跃的CVC机构。

Part 1

2019中国最活跃CVC TOP 50榜单

Part 2

2019中国最活跃CVC细分榜单

(以下2个子榜单,CVC按照母公司属性进行评选)

2019中国最活跃内资CVC TOP 10

阿里巴巴、百度风投、北汽产投、京东数科、联想创投、蚂蚁金服、腾讯投资、小米集团、招商局创投、字节跳动

2019中国最活跃外资CVC TOP 10

SK集团、贝塔斯曼亚洲投资基金、博世创投、丰田汽车、高通创投、赫斯特资本、礼来亚洲基金、诺基亚成长基金、三星风投、英特尔资本

(以下子榜单,CVC按照母公司所在行业进行评选)

2019中国最活跃互联网CVC TOP 5

阿里巴巴、百度风投、蚂蚁金服、腾讯投资、字节跳动

2019中国最活跃信息技术CVC TOP 5

高通创投、哈勃投资、联想创投、小米集团、英特尔资本

2019中国最活跃房地产CVC TOP 5

保利资本、碧桂园创投、龙湖资本、绿地集团、远洋资本

2019中国最活跃医疗健康CVC TOP 5

国药资本、华大基因、礼来亚洲基金、泰格医药、药明康德

2019中国最活跃制造CVC TOP 5

北汽产投、TCL创投、海尔资本、航天资产、上汽投资

Part 3CVC榜单解读

通常, 人们认为,VC追求财务回报,CVC追求战略回报。但是,随着CVC的不断进化,这一评判标准已不再合适。近年来,大企业通过对外募资设立VC基金,以及通过自有资金设立投资子公司等多种不同形态的CVC组织,从而实现企业同时追求财务回报和战略回报的目的。 因此,是否追求战略回报, 或者是否对外进行募资已不再是区分VC与CVC的主要标准。能否利用母公司的产业资源做出更好的投资决策及对被投企业进行产业资源赋能,成为区分两者的主要标准。

从2019年中国活跃度前50家CVC机构的统计数据中,我们发现,上榜的CVC机构总共投资了712个案例,平均每家机构投资了14.2个。其中互联网企业投资了343个家企业,占比达到48.2%。

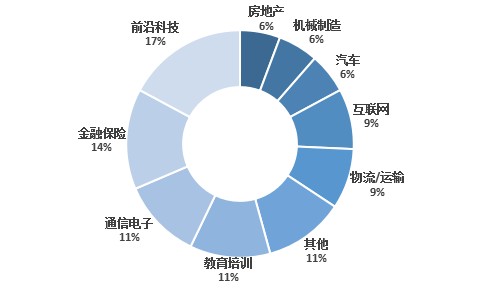

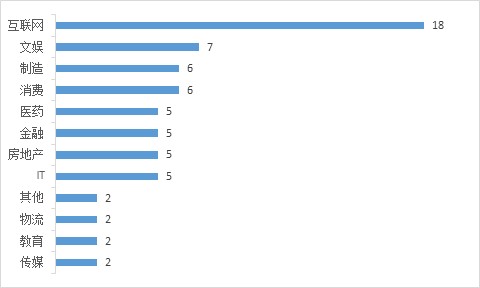

我们统计了CVC母公司所处的行业领域,平均分布于文娱、制造、消费、医疗健康等行业,其中有互联网业务的大企业达到18家,占比超过3成。 近年来,随着“创业创新”、“数字经济”等政策持续深入推进,资本市场基础制度体系不断完善,中国创新、创投、创业生态版图的疆界不断扩大,无论互联网企业及传统企业,开始具有创新意识,懂得利用股权杠杆,将盈利资金转化为资本,反身投向于所处行业赛道或跨界投资于新兴产业,进行生态化建设,拓宽自身护城河。

图一:上榜CVC所处行业分布

医疗健康行业是强技术驱动、人才密集型行业,且研发具有很大不确定性。因此CVC偏向选择具有一定技术壁垒的初创企业进行投资,注重团队能力,股权比例控制在一定范围内。 房地产企业享尽了中国城市化的红利,有较为雄厚的资本实力,目前的转型意识也较强,他们通过CVC的方式向新兴产业拓展布局。 信息技术行业具有激烈技术变革、高度竞争、弱独占性等特点,大企业CVC的专业能力更强,能够依托母公司的资源进行产业链整合,在技术创新过程中发挥了重要作用。

制造业是国民经济发展的脊梁,数字智能成为制造业产业升级的重要方向,用CVC投资去链接创新与创业资源资源,吸收融入到自身体系以促进创新。他们通常能从商业需求和本质出发,关注企业的真正价值所在。 从另一组数据中我们看到,上榜的50家CVC机构当中,有国资背景的CVC有10家, 占比达到20%,包括:招商局创投、北汽产投、上汽投资、远洋资本、国药资本、航天资产、国寿股权、保利资本、绿地集团、平安创投。

CVC母公司性质分布

国有企业创新发展对于中国经济转型及商业生态的发展至关重要。一种国企改革的创新范式,是通过CVC产业基金的形式,实现对战略新兴产业局部和业务转型探索,并在近些年愈发成为一种趋势。

资本是优化资源配置的重要手段,利用CVC实现国企的产融结合创新、混合所有制改革实施、创新业务孵化等。但关键在于,CVC能否在一定程度上消除国有企业固有的机制性障碍,提升资本效率,以及CVC能否有效的权衡风险管理安排。

外资CVC,如:英特尔资本、贝塔斯曼亚洲投资基金、三星风投、礼来亚洲基金、高通创投、博世创投、诺基亚成长基金、巴斯夫创投、施耐德、住友商事、海拉创投、澳洲电讯投资等都陆续进入中国市场,并且开展了积极投资。他们将广泛的国际、国内产业资源为被投企业赋能,助力其向更向更广阔的赛道发展。同时我们也发现,微软M12、谷歌的GV等国际知名CVC 2019年在中国市场并不活跃,投资数量较少。

附件: 2019中国最活跃CVC调研问卷分析

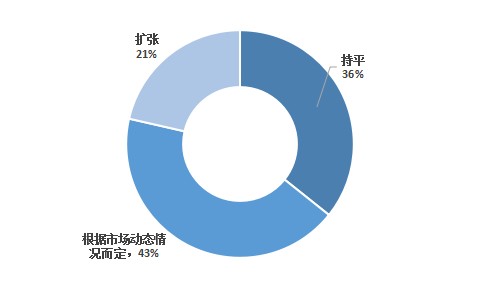

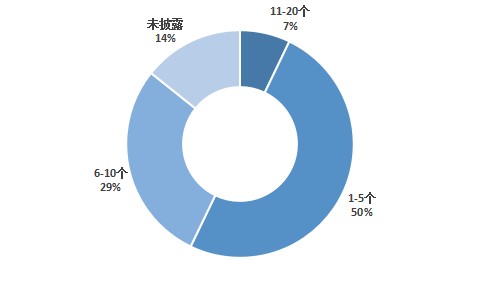

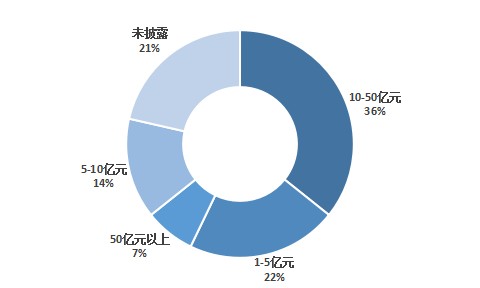

创业邦研究中心还针对CVC机构发放调研问卷,并在回收的问卷中做了相应的统计。我们发现,在2020年的投资规划中,21%的CVC选择扩张,43%表示视市场情况顺势而为。绝大部分CVC同时兼顾战略协同与财务回报,少数只关注财务回报。CVC主要关注医疗健康、先进制造,以及新一代信息技术等领域。近三年有15家 CVC的IPO数量高于6家。

CVC在2020年投资规划较2019年变化

CVC机构的投资目的

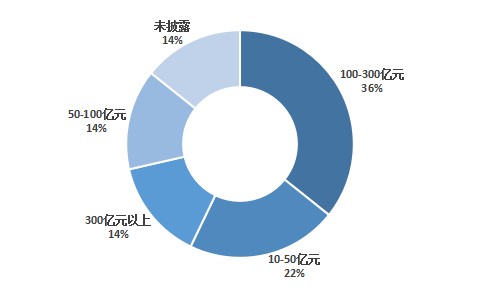

在中国市场的管理资金总额分布

2017-2019年被投企业的IPO数量

2019年在中国市场的总投资额分布

CVC主要关注投资领域

CVC母公司所处行业分布