图片来源:壹图网

编者按:本文来自深几度(ID:deepchanpin),作者吴俊宇,创业邦经授权转载。

「摘要:短视频类产品以“短平快”的方式在短期内的确实现了用户时长的争夺,但从长期来看,“短平快”的成瘾性产品还是会引发用户厌倦,从内容升级的长期趋势来看,优质内容必然会是发展方向」

内容共创、平台自制,正在成为腾讯音乐娱乐集团、Spotify在声音赛道的共同选择。

在这次二季度财报中,腾讯音乐和Spotify都表达了对自身下一发展阶段的新期待。

虽然两者思路相近,但成因却不尽相同。过往我们总是把腾讯音乐和Spotify放在一起做对比。不过,两者所处阶段、面临挑战以及解决方案都有各自差异。

我们先谈结论:腾讯音乐在强化内容共创,Spotify在着手内容自制。

其实,腾讯音乐、Spotify这样的音乐流媒体平台与Netflix这样的视频流媒体平台殊途同归,都选择了相近的生产模式,试图建立更高层次的内容壁垒。

全球文娱产业巨头都意识到了短视频产品的“快餐效应”。这对全球音乐产业是一把双刃剑,一定程度上“15秒副歌”加速了音乐的传播,但另一方面,也产生大张伟所讲的“没有人再完整听一首歌”的担心,这对音乐的内容生产不能说是一件好事。

为此,在内容生产的层面,几家都在试图抬高内容标准,这在腾讯音乐、Spotify乃至Netflix的二季度财报的相关数据以及管理层谈话中展现得淋漓尽致。

01

腾讯音乐:巩固疆土,挥师音频

二季度腾讯音乐交出了一份相对可观的财报数据。业绩显示:

1)营收69.3亿元,同比增长17.5%;净利润9.39亿元。

2)在线音乐收入同比增长42.2%至人民币22.2亿元;社交娱乐服务收入同比增长8.6%至人民币47.1亿元。

3)二季度毛利润为人民币21.7 亿元(约合3.07亿美元),较2019年同期的人民币19.4亿元增长了11.8%。

4)在线音乐付费用户达4710万,同比增长51.9%,创造了付费用户数据和增速新高。而在线音乐ARPPU同比增长8.1%,在线音乐服务付费率从去年同期的4.8%提高到7.2%。

在疫情的大背景下,尤其是目前美国疫情愈演愈烈引发市场动荡的情况下,这份财报的营收和利润不仅好于市场预期,而且和老对手Spotify相比显得更为亮眼。

目前,在线音乐平台的多年战事正逐步进入尾声,作为中国音乐产业的突出者,腾讯音乐在上市之后接下来正在朝两个方向重点发力:

1、音乐产业链上游整合,与环球音乐集团(UMG)签订了长达数年的战略合作协议,将联合成立新音乐厂牌,其目的在于进一步巩固内容优势的同时,发掘培育新的音乐人。

在线音乐一直是腾讯音乐的后防线和基本盘,市场竞争虽然依然激烈,但市场格局已经相对稳定。

这种内容和音乐人扶持为导向的产业链整合对腾讯音乐未来的资源扩容、衍生开发、风险规避等市场竞争可以带来诸多帮助。这种商业系统的形成可以帮助腾讯音乐,对市场形成较强的整合能力,进一步巩固目前在音乐市场的强大竞争力。

2、整个声音赛道的整合,推出酷我畅听这样的长音频产品,丰富文学作品、广播剧和脱口秀等类型的长音频内容,直接进入长音频战场。

对腾讯音乐来说,在线音乐业务和社交娱乐业务一直是其核心营收的增长点。在线音乐市场的竞争逐渐稳定,社交娱乐当下面临泛娱乐直播整体增长缓慢现状。

腾讯音乐有必要为自身开拓出第三条增长曲线。这不仅可以提升自身想象空间,也可以进一步实现自身整合。

当下来看,腾讯音乐的财务状况极为可观。无论是营收增长、利润增长乃至现金流储备都处于相对健康的状态,这为腾讯音乐接下来夯实内容基础、整合产业链留有了极大的战略空间。

所以你可以看到,目前的腾讯音乐在中国音乐、声音赛道上处于相对强势开疆拓土的态势。

一条战线继续在音乐内容、社交娱乐、社区等维度上强化平台的竞争力;

一条战线则是选择加码长期以来发展缓慢的长音频赛道。

这两个赛道上的内容博弈,如果想要持续取得优势,都需要保持内容的相对优势,所以你可以看到,腾讯音乐选择了内容共创这种成本相对较高、壁垒相对较深的方式,而且可以与更多行业合作伙伴,形成更稳固联盟的关系。

对腾讯音乐来说,它的上下游合作伙伴众多,上游有音乐版权链,下游有音乐演出链,其中还涉及音乐人这个最不确定的“人”的环节。随着涉足长音频赛道,上游又有文字内容授权方、有声内容制作方以及有声内容生产者等一系列环节。

内容共创模式虽然“重”,但是却是提高音乐品质,确定内容标准,形成内容生产飞轮,推动整个中国音乐产业往前走。

要知道,过去国内音乐产业一直处于蛮荒状态,腾讯音乐把音乐产业推向了正轨。但不得不说国内音乐产业目前整体发展水平还是较低,它需要一个强有力的“整合者”去整合资源、疏通障碍。

深几度在《大象跳进了长音频赛道》一文中提到过,国内长音频市场旧格局固化已久,市场发展相对缓慢。内容上超级IP加持不足,大量尾部主播凭借兴趣爱好支撑,没有收益保障,听众与付费存在增长瓶颈。

长音频赛道,同样需要“整合者”推动行业革新。

目前腾讯音乐在国内音乐和声音产业目前正处于这样一个疏通者、整合者和领导者的地位。

02

Spotify:亏损扩张,以战养战

Spotify面临国际疫情愈演愈烈的复杂局面,不确定性增大,过往广告收入、会员收入受到影响,亏损扩大,关键数据指标受到了一定的影响。

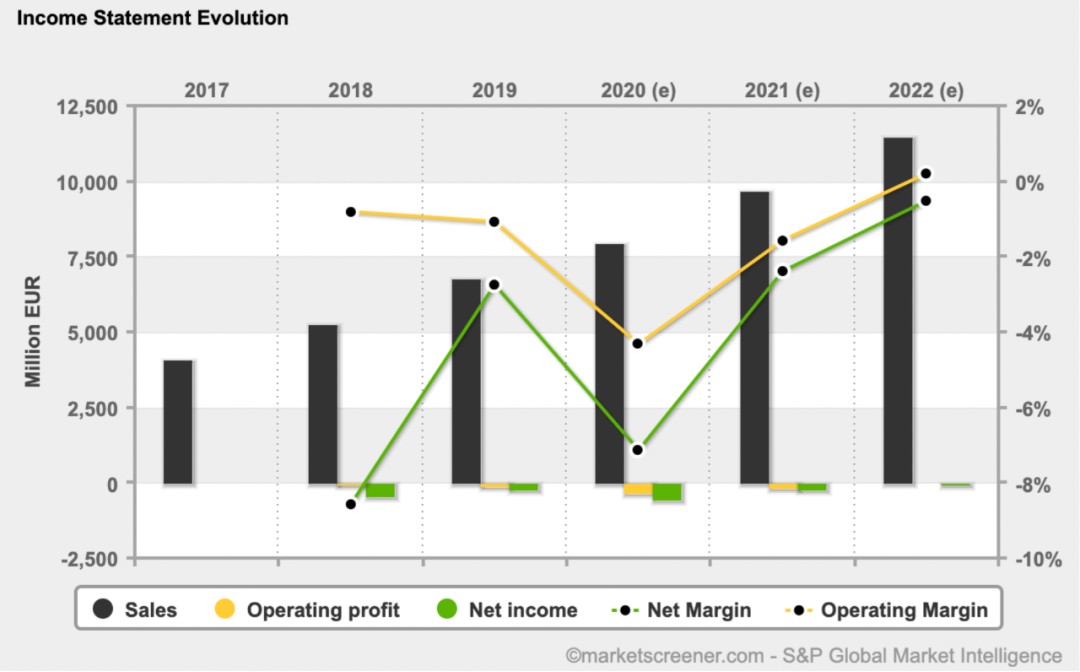

Spotify第二季度业绩数据显示,期内亏损按年由7600万欧元,扩大至3.6亿欧元。期内营收按年升13%至18.9亿元,逊预期19.3亿欧元。

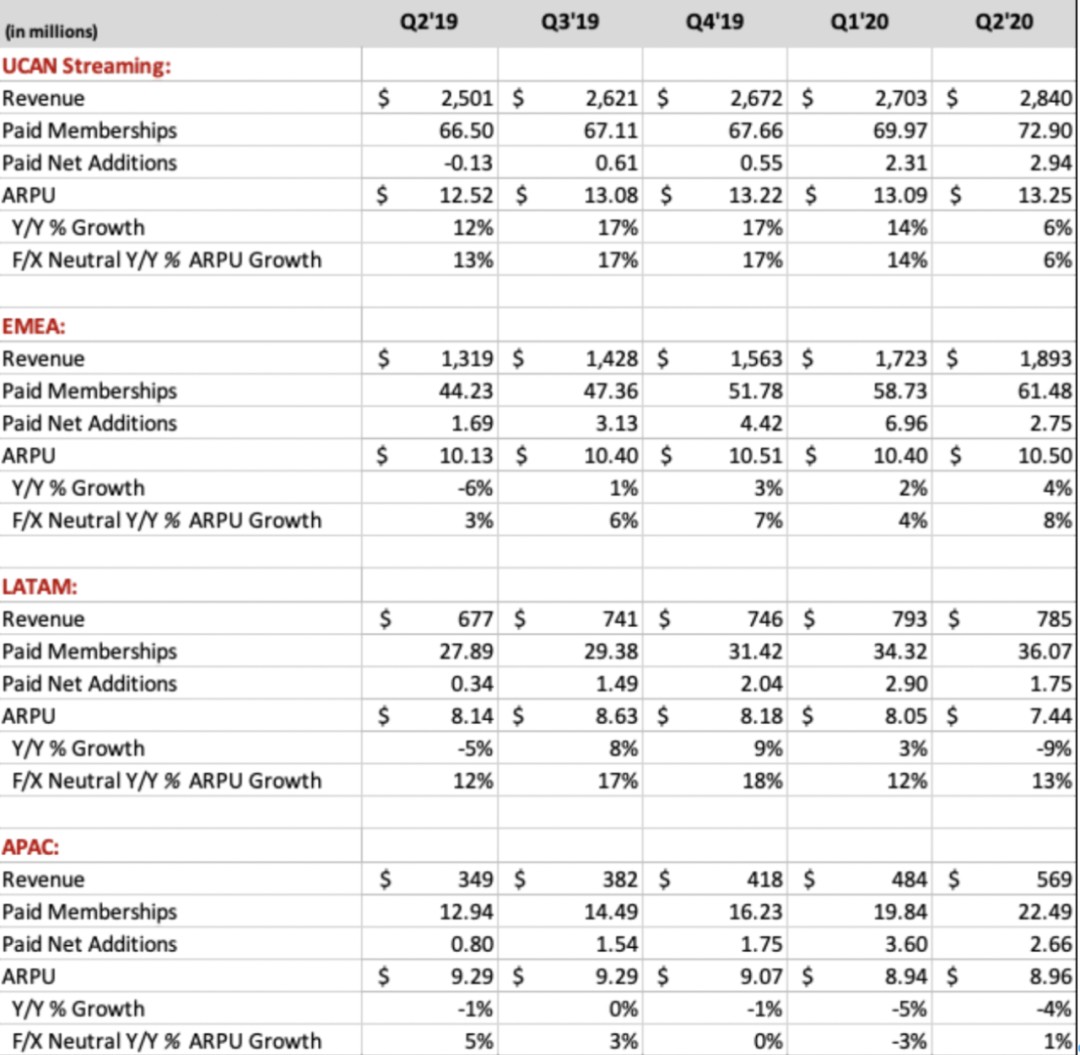

第二季付费服务收入增17%至17.6亿欧元,疫情下广告支持的服务收入跌21%至1.3亿欧元,但略高于公司预期。单个付费用户平均收入(ARPU)跌9%至4.4欧元。不过,付费用户增27%至达1.38欧元,超预期。

美国投研机构marketscreener预测,Spotify可能需要在2021年才能恢复增长。

对Spotify而言,目前播客市场是一个重要的突破点,原因在于两点:

疫情带来的宅家红利,播客相比音乐在疫情宅家环境下更容易符合用户习惯;

音乐会员收入增长有限,播客是下一个增长点,事实上这也得到了财务数据验证;

除此之外,Spotify涉足播客市场之后,还面临着Netfilx和Youtube这类横跨声音赛道的流媒体视频平台的竞争,Spotify对此思路是:

重点发力播客,尤其视频播客和原创独家播客

改进广告系统技术,寻求播客广告的收入增长

对Spotify来说,过往音乐赛道的增长已经极为疲软,而且短期内很难看到盈利的可能性,再加上全球范围内的疫情影响,Spotify有必要拓展新的增长点,广告成了最佳选择。

O&E(Originals & Exclusives,原创和独家)类播客正在成为Spotify的重要方向。原因在于三点:

原创和独家类播客相对可控,内容品质可以有所保证;

具备极强的品牌效应,未来可以吸引品牌广告招商;

品牌广告和信息流广告组合可进一步提高广告客单价,形成更有吸引力的营销组合方案;

第二季度,Spotify宣布了与Joe Rogan Experience签署独家授权协议,该协议将于2020年9月在Spotify上首发,并于今年晚些时候在该平台上成为独家授权。

此外,Spotify还与华纳兄弟和DC建立合作关系,制作和发行一系列原创的叙事脚本播客。自制音频故事《哈利波特在家》成了平台上第一个O&E(Originals & Exclusives,原创和独家)节目。

Spotify去年收购的博客内容服务商Anchor加速了平台的内容增长,大约四分之三新播客版本都由Anchor提供支持。

在本季度内,Catalog和Spotify Originals的发行量都相当可观。在6个市场推出了110个播客播放列表(包括49个新的O&E播客)在各种主题上继续为用户推动播客发现。目前,Spotify的播客目录已经超过150万个节目,其中50%在2020年推出。

事实上,第二季度Spotify总MAU中有21%的MAU是播客内容,2020年第一季度MAU比例为19%,消费量继续以三位数的年增长率增长。新播客内容的总体供应在上一季度受到COVID-19的轻微影响后在第二季度恢复。

第二季度总收入18.89亿欧元,同比增长13%。受COVID-19的影响,广告支持的收入同比下降21%,但略高于市场预期。在会员收入方面,二季度每用户平均收入(ARPU)为4.41欧元,同比下降9%。产品结构是导致这一下降的主要原因。

播客广告在二季度表现出色,势头持续到7月。自制播客和播客频道的增长都超过预期。在adstudio(播客自助服务产品)中,成功地将视频作为一种新产品推出,并将该平台从beta版扩展到了22个市场。

流媒体广告插入“SAI”技术则是带来了播客类广告的积极增长,这一技术将在今年夏天更广泛地提供给美国广告商。Spotify甚至与Omnicom Media Group建立2000万美元的广告合作伙伴关系,这是迄今为止最大的全球战略播客广告合作伙伴关系。

03

未来的猜测

平台共创、内容自制也是抵御短视频类产品的重要策略。

第二季度财报之中,Netflix用相对可观的增长数据表明了自身内容壁垒的可靠性。

Netflix在2020年第二季度再次增加了超过1020万的付费订阅用户,超过业界预期以及上季度公司自己750万的预期。到6月底Netflix在全球的用户总数达到 1.93 亿。

Netflix第二季度营收为61.48亿美元,比去年同期的49.23亿美元增长24.9%,超出分析师预期。Netflix净利润为7.20亿美元,比去年同期的2.71亿美元增长166%。

今年二季度Netflix高管层在股东信中提到了美国文娱市场现在正在发生的一个重要现象是——互联网娱乐的流动性。

所谓“互联网娱乐的流动性”指的是,短视频类产品的增长正在争夺用户的屏幕。当然,Netflix还提到了YouTube、Facebook以及视频游戏等所有能够争夺用户屏幕的产品。不过,Netflix管理层在股东信中对短视频类跨界竞争对手的的态度是:

我们不再担心所有这些竞争对手,而是继续坚持我们的战略,每季度都要比同行更快地改进我们的服务和内容。我们持续强劲的增长证明了这种方法和娱乐市场的规模。

也就是说,Netflix抵御方式是,进一步增强内容的竞争壁垒,深化自制内容的制作:

进入关键内容垂直领域,比如戏剧类电视剧、即兴情景喜剧;

拍摄本土语言原版影视剧,如在德国、韩国、墨西哥、波兰推出适应当地市场的影视剧;

这样的现象其实早在中国就已经发生了,短视频一直在侵蚀“用户时长”。

然而,不可否认的是,短视频类产品以“短平快”的方式在短期内的确实现了用户时长的争夺,但从长期来看,“短平快”的成瘾性产品还是会引发用户厌倦,从内容升级的长期趋势来看,优质内容必然会是发展方向。

平台共创、内容自制其实是维持内容壁垒,长期构建内容标准的重要手段。对腾讯音乐这类真正想要改造中国音乐产业的企业来说,这也是一项长期工程。

其实不管是腾讯音乐在音乐、播客类产品中的平台共创、内容自制,还是Spotify在形成UGC播客生产模式之后还要主推O&E(Originals & Exclusives,原创和独家)类播客,其目的和意义都在于利用Netflix这种“重模式”形成自身的内容壁垒,以此形成长期优势。

平台共创、内容自制未来也可以针对细分市场展开更多类似于Netflix重模式的内容生产。

毕竟,短期内短平快的内容虽然可以取胜,但优质内容在更长的时间段内一定是长期具备竞争力的。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。