编者按:本文来自微信公众号锦缎(ID: jinduan006),作者愚老头,创业邦经授权转载。

股票投资这个事情,到了最后,你就会发现,一切都是数学。

虽然很多人不喜欢这个结论,但我还是要说,一个人在股市的上限,是由他的数学水平决定的。

那么下限呢?

显而易见,现在的我们就是啊。

股价在某一段时间内的上下波动,就是数学上的时间序列分析,我们每一次的买入卖出,都遵循典型的概率论理论。现在还活跃在市场上的那些老策略分析师,都会经历一次从信仰到算命再到量化的心灵洗礼,无他,这个市场太反人性了。

我知道,有那么一些文章,非常擅长把一些浅显的道理用很深奥的理论说出来,貌似深刻,实则卖弄风骚。我们当然也有这么一个嫌疑,但我还是觉得,下面的这个数学原理,对我们提高下限,不再老是被割,有那么一点点借鉴,值得大家花时间去了解下。

投资,就是一场贝叶斯。

贝叶斯定理,大学中的概率论和数理统计这一门课程有讲,一般专业只要有数学课,都会有这么一门课。这个定理,听上去很高大上,其实蕴含的道理却很简单朴实。

这个公式要解决的问题,是如何评估你新获得的信息对当前状态的影响。

大家可能会觉得有些绕,我这么说,大家就明白了。你最近关注的一只股票,突然周末发公告,10送10转10,现在让你判断,周一股价会涨会跌?高送转这个事件,就是你新得到的信息,贝叶斯定理,可以用来判断这个信息对股价的影响,或者说周一股价涨跌的概率。

贝叶斯定理,作为概率论的一个重大理论支柱,是因为提出了逆向概率的解题思路。

所谓的正向概率,逻辑上叫做演绎,就是你自己是上帝,你就是规则,你决定了结果,比如掷色子,你知道只要掷出足够多的次数,出现其中一个面的概率会是六分之一。

而逆向概率,与正向概率正相反,逻辑上对应的是归纳,就是你知道了其中的一次,或者多次结果,让你猜规则是什么。对应到股市就是,当你看到股市涨了或者跌了,就去找有什么新的信息出现,进而研究这个消息背后的规律,如此反复不断丰富这个规律,逐渐就能判断信息出现后股市的涨跌。

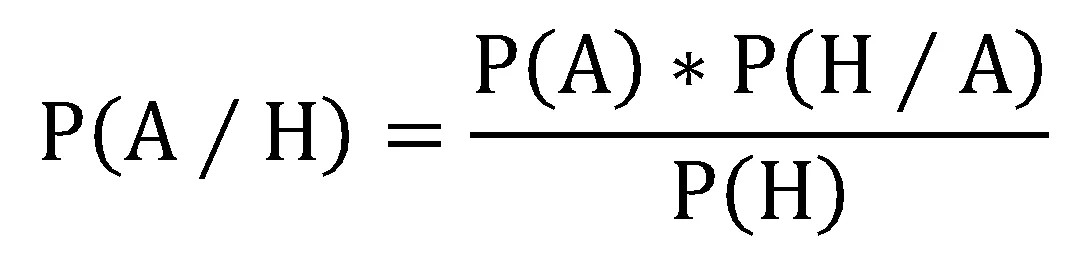

虽然我们不喜欢公式,但图穷匕见,最后还是要走到这一步,贝叶斯定理的公式如下:

P是英文probability的简写,P(A)代表A事件发生的概率,P(A/H)代表在H发生的情况下A发生的概率。P(A)被称为先验概率,P(A/H)则被称为后验概率,上面这个公式同样可以定义成:

后验概率 = 先验概率 * 似然估计 ,其中似然估计=P(H/A)/P(H)

怎么理解呢?

先验概率可以理解成当前的状态,在你得到某个信息之前的状态。用开头那个高送转的案例就是,你关注了一只股票,你拿不准这只股票将来是不是要涨,也就是说在你的心里,这只股票上涨的概率可能有,但并不足以让你下注。这个时候的P(A)就可以解释成当前状态下,这只股票上涨的概率。

后验概率呢?这是你得到新信息之后对原有状态的判断进行更新,这个新的信息可能增强,也可能削弱了你原先的判断。用刚才的例子来说就是,周末公告了高送转的信息,这个信息用H代表,按照我们刚才的定义,P(A/H)意思就是在高送转发生的情况下,这只股票上涨的概率。

似然估计代表了信息引进之后,在多大程度上增强还是削弱了原事件发生的概率。在这个例子中,似然估计就是高送转公告之后,是增强还是弱化了这只股票可能上涨的概率。

似然估计是这个公式的核心,也是最容易让人迷惑的地方,从案例的角度,分子P(H/A)代表的是穷举所有股票上涨的情况,因为高送转引起的占比有多大,分母P(H)代表的是,在所有的股票中,高送转的比例有多大。

为什么要这么设计呢?我们在研究所有股票上涨的例子时,统计这其中高送转的所占的比例,这个比例越高,代表似然估计的值越大,也就是支持上涨的概率越大,但这其中可能存在一种情况,那就在总体,也就是所有股票中高送转的比例就很高,就会造成高送转这个新的信息支撑上涨的依据不成立。

那怎么办呢?需要我们用分母,也就是P(H)来除一下。这是一个最容易出逻辑错误的地方,如果单看公式,似乎是P(H)越低,P(H/A)越高,似然估计的值就越高。这会鼓励我们去寻找一个较低的P(H),也就是一个小概率出现的信息。显然这是一个明显的错误,似然估计需要从一个整体来考虑。

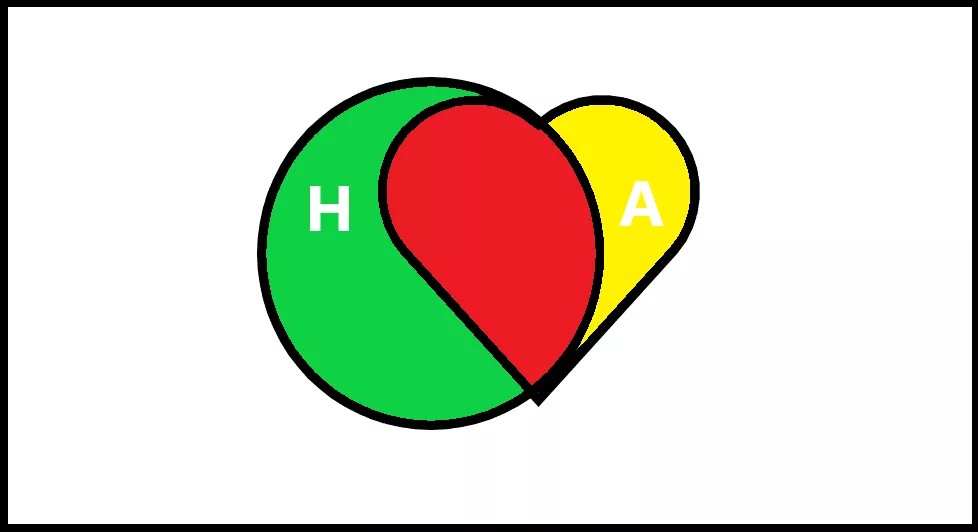

我们用一个图来表示,在上图中,整个大正方体方框代表的是整体,椭圆形部分代表的是H,心形这部分是A,中间红色的代表的是A和H重合的部分。我们的似然估计要的是什么呢?

是重合部分比例占A的比例,明显的比H占总体的比例要大,这个是似然估计要表达的意义。在上图中,重合部分占A的比例明显要大于二分之一,而H占到整体的比例显然小于二分之一,因此似然估计的值必然要大于1。

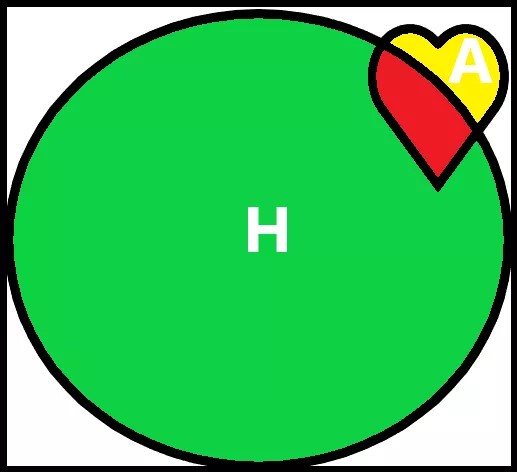

换一个角度理解,似然估计的意义是评估H因素在总体的影响力,在A中是不是得到强化了。我们研究A这个心形,发现其中重合部分的H占到的比例超过二分之一,看上去H非常显著,但我们怕出现上图的情况。

上图中正方体方框依旧代表整体,我们发现H占总体的比例已经达到四分之三,但与A重合部分在A中占的比例显然只有二分之一多一点,并不到四分之三,这说明在A中H的影响力量是相对弱化了,似然估计反而是小于1的,也就是新信息的加入,反而减小了先验事件发生的可能性。

通过这两个图,我们对似然估计有了一个相对初步的认识,这就足够了。

总结一下,在这个案例中,我们想要求出高送转公告发生之后,这只股票上涨的概率,也就是后验概率,可以通过分别估计先验概率与似然估计的值来得出。先验概率就是这只股票在高送转公告之前上涨的概率,似然估计的值可以用所有股票上涨的原因中高送转所占的比例,除以全部股票中发生高送转的概率来得到。

贝叶斯定理的描述基本结束,回到我们选股上。

贝叶斯定理,为我们提供了一个很好的思维框架,这个框架对于东亚做题家是非常友好的,将选股完全转化为两个方向的工作。

具体的说,要想提高胜率,也就是后验概率,无非两个方向:

第一个是提高先验概率P(A),就是在最容易上涨的时机入手,这个好理解,牛市的时候鸡犬升天,你在牛市的时候赚钱总是比在熊市的可能性要大很多。

第二个是增大似然估计,重点是P(H/A),也就是研究上涨的股票都有什么特征,尽量找共性大的特性。注意避免一个陷阱,就是我们上图中出现的情况,这个特性在上涨的股票中出现的特别多,但所有的股票也基本都有这个特性,反而意义不大。

比如“股灾”期间,很多上市公司都回购,你统计在这一段时间内表现优秀的公司的时候,发现回购的比例非常大,你兴冲冲的把这个要素作为选股的一个重要标准,结果发现那段期间基本上所有公司都回购,那这个信息在选股的时候意义就不大了。

反之,如果那段时间,上市公司总体回购的比例很低,但在表现优秀的公司中比例很高,那这个要素的选股价值就真的体现出来了。

要想提高先验概率,真的只能是”日拱一卒,功不唐捐“了。虽然判断是不是牛市,可能成功率比算命还要低,但这个市场已经运行很多年了,总会有一些规律,只要你不断开拓,总会知道哪些地方容易有鱼,在鱼多的地方钓鱼,你钓到鱼的概率总会大一些。

提高先验概率目前看大致有三个方向。

方向一:日历效应

在我们A股,总有那么几个月市场表现要好一点,某些行业,在一年里也总有某个月表现出色,你在这些月份做多,成功的概率总要大一些。

上图是中证1000指数过去10年的月度涨跌幅。中证1000指数是全部A股剔除中证800之后,剩下的市值最大的1000只股票组成的指数,基本上可以代表市场中位数,或者说散户喜欢的中小票的走势。

分月度看,在二月份,中证1000指数在过去10年里,有8年是上涨的,哪怕是下跌的那两年,跌幅也不大。真是二月不做多,一年活白干。

上图是申万银行指数过去10年的分月度涨跌幅。我们不好解释为什么,可在过去10年,10月份有9次是上涨的,肯定是在这个月份发生了什么,银行才会涨的吧。

各个工作日指数的表现也有一些规律。我们列出了从2005年以来,中证1000指数分工作日的上涨概率,非常明显的是,周二上涨的概率很大,而周三周四下跌的概率则相对较大。也就是说,如果想要调仓,周二卖出,周三四买入,长期看调仓的成本要小一些。

方向二:协整效应

还有一种思路在量化上叫协整,就是找两个历史上同涨同跌的股票,在走势出现大的分歧的时候赌他们将来走势会一致。因为A股不好做空,一般就是其中一个股票涨上去了,而另一只股票却没怎么动,就买入这只趴着不动的股票。

典型的比如隆基股份和通威股份,这两个光伏的龙头,自2017年以来,基本上同涨同跌,在今年2月份的时候隆基的涨幅显然大大跑赢通威股份,但是这个差距只用了一个月的时间就通过通威的暴涨被消灭,当然现在两只股票的走势也出现大的分野,但我们总体上还是认为这种走势的差别最后会消失。

方向三:估值的历史比较

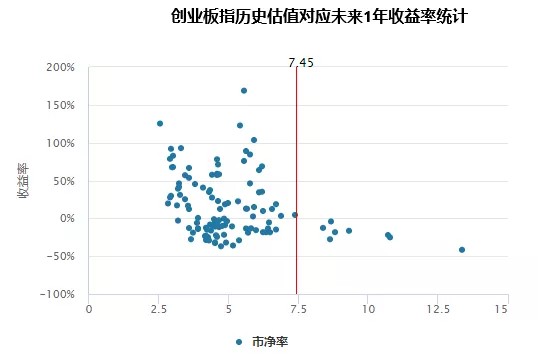

中国股市的历史也有快三十年了,市场正常的估值水平大家还有有数的,在一个过高的估值买入,亏钱的概率显然要比赚钱的概率要大。

上图是创业板指当前的历史估值对应的未来一年收益率统计。从市净率的角度看,当前创业板指估值已经非常高,历史上超过这个估值的月份寥寥无几。创业板市净率的下限在2.5左右,当创业板指市净率低到3左右时,未来一年盈利的概率非常大。至于现在,未来一年赚钱的概率相当小吧。想在创业板买到好股票,这个先验概率,确实不太大。

至于提高似然估计的值, 当前主要还是要靠发掘牛股的基因,最简单粗暴的做法是研究十倍股的特征。

跟大家印象里不太一样的是,十倍股,真的是太稀缺了。从2016年至今,都快5年了,满打满算只有4只10倍股,其中从2016年至今,山西汾酒和恒立液压涨幅超过10倍,从2019年至今,又出现了2只10倍股,英科医疗和坚朗五金,严格意义上,今年的10倍股只有一只,那就是英科医疗。

从特征上看,这四只股票所处的行业并不性感,四只股票,一只白酒股,一只医药股,一只机械,还有一只是建材。

这其中,山西汾酒和坚朗五金情况类似,在过去五年里,业绩增长了约三倍,剩下的全靠估值带动。恒立液压,过去五年业绩涨了20倍,但基数也低,从市净率的角度,估值确实也提升了三倍左右。

至于英科医疗,一个生产医用手套的公司,因为疫情原因业绩直接原地爆炸,前三季度归母净利润44个亿,预计全年至少60个亿,而正常年份一年才不过是2个亿的样子,涨10倍也合理,只不过市场认为这种情况不可持续,并没有给太高的估值,今年的市盈率7倍左右。

从个股的逻辑上看,山西汾酒讲的是混改、以及渠道从省内向省外扩张的故事,山西汾酒的牌子硬,问题不大。恒立液压,处于液压赛道,国产替代的动力足,英科医疗业绩高增,至于坚朗五金,还是要再想想为什么。

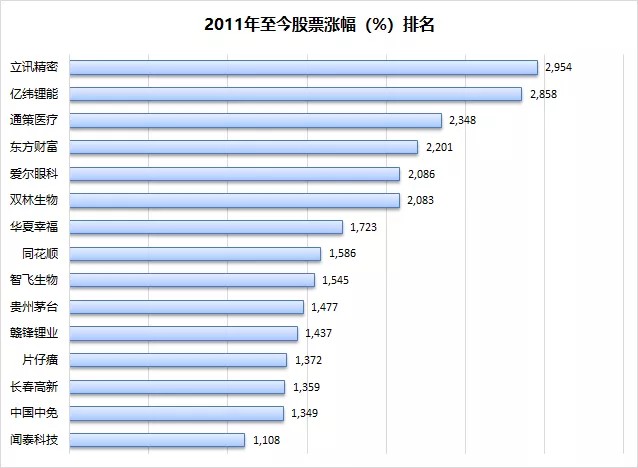

如果我们把时间拉长,剔除那些2011年以后才上市的股票,在总共1993只股票中,过去十年十倍的股票,也只有15只,这其中涨幅最大的是立讯精密,接近30倍,这就是为什么我们说,立讯精密是公募的信仰。

剩下的十倍股还有亿纬锂能、通策医疗、东方财富、爱尔眼科、双林生物、华夏幸福、同花顺、智飞生物、贵州茅台、赣锋锂业、片仔癀、长春高新、中国中免、闻泰科技。各有的原因,其中有些是借壳,严格意义上不能算十倍股,这些留待读者自己去分析。

有一种说法是,假如一个人在自己领域工作、研究用不到线性代数和微积分,那么敢肯定,他的工作不够前沿、不够出色,甚至不够专业。

说到线性代数和微积分,我们可能确实离的有些远,但概率,确实是投资的主场。贝叶斯定理可能从公式上不太好理解,可他提供的框架,还是给了我们提高胜率指明了方向。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn