题图:图虫

编者按:本文来自港股研究社(ID:ganggushe),创业邦经授权发布。

距离安居客传出赴港上市消息不到一个月的时间,作为58同城旗下的找房平台终于确定了赴港上市。

4月7日晚,安居客已经向港交所主板递交上市申请,BofA Securities、中金公司及瑞信作为联席保荐人。

被58同城收入麾下六年,如今确定赴港上市,算是实现当初58同城对安居客做出的承诺。去年58同城完成私有化退市,现在安居客的上市,在一定程度上算是58同城上市的另一种表现,只不过是旗下的子公司罢了。

作为国内第一找房平台安居客,在如今行业现象乱生的状况下,

我们或许可以从其基本面开始说起。

卷土重来的安居客 靠着“端口生意”跨过上市门槛

身跨互联网和房产两大领域,安居客一直以来做得都是“端口流量”生意,这一模式在被58同城收购之后也基本没有多少改变。姚劲波曾多次公开表示,要坚持做信息和服务平台,坚决不做交易。

被58同城收购之后,58同城当即承诺将安居客打造为国内第一找房平台。如今安居客行业渗透率达3.81%,突出贝壳、链家,成为了国内第一找房平台。

据艾瑞咨询数据显示,截至2020年底,安居客的付费经纪人数量超72.6万人,占据67%的线上房地产营销市场份额,四季度移动月活用户达到6700万,成为中国最大的在线房产平台。

事实上,在被58收购之前,安居客也有过一次上市计划。在2014年,安居客就启动上市计划,当时市场估值15亿美元,虽然受平台爆发中介联合抵制潮的影响,导致上市计划搁浅,但是从那时就能看出安居客就已经具备了上市的实力。如今在58同城带领下,上市或许并不感到意外。

自安居客成立以来,已经经历了五次融资,在安居客的投资方中,也有包括百度在内的互联网巨头。此外,据港交所披露的文件显示,在递交上市申请之前,安居客完成2.5亿美元融资,碧桂园子公司作为领投方。据知情人士透露,一些大牌地产均参与此轮投资。

值得一提的是,安居客还有腾讯撑腰。招股书显示,在安居客上市前的持股比例中,58同城作为最大股东持有45.3%的股权,腾讯作为第二大股东,持有股权也高达14.1%。

在腾讯以往的投资对象中,部分都是具备上市可能或已经上市的公司。据外媒The Information最新报道,截止2020年底,腾讯持有约100家上市公司的股权,拥有近1200家公司的股份,在市场眼里被腾讯投资,一定程度上也是认可的标志。

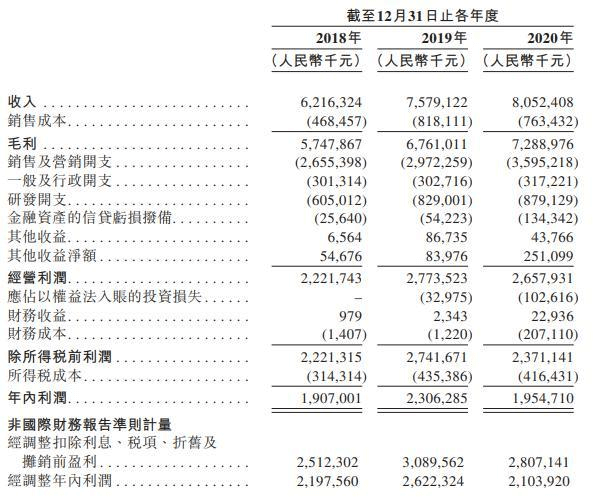

而回归到安居客本身,从安居客的招股书来看,近几年营收业绩都处在向上发展的阶段。2018年—2020年,安居客营收分别为62.163亿元、75.791亿元和80.524亿元,特别是在2020年营收上,超过已经在港股上市的易居,从易居最新披露的财报中,2020年易居营收为80.515亿元,落后于安居客。

综上所述,自身实力的加持以及大牌公司的撑腰,加之58同城在美上市的经验,这些或许都成为安居客上市的底气。但透过这些风光数据的背后,从招股书中也发现安居客存在许多问题。

营业增速恐承压 平台乱象或成发展拦路虎

相对安居客持续上涨的市场份额,业绩增速却是走起了下坡路。从招股书中我们能够发现,虽然安居客的营收都在上升阶段,但细看营收背后的增速却是处在下滑阶段。

2019年安居客营收增速为21.92%,但到了2020年营收增速却只有6.24%,相比2019年大幅下滑15.68%。虽然只是处在短期下滑阶段,但能够预测的是,随着行业乱象的加深,未来可能会面临营收增速承压的问题。

此外,安居客的盈利能力也是处在不稳定的状态,这也就反映净利的变化上。2018年为19.07亿元,2019年上升到23.063亿元,但2020年又下滑至19.547亿元。

净利的不稳定也使得净利率出现下滑,2018年—2020年,安居客的净利率分别为30.7%、30.4%及24.3%,这其实也是安居客的营收模式所致。

从安居客的营收模式来看,也是存在一定的问题。目前,安居客的收入主要来自提供在线营销服务,以及新房销售交易的佣金。这种模式主要是靠流量端口盈利,相当于安居作为中间商赚取信息流量的费用。

但这种模式受制的因素过多,其中竞价排名方式对其影响最大,中介通过加价的方式将房源信息处于较前的位置进行推广,房源信息被访问则会从中介处扣除一定费用,但长此以往,就会产生内部恶性竞争,在2014年引发的中介联合抵制潮就是受此影响。

站在市场口碑的角度来看,安居客在用户评价的口碑并不那么好。

在黑猫投诉平台上,安居客的投诉量高达731条。其中,多数投诉为“虚假信息、房源”、“乱扣款”、“欺诈”。较差的市场口碑或许会成为安居客上市的拦路虎。毕竟,平台的发展很大一部分是需要依仗用户口碑的,尤其是像安居客这种隶属于服务行业的平台,口碑的重要性不言而喻。

对于安居客而言,即便能够解决自身营收以及盈利模式带来的诟病,但中介竞争带来的市场口碑隐患,却不是一朝一夕能够解决的。好在国内的房产中介平台市场依然足够大,这也给了安居客一些解决自身弊端的空间,但行业内已有在美股成功上市的贝壳,这难免不让人去对比,安居客与贝壳之间的差距。

共享经济大势所趋 安居客距离贝壳还差多远?

目前,在已经上市的房产信息企业中,贝壳的发展状况可谓是比较好的,虽然说仅上市不到一年,但是已经超过在港股上市四年的易居。

面对安居客的上市,不免也会市场人员将二者进行对比,一个是中国最大的房产信息平台,一个是目前估值最高的找房企业。处在风波之中的安居客,上市后距离贝壳还差多远?

对于一家企业来讲,上市最重要的就在于市场估值的重新定义,安居客的上市首先要面临的就是市场价值的评估,从此前安居客的估值以及母公司58同城私有化退市前的估值来看,安居客目前的市值或许不会超过贝壳市值。

而目前在美股上市的贝壳市值已经超过660亿美元,对于目前状态的安居客来讲,二者在市值上还存在一定的差距,随着未来安居客在港上市,也将迎来二者在资本市场的对决。

从业务侧来看,安居客在招股书中表示,未来会在信息共享化上做出战略调整,从近期安居客的动作上看,未来在这种模式下还是具备一定的发展可能。目前,安居客已经整合安居客、58同城房产、爱房和巧房的经纪人资源以及营销解决方案,从服务供应商向开放型平转化,这也与贝壳的业务模式有点类似,即将房源信息共享化,多个平台可以共同参与同一笔交易。

就安居客而言,流量信息共享化无疑是符合当前时代的发展,在共生经济下,信息流量的共享能够提升营销效率以及协同收益,这对于安居客来说无疑是利好的。

但就现阶段而言,安居客要与贝壳争锋或许还有一些不确定性。相比贝壳的业务模式,安居客的转化还是存在一定区别。安居客是通过整合旗下平台资源,达到内部资源共享化,而贝壳则是与其他平台之间的共享化。

虽然安居客有意在向开放平台转化,但仍处于“半封闭”的状态。这对于安居客来讲,旧有的信息流量平台模式可能不会太受到资本市场的青睐。

除了贝壳外,在港股上市的易居也在主打ACN和联盟模式,这对于现阶段的房产信息平台是新的发展趋势,相比私有化,共生经济能够提高协同效率和收益,实现多平台的联合的收益,但同时也是对传统模式的冲击,毕竟要将自身的信息资源与别人共享,也要与别人进行收益分成。

对于安居客来讲,这或许就是与贝壳最大的差距,业务模式的不同致使两家企业形成不同的风格,而不同的业务模式也就带来的不同的收益,毕竟早在2014年贝壳还是链家的时候,就已经建立了ACN网络,或许从那时决定了贝壳的上限。

除了与贝壳在业务模式上的差距外,地产行业自建营销平台的方式,或许也是影响安居客的一大因素。目前,国内的一些地产企业都推出售房平台包括,恒大的房车宝、万科的易选房、碧桂园的凤凰云。对于安居客这个传统平台来讲,面对行业以及外部因素的双重冲击下,上市后距离贝壳或许还有一定的差距。

不过从中外市场二手房交易的渗透率来看,国内市场还是有很大机会的。根据智研咨询数据显示,中国的二手房交易规模占比不到40%,而美国的二手房交易规模占比则达到90%,英国达到81%,澳大利亚78%,中国香港85%,我国二手房市场的交易规模具有进一步发展的空间,这也让二手房经纪市场的规模效益逐渐显现出来。

总的来讲,不可否认,目前的安居客有“国内第一房产信息平台”光环加身,但离贝壳还是有一定差距。对于安居客而言,或许应该重点关注当前行业趋势变化以及上游行业带来的规模冲击,梳理出自身在行业所处的竞争环境,平衡业务模式转型的增长,这些也将会是影响今后资本市场给予其合理估值的重要指标。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。