编者按:本文来自微信公众号巨潮商业评论(ID:tide-biz),作者:荆玉,编辑:杨旭然,创业邦经授权转载,图源:摄图网。

中国最大的肉制品龙头双汇发展(SZ:000895)如今正处在舆论的风口浪尖上。

一个多月前,万洲国际(HK:00288)发布的一则罢免公告,让其执行董事及副总裁万洪建瞬间变为“废太子”。万洪建是万洲国际和双汇发展董事长万隆的大儿子,过去一度被视为集团的接班人。

被罢免职务后不久,万洪建在接受媒体《第一财经》采访时控诉了父亲万隆的“四宗罪”,包括:

双汇国际收购美国史密斯菲尔德公司;

双汇集团的新产品发展方向的中式化;

万洲国际十四五规划部分主要指标不切合实际;

万洲国际经营重心不应该重美轻中。

这场“传位”、“废太子”等吸引眼球的巨富家族大戏,让不少观众吃足了瓜。但也有人立刻联想:“内斗”会不会冲击双汇发展的股价?

实际上,在“废太子”事件之前,双汇发展的股价已经陷入漫漫熊途。

截至8月12日收盘,其股价仅为27.24元/股,相比去年8月底创出历史最高价63.33元,已经腰斩不止。可见,“废太子”并不是造成双汇发展股价崩塌的关键因素。

双汇发展股价表现(2020年4月至今)

家事是非放在一边,万洪建控诉的万隆当年决策的“四宗罪”,确已深深影响到今日的双汇发展。

一个“重美轻中”收购了美国史密斯菲尔德的双汇发展,和假设中专注于国内市场扩张的双汇发展,注定会是完全不同的成长路径与结果。

当初“重美轻中”决策如何影响了今天双汇发展?通过万洪建的控诉,我们得以重新审视这家公司的企业价值。对于投资者来说,这或许是更好的吃瓜姿势。

01

“四宗罪”

2013年的收购案,直接影响到了双汇发展的整体业务结构和发展重心。

梳理万洪建控诉万隆决策的“四宗罪”,产品细分品类和目标管理方面的问题无关宏旨,其中最核心的关键问题,还是指向2013年的国际并购。

2013年5月,双汇发展收购了美国最大的生猪养殖企业史密斯菲尔德的全部股权,耗资约71亿美元,是当时双汇净资产的数倍(2013年双汇发展的净资产为150亿元)。

为此次收购,双汇发展在2012年增发股份,从市场募资246.6亿元。双汇发展也因此得到了国外的猪肉源头。两者在业务上存在一定互补性,有不少人看好。

但万洪建的反对意见认为,“美国的生猪养殖业基本已经成熟,没有太大的发展空间,相比而言,中国市场潜力发展空间比美国要强、要快。”

从目前的后验视角判断,彼时万洪建的观点是对的。如今同样位于河南的牧原股份已成为全球生猪出栏量最大的企业,超过双汇收购的史密斯菲尔德,市值更是万洲国际的三倍。

但事实已然发生。2013年的收购案,直接影响到了双汇发展的整体业务结构和发展重心。

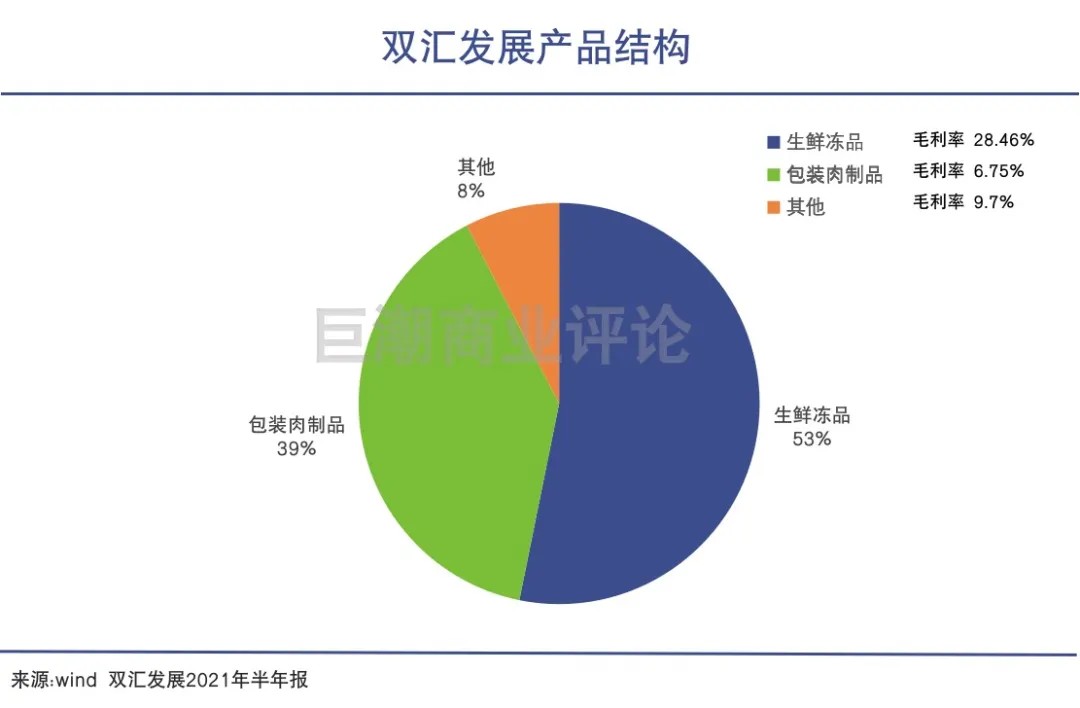

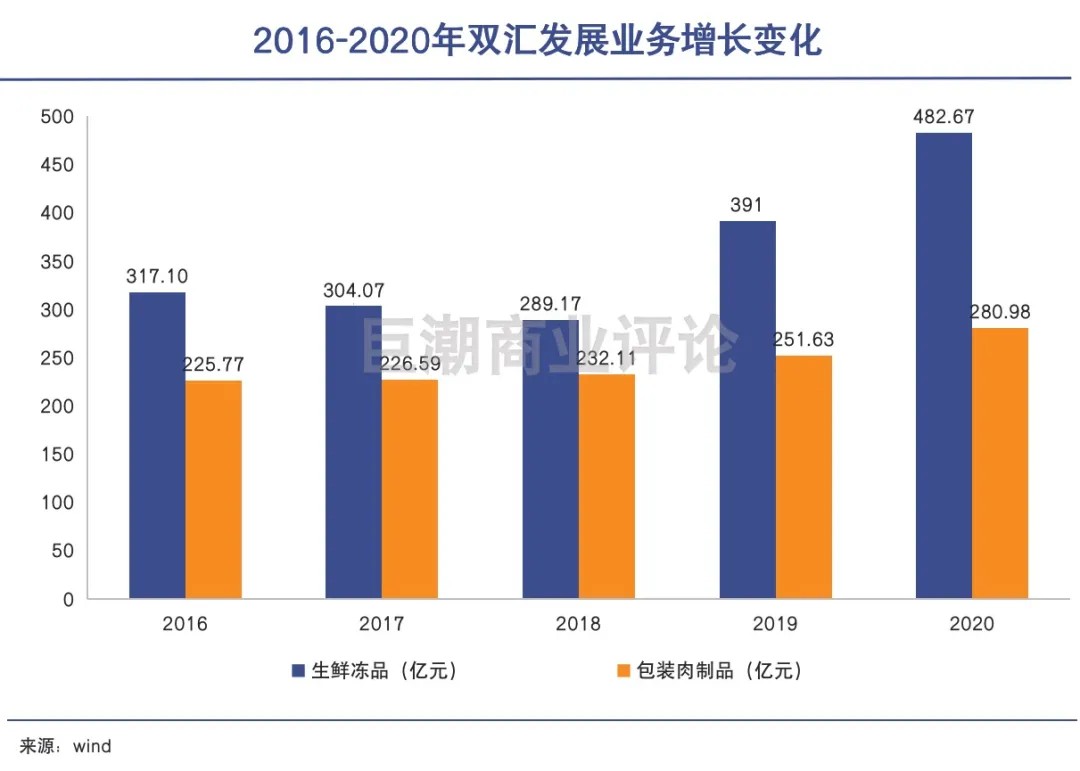

首先是双汇的产品结构中,海外进口的肉类不断增加,导致生鲜冻品的比例大幅度提升。虽然大家普遍印象中双汇是做肉制品,但生鲜冻品已经逐渐占据了双汇营收的大头。

万洪建表示,从2015年到2020年,双汇发展的肉类进口量从16万吨攀升到72万吨,其中80%来自美国史密斯公司。但与此同时,双汇的生猪屠宰量由2015年的1230万头一路下滑,跌到2020年的710万头。

从双汇历年业务结构中不难发现,生鲜冻品的毛利率其实是最低的,不到10%;而包装肉制品的毛利率则在30%左右,远高于生鲜冻品。

这导致的一个结果是,双汇发展最赚钱的包装肉制品业务在过去几年内几乎没有增长,不怎么赚钱的生鲜冻品业务倒是发展得不错。因此拖累了公司整体的利润增速。

除此之外,大手笔收购史密斯菲尔德导致双汇母公司负债率极高。为此双汇不得不连年大手笔分红,分红比例极高。这影响到了利润的再投入,也就没钱大力投入营销推广、拓展肉制品业务,影响到了公司的发展速度。

02

难与猪周期共舞

双汇发展也始终很难摆脱业绩的弱周期性,无法与猪周期愉快共舞。

有不少业内人士看好双汇2013年的收购,主要是看中了双方业务上的互补性和协同性——史密斯菲尔德负责生猪养殖,双汇的主业是肉制品和屠宰,两者强强联合。

一般来说,猪周期上行时,屠宰业和肉制品行业都会遭到负面影响,体现在屠宰量减少、屠宰利润被挤压和肉制品的成本上升。

但双汇的中外协同很好的避免了这一问题。中外协同可以在国内猪肉价格高企时,用进口肉弥补国产肉的外销缺口,降低高肉价对肉制品成本的影响,还能通过投放低价库存肉获取利差。

这在财务数据上也有所反应:2020年年度,双汇的生鲜产品国产肉产量比同期下降44.52%,主要原因是报告期内受疫情及市场行情影响,生猪屠宰量较同期下降较多,但由于进口肉销量上涨较多,生鲜产品总外销量仅下降7.02%——进口猪肉填补了其中的空间。

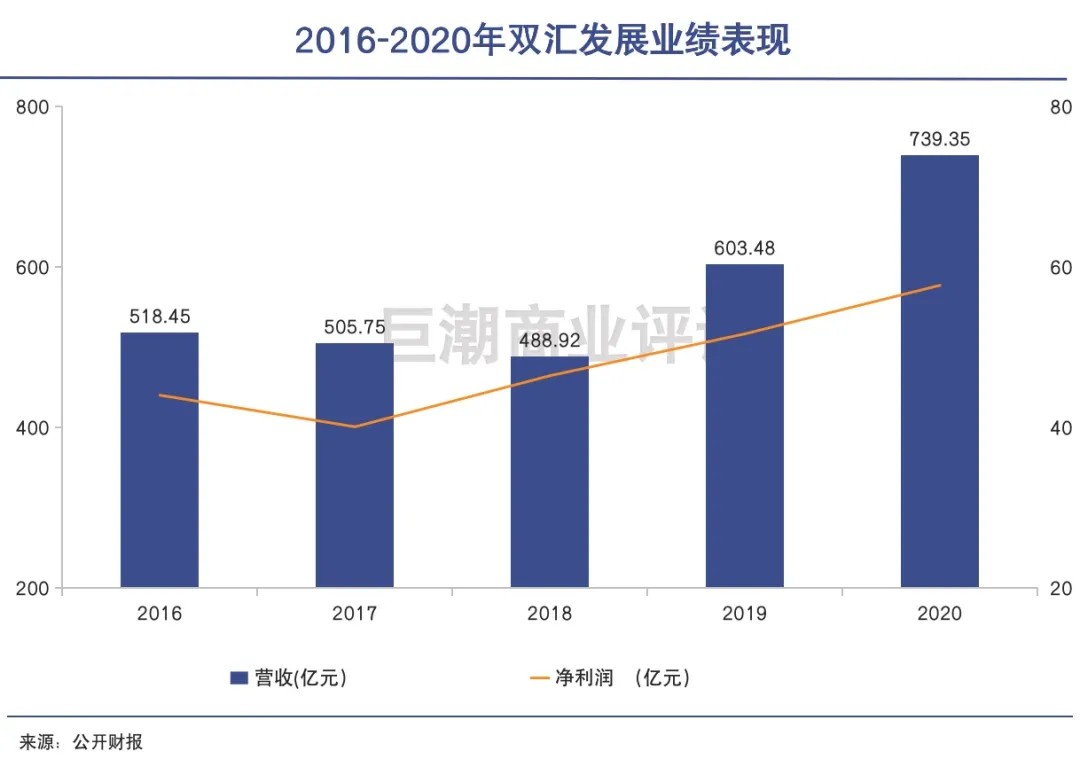

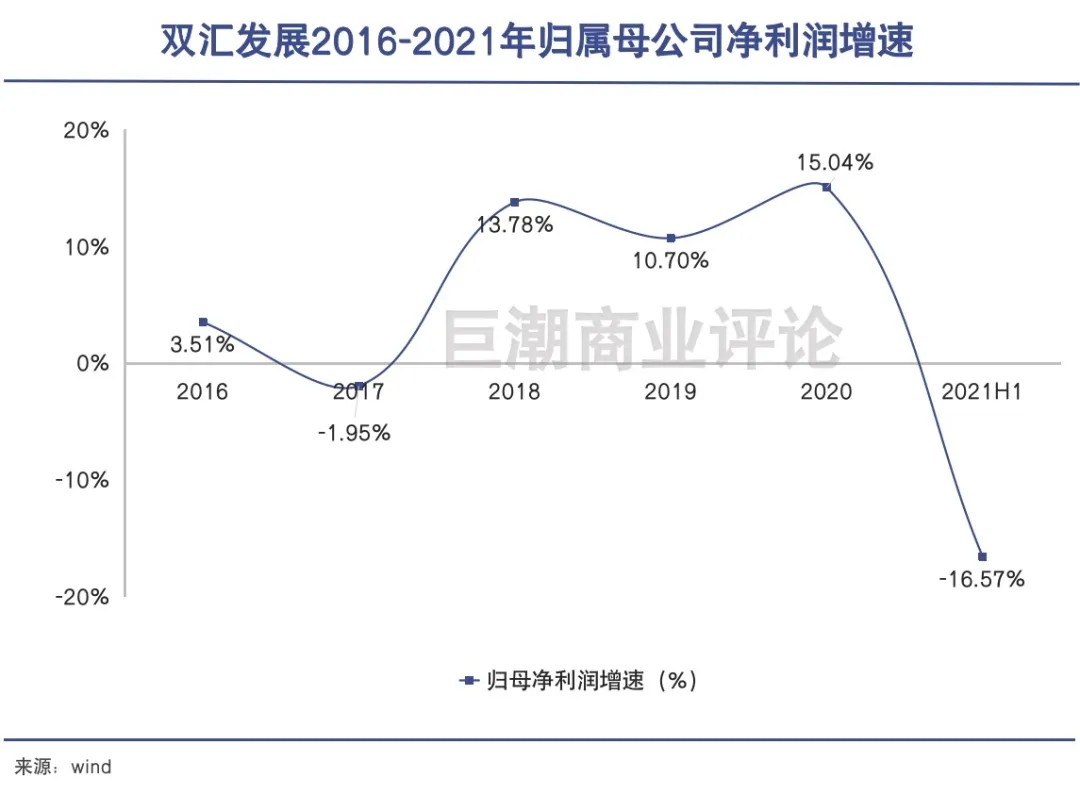

也正是因此,双汇发展2020年营收同比增长22.51%,净利润同比增长15.04%,并未受到猪价高企的负面影响,反而业绩大好。

同样的效应也发生在上一轮猪肉涨价周期,由于双汇发展可以低价获取美国进口猪肉,在2016年猪肉价格一路飙升之际,双汇发展的经营利润没有受到太大影响,还实现了3.51%的正增长。

但是,当猪肉价格下行时,双汇却不能够灵活的调整猪肉进口。此时,国际猪肉与国内的成本持平或者更高,双汇的成本优势也就消失了,甚至会受此拖累。

2017年的国内猪肉价格下行周期时。美国猪肉价格接近国内,双汇失去成本优势,当年的营收和利润双双下滑。

今年同样的情况再次发生。双汇今年的半年报显示,营业收入同比降低4.02%,净利润同比下滑了16.57%。

对于利润下滑,双汇的解释是2020年冻品盈利基数较高、本期由于中外价差收窄进口肉盈利下降、员工及市场费用的投入增加等。财报显示,公司上半年仅冻品库存计提减值金额就高达8.39亿元。

也就是说,由于收购史密斯菲尔德形成的中外协同,双汇在去年猪肉价格高企时,反而利润大增,今年猪肉价格跌惨时,反而利润下滑。

这与大部分人的惯常想法以及部分机构的预测都完全相反。同时也意味着,即使进口美国猪肉形成了中外协同,双汇发展也始终很难摆脱业绩的弱周期性,无法与猪周期愉快共舞。

03

被忽视的弱周期性

双汇这种慢速、但是稳定的增长,足够为投资者提供可观的回报。

猪肉价格高企时,利润大增,猪肉价格下跌时利润下滑。——正是因为双汇发展这种奇怪的周期变化,使得其“误导”了一大批所谓的价值投资者。

在彼时资本市场对于“各种茅”的炒作当中,不少投资者相信龙头公司强者恒强,高估值未来都可以得到消化,推高了双汇发展的估值,却忽视了双汇本身存在的特殊的周期性。

可以看到,2020年8月双汇发展股价创出历史新高,市盈率也达到了近几年的新高35.48倍。但彼时实际上正是双汇业绩的周期高点,按照周期股的投资规律,反而是最应该撤退的。

此外,双汇业务的成长性与35倍PE也很难相匹配。

正如前文所言,当初万隆“重美轻中”的决策,造成了双汇以生鲜冻品为主的业务结构,也影响了双汇的整体成长性,可以看到其近5年的利润增长速度都不超过15%。对于这类增长较慢的公司,资本市场往往很难给予其高估值。

不过,从最早的漯河市肉联厂到中国知名的肉制品巨头双汇国际,再一跃成为拥有中美欧三地最大市场份额的世界级猪肉食品企业万洲国际,双汇胜在市场地位的牢固和稳健。

双汇这种慢速、但是稳定的增长,也足够为投资者提供可观的回报。根据巨潮测算,即使经历了股价大幅下挫,从2011年7月31日双汇收盘价的12.75元到2021年7月31日收盘价的25.68元计算,投资双汇发展的年化收益率也可以达到7.25%。

再叠加近10年的平均股息率6.15%(尽管高分红部分源于母公司万洲国际资金需求),使得投资者的年平均收益率达到了13.4%。

长期来看,我国的屠宰业务格局当中,老大双汇屠宰业务的市占率才2.4%,排在后面的金锣和雨润市占率才1%左右,整个行业前3的市占率才不到5%,相比发达国家屠宰行业市场集中度,我国仍有很大提升空间。

肉制品方面,根据中商产业研究院统计,我国目前肉类消费还是以鲜肉为主,肉制品的消费量占比仅在13%左右,对比世界平均肉制品占肉类的消费比例在45%左右,我国的肉制品消费量占比还有较大的发展潜力。

因此,尽管双汇成长性不强,但胜在稳健,长期来看,其仍然有着广阔的发展空间,能够为股东提供不错的投资回报。管理层的风险值得注意,但万隆在8月12日辞任万洲国际行政总裁一职,对企业更长远的发展来说,或许是一个好的开始。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。