图源:图虫

编者按:本文来自微信公众号巨潮商业评论(ID:tide-biz),作者蟪蛄 编辑王方玉,创业邦经授权转载。

虽然最近两年市场上最火爆的主角是新能源车,但在观感上,路上奔驰、宝马、雷克萨斯之类的豪车数量越来越多。

从上市公司的财务数据和股价变化看,也完全符合观察到的情况。

奔驰、宝马等豪车车企的股价都处在长周期的高位,与之相对应的是良好的经营数据:

2021年上半年奔驰、宝马、奥迪全球销量分别为118.27万辆、117.83万辆、98.17万辆,同比分别增长26.58%、39.94%、38.8%,这些数字意味着德系三豪车的市场表现已经超过了疫情前的水平;

豪车经销商的经营表现甚至要更好。在香港联交所上市的中升控股(HK:00881)上半年收入同比增长了50.10%,净利润同比增长了61.26%,创下了2018年以来最好的市场表现。

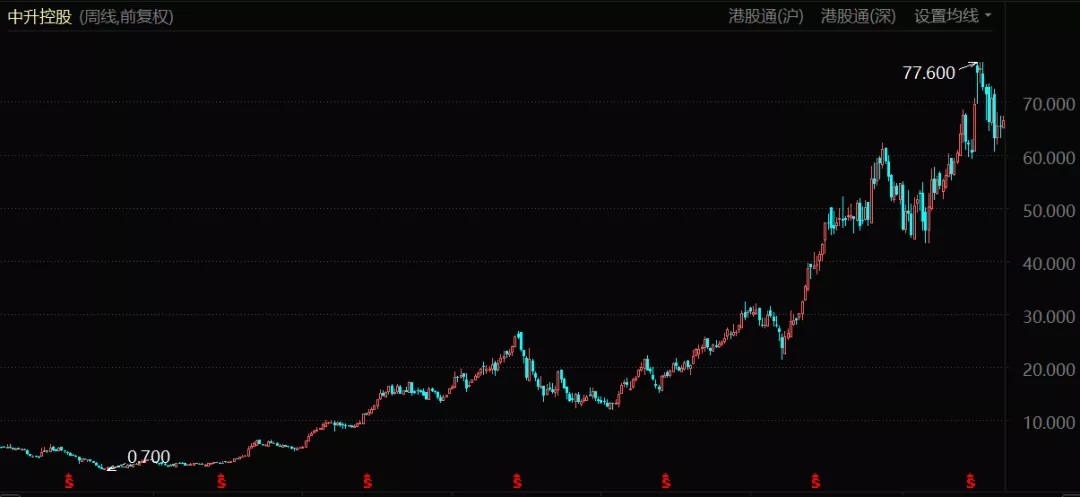

目前其市值已经超过1500亿港币,在过去一年的累计涨幅超过了40%,在过去五六年的时间里市值最高涨幅在30倍左右。

中升控股股价表现(2015年至今)

这些国际大牌豪车的爆卖,除了和新能源车的爆发式增长有些“违和感”之外,也和国内的整体消费状况不太相符:受疫情等因素的影响,2020年各项消费数据都有不同程度的下滑,2021年春季之后,居民的生活必需品消费再次下滑。

但作为可选消费中数额、规模最大的消费品,豪华汽车的消费不仅没有下滑,反而呈现出比较强势的增长。这是我国消费领域里的一个独特的现象,同时也在某种程度上揭示出了隐藏的社会财富分配问题。

广汇VS中升:对比明显

经销品牌的不同,最终带给了两家公司截然不同的经营表现。

过去多年,中升控股在国内汽车经销商中规模只能排第二。

其2020年全年的收入总计为1483.48亿元,距离老大广汇汽车(SH:600297)1584亿元的收入已经一步之遥。到2021年中报,中升控股873.61亿元的收入已经超越广汇汽车的840.4亿元,暂时登顶中国汽车销售市场冠军。

同为国内头部的汽车经销商,两家公司之间最大的不同,就是经销品牌的差异。

广汇汽车标榜超豪华、豪华车和中高端车品牌的全覆盖,除了劳斯莱斯、玛莎拉蒂和保时捷等超高端品牌之外,布局了国内外50多个不同档次的乘用车品牌,在全国144个城市开了760家4S店;

相比之下,中升控股的销售品牌更加聚焦,主要集中在日系品牌和德系豪华车品牌,其中最具代表性的就是丰田旗下高端品牌雷克萨斯和德国梅赛德斯-奔驰。

2020年的数据显示,日系车和德系车分别占据中国市场的24.8%和25.7%,两者总和达到50.5%,超过国内销量的一半。

在日系车中,最豪华的雷克萨斯品牌表现一枝独秀,2020年全年销售了23.55万辆,同比2019年增长15.78%,2021年上半年继续保持高速增长的趋势。

加上德系三巨头一贯的优良表现,中升控股的业绩自然水涨船高。

广汇汽车虽然拥有一些超豪华品牌的销售渠道,但这部分业务整体的市场规模空间不大,相比日系、德系豪华品牌同时兼顾市场空间和增长速度,有明显不同。

经销品牌的不同,最终带给了两家公司截然不同的经营表现。

越来越赚钱的中升控股,已着手降低自己的资产负债率,这个数字已从2018年的66.7%下降到2021年中报的56.05%。相比之下,广汇汽车的资产负债率要高一截。

对于原本需要大量借贷经营的汽车销售行业来说,少借钱可以节省不少的财务成本,让盈利数据表现更加亮眼,并最终放大到市值上。

4S店不过时

绝大多数的豪车仍然是从线下4S店渠道卖出去的。

在豪华车热销的历史时期里,中升控股成了最核心的受益者。

2016年是中升控股历史上的转折点。中升控股完全抓住了中国豪车市场爆发的机会。这一年,奔驰国内销售额增长28%,捷豹路虎增长31%,凯迪拉克45.9%,林肯180%,雷克萨斯25.6%......

中升控股在2016年赚了20.4亿元,同比2015年大涨324.2%。更重要的是,从那之后这家公司保持住了强劲的增长势头。

业绩起爆的同时,中升控股的股价开始了头也不回的上涨之旅。自2016年1月到2021年9月五年半的时间里,其股价涨幅接近30倍,成为香港市场长期股价表现最好的上市公司之一。

2021年7月,中升控股获得了来自张磊的认可,与高瓴旗下基金公司订立认购协议,高瓴以29.95亿港元认购4725.3万股,占发行后总股本的2%。

经过了几十倍上涨之后,中升仍然可以获得知名机构投资者的下注。但广汇的情况就显得不那么乐观:收入水平接近的情况下,广汇汽车的市值长期徘徊在200亿元左右,近期经过了一波快速上涨之后,仍然没有超过300亿元。

汽车经销商被给出低估值,很重要的原因在于创新型汽车销售方式的出现。4S店这种传统模式已显得有些“老土”,特别是对于青睐新能源品牌汽车的消费者而言。

“造车新势力”更倾向于用新的方式进行车辆销售:在商业中心设置展厅门店、在微信朋友圈等网络渠道打广告,包括用线下车友会等方式扩列、拉新,然后再通过APP下订单。

最具代表性的是蔚来——可能是市场上创新营销策略最激进的一家,创始人李斌将其定义成为对标奔驰、宝马的豪车品牌。

但这个在商场里卖车的“新能源豪车”,其2021年上半年在国内市场的累计销量仅41956辆,相比奔驰的44.1579万辆、宝马的46.71万辆存在不小差距。从这个差距中也可以清晰看到,截至目前,绝大多数的豪车仍然是从线下4S店渠道卖出去的。

“新贵”支撑市场

豪车消费在中国有着深厚的土壤,体现于购买豪车群体的年轻化。

观察中升控股的财务数据和股价表现可以看到,新能源汽车的火爆和销售模式的变化,至少对于德系、日系豪车来说,影响并不大。

同时,宏观经济数据的变化、消费大环境的变化,对于豪华汽车品牌的销售暂时都没有太多负面影响。

豪车消费在中国有着深厚的土壤,很重要的体现在于购买豪车群体的年轻化,尤其是奔驰、宝马的客群——KBB公司的数据显示,国内消费者买车的平均年龄是34岁,有40%的豪车车主年龄不到40岁。

类似的数据,还有2016年胡润研究院发布的《中国豪华车品牌特性研究白皮书》,该调查显示,中国豪华车车主更加年轻化,平均年龄33岁,从事职业以中层职业经理人、私营业主和公务员为主。

2017年《凯利蓝皮书》的调查结果显示,凯迪拉克在中国的车主平均年龄为34岁;

华晨宝马的官方统计也显示,宝马5系在中国的平均车主年龄是34岁。

在中国,以 “年轻中层职业经理人”为代表的、有能力购买豪华汽车的人群基数很大,他们集中在一二线城市的新经济类企业中,以金融、互联网、新型消费类公司中高层为主。

除了较高的薪资收入水平外,他们还有相当多一部分的财富积累来自于期权,这一点可以在互联网公司期权主要的发放渠道——富途证券、老虎证券的客户群体特征中得到印证:

数据显示,富途证券2021年上半年公司有付费客户超过100万户,客均资产在50万元以上;老虎证券2020年入金用户数25.87万,户均余额在4万美元,也就是约30万元左右。

这些拥有高收入+期权的互联网企业员工,成为了支撑豪车市场快速发展的重要群体之一。

除了互联网新贵之外,金融业人士、企业主、大城市的“房东”,甚至是收入情况稳定的编制内人士,同样对豪车消费有明确需求,尤其是类似于奔驰C级、E级,宝马3系、5系,奥迪A4等30-50万元区间的车款。

观察这些人群我们可以看到,很多豪车消费者并非真正意义上的“大富大贵”,但他们也有足够的收入去支撑购买30万-50万价位的豪华品牌汽车。这个群体正是2014年以来,我国新兴产业大发展的核心受益群体,是上一轮社会财富分配的主要流向。

写在最后

2020年,中国豪华汽车市场销售总量是252.91万辆,豪华车在乘用车整体市场中的渗透率提升到了13.0%。

中升控股总经理李国强判断,这个数字相比发达国家25%-30%的渗透率水平,仍然有很大增长空间。

如果按照发达国家30%的渗透率计算,未来中国将出现每10辆车里面就有3量属于“豪车”。显然,这里面既有计算方式的不同,也有思想观念的不同:一辆售价30万元的奔驰,究竟应该算是豪华车,还是普通车?

种种迹象都表明,汽车行业在中国的剧变才刚刚开始。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。