编者按:本文来自微信公众号 锦缎 (ID:jinduan006),作者:孙不悟空,创业邦经授权发布。

新能源板块的跨年下跌行情已经持续到了第4个月。本轮动荡之源,我们在去年12月的报告中(详见《锂电板块岁末三大分歧》)已有警示。此番全球性能源恐慌,再度加剧了悲观预期。

相比半导体板块寻底的第8个月(以中微公司为参照),和医药板块仍未反转的第15个月(以恒瑞医药为参照),过去两年近10倍涨幅(以锂电龙头们为参照)的新能源,似乎远未到卖惨的时候。但作为承载新经济的愿景之轮,我们还是希望在当时当下,为产业建设者与投资者们打打气:

既然选择伟大,就注定将风雨兼程。

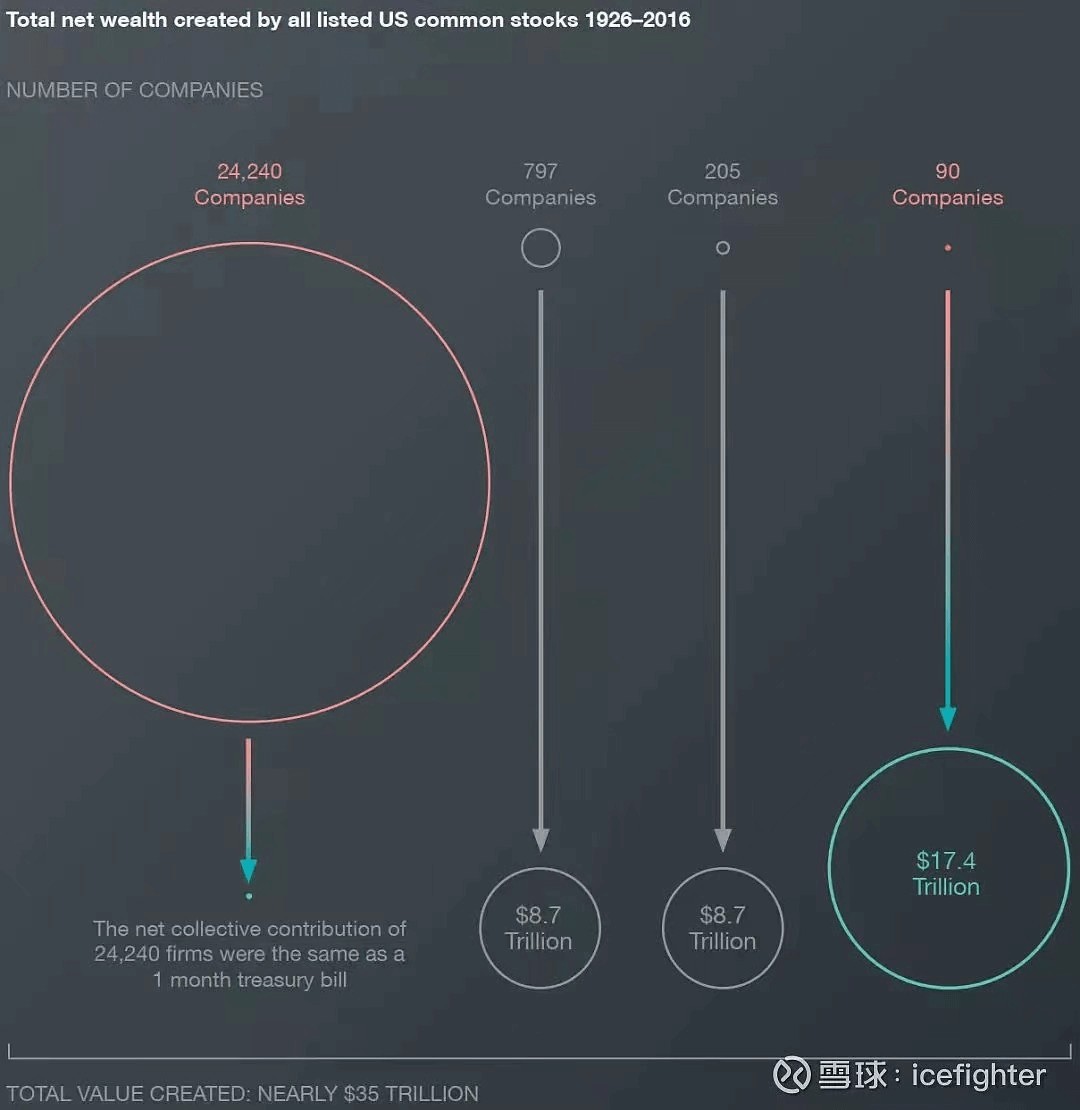

请仔细审读以下这张图片——它来自投资人icefighter的分享,描述的是从1926年到2016年间美国股市合计有25332家公司先后上市,创造了接近35万亿美元的巨额财富,但其中2.4万家上市公司的合计财富创造几乎为零,而最顶级的90家公司(占比千分之三)创造了接近一半的财富。

这就意味着,如果按照长期维度,大部分公司都是垃圾股,极少数伟大的公司却给投资人带来了难以想象的回报。

这份数据从某种意义上证明了,对于长期投资者而言,投资有伟大基因的人和公司,远远比投资平庸的人和公司优秀得多。

事实上,价值投资者多数都是长期投资者,因为股权思维、安全边际、市场先生、能力圈四点,有哪一点不需要长时间的等待和形成呢?即使是结合趋势投资的中短期投资者,从统计学上讲,由于股价均值跟随企业价值长期向上,选择伟大公司,获利概率也是高于平庸公司。

01 到鱼最多的地方钓鱼

什么样的企业具有伟大的基因呢?

我认为最关键的刷选方式就是是否契合当下时代的发展。因为一切伟大的企业都是时代大势造就的,只有时代的企业,没有企业的时代。

我们观察美股历史上突破关键市值的公司。1912年,拥有美国90%油田的洛克菲勒石油公司第一个突破10亿美元市值;1955年,通用汽车成为首家超过100亿美元市值的企业;1995年,通用电气首先突破1000亿美元;2018年,苹果成为第一个突破1万亿美元市值的企业。

可以看出,从石油到汽车,到工业制造,再到目前的科技,创造新市值量级的企业总是由时代趋势造就,引领人类文明进程。

那么,毫无疑问的,当下最紧扣时代趋势的便是能源革命。

能源是社会发展的根基,人类文明的加速发展依赖能源的加速掠夺。从1859年第一口现代油井德雷克井的钻成,石油等传统能源已经捆绑了政治、经济、社会百年有余,风能、太阳能等清洁能源在效率、成本的约束下一直难以得到大规模使用。在这几年,降本增效促使度电成本低于火电,结合各国双碳目标的制定,能源革命正式打响。

这是一场旷日持久的战争,必将持续数十年,也是一场翻天覆地的战争,能源变革市场实在太大了。带来的投资机遇必定数不胜数,而我们目前恰好处在爆发的第一个十年,也是发展最快的十年。

有句俗语叫“到鱼最多的地方钓鱼”,现在A股几乎没有哪个行业,综合确定性、增速、市场规模,可以与新能源相媲美,这里的鱼最多,池塘也够宽广,为什么不来这里钓鱼?

因此,我坚定地认为,投资新能源就是投资时代,投资新能源有最大概率找到拥有伟大基因的公司。

02 新能源投资正当时

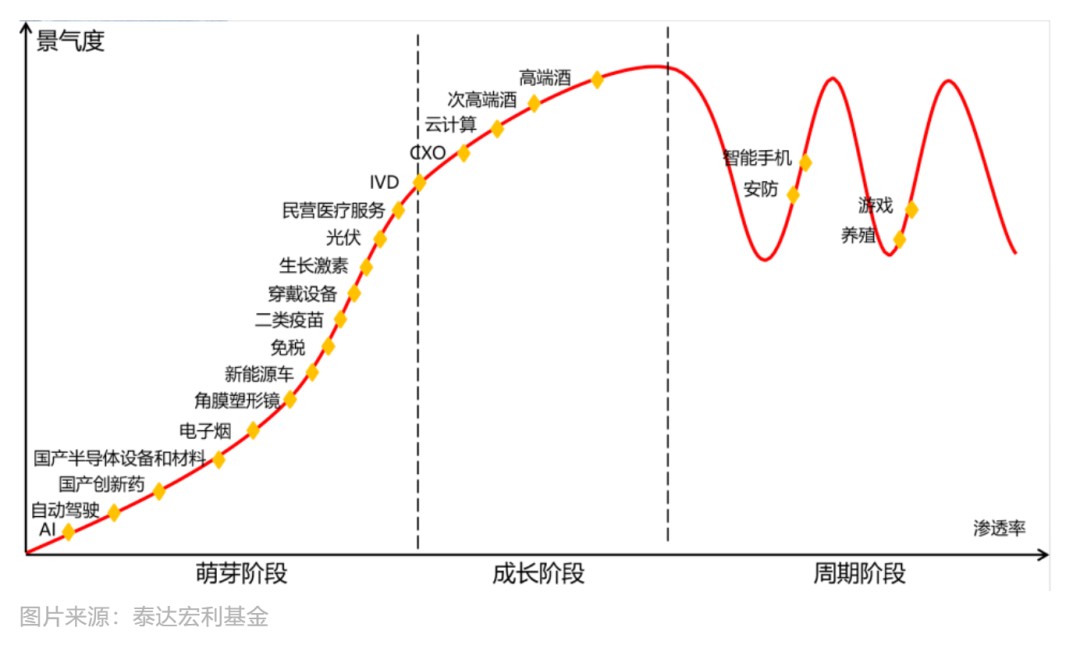

有人说,成长是市场永恒的主题,除了天量放水,国内历史上几次大的机构抱团也几乎都是当下成长最快且市场容量大的板块。这与投资时代并不矛盾,反而相得益彰,因为符合时代发展的行业往往就是快速成长的。

我们知道,公司市值等于利润乘以估值。成长快意味着利润增长快,利润增长快意味着未来现金流折现远高于当下利润,自然匹配合理的高估值。

如果一个行业可以长期保持高增速,那么理论上,合理估值也可以长期保持,业内公司的股价便会跟随利润增速实现同比例上涨。所以,投资长期高增速的行业一定比投资长期中低增速的行业收益更高。

当然,这也不是绝对的,因为在实际的买卖中,市场先生或兴奋或愤怒,行业估值与公司股价也会大幅度波动,如果在阶段性高点买入,持有一段时间,仍有可能在阶段性低点亏损惨重。

因此,如果我们找到匹配估值波动的阶段性低点,跟随公司估值上升与利润增长,便可以取得指数级的收益,这也就是常说的戴维斯双击。在新能源未来发展的几十年里,戴维斯双击将会多次发生,风险偏好保守的人大可以选择于阶段性低点买入,于阶段性高点卖出。

在20年下半年和21年上半年集中探讨新能源行业和公司后,我已经很久没有发过新能源相关的帖子,害怕有人在炒作热潮中盲目进入。这种想法,也成为当下时间点我想要再讨论新能源的原因。

元旦之后,开年以来,以新能源、医药为首的创业板权重大跌,幅度在30%的比比皆是,新能源不少细分龙头已经跌入了阶段性低估值区域,实在很难再有看空想法,并有较大概率形成中长期戴维斯双击的机遇。

理论上讲,一个行业到了高渗透率的稳定阶段,给各细分领域龙头20-30倍估值也是合理的。而目前,以2022年的预估业绩来算,锂电、光伏、风电、储能公司绝大多数都在40倍PE以下,部分龙头甚至低于30PE,这样的估值难道还高吗?因此,我们有理由相信,即使目前不是新能源的阶段性最低位置,也绝对不会是绝对高估位置。

03 关于新能源的市场误解

有人也对新能源产生了一些质疑。

从今年的情况看,碳酸锂、硅料等上游价格仍然高企,不少人担忧中下游企业盈利情况。但实际上,这并不影响新能源的整体发展,因为下游需求仍然十分火热,今年1月,动力电池装机量同比上升86.9%,新增光伏装机7GW+,同比+200%+,风电招标了10GWh……需求依旧火热,甚至会超过预期。

并且,上游资源价格高,这本质上是产业链内部利润分配的问题,是我们参与新能源大β行情之后再去研究α加强收益的问题,提醒我们把握产业的最新动向,关注高价值、高壁垒、高话语权的细分领域和企业。当前上游搜刮了产业链的利润,但他们前几年也是过的苦日子,未来几年供需反转后也有可能过苦日子,把利润还给中下游。所以,倘若我们以整体思维看待新能源产业,它还处于爆发期。

关于错过新能源最佳投资时间的问题,虽然产业已经十分庞大,一些领域龙头地位十分稳定,也有了大量的规模性出货产品,但我们不能据此认为错过了爆发前夜,就不具有参与的价值了。

例如前十年智能手机时代的崛起,苹果2010年推出神机iphone4之后买入苹果股票,到今天依然挣得盆满钵满。错过了0-1,就去放弃1-10、10-100,是非常不明智的选择。

问问身边不太关注股市的朋友,他们很多固执地以为新能源是骗局,是炒作,大多数人没有开电动车,没有安光伏,不知储能为何物,这恰恰说明新能源还有很长的生命周期。假如什么时候大街上都跑着电动车,卖菜大妈都能聊两句今天家里光伏板发了多少电,恐怕新能源早已被时代放弃。

另外,当前火热的所谓稳增长不过是托而不举,影响不了资金的长期行为,旧时期的低估值公司纵使再优秀,也无奈时代的残酷,难以胜过紧扣时代脉搏的具备伟大基因的成长股。

04 我国锂电产业能够打赢全球竞争

电力和交通是主要的碳排放部门,因而与交通相关的新能源汽车的核心动力锂电池、与电力相关的光伏和风电、补足电力稳定性的储能等成为能源革命和双碳目标的几大主要领域。

首先是锂电。

在可充电电池中,锂电池最晚产业化,但依靠性能提高和成本降低,在短短30年的时间里成功晋升主流,并凭借数码产品和智能手机,实现了两次成长。在可预见的未来,新能源汽车所需要的动力电池将再次促成锂电池的腾飞,并且高度远超以往,未来,储能放量也将大幅增加锂电的景气度。

2021年,中国新能源车销量是352万辆,全年渗透率13%,同比增长158%;而全球新能源车销量为675万辆,渗透率8%,同比增长112%,增速非常之快。

从市场销售情况看,也是持续火爆、逐月递增的情况,四季度单月新能源汽车销量已经达到40万台以上的量级,因为产能尚未完全释放,购买比亚迪的很多车型甚至要等三个月,特斯拉要等两个半月。

因此,预计2022年,中国新能源车销量有望超过500万辆,渗透率上升至19%,《新能源汽车发展规划(2021-2035)》中提到2025年新能源渗透率达到20%的目标大概率将提前达成,全球新能源车销量22年也预计达到近千万辆,渗透率12%。再多看几年,据高工锂电预测,2025年全球新能源汽车渗透率将达到25%以上,国际能源署则预计到2030年全球新能源汽车总销量有望达到4000万辆。

从地区上看,欧洲前三年是增长最快的年份,今年可能会保持20%-30%的增长,中国则在渗透率继续突出世界平均水平,达到50%左右的增长,而美国,今年有望实现翻倍增长,并成为接下来全球销量的新增长点。

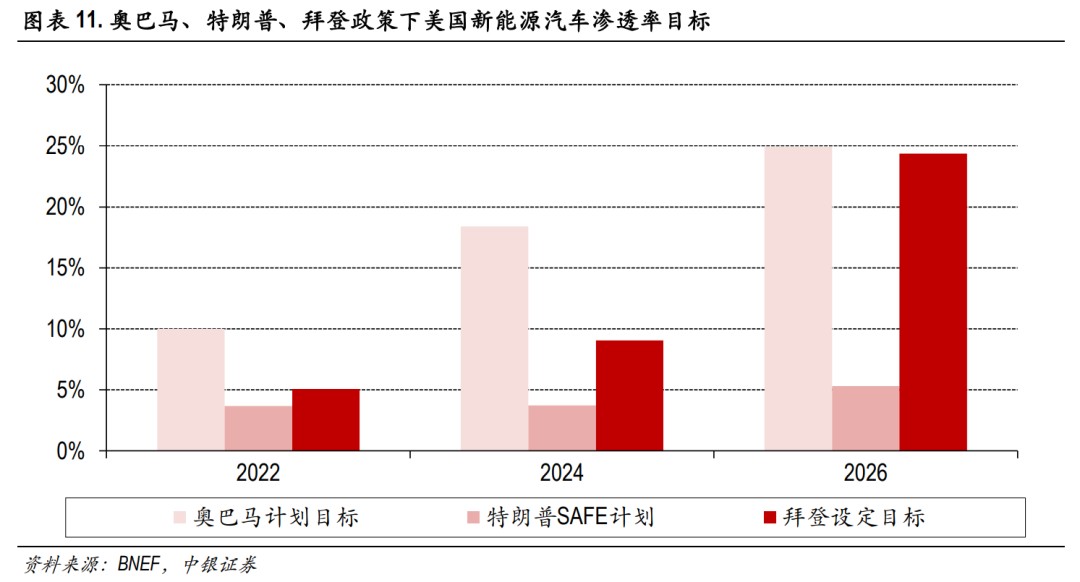

这主要是因为美国目前渗透率较低,仅有4%-5%。美国奥巴马、特朗普、拜登三任总统对待新能源车的态度也有所差别,奥巴马的规划十分激进,特朗普相对消极,拜登上台后力推新政,出台了相关支持政策,大力布局新能源汽车产业。

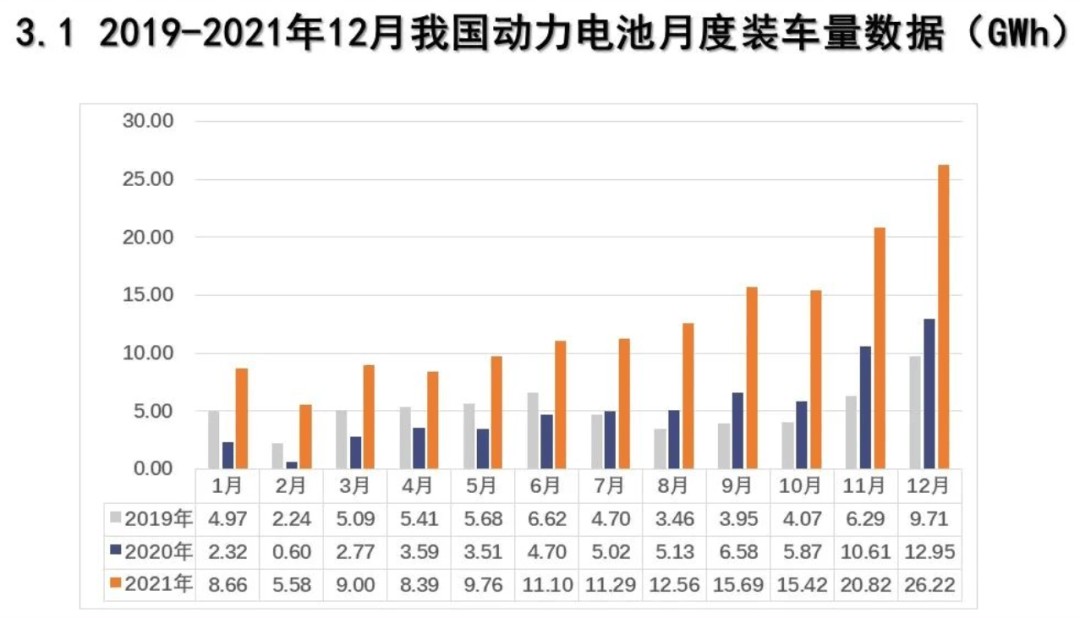

新能源汽车的高景气带动了动力锂电池的出货,从2020年7月开始,动力电池月度装车量同比转正,并在接下来的一年半时间里一路向北。

根据中国汽车工业协会、IEA、高工锂电的预测,2022年全球动力电池装机需求为472GWh,同比增长51%。2025年动力电池有望超过1100GWh,再加上储能电池出货量有望达到416GWh,以及消费锂电、电动工具等需求,2025年全球合计需求将有望达到1700-1800GWh,趋势相对清晰。

我国由于新能源车的渗透率发展较快,在新能源领域综合实力强劲,也诞生了一批动力电池厂商和庞大的产业链集群。其中,2021年,宁德时代拿下国内份额的半壁江山,在全球份额也占据了32%,是绝对的动力电池龙头,它的技术、产业链投入、成本管控、产能都是其他厂商很难撼动的。

除了宁德和比亚迪,二线厂商国轩高科、亿纬锂能、欣旺达等份额都偏小,相对话语权也不算特别高,一般是绑定了几家下游整车客户。不过我国配套的动力电池企业数量却一直低于50家,三年来都没有太大变动,说明存在很强的壁垒,新进入者想进入十分困难。

依靠国内的政策、产业链完整度、工程师红利等优势,我国动力电池企业及产业链各环节公司都有较大概率继续扩大突出优势,在未来的全球企业竞争中可以更加乐观。

在国内电池企业的竞争中,整车厂必然会有分散供应商的想法,这是任何to b公司都会面临的问题,动力电池也是一样,所以二线厂商仍有弯道超车的机会,只是目前电池供不应求,体现并不明显;在产业链内部竞争上,各环节供需基本都偏紧,处于积极扩产阶段,因此过的都还算快活,但如果出现产能过剩,或利润分配矛盾的问题,类似宁德时代、恩捷股份等拥有高壁垒和高议价能力的公司就会凸显出来。

近几年,产业链上最突出的问题当属上游锂的涨价,电池级碳酸锂20年初仅5.5万/吨,目前已经快逼近50万/吨,这让天齐锂业、赣锋锂业、雅化集团等锂矿、锂盐公司利润极其靓丽,看供需的话也仍然存在相当大的缺口,可能还会持续比较久的时间。

但中下游不会坐以待毙,短期的应对方式主要是传导价格,行业数据显示,对纯电动车而言,当碳酸锂涨价至30万元/吨时,每辆纯电动车的成本上涨约8000元,当碳酸锂涨价至40万元/吨时,每辆电动车成本上涨约1.1万元,因此材料厂商、电池厂商、整车厂商、消费者均会承担一部分;

中期的策略就是布局上游原料,与供应商签订保供协议、入股、合资建厂等,提升企业供应链竞争力;

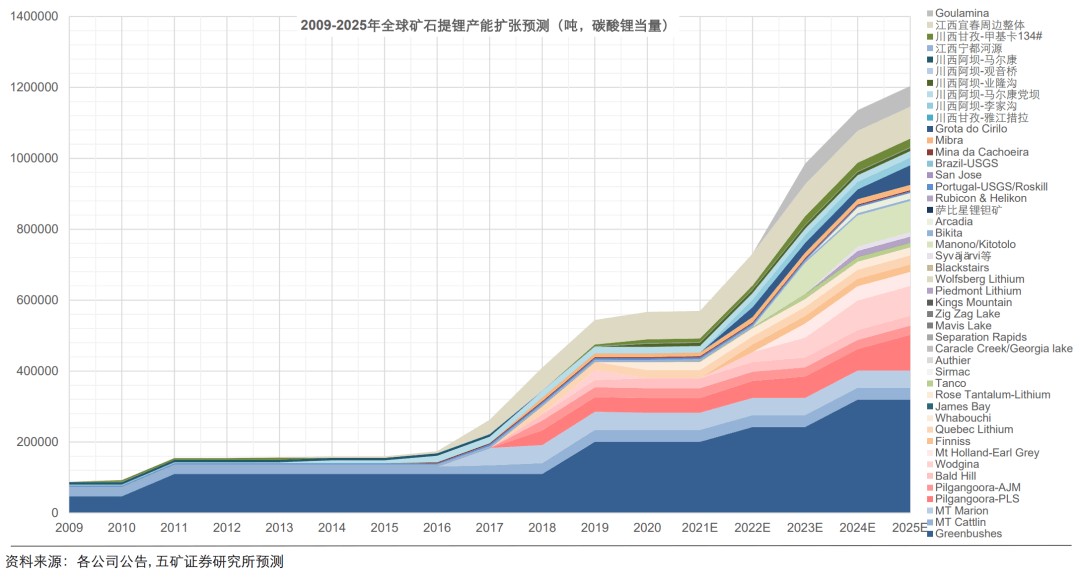

长期来看,利润不可能一直掌握在上游资源环节上,这不符合任何产业的发展,甚至会导致技术路线的巨大变革,所以一定会在供给端新建产能,如下图,矿石提锂的产能扩张已经达到斜率最高的时间点,上一次锂价景气周期的2017年也是如此。

05 光伏天花板远没有到来

根据国家能源局的数据,2021年,我国光伏新增装机54.88GW,为历年以来年投产最多,其中,光伏电站25.6GW、分布式光伏29.28GW,截至2021年底光伏发电累计装机306GW。而风电的新增装机为47.57GW。

根据中国电力企业联合会发布的《2021-2022年度全国电力供需形势分析预测报告》,2022年,光伏、风电的新增规模可能会达到90GW和50GW,光伏增速超过60%,风电保持稳定。不过,从2022年1月光伏装机情况看,只要组件价格略微下行,装机量立即会迸发,1月新增光伏装机超过7GW,同比上升200%,其中分布式4.5GW+,同比+250%+,集中式2.5GW+,同比+150%。

由于21年上游硅料经历了多轮上涨,造成终端装机量并不十分亮眼,硅片、组件等厂商利润空间也被压缩,但是这正好造就了光伏中下游的盈利底部区域。预计从今年年中开始,硅料产能会加速释放,供需格局扭转,促进组件价格的回落并刺激终端装机需求。所以,今年的装机有望出现超预期的现象。

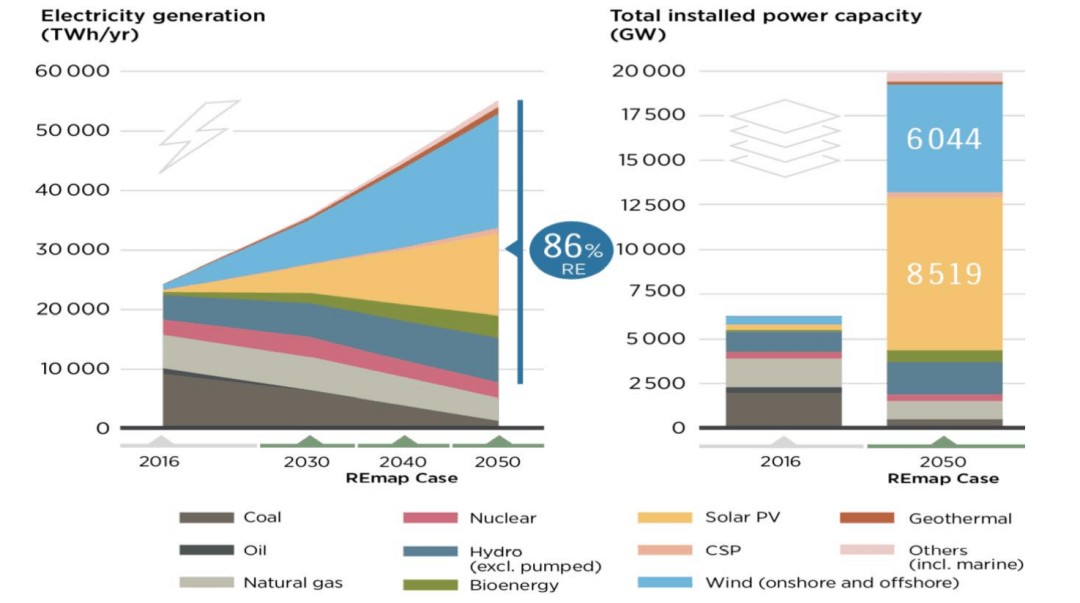

长期角度看,到2025年,煤炭占比将从2018年的66.4%下降至48.8%,风光发电占比将升至约20.2%。而根据国际可再生能源机构(IRENA)发布的《全球能源转型:2050路线图(2019 年版)》的预测数据,2050年全球光伏累计装机量将达到8519GW,风电累计装机量将达到6044GW,空间极其广阔。

另外,关于光伏与风电这两大主流清洁能源的竞争,光伏在长期大概率会胜出。因为降本增效是核心问题,而得益于半导体电子属性,光伏产业的降本能力在客观理论上是比风电的机械属性、大型化降本更容易的,从过去的情况看也确实如此,前十年风电降本速度为56%,而光伏降本速度为87%。而且,光伏对于环境、场地的要求远低于风电,所以到2050年,风电未必有能力和光伏二分天下。

所以,光伏是比新能源汽车更加长远、更加庞大的能源革命领域,天花板远远没有到来,上行的过程总会有很多次阶段性高点和阶段性低点,我们没有理由在低点错过。当前,按照22年业绩计算,光伏一体化龙头隆基股份也不过30PE。

06 风电的IRR优势

我们刚才提到,2021年,全国风电新增并网装机为47.57GW,其中陆上风电新增装机30.67GW、海上风电新增装机16.9GW(有虚报嫌疑),到2021年底全国风电已累计装机328GW。而《2021-2022年度全国电力供需形势分析预测报告》中,认为今年风电新增规模为50GW,几乎没有太大增长。

在2020年陆风退补之时,国内进行了大规模抢装,一定程度上紊乱了装机节奏,但2021年风电装机却没有预料中的萎靡,反而在风机价格近乎腰斩的情况下超过预期。因为行业格局较差,风机厂商前几名均是百分之十几的份额,在激烈的竞争下风机项目价格从大约4000元/KW跌至近2000元/KW,中广核云南曲靖风场招标,更是创下了1880元/KW的历史低价。

在如此低价下,下游运营商投资建设风力发电场,项目收益率IRR甚至可以达到10%以上,吸引力非常大,因而仅今年1月,风电就招标了10GWh,远超预期。

不过,在如此低价竞争甚至恶意竞争之下,风电厂商的盈利水平受到质疑,很容易造成有量无价、增收不增利的情况。海风是风电的未来,也尚未实现平价,大型化、轻量化是风机降本的关键,这带来了碳纤维的需求,但也容易造成利润向碳纤维厂商转移的风险。

所以风电的情况相对复杂,中短期依靠IRR高可能会得到运营商青睐,但从长期看,风电的降本能力难以与光伏相争,风机厂商竞争格局的混乱也为行业蒙上一层阴影。

07 储能的崛起

我们知道,风力发电在没风的时候就没了动力,光伏发电在阴雨天和晚上也没有用武之地,所以为了解决风光发电的波动性和间歇性,实现风光发电与负荷实时平衡,需要通过储能的加持。抽水蓄能、锂电储能和氢储能是现阶段最受市场关注的三类,目前抽水蓄能占比约九成,是主流形式的存在。不过,抽水蓄能会受到地理环境制约、投资高、建设周期长等因素影响,氢储能也尚未成熟,所以电化学储能中的锂电储能成为市场中意之选。

在2021年7月15日,国家FG委、国家能源局发布了《关于加快推动新型储能发展的指导意见》,明确到2025年新型储能装机规模达30GW以上,未来五年新型储能将实现从商业化初期转向规模化,到2030年新型储能将实现全面市场化发展。

市面上的机构预计有所差异,但普遍认为,未来五年,锂电储能新增装机全球CAGR可以达到50%以上,甚至70%-80%,市场接近万亿。据BNEF预测,未来10年,整个储能系统的成本还将下降46%,有望带动储能装机量的逐年提升和产业链景气度上行。

从产业层面看,储能系统成本主要由电池和变流器构成,其中电池占60%,变流器占20%。特斯拉、宁德时代、比亚迪、派能科技、亿纬锂能等一二线龙头均大幅规划了储能电池的产能,以磷酸铁锂为主要技术路线;阳光电源、固德威等光伏逆变器厂商也凭借其技术与渠道优势抢占储能变流器份额。

纵观能源革命时代,锂电、光伏、风电、储能等共同构成的新能源大产业拥有其他行业难以比拟的确定性和市场规模,而纵观全球科技产业,中国只有在新能源拥有罕见的突出优势。所以,投资中国新能源,就是投资属于我们自己的时代。

前行的过程有晴有雨,雪中送炭比锦上添花来的更有意义。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。