编者按:本文来自微信公众号 价值研究所(ID:jiazhiyanjiusuo),作者:Hernanderz,创业邦经授权转载

日前,据外媒报道,由于京东方未经允许擅自更改苹果设定的屏幕规格,可能被后者取消其iPhone 14 OLED屏幕订单。

经过数日的发酵,情况对京东方似乎愈发不利——一直对供应链有着严苛要求和极强控制欲的库克,绝无可能接受供应商私自做主更改参数的行为。

只不过,这桩生意告吹,对双方来说会产生截然不同的影响。站在苹果的角度,要面对制约三星失败的事实,相信库克并不好受。根据The LEC的爆料,京东方这3000万iPhone 14屏幕订单,有2000万将交给三星,1000万交给LG,苹果和这两家大厂的博弈可能还将持续很长一段时间。

而从京东方的角度出发,经济和声誉上的损失都是肉眼可见的。按照当前行情,iPhone 14这3000万块屏幕总价接近100亿元。

不过,京东方为加入“果链”所做的努力并不会白费:多年的饱和式投入,帮助京东方打造了一条国内最成熟、量产能力最强的OLED生产线,即便没有苹果,它们也不缺新的客户。

相比可能错失的苹果,国内竞争对手的崛起、OLED面板市场面临的降价和产能过剩等潜在危机,同样值得京东方注意。

(图片来自UNsplash)

苹果和京东方闹翻,三星渔翁得利?

发酵数日之后,京东方和苹果之间的拉锯战仍看不到和平解决的希望。

在此之前,据外媒报道,由于京东方未经允许擅自更改苹果设定的屏幕规格,可能被后者取消其iPhone 14 OLED屏幕订单。根据此前的公开信息,京东方承接了苹果3000多万部iPhone 14屏幕订单,对其业绩有重要意义。

空穴来风未必无因。综合各个信源的报道,诱发这次争议事件的根源已经很清楚——京东方私自更改TFT电路宽度,以达到降低电阻、提高良品率的目的。这一套操作下来,京东方的利润率无疑会有显著提高,但副作用就是面板的亮度、功耗和苹果的设计有出入,可能会对最终的成品品质造成不良影响。

更重要的是,一直对供应链有着严苛要求和极强控制欲的库克,绝无可能接受供应商私自做主更改参数的行为。

另一家著名的果链企业瑞声科技此前就曾表示,“原则上除了设备和工人是瑞声的,生产线上的其他环节都由苹果控制。”其中,控制软件和电脑系统是苹果的,ERP系统也是苹果的,就连生产一线的工程师团队中也有苹果的驻厂人员……

在库克的管理哲学里,强化供应链控制是保证苹果主导地位和产品品质的关键,也是不容挑战的底线。

对于苹果和京东方来说,如果能合作无间,无疑是双赢。但如今合作关系出现裂痕,只怕会给双方却带来不同程度的影响。

对苹果来说,这一次合作告吹对其供应链体系是一个不大不小的影响——尤其要面对制约三星失败的事实,相信库克并不好受。

最早爆出这则猛料的外媒The LEC言之凿凿,表示苹果将把原定交给京东方的3000万块iPhone 14屏幕订单转移给三星、LG两家韩国大厂,报道中不乏对苹果的讽刺意味。

众所周知,苹果当初之所以将京东方纳入iPhone 14面板供应商名单,除了想保证产能之外,抗衡三星、降低单一供应商带来的供应风险也是一个重要原因。

根据彭博社此前的报道,三星显示器公司和LG旗下的面板制造商LGD过去一年总共为苹果供应了1.1亿块OLED面板,主要应用在iPhone 12和去年秋季新发布的iPhone 13系列机型。要知道,过去一年苹果总共才采购1.7亿块面板,三星、LG两个大厂已经承接了64%的订单。

其中,高配版的iPhone 13 Pro和iPhone 13 Pro Max机型面板更是由三星独家供应,后者的作用和地位可见一斑。

有鉴于此,苹果曾致力于扩充面板供应商名单,达到制约三星、提高议价能力的目的。

但可惜,苹果的如意算盘这次可能要落空了。根据The LEC的爆料,京东方这3000万iPhone 14屏幕订单,有2000万将交给三星,1000万交给LG,苹果和这两家大厂的博弈可能还将持续很长一段时间。

至于站在京东方的角度看,经济和声誉上的损失都是肉眼可见的。

按照当前行情,iPhone 14这3000万块屏幕总价接近100亿元。上一财年,京东方营收达到2193.1亿元,同比增长61%,历史首次突破2000亿大关。乍一看,少了苹果这100亿的订单,对京东方来说算不上伤筋动骨。

但需要注意的是,iPhone 14这张订单,代表的远不止100亿交易额——这背后还有京东方酝酿已久的升级转型,以及和三星、LG开战的决心。

根据财报数据,上一财年京东方归母净利润仅录得258.31亿元,较过往虽有很大进步,但13.88%的净利润率和28.87%的毛利率并不算突出。对比之下,三星显示器的利润率就长期维持在20%以上,去年三季度的营业利润率更是高达26.8%,几乎相当于京东方的两倍。

(图片来自京东方财报)

众所周知,京东方当前营收仍依赖LCD业务,但和OLED相比前者利润差距明显。拿下苹果订单,逐步从LCD向OLED进行业务升级,是京东方为自己规划的转型路线。如今计划被打乱,想必会对其短期业绩造成一定冲击。

痛失iPhone订单,对京东方伤害有多大?

不可否认,过去这些年京东方为打入“果链”的确作出了许多努力。

早在2017年,京东方就传出有望加入果链为苹果生产手机屏幕的消息,但因为技术和产能问题未能成行。而在此之后,京东方就针对这两个弱点进行补强,一边扩充生产线一边加强研发投入。

数据显示,2017年-2021年京东方研发投入分别为69.7亿、72.3亿、87.5亿、94.4亿和124.36亿,同比增幅也不断上升。截止去年年底,京东方研发人员总数达到1.9万,占员工总数的24.8%,过去一年新增专利申请9000件,其中90%是发明专利。

多年的饱和式投入之后,京东方也终于有底气和三星、LG掰一掰手腕。

而在产能方面,京东方的投入同样是巨大的。

去年年底,京东方豪掷465亿巨资建设的第六代柔性AMOLED生产线开始进入量产阶段,目前产能已经开始爬坡。此外,据媒体报道,京东方还有意调整B12工厂第三期生产线,目的是为了承接苹果iPad订单。

从表面上看,京东方投入了大量资金扩充产能、升级技术,如果最终还是没法挤进“果链”,的确是一种损失。但价值研究所认为,凡事要分两面看:前期投入的这些沉没成本,帮助京东方打造了一条国内最成熟、量产能力最强的OLED生产线,即便没有苹果,它们也不缺新的客户。

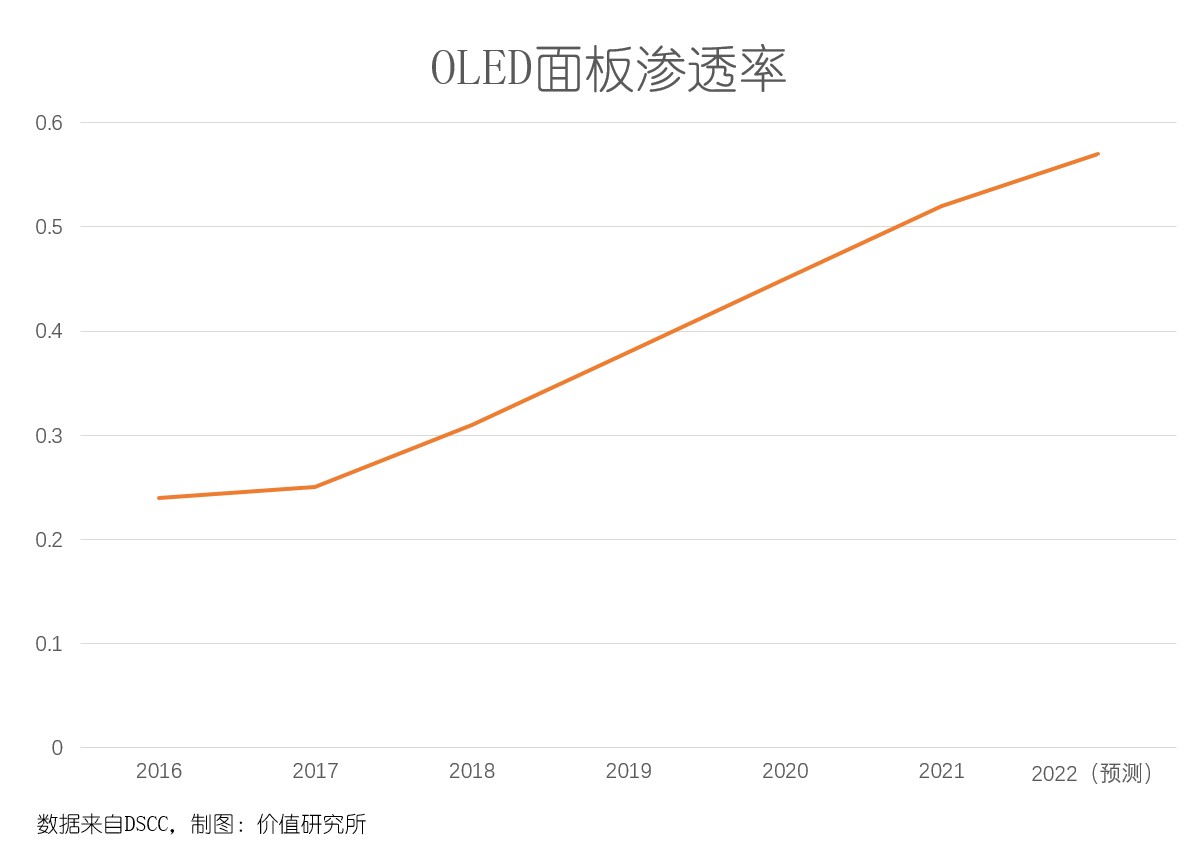

根据DSCC的统计,自2019年以来,智能手机市场出现高端化趋势,小米、OPPO、vivo和独立出来的荣耀都已明确表示要发力中高端市场。乘着这股东风,OLED面板的渗透率也出现明显上升。报告显示,2021年OLED手机面板渗透率为52%,占据了半壁江山,并预计在2022年底达到57%。

根据IHS Markit的报告,2021年全球OLED显示面板市场规模收益为680亿美元,较2019年的367亿接近翻倍。在“面板王国”韩国之外,中国已成长为全球第二大OLED面板供应市场。

将目光放回京东方身上。随着OLED屏幕产能逐渐爬坡,武汉京东方光电的经营效益也全面好转。去年一季度,这家京东方重要子公司实现近五年来首次正利润,实现净利润达到3.6亿元,单季度利润已经超过过去四年的净亏损总额。

而在去年6月21日宣布定增近200亿时,京东方在AMOLED市场的布局和未来规划和浮出水面。目前,包括荣耀、OPPO、摩托罗拉等手机厂商都已和京东方达成合作,后者还在努力开拓VR/AR硬件、智慧医疗、车载屏幕等市场。

广阔的市场前景,甚至让京东方继续启动产能扩充计划,特别是针对高端屏幕生产线的升级。

最新的动态是去年3月份,京东方旗下子公司武汉京东方宣布将对现有厂房进行产能扩充。这次扩充计划预计投入自筹资金37.75亿,主要是针对第10.5代薄膜晶体管液晶显示面板生产线。

值得一提的是,针对苹果可能取消iPhone 14屏幕订单的消息,京东方在5月23日向投资者回应称“不予置评”,且强调公司在OLED领域的年度目标没有变化,相关业务还在有序推进中。

通过上文分析,价值研究所认为京东方这番回应并不是嘴硬或打官腔,它们的确有自己的底气和考虑。

更何况,相比可能错失的苹果,国内竞争对手的崛起、OLED面板市场面临的降价和产能过剩等潜在危机,或许更值得京东方注意。

国产OLED崛起,京东方们要关注两大挑战

根据知名研究机构Omdia统计的数据,2022年中国厂商在OLED面板市场的占有率有望上升至27%,较去年的15%接近翻倍。随着折叠屏手机、中高端智能手机出货量不断增长,OLED面板需求有望继续上升,这位中国厂商提供了上位机会。

而在国内一众面板厂商中,除了京东方,TCL华星光电、深天马也是很有实力的竞争者。

拿量产能力、市占率和良品率这几个数据来说,京东方后面的追赶者们这几年进步非常明显。

根据公开信息,京东方目前已经实现量产的OLED生产线总共有五条,成都、绵阳、重庆和福州的生产线产能都能达到接近5万块/月,是国内厂商中量产能力最强的。

深天马的优势在于,其位于上海工厂的4.5代线单月量产能力高达75万块,是国内量产能力最强的一条OLED面板生产线,和LG、三星相比也毫不逊色。但问题在于,其产能过于集中在上海,4.5和5.5代线掌握了超过95%的产能。一旦遇上最近两个这种程度的大规模疫情,产能会出现断崖式下滑。

另一个被业内人士寄予厚望的OLED厂商华星光电,也有类似的问题。2019年投产的电武汉6代线单月产能超过45万块,是TCL华星光电目前最重要的一条生产线。

当然,眼看市场逐渐起量,这些头部玩家都在积极增加产能。去年年底,TCL宣布在广州筹建T8柔性OLED面板生产线;今年1月份,总投资额高达150亿的T5生产线也完成了模组厂房和综合动力站的封顶工作。

按照业内规律,OLED生产线从筹备到正式量产一般需要两年左右的时间。换句话说,京东方、TCL和深天马们的量产能力在2024年左右将达到一个全新高度。

不过,在开足马力扩充产能的同时,京东方们还要警惕两个危机:一是面板需求的短起起伏,另一个是核心技术上的缺陷。

虽然业内对OLED面板的应用前景十分看好,但受国际局势、经济下行等因素影响,周期性淡季已经初显威力。据外媒报道,苹果预计在今年二季度减少iPhone SE和iPad订单,三星也有类似的砍单计划,预计设计近千万块OLED产能。

目前,三星已经叫停了在越南的部分面板生产线,并准备将产线撤回韩国本土,重新调整在东南亚的布局。

在价值研究所看来,在市场需求出现动荡的情况下,良品率最高、生产技艺最稳定的厂商,更能得到上游客户认可。从另一个角度讲,砍掉部分内部需求之后,三星、LG这些大厂也有能力承接更多外部客户订单,这对京东方、TCL等本土厂商来说并非好事。

根据DSCC的统计,目前LG在OLED面板良品率上一马当先,自2017年之后就一直稳定在90%左右,三星也在最近两年迈过了这个门槛,且部分新投产生产线的良品率一度达到95%的业内最高水平。

对比之下,京东方对外宣布的数据是AMOLED产线成熟产品良率在80%以上,这已经是国内厂商的最高水平。在产能上和京东方最接近的深天马,2021年良品率刚刚迈过60%大关,TCL 华星光电也徘徊在60%左右。

归根结底,决定良品率的核心技术依旧掌握在三星、LG两大巨头手中,是京东方们必须解决的难题。

比如最关键的背板段蒸镀环节里必不可少的FMM金属材料,日立掌握最好的生产工艺,而三星又一早便和日立订立了独家协议。再比如OLED驱动IC市场,三星LSI和LG LX Semicon垄断了90%的市场份额,统治地位无可撼动。

已经攻克量产关的京东方们,现在是时候想想办法迈过技术难关了。

写在最后

以iPhone 4的面世为分界点,苹果乃至整个智能手机市场迎来了无比辉煌的十年。但在2020年之后,疫情爆发、全球经济下行、通胀飞涨叠加不断升级的供应链危机,让智能手机市场加速挥别自己的黄金时代。

苹果无疑仍是全球首屈一指的消费电子巨头,iPhone的订单也还是所有供应链企业渴求致富机会,但恐怕再也没有决定一家企业、一个行业生死的影响力。

值得注意的是,从去年下半年开始,包括清溢光电、八亿时空、格林达、商络电子、南极光等京东方供应链企业相继成功登陆A股,凌云光、路维光电、苏州天禄等企业也已启动IPO流程。可能无缘“果链”的京东方,悄然间已经培养了一条同样强大的供应链,且带动产业链上下游一起走向了繁荣。

在商业世界里,没有谁离了谁就一定会倒下,没了苹果的订单也不是京东方的末日。至于能不能将损失和影响降到最低,就要考验京东方的硬实力了。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。