编者按:本文来自微信公众号 锂猫实验室(ID:wscnlicat),作者:周晓雯,编辑:陈晨,创业邦经授权发布,头图来源图虫创意。

在去年锂电的繁荣中,与正极材料一同开启了价格“狂飙”模式的,还有电解液 。

但两者有所不同的是,正极材料尚有路线之分,但在电解液的领域中,核心原料却只有六氟磷酸锂(下称“六氟”)“一家独大”。

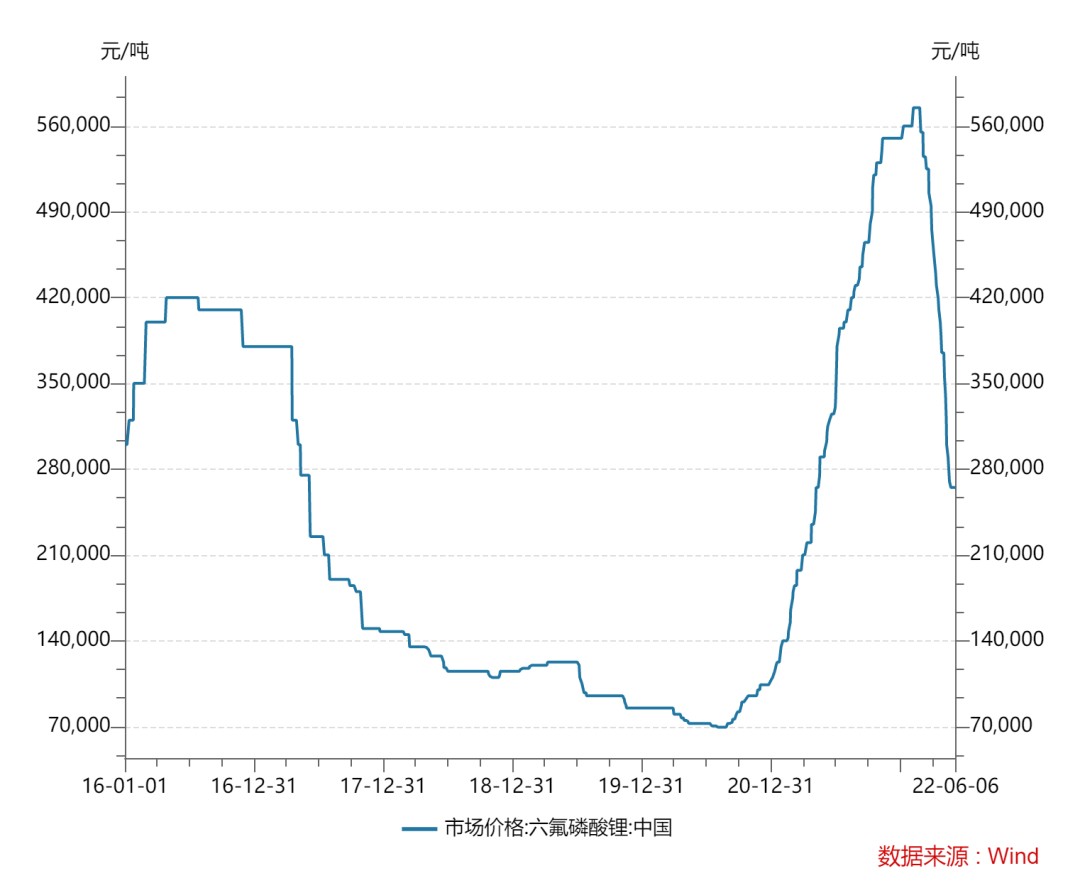

碳酸锂是制备六氟的主要原料,每吨六氟需要0.33吨左右的碳酸锂,因此去年在碳酸锂价格的推动下,六氟价格从年初的10万元/吨,到年底站上了60万元大关。

受益于此,电解液厂商在过去的一年中利润普遍翻了三倍,多氟多动辄四位数的利润增长尤其瞩目 。

作为龙头之一的新宙邦160%的利润增长率却显得中规中矩。

就出货量而言,新宙邦常年居于第二,第一的位置由天赐材料牢牢把持。

来源:EVTank,锂猫实验室制图

在天赐材料崛起之前,新宙邦也曾短暂地坐上过电解液第一的宝座。而现在随着锂电产业的持续景气,新宙邦盈利的脚步却似乎变迟缓了。

为什么会这样?

在新宙邦的身上,我们或许可以看到关键技术自研对于一家中上游企业的重要性。

01 日本垄断锂盐

新宙邦发展的背景,其实也正是我国电解液产业的逆袭史。

正如锂电池技术一样,在上个世纪,电池电解液技术也长期把持在日韩企业手中,尤其是电解液的核心成分六氟磷酸锂(以下简称“六氟”)。

作为“电池的血液”,电解液在正负极之间起到传导输送能量的作用,直接影响锂离子电池的比容量、工作温度范围、循环效率和安全性能。

电解液主要由溶质(锂盐)、溶剂和添加剂组成,溶质虽然占比不高(10-12%),但成本却占据了电解液总体的40%-50%。

在锂盐的选择上,离子迁移率、溶解性、稳定性、钝化能力等都是需要考虑的问题,目前,六氟凭借着较高的循环效率、电导率等综合性能成为主流锂盐。

不过,六氟虽然综合性能较强,但也存在着抗热性和抗水解性较差的缺陷。虽然这些问题可以通过提纯改善,但在提纯之后,六氟仍然极易吸潮分解,因此生产条件苛刻,工艺难度也极大。

这些都决定了在全球范围内具备规模化生产六氟能力的企业较少,且集中于锂电池技术的先行者日本。

在2010年以前,以森田化学、关东电化和瑞星化工为代表的日本厂商仍然垄断着全球九成以上的六氟市场份额。

在日本垄断的这一时期,我国向日本进口的六氟价格高达100万元/吨。

而为了捍卫这项壁垒,日本厂商在面对我国前来“取经”的厂商时,表现得并不友好。

2006年,多氟多董事长李世江飞往日本拜访六氟专家桥本,但对方却一连数日闭门不见,到最后实在拗不过李世江的坚持,只好开出了五十亿元的天价,逼迫其知难而退。

对于当时净资产不过400万的多氟多而言,50亿无疑是一道天堑。对于刚刚起步的中国电解液行业而言,这也意味着日本关上了“传道”的大门。

回国之后,以多氟多为首的一批先驱者,投入了六氟国产化的攻坚战中。

2009年,在经历800多天,上千次实验之后,多氟多成功合成了结晶态六氟,并在次年建成了600吨六氟生产线。另一边,天赐材料也通过专利授权的方式,优化形成了六氟的规模化产能。

在这之后,国产六氟价格降至20万元/吨左右,相比进口六氟价格优势尽显。

至此,我国企业彻底打破了日本企业对六氟的技术封锁和市场垄断。

有心的读者可能会发现,在六氟国产化的攻坚战中,新宙邦缺席了。

而这也正是如今六氟价格高涨,它却未能饱尝这场丰收的原因。

02 放弃六氟

2002年,在前身宙邦化工的基础上,覃九三成立了新宙邦,主要生产以电容器电解液溶剂为主的电容器化学品。

彼时,随着笔记本电脑、手机等通讯制造业迅速发展,一批锂离子电池企业迅速崛起,我国锂电池产业进入快速成长阶段。

凭借着此前生产电容器电解液的经验基础,新宙邦也迅速地投入到了锂电池电解液的生产中。

这个时间点,李世江还未奔赴日本,六氟技术还牢牢地掌握在日本厂商手中,新宙邦也没有忽视这个可能“一战成名”的机会,开始研发液态六氟。

但六氟之所以能为日本所垄断,正在于其门槛高。

传统六氟的制备工艺有气固反应法、氟化氢溶剂法、有机溶剂法和离子交换法。其中,气固反应法生产效率低,制得的六氟纯度不足;离子交换法成本过高,难以实现工业化;氟化氢溶剂法和有机溶剂法易于实现大规模量产,二者分别产出固体和液体六氟,后者由于引入有机溶剂会影响产物纯度,因此氟化氢溶剂法是最广泛使用的主流工艺。

然而,这种工艺使用了腐蚀性极强的氟化氢,生产设备中需要使用大量的耐腐蚀材料,对工厂安全设施要求也极高,前期投入较大。

在日本那个仍然把持技术的时代,新宙邦并没有像多氟多那样全力以赴研发六氟,而是在经过半年无果的研究之后,决定放弃这个关隘,把重心转移到了配方和产品服务上。

由于电解液为溶剂、溶质、添加剂按照一定比例配制而成,因此除了六氟,配方也是电解液环节的主要技术壁垒。

通过自主开发配方,新宙邦在2003年就推出了首款锂电池电解液。尽管并未掌握六氟的核心竞争力,新宙邦还是凭借着配方与质量的稳定性开始获得市场份额。据新宙邦客户之一的比克电池说:

“我们跟日本电解液厂商提出一个需求,他们从设计配方到电解液送到我们这边,最少两三周。但新宙邦我早上跟他们讨论一下,第二天电解液就到了,这个速度绝对是国外厂家比不了的。”

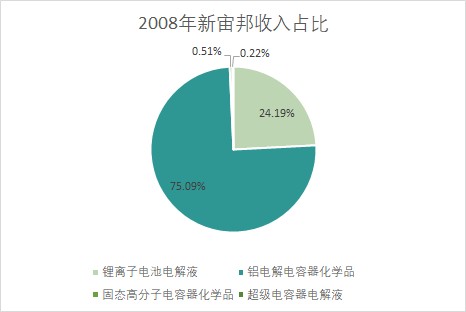

在稳定而优质的产品和服务下,2008年,新宙邦锂电池电解液年销量759吨,市占率9.4%,成为公司收入的主要来源之一。

2010年,新宙邦登陆创业板上市。此后,新宙邦相继与三星、松下、索尼等知名客户展开合作。

“战略性”放弃了自研六氟的新宙邦,一时间风头无两。

03 横纵之别

逃避虽然不一定可耻,但也不会一直有用。

绕过了六氟难题的新宙邦,虽然在起步速度上快于其他选择直面困难的厂商,但随着六氟国产化的完成,这种优势开始逐渐演化为劣势。

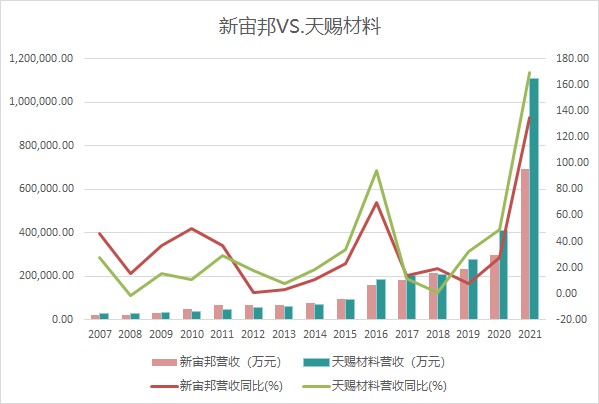

2011年,也就是多氟多和天赐材料相继突破六氟研发难题的这一年,新宙邦的营收增速开始放缓。2012年,新宙邦营收增长仅为1.06%,此后的三年中利润还出现了负增长的情况。

相比之下,天赐材料虽然在2010年营收被新宙邦反超,但此后完成了六氟的攻克,营收状况持续改善。

2015年,天赐材料营收超越新宙邦,差距不断拉开。

究其原因,一方面是由于2015年白名单的发布,国外电池厂商不得不离场,失去了“大腿”的新宙邦也很快被收购了东莞凯欣(宁德时代主要供应商)的天赐材料反超,后者成为了电解液出货量第一。

另一方面,则是新宙邦路线的局限性开始出现。

配方确实是电解液生产环节的核心壁垒之一,但目前配方的研发主要有电解液厂独立研发、与电池厂合作研发、电池厂提供配方三种模式,对于宁德时代、LG、三星这样的一线厂商,配方的主导权仍然在电池厂,电解液厂商的角色更多体现在代工。只有在和小厂商的合作下,电解液厂商的自有配方才能发挥作用。

再者,电解液的配制需要根据配方按照顺序将溶质、溶剂和添加剂加入反应釜中,在一定温度条件下按照一定的速度进行搅拌,并不涉及复杂的化学反应。因此如果抛开溶质的研发环节,电解液的技术难度仍然低于其他环节,新宙邦建立在配方上的技术壁垒也难以成为长期超额利润的护城河。

尽管如此,新宙邦仍然没有选择发力六氟,而是开始横向扩张。

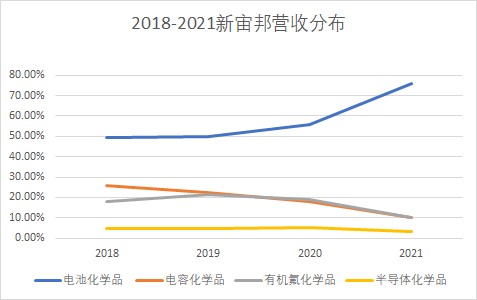

白名单发布这一年,新宙邦通过收购海斯福布局含氟精细化工,又通过惠州二期项目进军半导体化学品领域,形成了以电容器化学品和锂电池电解液为主,氟化工和半导体化学品为辅的四大业务。

同一时刻,天赐材料开始布局电解液上游的锂辉石、氢氟酸和碳酸锂,实现纵向一体化。

一横一纵,两者发展策略上的区别带来的结果,如今已初步显现。

近年来,新宙邦的有机氟化学品和半导体的营收占比呈现下降趋势,而原本是新宙邦发家之本的电容器化学品收入比重也在逐年下降。

目前,新宙邦70%的收入仍然来自于电池化学品,且收入增速远高于其他模块。但若与天赐材料对比,2021年天赐材锂电池材料收入达到97.3亿元,而新宙邦仅有52.7亿元,无论是规模还是增速都不及前者。

毛利率方面,去年上半年新宙邦的锂电业务毛利率为25.76%,同比下降1.59%。同期,自产六氟的天赐材料锂电业务毛利率为36.18%,同比增长6.64%。

在新宙邦去年的财报中,锂盐类原材料就占据了约45%的采购成本。而去年六氟价格的飞涨也为新宙邦带来了13.5亿元的成本增加。

就目前而言,当初放弃自研六氟的决定,似乎成为了新宙邦最大的“绊脚石”。

04 自研or外购?

在动力电池产业链中,并非没有放弃自研的案例存在,但像新宙邦这样放弃关键原料自研的却很少。

今年2月,博世就曾宣布放弃自制动力电池单体,专注于电池管理系统等技术的研发。而新宙邦的老对手天赐材料,在公司发展的早期也放弃了对正极材料的研究,专攻电解液。

但不论是博世还是天赐材料,他们放弃的都不是与主营业务息息相关的模块,反而是可能对主营业务造成影响、风险过大的模块。

在博世看来,如今动力电池的竞争格局已基本稳定,但技术却在不断迭代,此时入局动力电池风险过大,且获利的可能性不强,放弃才是最佳选择。

纵观整个新能源汽车领域,诸如大众、广汽、特斯拉等整车厂也开始从外购开始转向自研动力电池。

当然,作为流程复杂,部件繁多的整车领域,出于成本方面和资源整合的考虑,从外部采购零件是普遍现象,车企与科技企业联合造车也屡见不鲜。

但对于中上游环节而言,原材料才是核心战场。只有把握住了原材料,才能建立成本优势,提升竞争能力。

同锂矿一样,六氟作为周期性波动显著的原料,且成本占比达到40%以上,基本成为电解液价格变动的核心因素。在其余环节壁垒不强的情况下,成本就成了最重要的优势。

虽然龙头企业可以通过战略合作、长期协议等方式锁定上游价格,控制成本压力,但与已有上游布局的同行相比也很难获得显著优势。

这也是近年来锂电企业不断向上游蔓延,开启“抢矿大战”的原因。

在高技术含量的行业中,自研还是外购是一个永恒的话题。

通过自研,企业可以建立起技术护城河,但同时也意味着大量且看不到尽头的投入,并且还随时冒着失败而前功尽弃的风险。

通过外购,企业与伙伴相互合作,最大程度地提高了效率,降低了成本,有时也能实现强强联合,1+1>2的成果。

两种方式没有好坏之分,也并非相互排斥,一切都取决于企业自身的需求。

正如建立之初的新宙邦,或许考虑到企业的资金有限,无法长时间地投入到六氟的研发,因此转而选择了外购。虽然可能影响企业未来的上限,但对于那时的覃九三而言,这也可能是维持企业长久发展的唯一选择。

在六氟占比近半的成本压制下,目前的新宙邦或许确实棋差一招。

尽管如此,凭借着稳定的产品质量和良好的服务,新宙邦仍然收获了一众优质客户,成为了电解液这个赛道中的龙头企业。

从这一点看,新宙邦仍然有许多闪光之处。

05 尾声

去年有投资者向新宙邦发问为何不投资生产六氟,但新宙邦表示,目前尚未有投资六氟的项目。

站在当前的时间点,新宙邦可能已经不再纠结于六氟这个问题。

六氟在电解液的重要性不言而喻,但也持续了太长的时间,整个行业也一直在寻找可替代的对象。

目前,LiFSI(双氟磺酰亚胺锂)被认为是六氟的挑战者。

两者相比,LiFSI的热稳定性和导电率都优于六氟,不仅能延长电池的循环寿命,还能大幅提升性能和安全性,现下已在宁德时代、LG新能源、松下等多家龙头电池企业的电芯中得到实际应用。

或许对于新宙邦而言,与其再去追赶六氟的背影,不如弯道超车,直接布局LiFSI。

今年上半年,新宙邦位于湖南2400吨的LiFSI项目已部分投产,固态电池相关的专利也出现在了新宙邦的公开信息中。

往者不可谏,来着犹可追。

已经错失过一次的新宙邦,或许不想再错过下一次了。

参考资料

《电解液战争》建约车评

《十年对话 |专访覃九三:新宙邦“棋局”》高工锂电

《“电解液二哥”新宙邦,至今未布局六氟磷酸锂是对是错?》公司研究室

《新宙邦VS天赐材料:A股电解液双雄》锦缎

《新宙邦电解液“竞争法则”》高工锂电

《电解液格局持续优化,原材料才是核心战场》首创证券,分析师王帅,孙曌续

《锂电材料系列报告Ⅰ—六氟磷酸锂历 史拐点无可争议》安信证券,分析师黄守宏,邵晶鑫

《六氟磷酸锂在电解液中扮演什么样的角色?电解液还能再涨吗?》阿尔法工场

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。