编者按:本文来自微信公众号 壹番财经(ID:finance_yifan),作者:泥得迈,创业邦经授权转载

李佳琦戛然而止的618直播至今未有复播回应,再次给所有的品牌上了一堂课,“鸡蛋不能放在同一个篮子里”。看似仅受3-5月全国各地疫情复发影响,供应链、物流受阻的618又增变数。

这其中影响最大的,恐怕要属李佳琦带货能力最强的美妆、护肤类品牌。

结合天风证券统计,今年618李佳琦预售直播的带货品牌中,美妆护肤品类的SKU数占到43%,其中国际大牌又占上述SKU数的三成左右。

实际上,来自于今年疫情以来的业绩承压,各大头部美妆护肤品牌都寄希望于618拉动销售增长。

在李佳琦停播事件之后,若将视角拉得更远——想在与主播乃至渠道的博弈中获得更多的主动权、夺回品牌的定价权,以及面对未来更加分散、碎片化的流量,越来越多的美妆品牌意识到:在直播带货的策略上,只有布局全渠道,扶持新人主播、发展品牌自播才是出路所在。

李佳琦6月3日突然停播

在全渠道的布局中,淘系占比仍然最高,而抖音增速相对较快。抖音电商数据显示,2021年1月-12月,国货美妆涨幅达696%。实际上,从去年抖音正式确立兴趣电商的定位、用流量扶持品牌自播开始,以珀莱雅、薇诺娜、欧诗漫、夸迪为代表的国货品牌在抖音迅速获得了巨大增量。

前有完美日记踩准小红书渠道窗口期起飞,后有淘宝直播李佳琦一手捧红花西子,在大主播纷纷“倒台”、品牌自播走上正轨的背景下,被字节跳动寄予厚望且增速较快的抖音电商能否造出下一个“完美日记”?

01

国货美妆加速解绑李佳琦们

李佳琦的停播并不令人意外。

从最初的“口红一哥”,到近期重点带货的家居、母婴、数码、洗护等品类,在李佳琦转向全品类的过程中,带货体量伴随风险的提升。天风证券统计,李佳琦618直播带货品类SKU数量由2020年的573款增长至2021年的1187款。

从最初的李佳琦不粘锅翻车事件,到薇娅因三只松鼠、“田园主义”等产品质量问题屡次被点名,再到罗永浩、辛巴等头部直播三番五次公开道歉,笼罩大主播的信任光环也在逐渐褪去。

不仅如此,连李佳琦也拿不到“全网最低价”了。据多家券商机构测算,如资生堂红腰子精华、SK-II神仙水、雅诗兰黛小棕瓶等海外品牌单品,在日上等免税渠道的让利幅度要高于李佳琦拿到的折扣。

图源:小红书博主“玩转全球免税”

从折扣形式来看,李佳琦直播间更多是通过小样及赠品实现优惠,而中免日上则是直接给出双支装或大容量,更能满足刚需。例如,雅诗兰黛小棕瓶精华,在李佳琦直播间的到手价为1150元/75ml,并加赠两个30ml的小棕瓶,而在中免日上渠道为1142元/100ml*2。

免税渠道并非李佳琦等头部主播面对的唯一挑战,越来越多的品牌正在与李佳琦们解绑,用品牌自播走到台前。淘宝数据显示,2021年双十一期间,有超10万个品牌走进了电商直播间,其中43个自播间成交额超1亿元,510个自播间成交额超千万元。

以李佳琦直播间捧红的彩妆品牌花西子为例,果集网数据显示,2021年花西子品牌自播销售额占比全年均超50%。

德邦证券显示,在此次618预售中,国货品牌薇诺娜、珀莱雅、夸迪分别实现75%、220%、213%同比增长,以上玩家之所以能够流量分散的当下实现大幅增长,和全渠道布局、品牌自播能力关系密切。

与李佳琦解绑最为明显的,要属夸迪。

去年618期间,夸迪在预售首日的销售额占比达6成以上,而今年李佳琦直播间预售占比则只有4成左右。

李佳琦直播售卖“夸迪”产品

再看主攻敏感肌的薇诺娜,其今年一季度在抖音销售额同比增长219%,且4月销量中品牌自播贡献占比为40.15%。除此之外,薇诺娜线上私域每年可新增20-30万会员,线下OTC渠道也在快速增长。

另一个国货品牌珀莱雅,其今年女王节期间跻身美妆行业前五,靠的也是多渠道运营能力:其中天猫同比增长200%,抖音同比增长100%,同时,果集网数据显示,从2021年下半年开始,珀莱雅由品牌自播带来的销售额占比已达77%。

国货品牌对全渠道的布局中,抖音平台贡献的销售增速不可小觑。

前瞻产业研究院数据显示,2019-2021年化妆品在电商渠道的销售占比分别为31%、37.6%、38.7%。美妆行业在线上增长趋于放缓的同时,抖音电商新锐美妆白皮书显示,2021年3月-2021年12月,抖音美妆GMV增速为448%,其中抖音新锐美妆GMV增速达834%。

但这场抖音电商抢滩战,如今又有了海外大牌的加入。

以抖音电商发布的护肤品类销售额排名榜为例,在去年下半年,以珀莱雅、欧诗漫、薇诺娜为代表的国货品牌长期把守着前三的位置,但从今年开始,欧莱雅为代表的海外品牌也在加速布局抖音渠道,多次进入榜单前10。

数据来源:生意参谋

自媒体增长黑盒曾拆解欧莱雅2021年中国区电商营收比例,其中,淘系占50%,京东占15%,抖音、小红书、唯品会等其他线上渠道占7%。和欧莱雅的情况类似,多数美妆护肤品牌在抖音平台的销售量级仍然偏低,但抖音的战略意义已从近两年被陆续提上日程。

欧莱雅在业内的动作向来具有借鉴意义。

早在2015年,欧莱雅便率先启动“BA网红化”的计划,脱颖而出的李佳琦仅在2018年就为欧莱雅干出千万营收。今年入驻抖音电商后,欧莱雅又通过抖音超品日联合活动实现2200万GMV,品牌自播单场达300万GMV的成绩。

在品牌自播的战场上,面对海外大牌的下场围剿,国货品牌是否还有胜算?也许一个护肤品牌的突围案例能够给出借鉴。

02

冷启动的国货美妆,

如何迅速做到抖音榜一

事实上,国货品牌不仅有胜算,胜算还极大,但原因却是发人深省的。

今年1月起,一个在抖音平台快速崛起的国货护肤品牌,迅速引起了市场的注意。

抖音小店护肤品类销售额排名榜显示,一个全新的护肤品牌All Natural Advice肌先知从今年1月起登陆榜单前10,并于4月录得逾1亿销售额冲到榜一——之所以发展迅猛,肌先知的最大基础盘便来自在抖音平台上24小时的品牌自播。

要想基于抖音平台做品牌自播,一般需要打造若干账号,搭建直播矩阵。这是因为品牌能够最大程度地享受基于算法推荐的抖音流量池,能更高效地打磨账号文案与人设。

肌先知抖音账号矩阵

据悉,肌先知目前就已开设多个直播账号,包括肌先知、肌先知福利专场、肌先知特价专场、肌先知(面膜福利专场)等,其账号简介中的有效关键词包括:24小时直播、国货自有品牌、源头工厂直营、没有中间商、自产自销、自有云仓等,这似乎旨在打造一个“全天候开门营业的源头厂家”形象。

相比其账号简介,其发布内容的文案、镜头、互动也有着相似、统一的创意结构:一是有短剧元素,二是有达人种草,三是有明星背书,同时,在上述素材中都会带出“国妆特字”的注册信息,将持证上岗、拥有专业资质的形象种入用户心智。

在美妆护肤的决策因素中,消费者非常看重成分和功效,而肌先知瞄准的是30-40岁的初老女性,这类人群有着多年化妆品消费经验,引导年轻人的那一套并不好用。

因此,肌先知发布内容有着明显的策略调整:短剧元素注重家庭生活场景,达人选用空姐这一类有着得体社会形象的高知白领,明星则选用李若彤、李小冉、闫妮。而在具体文案中,肌先知也反其道而行之地宣称,产品做不到立竿见影,需要坚持使用才能看到效果。

抖音截图

上述策略也都需要对市场有着更为深刻的理解。在组织上有着灵活事业部编制,能够较早捕捉到用户画像变化和流量变迁的国货品牌,这方面要明显优于海外大牌。

肌先知这一套打法确实收到了很好的效果:抖音电商数据显示,今年4月,肌先知官方、肌先知旗舰、肌先知护肤三家抖音小店分别录得1.19亿、6050万、5377万销售额,分别夺得当月护肤品类排行第1/5/6的位置。

肌先知并非个例。

在形象展示产品成分、功效以及相关资质,面对面地用营销语促进消费者交易转化方面,短视频确实有着巨大的优势。同时,背靠抖音的巨大流量池,基于平台的算法推荐,完全靠冷启动、品牌自播所孵化出的账号矩阵也有了定向引流、跨圈传播的可能。

飞瓜数据显示,珀莱雅、欧诗漫、薇诺娜等国货品牌连续多月位居抖音小店销售额前10位置。

数据来源:飞瓜数据

实际上,在抖音孵化出爆款产品有一条清晰而完整的链路。去年4月,抖音发布了FACT经营模型,FACT就是指商家自播、达人矩阵、营销活动、头部大V,其完整的营销链路包括24小时的商家直播,达人矩阵负责引流,营销活动和头部大V帮助实现跨圈传播。

对照肌先知的打法来看,肌先知更多利用的是商家自播的基本盘,利用公式化的创意结构快速生产投流素材,将定向引流做到极致。有米有数统计显示,4月肌先知仅为一条商品链接就投放了万条左右的引流广告,并实现20w销量转化。

然而,世界上并不存在笔直的道路。

03

跑出下一个“完美日记”的关键点

瞄准30-40岁的初老女性人群,用一个季度的时间快速爬上抖音护肤品类的顶流,肌先知也出现了产品口碑的问题。

抖音平台上,现在已出现许多用户反馈功效不如宣传预期等问题,美妆自媒体聚美丽也对肌先知所持有的“国妆特字”资质有效性发出了追问。

实际上,肌先知的销量与口碑,正反映了抖音发展电商的优劣势所在。

优势因素方面,美妆护肤品类之所以成长较快,是因为短视频相较图文能更好展示产品卖点,能够基于算法迎合消费者兴趣、情绪,消费链路短,容易形成社交话题传播。

劣势因素正是一面镜子,资质认定存在缺漏,加上冲动消费,消费者容易不满产品质量,退货率普遍居于20%-30%。

抖音电商第二届生态大会

国金证券结合飞瓜数据指出,2021年抖音电商的总体成交额中,美妆品类贡献的销售额在10%左右,仅次于服饰内衣36%的占比。截至5月27日,近90天的抖音电商成交额中,美妆与家居品类均贡献了9%左右的销售额。

不难看出,服饰、美妆、家居都是消费频次较低、但普遍考验颜值的品类,在短视频的颜值包装以及算法的种草转化下,其背后瞄准的目标客群主要也是女性消费者。以看似消费中性的家居类目为例,抖音搜索数据显示,该类目下的厨房小家电和清洁电器品类,女性用户均高于60%。

从目前抖音电商的销售占比来看,美妆作为与家居旗鼓相当、仅次于服饰的品类,当然拥有极大的增长潜力。

而美妆行业目前也迎来了规范发展、劣币出清的行业时期,一时的虚假营销能够带来迅速增长,但难逃审查以及用户口碑变质带来的话题发酵。

从去年5月1日起,《化妆品功效宣称评价规范》已经开始实施,该规范对26个类别的化妆品功效宣称提出了明确的评价要求,其中祛斑美白、防晒、防脱发等六大类化妆品应当通过人体功效评价试验方式进行功效宣称评价——祛斑美白正是肌先知其中一款面膜产品宣称的功效之一。

但无论如何,新的渠道风口已至。

2021年美妆短视频及直播营销报告

肌先知让市场确信,背靠抖音流量池和基于算法推荐,品牌只需做到深刻的消费者洞察,结合成本较低的品牌自播矩阵搭建,就足以形成庞大的营销势能和销售转化。

晚点LatePost报道,2020年抖音电商全年GMV超5000亿,是2019年的三倍之多,国金证券指出,2022年Q1抖音电商渠道成交额同比增长133%,要远高于全渠道平均水平。

截至目前,抖音发力做电商有三个重要的节点:2020年6月,字节跳动成立电商一级业务部门,发布“抖音电商”品牌;2021年4月,抖音明确“兴趣电商”平台定位,发布FACT四大经营赛道;2021年5月底,抖音上线抖音商城,在“货找人”之后补全“人找货”的能力板块,一站式解决用户的决策链路。

相较于传统电商,以抖音为代表的兴趣电商,用短视频内容前置性地捕捉用户偏好,在进行算法推荐、精准导流之前就形成了更为精准的用户标签,能够通过明星代言、达人种草、素人推荐等立体式、多触点的营销手法激活那些尚待挖掘的需求。

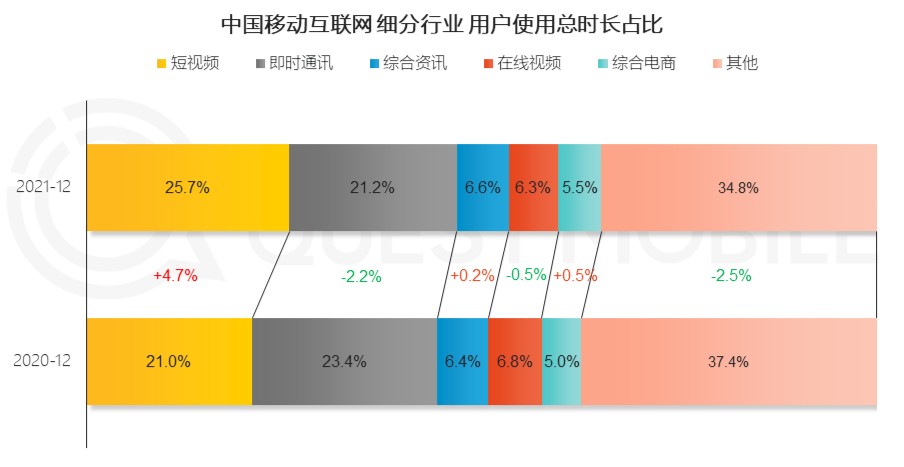

这也指向了未来的“人货场”变革之路:当消费者的生活必需品得到较好满足后,以迎合情绪、兴趣、偏好为主的非必需品决策链路更短,在兴趣电商的货架上会有更好的呈现效果。Quest Mobile显示,2021年在用户使用时长方面,短视频已超过即时通讯,占比达25.7%。

《2021中国移动互联网年度大报告》

《2021中国移动互联网年度大报告》

当然,摆在抖音电商以及众多国货美妆品牌面前的,并非一条平坦的道路。当初,完美日记正是踩准小红书的窗口期快速崛起,而目前逸仙电商股价不到1块,濒临退市。

其关键原因便在于,国内美妆品牌“卷”于营销,销售费用管控最好的也要居于40%以上。逸仙电商财报显示,其毛利率水平保持在65%左右,营销费用却一直在60%以上。营销费用颇高,导致研发投入有心无力,在渠道红利跑出来之后却困于产品升级并未跟上——这大概是渠道型国货品牌的现状所在。

光大证券显示,2021年化妆品行业费用率为42.43%,截至22Q1,化妆品行业的费用率同比仍在提升。从这个意义来看,在单纯做量上,眼下的抖音电商当然能迅速跑出一个又一个“完美日记”、“肌先知”,但在监管趋严、负反馈的话题发酵相应递增、全渠道布局加速、营销费用居高不下的背景下,留给品牌升级产品的时间也是紧迫的。