作为创业板市值之王,宁德时代在短短4年的上市历程中创造了冠绝A股的增长奇迹。财富效应下,宁德时代创始人曾毓群的个人身价水涨船高,曾一度击败李嘉诚成为香港首富。

在新能源的东风之下,宁德时代走的很快也很稳。即便是宁德时代的员工们也依靠股权激励在行业红利之下赚得盆满钵满,参与早期股权激励的员工人均收益甚至可达上千万元。

宁德时代在通过股权激励实现与员工共富的同时,也筑牢了自己的人才根基,成为其叱咤新能源市场的坚实后盾。

宁德时代常态化股权激励,年均推出1期激励计划

宁德时代可谓是股权激励的常客。早在7年前宁德时代就已开始了第一次股权激励尝试。2015年12月,还未上市的宁德时代启动了员工持股计划,总激励额达7059万股,增资价格仅为每股2.13元。

对于该项员工持股计划,宁德时代还为被激励员工设立了5年的最低服务期,如果在服务期内提前离职,也将丧失获得的激励份额。

这次股权激励尝试只是宁德时代的小试牛刀。2018年宁德时代上市后,以每年推出一期股权激励的节奏,将股权激励的实施常态化。

宁德时代历年股权激励基本信息

2018年-2022年宁德时代各发出一期股权激励计划,各期激励计划覆盖员工人数始终保持在数千人规模。

其中值得注意的是,宁德时代的股权激励实施工具也经历了从限制性股票到期权搭配第二类限制性股票的转变。2020年创业板引入第二类限制性股票工具后,宁德时代在当年的激励计划中便开始启用该激励工具。并在2021年、2022年引入期权以针对性的对高管展开激励。

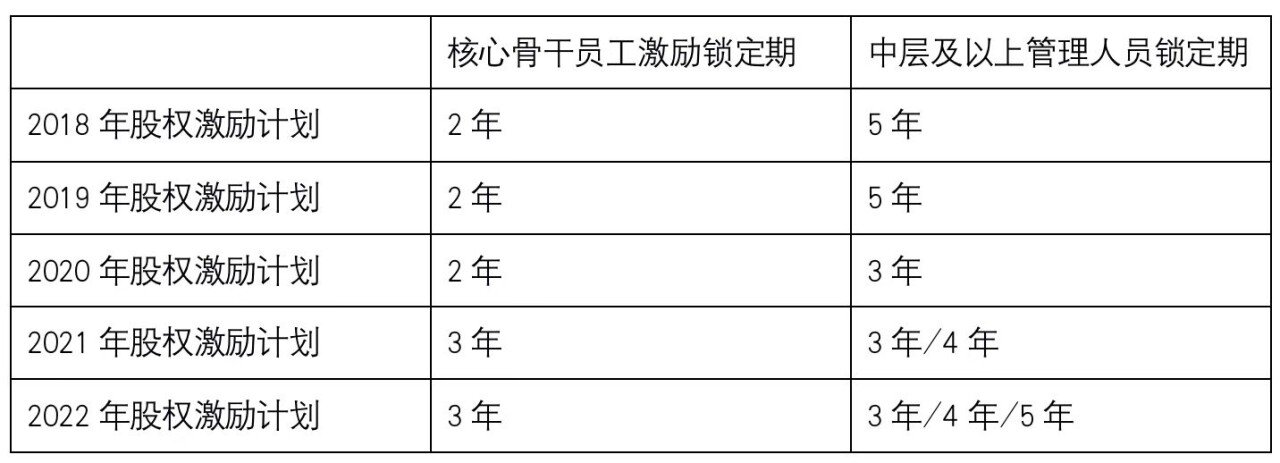

另外宁德时代的各期激励计划一直保持着管理层、核心骨干员工不同锁定期限的节奏,管理层相比基层员工接受的股权激励锁定期更长,相应的业绩考核压力也需要承担更久。这种锁定节奏也让宁德时代牢牢把握住了核心人才的稳定性。

总体来看,宁德时代的股权激励保持了高频、激励规模、激励人群广、业绩推动导向等特征,员工与公司之间构建了良性的利益共同体。

下文中老虎ESOP将就宁德时代股权激励高收益、激励工具组合与长短周期激励搭配的股权激励特征拆分解读,探寻宁德时代股权激励背后的精妙之处。

人均收益达千万元,股权激励成造富利器

作为创业板市值之王,宁德时代自2018年上市以来股价上涨了10余倍。二级市场内的强劲表现让宁德时代的股权激励释放出了强烈的财富效应,反向来看股权激励的业绩考核也在助推着宁德时代业绩持续走高,并在营业数据上突破一个又一个高峰。

仅以宁德时代2018年限制性股票激励计划为例,该期激励计划总规模为3083.53万股,每股授予价为35.15元,激励对象为宁德时代1776名中层管理人员及核心骨干人员。

按照2022年8月19日宁德时代的股价来看,该期股权激励的总市值已经达到了160余亿元。刨除归属成本,理论上参与该期激励的人员人均收益达800多万元。

这仅只是2018年限制性股票激励计划的收益,老虎ESOP使用同样的方法对其2019年股权激励计划进行收益计算,被激励人员的人均收益达到了200多万元。

另外再考虑到重复激励的情况,参与多期激励计划的人员人均收益已达千万级别。

宁德时代凭借优异的股价表现,将股权激励的共富效应发挥到了极致。另外这种共富机制也助推着宁德时代的业绩稳步增长。

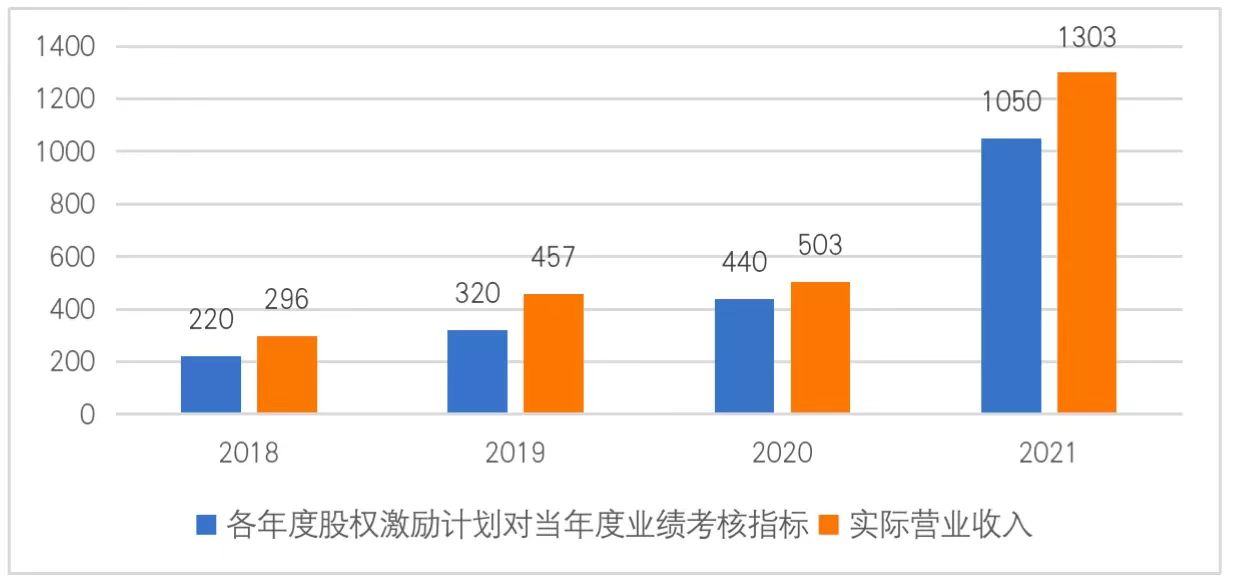

老虎ESOP整理了宁德时代历年股权激励计划的业绩考核,其用于股权激励解锁的年度营业收入考核指标一直处于高规模状态。

2018年-2022年的各期股权激励计划,对于激励计划成立当年度的营收考核分别为220亿元、320亿元、400亿元、1050亿元、2300亿元。

而同期宁德时代的实际业绩表现也着实亮眼,2018-2021年营业收入分别达到了296亿元、457亿元、503亿元、1303亿元。

宁德时代各期激励计划对当年度营收考核与真实营收对比(单位:亿元)

在股权激励业绩考核的助力下,宁德时代抓住了新能源行业的红利,实现了一个又一个业绩突破,给二级市场投资者们留出了充足的想象空间。

另外宁德时代的股权激励在公司业绩低迷时,针对性的业绩考核也成了其营收数据跨越提升的有力助攻。

2020年受疫情影响,宁德时代仅实现营业收入503 亿元,同比增长9.9%,增长率创下了自2015年以来的新低。

在次年的股权激励计划中,宁德时代对2021年营业收入定下了1050亿元的翻倍考核目标,并成功实现了1303亿元的实际营收。

2022年股权激励计划中,宁德时代对2022年的营业收入定下了2300亿元的业绩考核标准,截至当前宁德时代1季度营收数据已经达到486亿元,正在稳定的向目标业绩前进。

总体来说,宁德时代的股权激励成就了公司与员工之间的共赢,员工收益与公司利益互为促进、相辅相成,双方之间铸就了坚固的利益共同体。

多种激励工具混合使用,因地制宜绑定各类人才

在A股体系之下,宁德时代所适用的股权激励工具主要包括期权、限制性股票、第二类限制性股票等。在多年股权激励实施历程中,宁德时代一直在灵活进行多种激励工具的组合使用。

在2018年、2019年股权激励计划中,宁德时代一直采用限制性股票进行员工激励。与期权相比,限制性股票可以相较于市场价格进行5折授予,可以给员工带来更高的收益,提高员工的获得感。

值得一提的是,2018年-2019年间宁德时代的股价走势也决定了其更适合使用限制性股票激励工具。

在此期间,宁德时代的股价长期维持在100元/股以下,股价走势整体呈一字型。若使用只能按市场价授予的期权进行激励,员工将无法获得明显收益,激励效应也就无从谈起。

2020年,创业板引入第二类限制性股票激励工具,宁德时代随即在当年的股权激励方案中引入该工具。在第二类限制性股票场景下,员工获得授予后,无需在授予时进行出资,只需在归属之时进行出资,集合了限制性股票打折授予与期权延时出资的优点,可大幅缓解部分员工的现金流压力。

自2021年开始,宁德时代根据其自身的股价走势情况,启用期权与第二类限制性股票的组合激励。值得注意的是,2021年股权激励计划中期权仅用于中层管理人员激励,常规核心骨干员工还是采用第二类限制性股票激励方式。

期权以接近市价的价格授予,有利于促进股价提升。因为股价不提升,激励对象便没有收益。

自2020以来,宁德时代的股票价格处于大幅波动上升的状态,而中层管理人员作为公司的中流砥柱,是最能够影响到公司经营业绩的人群。对中层管理人员使用期权的激励方式,有利于推动公司股价上升,避免管理人员利用股权激励搭便车获取收益的问题。

长周期激励稳固核心团队

作为一家拥有数万名员工的新能源电池企业,宁德时代各期股权激励计划所覆盖的员工数都保持在数千人规模。

对于涉及数千人、上百亿市值的股权激励,宁德时代在股权激励方案中对不同人群设定了不同的锁定期限,以实现更好的人才保留效应。

纵观宁德时代的各期股权激励方案,主要覆盖的员工群体可分为中层管理人员与核心骨干员工这两个大类。其中中层管理人员的股权激励锁定期普遍要长于核心骨干员工。

宁德时代各期股权激励计划锁定期限

例如2018年股权激励计划,中层管理人员的股权激励锁定期限为5年,平均每年解锁20%。而核心骨干员工仅为2年分批解锁,每年解锁50%的股份。

中层管理人员由于身居要职,其就职稳定性与企业经营效益息息相关,另外由于管理人员的职场高度,其单份工作的就业年限也相对更长,对于长周期性的股权激励忍耐力更强。

因此对管理人员的激励采用更长的锁定期限,可以充分发挥出股权激励的人才保留效应,充分巩固公司的核心竞争力。

而对更为基层的员工,设置相对较短的激励锁定期,会给一线员工更强的获得感,提高大众员工对公司的认同感。

在宁德时代此后的大部分股权激励计划中,中层管理人员与核心骨干员工的激励锁定期始终保持在既定的期限模式上。

不过宁德时代的股权激励锁定期限制也并不是一成不变的,2020年受疫情影响业绩存在不确定性的前提下,宁德时代对于中层管理人员的股权激励锁定期则缩短到了3年,以充分在当时特定的市场环境下激发管理层的积极性。

股权激励之下宁德时代迎来进击时代

自2018年上市以来,宁德时代以每年推出1期股权激励计划的节奏将激励常态化,稳固的核心团队成为宁德时代叱咤新能源市场的有力支持。

在此期间宁德时代经历了股价与业绩的双重蜕变,在成为创业板市值之王的同时也牢牢把握着世界新能源动力电池的头把交椅。

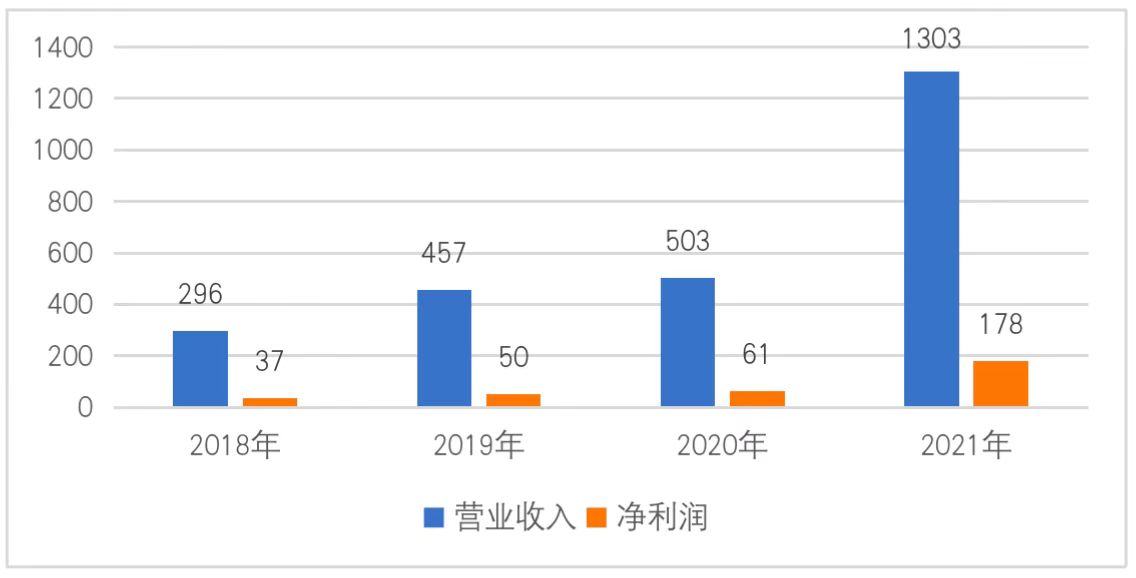

宁德时代历年营业收入与净利润状况(单位:亿元)

2018年至2021年,宁德时代营收利润走势一路高歌,除2020年之外基本保持着50%左右的营收增长速度。

在营业数据稳步增长的同时,宁德时代作为电池巨头稳坐着世界动力电池市场的头把交椅,甚至还是部分知名新能源车企的独家供应商。

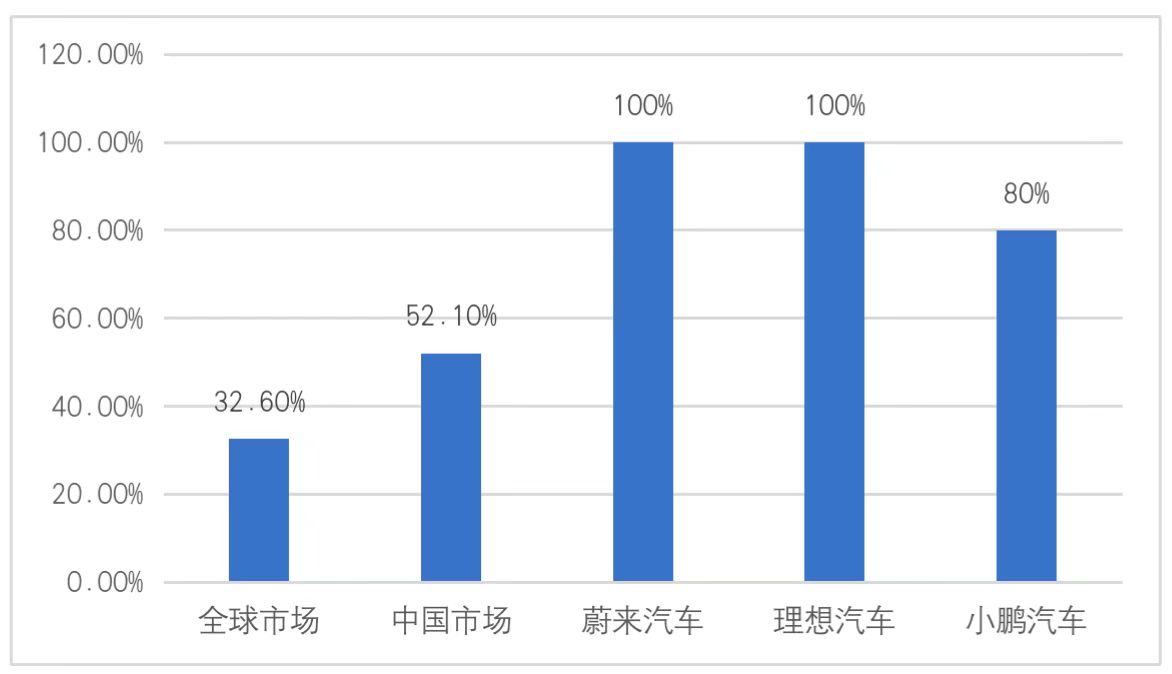

2021年宁德时代市场占比数据

据兴业证券显示,2021年宁德时代国内装机量80.5GWh,市占率达52.1%。放眼全球市场,宁德时代的电池装机量市场占比达32.6%,连续5年排名全球第一。

另外在新势力造车市场,2021年宁德时代完成了对蔚来汽车和理想汽车的电池独供,并成为小鹏汽车主力供应商,供应占比超80%。随着产销量的大幅提升,2022年预计宁德时代对蔚来、小鹏、理想均可实现翻倍供应。

而在这期间,宁德时代的股权激励为其稳稳的把握住了大后方的人才基础,让其能够在竞争激烈、日新月异的新能源市场保持稳定的团队竞争力。可以说宁德时代的辉煌背后,股权激励功不可没。