编者按:本文来自微信公众号 远川投资评论(ID:caituandzd),作者:王一川,编辑:张婕妤,视觉设计:疏睿,制图:王一川,创业邦经授权转载

“我们做投资的,在每天的股价信息背后,可以看到很多的观点,但如果将这些观点相互验证,却会得出完全相悖的世界,然而,真实的世界却只有一个。”

8月中旬的午后,我们在嘉里城23楼的睿郡资产办公室里见到了董承非,正是在互相矛盾的两个世界里,董承非找到了自己的投资灵感。

过去的一年里,新旧能源联袂上演了一出武当梯云纵,左脚踩右脚的好戏。新能源行业大步向前,压缩了旧能源的资本开支,资本开支不足又使得旧能源开始了物以稀为贵的涨价潮,但是涨完价后,可以即插即用的新能源便显示出了难得的性价比,于是风光的装机需求一次又一次地被抬高。

可在新旧能源举案齐眉,股价迭创新高的背后,逻辑上的割裂不言自明。新能源的诞生,本质上是为了终结旧能源的体系,现如今却阴错阳差地给了旧能源第二春。

同样的割裂也在投研圈。

今年以来,董承非听过许多卖方路演,不同行业分析师口中的世界大相径庭——光伏分析师无疑是亢奋的,今年250GW,明年400GW,行业星辰大海。而电力研究员则是保守的,电网的消纳问题没有进展,弃电危机下风光恐怕要低于预期。

管中窥豹,每位从业者都从自己的视角解构这个投资世界,得出的结论也常常大相径庭。但对于董承非来说,真实的世界只有一个。能源结构变迁的大趋势下,他鲜明地看好火电股及其背后正在酝酿的一场商业变革。

01 过去:金花凋谢

董承非是二级市场里所剩无几的看了二十年火电行业的人。

2003年,硕士毕业的董承非,加入当时还处于筹建期的兴证全球基金(成立时名为“兴业基金管理有限公司”)。五年股灾(2000-2005)行至半途,在两市哀鸿遍野的大背景下,以钢铁、汽车、石化、电力及银行为代表的蓝筹股开始了逆势走强,而业内也将这五个板块合称为五朵金花。

2003年的「金花」和现如今的「风光储」一样,都是大A脊梁,风光一时。但风光的东西在一个变化的经济体里总是要风水轮流转的。19年后,董承非离开兴全基金,转战睿郡资产,而当年的“五朵金花”却近似凋零,夹缝求生,其中的典型便是电力板块里的火电股。

如今,鲜有主动权益基金配置在火电板块。倒不是说基金经理们有什么集体性的偏见,而是真的没赚到钱。2011年前后,一度大笔建仓火电的基金经理们不在少数,但在经济放缓以及环保政策的压力下都黯然退出。

当然不仅是基金经理们没赚到钱,这么多年来,火电企业自己也没赚到钱。以一典型的两地上市电力企业为例,2012年时净资产(归属于母公司所有者权益)便有555亿元,而到了今年年中,扣掉永续债后的净资产却只有535亿元,相当于十年白打工。

因此投资者对于火电股的感情是复杂的,表面上是个守正出奇的公用事业股,稳定吃股息,里子里却更像是个一倍做空动煤指数,风险敞口巨大。而造成这种内外反差极大的现象,还得从火电股“市场煤、计划电”的商业模式说起。

这样的商业模式,最大的问题就是收入端是锚定的,但成本端的不确定性始终都在。这也就意味着火电企业如果想要创收,指望下游提高电价那肯定是没戏,唯一的利润空间就是和上游拼劲。

在过去的二十年里,我国经济高速发展。电力的供给模型自然也呈现出通胀的形态。也就是说作为博弈一方的火电企业,非但不能减产压货,还得加大采购量保证下游的用电需求。因此我们也能看到,在去年即使发一度电要亏一度的大背景下,火电企业仍要咬着牙采买动煤。

长此以往,在电、煤两方的博弈下,电也就成了较为弱势的一方,“煤强电弱”的格局也就此成型。

但董承非认为,现在一切都变了,随着风光的相继平价,旧有的能源格局也在慢慢地松动,火电股的商业模式也会被重新定义。

02 现在:攻守异势

“你们有没有算过,我国一年的新增发电需求有多少,而一年的风光装机又有多少?”我们聊到一半,董承非抛出的这个问题,是他看好火电股未来的逻辑起点,他也用数据展现了自己的整个推导过程。

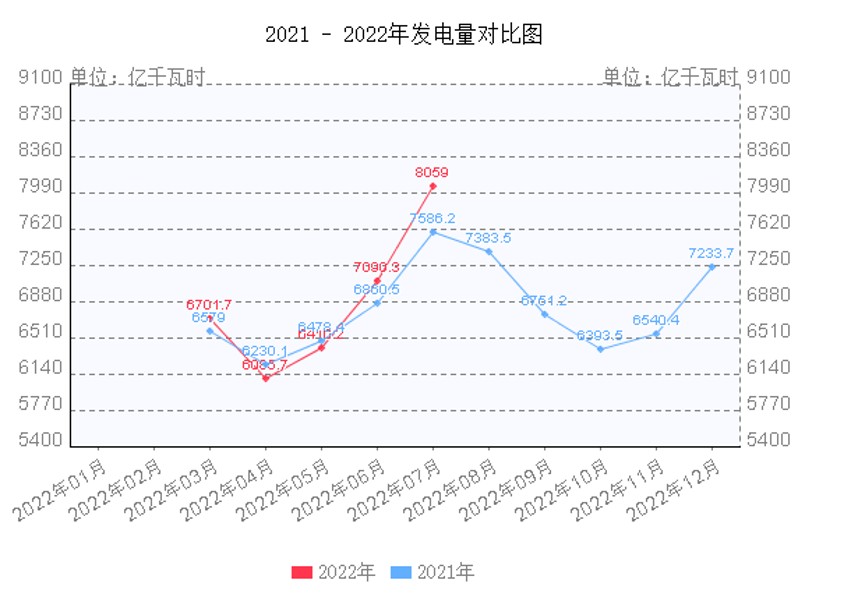

在他看来,2022年,国内风光装机一共规划了150GW左右,如果按照光伏一年1300小时,风电一年2200小时的有效利用数来计算,全年由于风光的新增装机,所带来的发电量在2600亿千瓦时左右。如果我们按照稳态下年均3%-6%的新增发电需求来换算,2022年由于风光所带来的新增发电量已经很接近新增需求量的下限。

不仅如此,2022年全球通胀,风光的装机成本相较以往有了很大的抬升,一定程度上抑制了装机需求。而到了2023年,硅料扩产完成,大宗商品价格回归正常,国内的风光装机需求有可能将进一步被激发,国内200GW的风光装机目标也很可能实现。如此一来,再配上水电、核电等的新增装机,将基本满足国内新增电力需求,无需再过多依赖火电的出力。

对于董承非来说,这就意味着今明两年,我们或许就会看到燃煤消费总量见顶。而由于风光发电是技术而非资源推动的,从此火电企业的发电模型就可以从看上游脸色吃饭的、很惨的周期性行业,转为依赖技术进步、降低成本的商业模式。模型的转变也将影响行业格局,在供给通缩之下,火电企业完全可以调低负荷、减少采购来压制上游的价格。

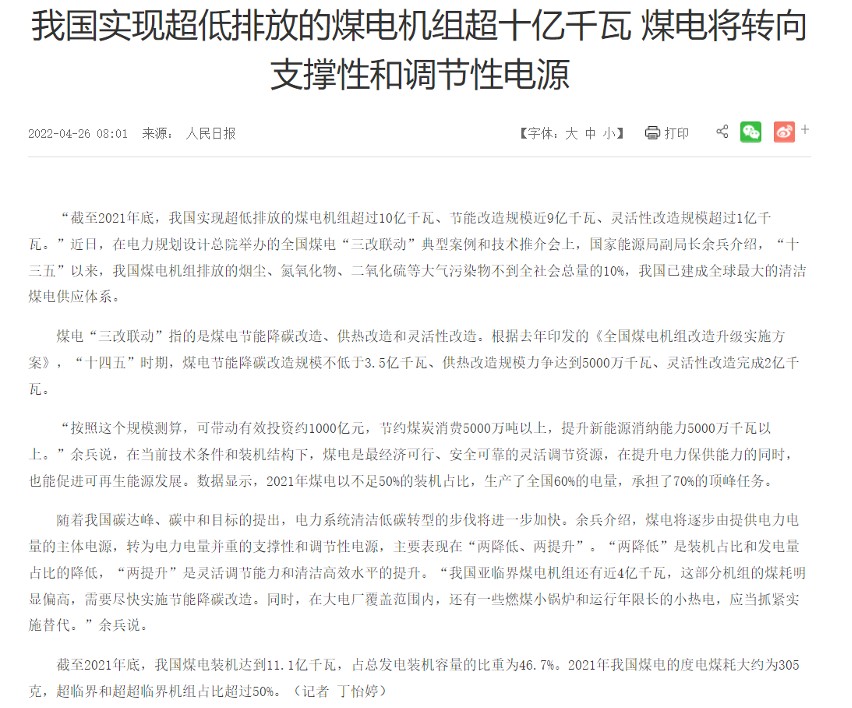

一旦完成了这一步,“市场煤、计划电”的老黄历也将成为过往。计划电未来还是计划电,但市场煤这一块恐怕再也不会掀起什么滔天巨浪。而获得了合理利润的火电企业,也能留有余力对部分机组进行灵活性改造,从而实现从“主体电源”到“支撑性、调节性电源”的转变。电力企业将会回归具有稳定盈利能力的公用事业行业。

去年东北少风,今年四川缺水,两地的拉闸限电也让社会看到了火电调峰的价值。但调峰从来不是件易事,机组需要改造,负荷无法拉满,补偿机制也没有完善。所以要消纳更多不稳定的新能源,首先就得让火电企业赚到钱,毕竟要想马儿跑,马儿就得先吃草。

03 未来:双击时刻

很多人都说,过度发展新能源是在抬高了全社会的用电成本,但道路是崎岖的,未来却是光明的。风光的本质是由技术推动的制造业。而制造业在我国企业的手中,从不靠卡别人脖子来获得高额的利润,而是通过不断降本增效来做大蛋糕。

因此硅料会有的,EVA粒子会有的,大丝束碳纤维也是会有的。由部分环节供不应求所带来的“绿色通胀”只是一时的,而一世的则是度电成本的持续走低,越来越多的人可以用得上廉价的清洁能源。

董承非认为,当风光接过主体能源的大旗之后,全社会的用电成本也会持续走低。同属于发电方的火电企业,他们的成本也会走低,未来想赚钱也不会是个难事。

此外,风光更大规模的推广,还得依赖“五大四小”为代表的火电企业。而风光的发电成本几乎可以忽略不计,只有少量的运营费用,只要装机成本能下降,项目的IRR自然会走高。因此,未来的火电企业,火电能赚钱,绿电更能赚钱,这也就是双击的魅力。

逻辑到了这里也就很清晰,风光的发展会使得年均燃煤总量见顶的时刻提前到来。燃煤需求的见顶会彻底改变“煤强电弱”的商业模式,同时风光的大力发展,也让火电企业们找到了第二成长曲线。而单纯从数据推导来说,这个见顶的时刻很可能在未来的一到两年里实现。

不过,上面的这一切,更多的是从逻辑、数据等方面出发,而投资面对更多的是不确定性。就像年初的俄乌战争,一开始大家都以为粮食、有色等资源板块会是大赢家,后来却发现“风光储”才是决赛圈的天选之子。而火电行业的不确定性更多是系于新能源之上,风光能否顺利的消纳,清洁能源能否越来越便宜,国内的装机会否顺遂?

虽然存在这些不确定性,但董承非认为,这些问题都是暂时的,大趋势才是更本质的。在中国特有的产业集群面前,在勤奋辛劳的产业面前,全球能源革命的大幕才刚刚拉开。

04 尾声

对于投资者来说,投资更像是怀揣着信念与世界之间的对话。打板选手坚信只有涨停了才是最安全的,半路选手相信龙头天注定,而价值投资者则认为时间是最好的护城河。乍看之下,大家所信奉的天差地别,但不妨碍每种流派都有自己的造富神话。

说到这里笔者想起了福尔摩斯和华生之间一段关于看和观察的对话——华生只看到了楼梯,而福尔摩斯却观察到了楼梯有27级的台阶。这恐怕也是投资的真谛:大部分人只看到了收益,但收益背后的研究、思考、总结和复盘,却鲜有人知。

所以,我们第一眼看到的世界或许并不重要,重要的是世界的未来会怎么样?同样,火电股当下的亏损或许也不重要,重要的是未来的拐点是否会至、何时会至?

风险提示:本文只作为观点分享,不作为投资建议。股市有风险,入市需谨慎。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。