编者按:本文来自微信公众号价值研究所,创业邦经授权转载。

作为上一年最赚钱的行业,半导体还是败给了盛极而衰的永恒定律。

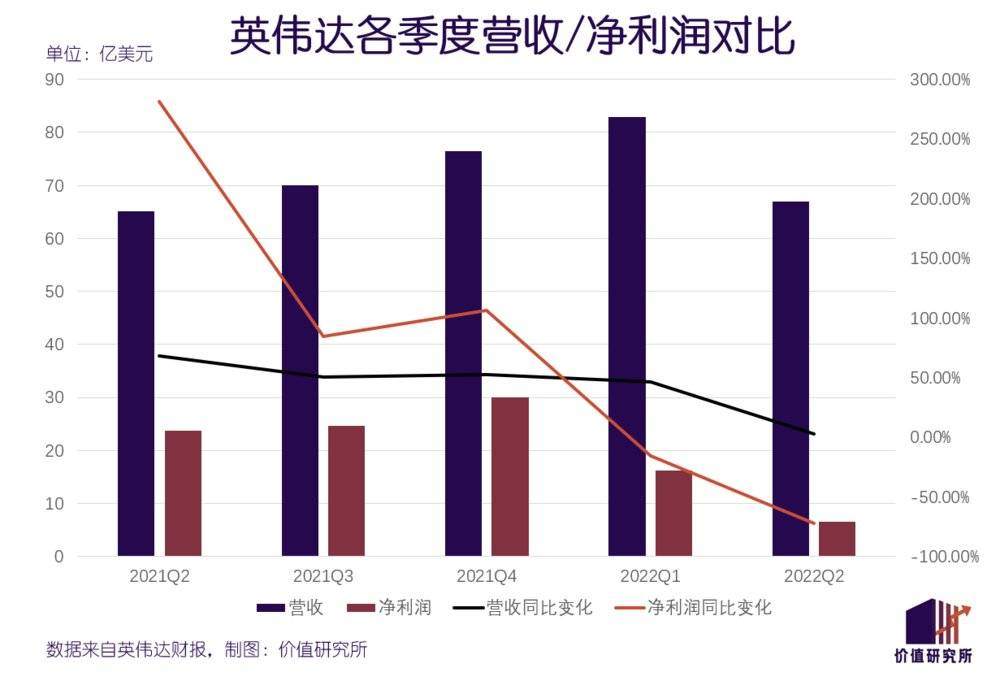

最新财报显示,英伟达二季度营收增速大幅下滑,净利润更是直接暴跌七成,游戏业务表现惨淡。今年以来英伟达股价累计已下跌超40%,和去年的辉煌时期有天渊之别。

英伟达游戏业务收入骤降,和PC市场萎缩、挖矿需求暴跌都有很大关系。以PC市场为例,不少机构都预计其颓势将会延续很长一段时间,二季度全球PC出货量则录得14.7%的同比跌幅。

当然,在大环境下滑之余,英伟达和“等等党”之间的矛盾,也是造成显卡库存高企的重要原因。毕竟无论在中国还是海外,英伟达显卡产能优先满足矿商,游戏玩家则需要承受高溢价都是一个长期争议。

展望后市,英伟达三季度业绩指引依旧悲观,但分析师却对其前景相当看好。而数据中心和游戏这两大业务的坚挺程度,将决定英伟达未来的命运。

(图片来自UNsplash)

利润暴跌、游戏业务开倒车,英伟达Q2财报“寒气逼人”

北京时间8月25日凌晨美股盘后,英伟达2023财年二季度(截止2022年7月31月的三个月)财报如期出炉。即便早在8月8日就发布业绩预警给投资者打了一支预防针,最终公布的数据还是令人倒吸一口凉气:营收增速创下近年来新低,利润端各项数据全线下挫,主营游戏业务也是尽显颓势……

从行情来看,财报公布后英伟达盘后起伏并不算大。财报公布后,英伟达股价盘后最高跌逾4%,截止发稿时跌幅已缩窄至不足1%。由此可见,英伟达的预防针发挥了作用,资本市场对其二季度糟糕成绩单早有预期。

但别忘了,今年以来英伟达股价累计已下跌超40%,和去年的辉煌时期有天渊之别。细看财报数据,我们认为英伟达遇到的麻烦可能比我们想象中要多。

先看营收。数据显示,英伟达二季度收入为67亿美元,同比小幅增长3%,环比则录得19%的跌幅,且远远低于今年5月份给出的81亿美元季度营收指引和45%增速预期。

单从增速的角度看,无论环比今年一季度还是同比去年二季度,英伟达退步都是惊人的。数据显示,今年Q1英伟达营收达到82.88亿美元,同比大幅增长46.41%;去年二季度65.07亿美元的总营收虽然略低于今年同期,但同比增速是惊人的68.31%。

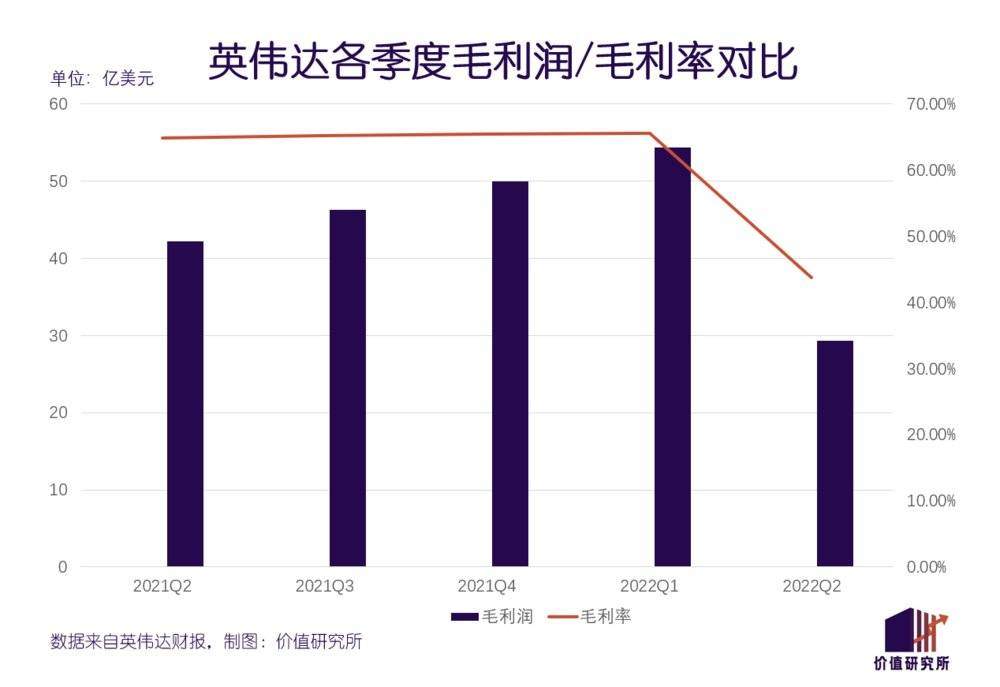

其次看利润。如果说勉强维持同比增长的营收还能充当遮羞布的话,那净利、毛利的集体下挫,就完全无法令人满意了。

根据二季度财报,英伟达净利润录得6.56亿美元,不足预期中23.82亿美元的30%,且较去年同期的23.74亿美元暴跌72%;Non-GAAP净利润也仅为12.92亿美元,同比下跌51%。

利润端最糟糕的数据,还要数毛利润。数据显示,英伟达毛利润从一季度的54.31亿美元断崖式下滑至如今的29.15亿美元,毛利率则仅录得43.5%,较今年一季度的65.5%和去年二季度的64.8%都下滑超过20个百分点。要知道,这也是自2018年以来,英伟达的单季毛利率首次跌破50%。

毛利润和毛利率的暴跌,指向同一个问题——产品积压和库存上升,经销商不得不大幅削减订单。财报显示,英伟达二季度库存总额为38.9亿美元,库存采购总额和长期供应义务为92.2亿美元,前者较去年同期上升45.76%,后者更是直接翻倍。

自2020财年开始,得益于显卡价格的大幅跃升,英伟达毛利率不仅完胜英特尔、AMD等直接竞争对手,还一度压过苹果,成为全球最赚钱的科技企业。但这一股延续数年的显卡热,眼看就要到头了。

这也就引出了下一个要探讨的数据——营收结构。

英伟达如今的营收主要来自四个业务,分别为游戏、数据中心、专业可视化和汽车,前两项业务贡献接近90%的营收,是支撑英伟达业绩增长的“双核”。

但正如前文所说,在二季度游戏这条大腿是瘸得更严重了。数据显示,二季度英伟达数据中心业务收入38.1亿美元,同比增长61%,延续此前的强势表现;游戏业务收入却仅为20.4亿美元,同比大跌33%。

在价值研究所看来,英伟达游戏业务收入骤降,和PC市场萎缩、挖矿需求暴跌都有很大关系。年内暴跌的股价和二季度大幅下滑的利润也告诉我们一个事实——数据中心无法单腿支撑英伟达这个巨人,游戏业务的战略地位依旧非常重要。

然而,在游戏、PC、加密货币等关联市场都大幅下滑的背景下,英伟达游戏业务想重拾昔日荣光,并不容易。

显卡卖不动,是天灾还是人祸?

在财报电话会上,英伟达为自己的三季度业绩指引定下了悲观基调。高层们预计,该公司三季度总营收约为59亿美元,环比、同比分别下跌11.94%和20.34%。业绩下滑的矛头,还是指向游戏业务——也就是英伟达最核心的GPU显卡身上。

众所周知,英伟达游戏业务的收入主要来自游戏显卡和矿机所需的高算力显卡。但祸不单行,PC和加密货币市场如今都处于下行轨道,这对英伟达显卡销售造成了很大压力。

以PC为例,根据IDC的数据,二季度全球PC出货量同比下滑14.7%至7130万台。更糟糕的是,不少机构都预计,PC市场的颓势将会延续很长一段时间。

Gartner的报告就显示,2022年全年,全球PC出货量将出现9.5%的同比下跌,市占率排名前五的联想、惠普、戴尔、宏碁和苹果出货量都出现下滑。该报告预测,在2021年达到出货量巅峰之后,疫情带来的需求红利已经消耗殆尽,留给PC市场的将是一段漫长的蛰伏期。

英伟达GPU的另一个重要买家——加密货币矿工,最近的日子同样不好过。据媒体报道,华硕的CEO沈振来在今年5月份曾公开表示,包括以太坊等加密货币的矿机工作量都在下降,挖矿业对高端GPU的需求在未来肯定会减少。而前期开足马力扩产,则给相应的厂商造成了严重库存压力。

在看到这一系列悲观预期之后,英伟达也通过实际行动尽可能减少自己损失。

7月初,外媒爆料英伟达已告知台积电,将会在今年下半年削减下一代GeForce RTX 40系列GPU产品的5nm晶圆订单。无独有偶,英伟达的老冤家AMD也在同一时间被爆削减2万片6nm GPU晶圆订单。两大巨头闻风而动,GPU显卡供过于求、库存高企的现状完全显露人前。

值得一提的是,由于三星承接的RTX 30系列GPU晶圆代工业务良品率不及预期,英伟达不得不将先进制程代工订单大量转移给台积电。而考虑到台积电5nm先进制程芯片的有限产能,英伟达可是提前给这份合同支付了高达数十亿美元的资金。

若主动削减订单一事属实,会不会给英伟达在资金上造成更多损失,又会否对英伟达和台积电的合作造成裂痕,我们现状都还不得而知。

在很多人看来,GPU显卡需求下滑主要受市场大环境影响,英伟达、AMD等厂商其实也无能为力。但价值研究所认为,之所以造成库存高企、产品积压的局面,英伟达们也要负上一定责任——比如没有处理好游戏玩家和挖矿商的需求矛盾。

无论在中国还是海外,英伟达显卡产能优先满足矿商,游戏玩家则需要承受高溢价都是一个长期争议。

在去年5月份,游戏玩家的不满到达巅峰。根据3DCenter的统计,英伟达欧洲地区出售的RTX系列显卡平均溢价高达304%,在短短一个月之内就上升了超过60个百分点。

将目光放回国内,情况也没好到哪儿去。科技媒体雷科技曾报道称,根据英伟达供应链企业的消息,去年7-8月份有大批显卡芯片出货,考虑到中国在PC DIY市场的地位和需求,必然能分到不少的配额。

但实际上,这批锁算力芯片的主要供应区域并不包括中国。同一时期,RTX 3060Ti的价格再次逼近5000元,RTX 3060的价格也是回涨到了3600元左右,溢价相当严重。

时间来到今年5月份,美国SEC向英伟达开出了一份550万美元的罚单,原因是英伟达没有正确披露2017年加密货币挖矿潮对其游戏显卡业务的影响程度。

这张罚单,可以说在某种程度上揭穿了黄仁勋的“谎言”——在此之前,黄仁勋多次强调英伟达显卡会优先保证游戏玩家需求。但实际上,SEC的判罚决定中清楚列明,英伟达业绩的增长是由加密货币挖矿潮推动的,其主要买家也是挖矿商而非游戏玩家。

换句话说,这几年英伟达其实在优先保证加密货币机构挖矿的显卡需求。

英伟达在权衡游戏玩家和挖矿业需求时颇有争议的操作,直接导致“等等党”的迅速壮大,厂商和买家之间的矛盾和博弈也被公开化。如今挖矿需求下降、显卡不再供不应求了,游戏玩家却不急着买了——翻看各大社交平台都能发现,还在等英伟达显卡降价的游戏玩家比比皆是。

不过客观地说,即便遭遇玩家的“反戈一击”,我们也很难断定英伟达当初的战略是对是错。毕竟在加密货币大红大紫的年代,全民挖矿潮的确带来了难以复制的显卡需求红利。

只能说,每一个选择都要付出代价。而英伟达现在要做的,就是正视GPU显卡供过于求的事实,调整自己的下一阶段的策略。

重回增长轨道?游戏与数据中心缺一不可

即便二季度财报问题多多,大部分分析师还是对英伟达的前景充满信心。FactSet统计的44个分析师中,有34人为英伟达开出买入评级,35位分析师认为其股价能跑赢大盘,平均目标价位则为227.12美元,较英伟达当前股价还有接近30%的溢价空间。

在价值研究所看来,资本市场的良好预期,一是考虑到市场出现超跌迹象,二是出于对英伟达市场份额和两项主营业务前景的信任。而英伟达现在首先要做的,就是继续发挥自己的优势——无论游戏还是数据中心业务,都离不开GPU的支持,其核心竞争力也仍是算力这两个字。

从各项数据看,英伟达在GPU市场的地位,依旧十分稳固。

根据市场调研机构JPR的报告,截止去年四季度,全球GPU显卡市场仍保持英伟达、AMD和英特尔三分天下的格局,三巨头的份额也几无变化。其中,英特尔以62%的市占率稳居榜首,AMD和英伟达的市场份额同为19%,前同比变化均不超过1个百分点。

在需求下滑的情况下,英伟达游戏业务想扩张当然很难。但守住现在的江山,还是具有重要意义。

在今年3月份举行的英伟达GTC春季图形技术大会上,黄仁勋亲自登场向外界推介了超高性能的H100 GPU,台积电代工的4nm先进制程芯片,集成1800亿个晶体管的顶级配置和比上一代A100 GPU快了将近三倍的浮点算力,被不少媒体喻为英伟达的“核武器”。

至于数据中心业务,情况就比更加简单了:市场需求仍在增长,只要保持技术上的优势就不愁生意。

信通院统计的数据显示,2021年全球数据中心市场规模为679亿美元,同比增长9.89%,预计将在今年达到746亿美元。在美国、中国和欧洲等市场,数据中心需求正呈爆发之势,企业支出也是逐渐递增。

毫无疑问,算力是英伟达安身立命的根本,即便数据中心早已超越游戏成为英伟达头号营收支柱,其算力还是建立了在高性能服务器Tesla V100 GPU的基础上的。而英伟达数据中心的算力提升方向,在于颠覆——即抛弃传统的CPU为核心的处理模式,启用面向数据中心的基础架构处理器DPU。

在算力上的不断向前推进,或许能给英伟达迎接各路强敌挑战提供底气。毕竟英特尔和AMD,同样死死盯住数据中心这块战场。

今年8月份,英特尔推出了数据中心GPU Flex系列,将向客户提供媒体处理、传输以及安卓云游戏数据服务。在今年稍早时候举行的英特尔“On产业创新峰会”上,同样应用于英特尔数据中心业务的Arctic Sound-M也首发亮相。

和英伟达一样,英特尔所有新产品,都是围绕着提升算力这个主题打转。这几个半导体巨头的算力内卷,或许将会让整个数据中心行业提速前进。

写在最后

来到第三季度,英伟达在和“等等党”的较量中依然处于下风。

瑞银在8月份发布的最新研报指出,今年4-7月期间,美国市场的RTX 30和RX 6000系列显卡价格都有明显下滑,A卡和N卡的平均跌幅都超过20%。此外还有消息指出,由于9月份以太坊将实现升级并转向POS权益,可能会彻底终结GPU挖矿时代,显卡价格届时可能会再出现一波暴跌。

不过换个角度想,英伟达一再发出悲观的业绩指引、主动降低外界期待,其实也是为自己预留冲刺空间。自疫情爆发以来,半导体行业经历了无比辉煌的三年,周期论失效、市盈率暴涨,英伟达也好,AMD、英特尔等竞争对手也罢,都早已赚得盆满钵满。

但疫情的红利不可能一直持续下去,苦日子总归是要来的。半导体行业每一次穿破周期,靠的都是技术。这一次,但愿英伟达们也可以延续这个传统。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。