编者按:本文来自微信公众号 有数DataVision(ID:ycsypl),作者:李天骄,创业邦经授权发布。

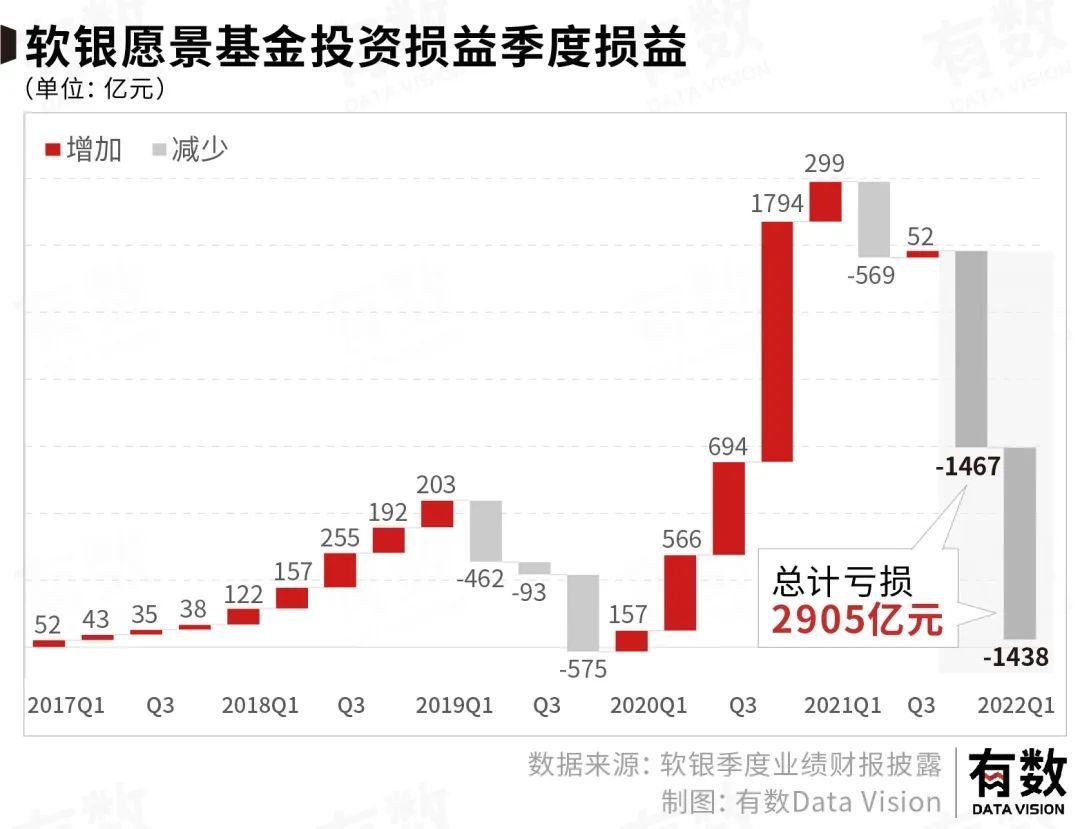

今年上半年,软银旗下愿景基金亏损了2900亿元,创造了全球风险投资的反向神话,又带出了萦绕在这支基金身上那个悬而未决的问题:孙正义到底有没有投资能力?

软银对阿里的投资堪称风险投资史上最成功的天作之合,在那之后,孙正义带着千亿美元大举投资中国,在几乎所有垂直行业里都留下了自己的身影。但从滴滴、到京东物流、再到商汤科技,软银再也没有复制出第二个阿里的奇迹。

抛开阿里,软银在中国的投资业绩可以用一句话概括:赚都是小赚,亏都是大亏。在去年8月宣布暂停在中国的投资之前,软银的起落几乎和中国互联网行业是亦步亦趋的。所以文章开头的那个问题,也可以换一个角度来问:

孙正义到底懂不懂中国?

六分钟封神

孙正义有一套自己的理论,这套理论创造了一天的首富,也创造了“六分钟封神”的传说。

软银集团的名字的由来,其实就是因为这家公司最初是一家做软件的,创业仅10余年,孙正义的软银集团成为日本全国软件销售市场的“霸主”。1994年,软银上市,也让孙正义的身价达到了10亿美元,而他一出手就花了超自己3倍身价买下美国最大的电子出版公司Ziff Davis公司。

在那个手持默多克家宴邀请函即为拥有上层社会入场券的时代,顶级媒体公司几乎可以说掌控了资本的风向。

说是一笔投资,不如说孙正义花29美元亿买了一张投资地图。Ziff Davis的CEO直接告诉孙正义,想投互联网,买雅虎就好。

彼时雅虎还是家小作坊,一帮年轻人,几乎还没收入,像个校园创业项目。孙正义也非常迅速的见了雅虎的创始人杰瑞·杨,出手就是投资1个亿美元,而那年头,风险投资投个一百万美元,就能惊动华尔街日报,1个亿的规模足以让整个华尔街的投资人都知道有孙正义这么个人了。

不仅大规模的资金支持,孙正义更是向雅虎提出了“免费才能吸引到流量,为雅虎增加一项新服务的业务量,免费给用户提供宽带网线”的商业策略。

虽说这战略放到现在那是基本操作水平,但第一个吃螃蟹的人终究是有不凡的勇气。

听话的雅虎,开始烧钱换用户增长,一骑绝尘开创了免费网站(在之前,网站都是付费订阅制才能登入的),可以说雅虎重新定义了Web1.0互联网时代,后来的百度、360等门户网站也才有了前车之鉴。

不到一年的时间,雅虎快速上市,成为历史上首个市值破千亿美元的公司,这也让1996年的孙正义超过比尔·盖茨成为世界首富,不过第二天就又被比尔·盖茨追上了,也被称“一天的世界首富”。

同时期,美国互联网泡沫开始兴起,互联网相关公司估值飙升,市场上再也找不到便宜的标的。

为了重新做回世界首富,孙正义讲述了他的时间机器理论——即发达国家发生过的,正在飞速前进的发展中国家也一定会再发生一遍——傻子都知道这是哪个国家。

1999年,孙正义来到中国寻找投资标的,在路演上仅仅听了马云6分钟的演讲,就要投资4000万美元。而这时的马云,才刚渡过烧烤摊求融资的苦日子,求神拜佛才拿到了高盛的500万美元。

那时国企员工平均月工资才500块,而4000万美元按当时的汇率,相当于3.28亿元人民币,这对于一个连WTO都没正式加入的国家来说过于惊骇。隔天缓过神的马云最终战战兢兢也只敢收下2000万美元。·

俗称“六分钟封神”。

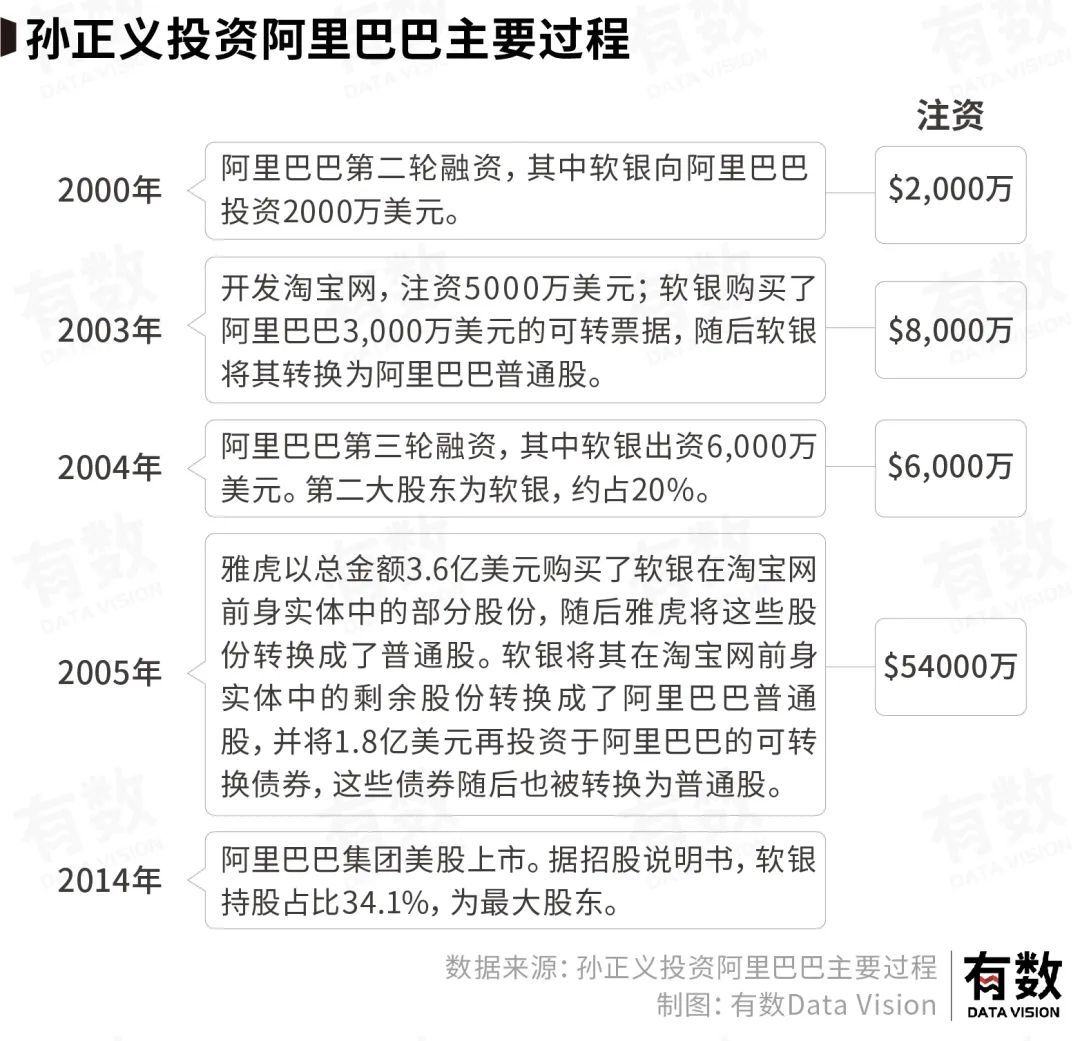

2000年,软银继续押注阿里,参加了第二轮融资注资8000万美元,并在2003年拿出资金帮助阿里建立网商的门户网站——淘宝。孙正义对阿里巴巴的支持之慷慨,令竞争对手们不寒而栗。

注资就一个目的: 用天量资本击碎一切阻碍。 截至2003年底,阿里巴巴拥有的企业会员数量达到了300万家,占据了中国中小企业的30%。

彼时的软银也并不是出手可以如此阔气的企业,20年代初日本仍处在失去的二十年中缓不过劲来,软银的市值在2004年缩水近90%,软件业务已经难以维持公司运作。但这些都没有动摇孙正义继续投资阿里的决心,更多番注资进入阿里,成为阿里的第一大股东。

2014年,马云在纳斯达克敲钟成功。凭借阿里高涨的股价,孙正义赚到了超1千亿美金,投资回报率超过2000倍,直接让软银扭亏为盈。也被誉为史上最成功的风投之一。

阿里远超雅虎的成功,孙正义获得前所未有的自信,也在一级市场封神。一时间在全球创投界,无人不知孙正义,全球资本都想参与进来一起赚钱,然而殊不知变成了一场千亿级的春秋大梦。

可以说在雅虎身上创造的理论,在阿里这获得了完美的验证。

愿景“噩梦”

六分钟的封神成为了孙正义时间机器理论的最好佐证,但除此之外,他投资更为重要的思路,则是砸钱给被投企业做护城河,催熟企业快速抢占市场份额,成为龙头快速上市催熟估值,从而获得高额回报率。

这种投资策略本身并不复杂,难的地方是“像孙正义这样有钱”。

成为了投资界的标杆级人物后,孙正义决定将软银重新定位为一家更为纯粹的投资控股公司,更是认为自己是信息革命的领导人。孙正义准备干票大的。

2016年,孙正义对中东沙特金主画饼称:“你给我1千亿,我还你1万亿”。仅凭这句话,孙正义募集到了千亿级美金的愿景基金,其规模是当时是全球的风投基金的总额的1.5倍。可以说只要孙正义愿意,他可以买下全球的风投基金,余下的还能喂饱两个马云。

信奉自己已经成功的理论,孙正义开始了“大胆押注”。

那时也正是美元基金大规模进入中国的时代,以红杉资本为例,2018年在华投资金额252亿元,较2015年翻了一倍。而软银依旧还是中国一级市场最大的“金主”,孙正义一出手就能开出巨额支票,甚至不接都不行,因为转手就可以开给你的对手公司反咬一口。

因其总是以高估市场10倍的投资入场,也被称为“10倍先生”,并且指导被投企业打价格战成功盘活了业务规模,甚至可以说正是他推动了中国互联网的飞速成长期。

虽说募资能力也算能力的一种,可如软银这般,在所有热门赛道都重注买入的操作,实在和买彩票没多大区别。

并不关注利润,只在乎公司发展多快的模式教育了全行业,用资本迅速催熟被投资企业方式让孙正义随即遇到了“三个天坑”。

Wework因无法解释六个月亏损九亿美元而导致IPO失败,估值从470亿跌落至80亿,期间软银还数次出手注资。孙正义后来在财报发布会上直接表示“向WeWork投资数十亿美元之举是愚蠢的”。

2018年软银千亿入局接盘Uber,结果2019年上市初创始人大举套现,股价一路下滑,从此软银被套牢。

最后则是滴滴,前后花掉近100亿美金让滴滴不要在乎利润,重点在抢占市场,直到秘密上市又退市,滴滴账面仍是亏损200多亿元。

手握千亿级美元基金的孙正义,并没有再造一个阿里神话。三个天坑重创了愿景基金,时光机器理论并没能找到下一个阿里。

另一方面,愿景一期的资金有近40%的款项是借贷形式进入的,利息也是软银不小的压力,所以投资风险的波动对其影响极大。

本着继续加注的赌徒心里,孙正义着手了二期基金的募集。但由于一期的亏损,二期的募集金额不高,很大一部分都是软银自己出的钱。2019年成立愿景二期融资金额400亿美元,与一期相比,愿景二期明显的谨慎了许多,一期投资了82家,而二期不到一期本金的一半,却投资250家公司。

简单来说,一期就是大而重注,而二期就是广而小散。

即使学会了鸡蛋不要放在同一个篮子里,千亿级的愿景基金1期和2期,按累计投资成本与回报来看,两只基金均处于亏损状态。

可以说手握千亿级的筹码,孙正义一己之力改变了整个一级市场的投资游戏规则,甚至比二级市场融到的都多,很多企业被软银接手就是“纳斯达克敲钟”,被戏称为新型的“IPO”。

WeWork一度是孙正义心中下一个阿里巴巴,WeWork巅峰时期,软银投后估值约470亿美元,而去年上市时仅有80亿美元市值。平安壹账通(One Connect)软银进入后估值飙升到75亿美元,2019年末市值仅有36.6亿美元。Uber、滴滴、商汤均是同此情景。

这也不难理解孙正义是互联网泡沫的缔造者,所投资的未上市公司,由于投入估值较高,软银计提超1万亿日元的公允价值损失。

也许没有愿景基金,软银会过的很好,而孙正义的梦想却一直都是世界首富。截至目前,愿景基金损额总计2.33万亿日元,占集团亏损总额的四分之三,成了集团噩梦。

面对今年上半年愿景基金巨额亏损约2900亿元,在投资者大会上孙正义拿出了一张德川家康轻敌冒进战败逃窜画像作为自省。

可这到底是造化弄人还是理论失效?

曲终人散

去年8月,孙正义宣布暂停在中国的投资。

即使退出了中国投资,手上的标的仍在,从软银业绩发布会披露,愿景基金一期前三大亏损来自滴滴、wework、grab;愿景基金二期的前三大亏损来自wework、京东物流和叮咚买菜。

可回顾其投资史,孙正义投资了800多家互联网、科技企业,成功获利的企业只有40家,赚了1700多亿美元——其中的1600亿出自阿里巴巴。

并且面对巨额亏损,孙正义不得不宣布将减持阿里9%的股份,套现超过2300亿人民币的资金,为旗下的愿景基金弥补亏损。而这也不是软银第一次减持阿里回血了。

时代真的变了。

互联网行业已经进入到了天花板,地缘政治的扰动、监管机构的重拳、业务条线的收缩,似乎都在预示着这个长达20年的造富运动行至尾声,在21世纪初中国的互联网行业在高速增长,这个时候便能消化孙正义给出的高估值。而目前的行业成长从增量进入了存量,高估值变得难消化,砸钱的边际效应不断下降。

如今的互联网大厂纷纷出海,看起来仍有增长前景,但却不符合孙正义的投资理论,也再也没有0-100的估值飞跃。

同时也在于愿景基金的是VC和PE混合操作,不做投后管理,没有合理估值,没有帮助被投企业合理成长,钱给出去大家自己烧就完事。

这就导致了对于收入麾下的企业,却都无法让它们“善终”。提倡激进扩张来抢占市场,不在乎盈利能力与商业模型是否可以走通,最终导致投资公司“流血上市”,如韩国版“阿里巴巴” Coupang、美国版“饿了么”DoorDash 等公司股价的大幅下跌。

且抱着宁可投错不能错过,愿景基金几乎重仓了所有互联网独角兽企业,甚至连标的的对家都收到了软银的橄榄枝,这种方式并没有什么聪明的投资策略可言,和买断彩票坐等中奖没有什么本质区别。

关于孙正义的自传有很多,总体而言都是大起大落,却不能是简单成败评价,你说他不懂中国一级市场投资,但是他押了阿里、字节、滴滴等颠覆传统人们生活习惯的公司。你说他懂,他又顶着巨额亏损。

但至少,在当下这个时间节点,中国的互联网行业是找不到符合孙正义时间机器理论的公司了。

尾声

退出中国的孙正义下一站在哪,可能连他自己都不清楚。

今年8月和9月,愿景2期对外投资只各投了一个项目,且整个部门准备裁员30%。

孙正义也想过去做二级市场,成为日版的巴菲特,成立了北极星部门,然而不到1年时间亏损达100多亿美元,被称为“灾难式的押注”,部门也原地解散。

2016年,孙正义以320亿美元收购了ARM,对其预期在600亿美金出手。但后续是今年年初,英伟达欲以400亿美金收购ARM,因监管机构均未能批准,这项芯片行业有史以来规模最大的交易并没有达成。

2021年,ARM营收为27亿美元,净利润为10亿美元。若对标英伟达38.84倍的市盈率,那么,ARM估值最高为380亿美元,这显然不符合孙正义的预期,但只有ARM重新上市,才是孙正义能脱手唯一的选择。

孙正义到底算不算上“好”的投资人我们不知道,毕竟它的整套理论似乎只是在抽奖一般从行业中赚取β。毕竟在中国,孙正义完整经历了互联网行业最繁荣的十年。

从这个角度看,宣布退出的孙正义很可能是懂中国的。

参考资料

[1]“另类方式”自我救赎 软银孙正义拟发新创投基金

[2]袁国宝:软银没有中国,孙正义失去一切

[3]孙正义传奇人生:19岁卖专利赚到100万,3.5亿美元换马云一个朋友

[4]6个月亏掉5万亿!孙正义用一幅画开启自省

[5]阿里巴巴融资8200万美元 软银占6000万美元,国际金融报

[6]投资阿里曾赚1万多亿成日本首富,如今孙正义公司负债近2万亿元,腾讯新闻

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。