编者按:本文来自微信公众号 能链研究院(ID:NEWLINK_RESEARCH),作者:修睿,创业邦经授权转载,头图来源摄图网

欧盟开始行动了,悬在中国动力电池企业头上的达摩克里斯之剑终于落下,将波及中国34%的动力电池出口量。

近日,欧洲理事会通过了欧洲议会批准的《新电池法》相关协议,这一协议对所有在欧盟出售的电池进行全生命周期监管,从上游的矿产、材料到生产、回收及再利用环节,涉及到便携式电池、工业电池、电动汽车动力电池、两轮电动车电池。

对于出口欧洲份额越来越高的中国动力电池企业来说,虽然还有一年缓冲期,但一旦“按章办事”的话,宁德时代、比亚迪、国轩高科、欣旺达、蜂巢能源等企业,即便谈不上伤筋动骨,合规成本的进一步抬高将不可避免。

欧洲一直是绿色低碳发展的坚定推动者,在风光新能源、储能方面走得也相对靠前。此次《新电池法》可以看作是绿色法规的升级版,更进一步在生产主体责任上明确了回收率、电池数字护照、碳足迹的各个环节。

这意味着,在明年7月全产业链碳足迹强制要求“公示”前,中国动力电池企业还有很多门课要补上,甚至出口欧洲的中国新能源汽车也可能成为成本转嫁的对象。

戴上三重紧箍咒

根据海关总署公布的数据,今年一季度,中国锂电池出口额排名前五的国家分别是美国、德国、韩国、荷兰和越南,占了总出口额的62.6%。其中出口到德国、荷兰两个国家的总金额273亿元,超过美国的225亿元。

针对电池监管,欧洲由来已久。

早在2020年12月,欧盟就提出了电池监管提案,旨在取代欧洲现行的2006年的电池指令,并补充立法,形成针对电池全生命周期的规范性法律文件。《新电池法》孕育而生,2022年12月由欧盟委员会统一欧洲议会与欧洲理事会达成临时政治协议,欧洲议会与安理会签署并在欧盟官方公报上发布20天后正式生效。

此次,欧盟《新电池法》将给中国动力电池企业戴上三重“紧箍咒”。

一是设定最低回收率及材料回收目标。

针对便携式电池、轻型车废旧电池、工业电池、SLI 电池和电动汽车电池,《新电池法》给出了不同阶段的回收目标。其中动力电池到2027年底达到50%,2031年底达到80%。而且针对电动汽车电池所涉材料规定了强制性最低回收含量水平,钴的含量最初设定为16%,铅的含量为85%,锂的含量为6%,镍的含量为6%。

二是提供电池碳足迹声明和标签。

其实,欧盟在碳约束政策有过相当多的“铺垫”,包括碳边境调节机制、欧盟绿色新政等。新法规要求容量超过2kWh的可充电工业电池、LMT电池和EV电池必须提供碳足迹声明和标签。企业需根据相关标准收集并计算每一个生命周期阶段的碳排放数据,包括上游原材料、产品生产、运输、报废和回收。2024年7月开始,这一法规将强制执行。

三是提供电池数字护照和二维码。

《新电池法》首次引入了电池标签、数字护照的信息披露要求,涵盖电池的容量、性能、用途、化学成分、可回收材料等信息。《新电池法》要求法规生效48个月,委员会应建立通用的信息交互系统,而每个投放市场的电动汽车电池应具有电子记录,即“电池护照”。这意味着,2026年,动力电池必须持有护照,才有资格在欧盟销售。

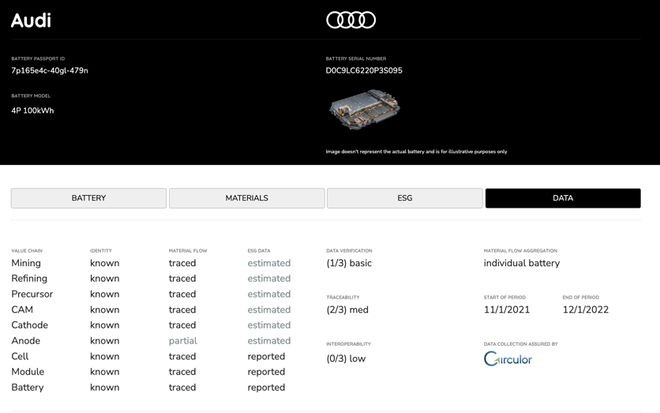

奥迪某100 kWh NCM811电池包的护照信息

摆在中国动力电池企业面前的,将是回收率、碳足迹、数字护照的三重“紧箍咒”的拷问。目前来看,摘掉其中任何一个紧箍咒,完全符合欧盟的要求,都存在较大的难度。

对中国影响几何?

统计数据显示,过去四年,中国动力电池企业在欧洲的市场份额持续提升,从2019年到2022年,份额从11.8%增至34%。

欧洲对动力电池的需求也在不断攀升。根据能链研究院预测,欧洲2022年的电动汽车保有量为830万辆,2025年将达到2190万辆,2030年有望突破5000万辆,其中纯电车接近2900万辆,插电混动约2000万辆。以单辆车平均带电量50kWh计算,到2025年欧洲对动力电池的累计需求至少为680GWh,2030年这一数字将上升至2000GWh。

中国动力电池企业要想在欧洲市场分走最大的蛋糕,《新电池法》是绕不过去的,同时也是最基本的准入门槛,影响将是深远的。

比如在回收率方面,2018年我国发布了《新能源汽车动力蓄电池回收利用管理暂行办法》,明确了动力电池的维修更换阶段、回收阶段、报废阶段、所有人责任、收集、贮存、运输、阶梯利用等方面的要求。2020年修订的《固体废物污染环境防治法》,第一次在法律层面对车用动力电池回收进行规范,建立车用动力电池等产品的生产者责任延伸制度、废旧产品回收体系等。但对应欧洲《新电池法》,已有的法律法规仍然难以满足,存在可操作性不足等问题。

其次是碳足迹方面,中国动力电池该“补"的课更多。

自2024年7月1日起,中国进入欧洲市场的电池产品,需要提供电池的型号、材料(回收占比)、不同生命周期的碳足迹等信息,以及欧盟认可的第三方认证报告,成本上的抬高是必然的。

数据显示,在欧盟碳约束机制下,未来中国动力电池出口的碳成本将达到100元/kWh,全产业出口碳成本增加接近百亿元。

中国动力电池企业在全生命周期碳足迹方面尚缺乏积累,这是一道不小的门槛。从采矿、原料到正负极材料、电芯、系统,几乎涉及整条供应链,就每一个环节的碳足迹进行测量、认定,目前既没有成熟的数字化工具,又面临着政策不明确、标准数据库不统一、国际互认机制未建立等难题。

围绕着电池碳足迹,欧盟《新电池法》明确了统一的计算方法、碳足迹性能分级方法,以及最大碳足迹限值,涵盖了电池全生命周期。

对此,提供海外储能、充电桩、整车和零部件检测认证服务的中检能链总经理杜伟表示,目前,电池企业面临着一系列问题:一是国内外政策、标准的不统一,核算标准、碳排放数据库不统一,国内从标准到政策都是滞后于国际社会的;二是企业应对能力和态度不一致,在政策不明朗的情况下,大部分企业保持了观望态度,并没有积极主动去应对,只有部分出口企业为了“达标”,投入成本进行碳管控;三是计算方法不同,导致结果不统一。当前国内碳排放因子未被国际认可,国际数据库中的中国碳排放因子数值偏高,与我国实际情况不符,导致了出口产品核算碳排放强度要高于实际值,变相降低了我国汽车产业链碳足迹竞争力。

明年开始,中国出口到欧洲的动力电池、电动汽车会被要求披露碳足迹等信息,相关电池企业、车企应该提前布局,应对即将到来“大考”。

杜伟表示,为应对法规带来的挑战,企业应该及早规划和部署,制定科学的碳目标和碳管理体系,根据法规要求了解并核算自身产品的碳足迹,开展低碳供应链及供应商管理。“这个过程中,专业的第三方检测认证机构很关键,可以提供法规解读、应对策略规划、建立科学碳目标及碳管理体系、碳足迹碳核查报告编制及披露等服务,帮助中国企业走出去。”

其实,春江水暖鸭先知,早就走出去的中国动力电池企业的嗅觉要敏锐得多,并行动起来。

早在2020年,欧盟《新电池法》刚有端倪时,宁德时代、亿纬锂能、远景动力、欣旺达等就未雨绸缪,着手应对。据不完全统计,中国动力电池企业已经开始从上游的采矿、原材料、正负极、电芯、系统、回收利用等全产业链布局碳足迹、数字护照。

2023年4月,宁德时代发布零碳战略,将在2025年实现生产制造环节的碳中和、电池工厂全面零碳转型,2035年实现整个价值链碳中和,远景动力已在中、日、美、英、法和西班牙布局12大零碳电池生产基地,中创新航、蜂巢能源等也纷纷打造零碳工厂、园区。

长期看,欧盟的《新电池法》的实施也并非坏事,无论是推动动力电池回收利用技术、机制、数据统计体系的成熟,还是原材料提取技术、工艺的精进,以及全生命周期碳足迹的评估,都能倒逼法律法规的健全。特别是当中国电动汽车保有量将在2025年接近5000万辆,回收利用、碳足迹认定等工作已是箭在弦上。

扎堆出海设厂

不管是碳边境调节机制的山雨欲来,还是《新电池法》的推出,这些都是欧洲绿色低碳发展的“面子”,保护和振兴欧洲产业,提振经济,才是“里子”。

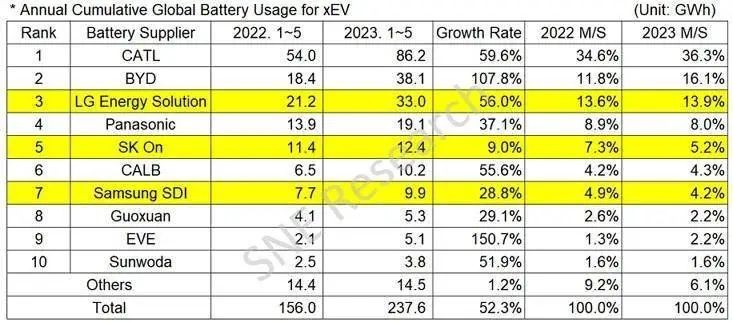

1-5月全球动力电池装车量TOP10企业

虽然欧洲电动汽车销量仅次于中国,占全球约四分之一,但在核心的动力电池产业领域的竞争力相对薄弱。在全球动力电池装车量前十名中,中国有6家,韩国3家(LG新能源、SK On和三星SDI),日本只有1家(松下),但欧洲在动力电池核心技术、产能储备等方面,都未挤进前十之列,存在感极低。

明眼人能看出来,为了确保在全球竞争中保持突出地位,近年来,欧盟正通过一系列立法助力本地新能源汽车产业发展,打碳贸易壁垒牌的态势越来越明显,试图以碳约束机制重塑全球供应链价值。在动力电池之后,接下来强制要求电动汽车制造商披露新车型全生命周期碳排放数据,同样是一个大概率事件,并推高中国电动汽车出口欧洲的成本。

中国动力电池企业也参透了背后的玄机,纷纷开始在欧洲设厂。

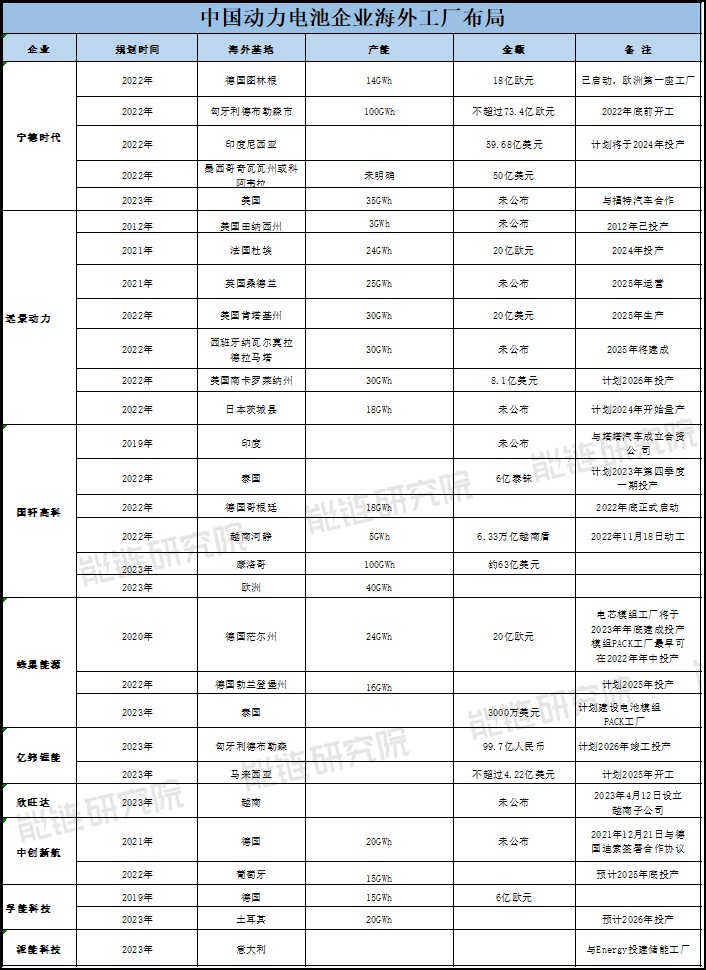

点击查看大图 来源:能链研究院

能链研究院统计,目前中国已经有11家动力电池企业在海外规划产能布局,已公布项目31个,规划产能600GWh,投资总额超过2600亿元。而且动力电池的海外设厂也跟中国新能源汽车出海趋势保持了一致,今年上半年中国出口到欧洲的电动汽车销量占比超过40%,比利时、西班牙、英国等均大幅增长,中国动力电池企业海外布局产能的大部分也都位于欧洲。欧洲的桥头堡位置日益明显。

比如宁德时代在德国(主要为宝马配套)、匈牙利建厂,分别规划了14GWh、100GWh的产能,投资总规模超90亿欧元,预计2023年总产能达到180GWh;远景动力则在英国、法国、西班牙布局电池产能,预计竣工时间多为2024-2026年;蜂巢能源在德国,亿纬锂能在匈牙利,中创新航在德国、葡萄牙,今年6月底,国轩高科将欧洲首个电池生产运营基地放在了德国的哥廷根工厂,2025年国轩高科的全球产能规划为300GWh,其中海外高达100GWh。

比亚迪作为全球动力电池“老二”,海外建厂要慢一拍,不过有消息称,比亚迪已经考虑在西班牙建电池超级工厂,也在与法国、德国接触,探讨建汽车工厂的可能性。

短期看,欧盟《新电池法》会给中国企业形成一定压力,但长期看,反而能推动中国动力电池企业进一步完善回收利用、碳足迹、数字护照等方面的举措,将更多产能布局海外,拿到全球绿色通行证。

这走的恰恰是当年日本汽车工业崛起的路。