编者按:本文来自微信公众号 超越S曲线(ID:beyondinvest),作者:李刚强,创业邦经授权转载。

1.歌尔光学收购驭光科技概要

歌尔股份有限公司(证券代码:002241,证券简称:歌尔股份)日前发布公告,称控股子公司歌尔光学科技有限公司(简称“歌尔光学”)拟购买公司参股公司驭光科技(绍兴)有限公司(简称“驭光科技”)100%的股权。

本次交易涉及现金支付和股份支付两种方式:

(1)歌尔光学拟以自有资金约7.95亿元购买驭光科技62.812%的股权(含公司持有的10.526%股权及关联方持有的0.818%股权);

(2)以定向增资扩股方式(约占目前歌尔光学注册资本总额的 6.540%) 购买驭光科技37.188%的股权。

现金交易部分,歌尔光学以约1227 万元购买关联方深圳追远持有的驭光科技 0.818%股权,以约2.06亿元购买公司持有的驭光科技10.526%股权;以约5.76亿元购买非关联交易对手方合计持有的驭光科技51.468%的股权。

2.驭光科技概要

根据驭光科技官网,驭光科技成立于2016年,以微纳光学元件(DOE、ROE)的设计和制造为核心技术,提供国际突出的三维视觉模组及系统解决方案。 公司主要产品:微纳光学元件(DOE、MLA)、投射模组、激光模组、3D结构光智能门锁/门禁模组、3D刷脸支付模组、AR光波导等。主要应用于3D人脸识别(刷脸支付/门禁/门锁)、机器人视觉、消费电子、车载电子、人机交互AR/VR、安防监控、智能家居、物流仓储等领域。

驭光科技创始人为田克汉,田克汉分别于1999年和2001年从清华大学精密仪器系获得学士和硕士学位,2006年从美国麻省理工学院获得博士学位。

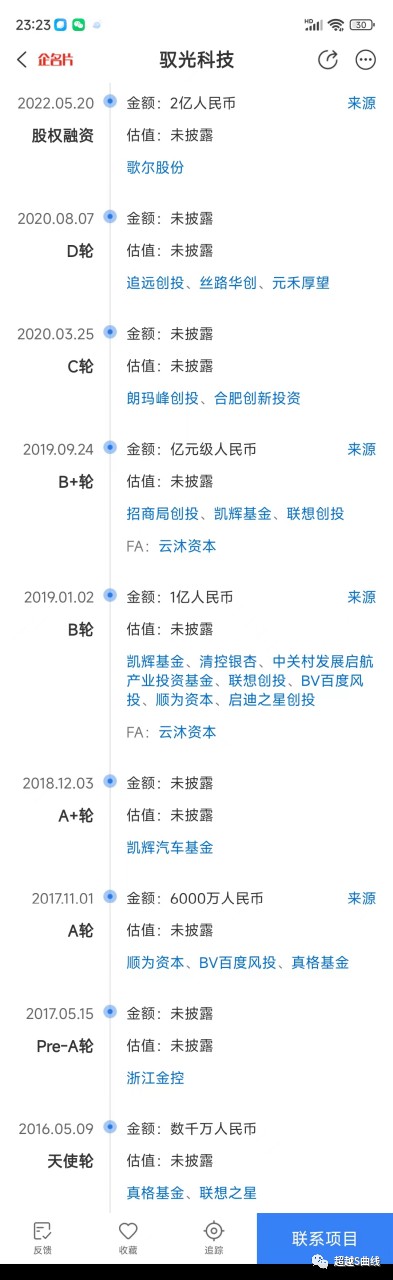

驭光科技共计完成了9轮融资,各轮融资情况如下:

笔者从不同渠道获得了公司每轮融资大致的估值信息:

2016年,真格基金、联想之星天使轮,投资1400-1500万,估值1亿;

2017年,顺为、百度风投,融了1000万美金,估值3亿;

2018年,清控银杏、启迪之星、凯辉、联想创投,2018年9月份close,共融了近一个亿,估值投后不到7亿;

2019年:融资1.3亿,招商局(5000-6000万),元禾厚望(3000-4000万),追远创投(3000-4000万),丝路华创(北京银行的投资主体,1000万+),投后11.3亿;

2021年2月close:融资5000万,红星美凯龙(3000万)、朗玛峰(2000万),投后16.5亿;

2022年5月,融资2亿,投后估值20亿,歌尔独家投资。

3.本次并购交易特点

分析本次并购,具有很多特点,可供大家在实操中借鉴。

(1)整体估值已经十分不便宜了。从财务数据可以看到,驭光科技作为一家成立2016年的公司,2022年收入仅3000万,亏损过亿,应该说商业化十分不理想。但此次估值也依然达到了11亿,应该说已经很不便宜了。

(2)创始人和团队未套现一分钱,全是换股。根据交易公告,歌尔光学拟向交易对手方乙方 1-3(田克汉、尹晓东、青岛逐光致远投资合伙企业(有限合伙) )、乙方 20 (嘉兴协赢股权投资合伙企业(有限合伙))定向增资扩股方式增加60,280,745 约占目前歌尔光学注册资本总额的 6.540%)。乙方的1、2、20都是创始人和员工持股平台。

(3)现金交易部分涉及到不同股东不同定价。其中,深圳追远的0.818%的股权对应驭光科技估值为15亿;购买歌尔股份的10.526%的股权对应驭光科技估值为19.57亿元;购买其他投资人的股权对应公司估值为11.19亿元。至于为什么给追远的价格高于其他人呢,我认为有可能是追远接受了部分换股,还有可能是追远是整个交易的撮合者。

(4)整体并购估值严重低于最后一轮估值,最后几轮投资人亏损严重。最后一轮估值20亿,从本次交易购买歌尔股份的估值为19.57亿也可以看到,是为了让歌尔股份不出现浮亏。但是其他投资人的并购对应公司估值仅为11.19亿元,仅与2019年的融资估值价格持平。也就是说,2019年之后的投资人应该都是严重亏损的状态。

(5)但A轮前的投资人大概率做出了补偿。但笔者认为,从实际交易的平衡来看,由于后面三轮都是亏钱的,为了促成交易的最终成交,很有可能天使轮、A轮要让出一部分收益出来补偿最后几轮投资人。整个交易不太可能在早期投资人收益这么高,后期投资人亏钱的情况下达成。

(6)最终可能的方案是几乎所有投资人都不怎么赚钱,但应该也不会有投资人赔钱。驭光科技历史累计融资应该差不多5.6亿左右,本次交易现金部分共计7.95亿,其中2亿买了歌尔股份的部分,还剩5亿部分,笔者猜测,这5个亿最后的分配可能是,最后一两轮保本,中间两轮有个年化6-10%的收益,最早一辆轮可能有个更高的年化收益。

(7)各轮投资人的定价可能几乎与投资时估值无关,大概率是年化收益。从最终真实的交易来看,投资人的股权定价肯定不会与估值挂钩,否则只有天使和A轮投资人赚钱。从各方利益均衡的角度看,大概率是按照投资年份计算相对固定收益率。当然这个只是笔者猜测,欢迎知道内幕的朋友们跟笔者私下交流。

(8)收购方并非上市公司,而是上市公司控股子公司。歌尔光学是歌尔股份的控股子公司,因此本次歌尔光学发行股份并不需要证监会审核。

4.VC应该从本次并购交易中吸取的经验教训

(1)一级市场估值泡沫太严重了:最后一轮20亿的公司,最后11亿卖掉,由此可见中间的估值泡沫有多大;

(2)硬科技商业化的难度远超想象:2016年的公司,一轮轮融,融了9轮,2022年才3000万收入,由此可见硬科技商业化的难度有多大;我们在投资时,永远要对技术的商业化保持敬畏,要以极度保守的态度来预测企业的发展;

(3)硬科技投资赚钱太难了:一个公司估值20亿,累计融资5.6亿,其实估值都是被钱堆出来的,即使按照公司最后估值20亿,B轮7亿投进去也才赚1倍,5年赚1倍的投资,是有多卑微;

(4)并购时的定价跟估值没啥关系:笔者在前几篇文章《并购能成为VC退出的解药吗?》中说过,在并购领域,原来一级市场的估值逻辑就不成立了,价格是各方在有限的条件下的博弈和平衡,你让后面的投资人亏钱,整个交易肯定做不成,必然需要前面的投资人和创始人来补偿后面的投资人。这个时候,各轮投资人要认清形势,要从大局出发。

(5)能卖掉,也许是个好事。很多创始人和投资人都不甘于被卖掉,但坦白说,能被卖掉,已经是很多公司的好归宿。对创业者来说,不需要背那么多回购对赌的压力了,对投资人来说,好歹能拿回本金来。笔者在上一篇文章《高估值高亏损项目的资本长冬》中预测,未来有大量公司将死于融不到资、止不住血。相比下来,能卖掉已经是不错的选择了。

总而言之,过去几年中国一级市场的估值已经严重透支了,现在市场已经到了交答卷的时候,很多创业者和投资人将为其过去几年的莽撞行为付出惨烈的代价。

回到投资的本质来说,项目高护城河、投资高安全垫,才是保持长期不败的重要法宝,而那些盲目乐观、乱给估值的投资人终将自食恶果。

投资同行们共勉!

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn