编者按:本文来自微信公众号 白鲸出海(ID:baijingapp),作者:赵思尧,编辑:殷观晓,创业邦经授权转载。

以 TikTok Shop 每年对外放出的 GMV 目标作为参考,大致也可以看出 TikTok Shop 的规模变化情况。各媒体过往消息显示,TikTok Shop 2021 年至 2023 年目标 GMV 分别是 10 亿美元、44 亿美元和 200 亿美元。根据彭博社,2024 年,TikTok Shop 的全球 GMV 目标是 500 亿美金,其中美国市场计划实现 175 亿美金,占比超 1/3。虽然目标不一定都能实现,但也不是瞎定的,以过去几年经验来看,TikTok Shop 的年度目标都实现了。

如果 2024 年没什么意外事件发生,那么从 2022 至 2024 年,TikTok Shop 的规模将大约以 300%、350% 和 150% 的增速在扩大。

如今的大环境下,三位数的增速让不少有心入局者眼馋,但 TikTok 电商实际情况如何,是否真如看上去那般遍布机会。2023 年已经过去,为了对TikTok 电商有一个更全面的了解,白鲸出海联合特看科技,通过对 2023 年的 TikTok 电商数据进行复盘来更好地理解 TikTok 电商现状,以及可能面对的机会与问题。

在整理数据的过程中,我们就得出的结论,也寻找相应市场的从业者给到一些他们的个体感受,当然,不论是某一个三方服务商的数据、亦或是某一位创业者的主观体验,都无法描述清楚某一个市场的全貌,相关内容仅供读者参考。

01TikTok 电商业务开放情况

截至 2023 年年底,TikTok Shop 共进入了 9 个市场,出海常说的东南亚六国全部上线,欧美开放了英国和美国 2 个市场,中东开放了沙特阿拉伯。

商家入驻 TikTok Shop 的模式分为两种,自营模式和全托管模式,但在某些市场,TikTok Shop 并未同时开放两种模式。而在自营模式中,TikTok Shop 又将商家分为跨境商家和本土商家,分别有不同团队来对接。其中部分市场,TikTok Shop 不允许跨境业务,例如印尼,这与海外当地的监管和贸易保护政策有关。

按照“开放的市场——入驻模式——商家类型”,目前 TikTok Shop 在各市场的开放情况如下:

02TikTok Shop 如约实现 2023 年目标,泰国比想象中还强、美国成兵家必争之地?

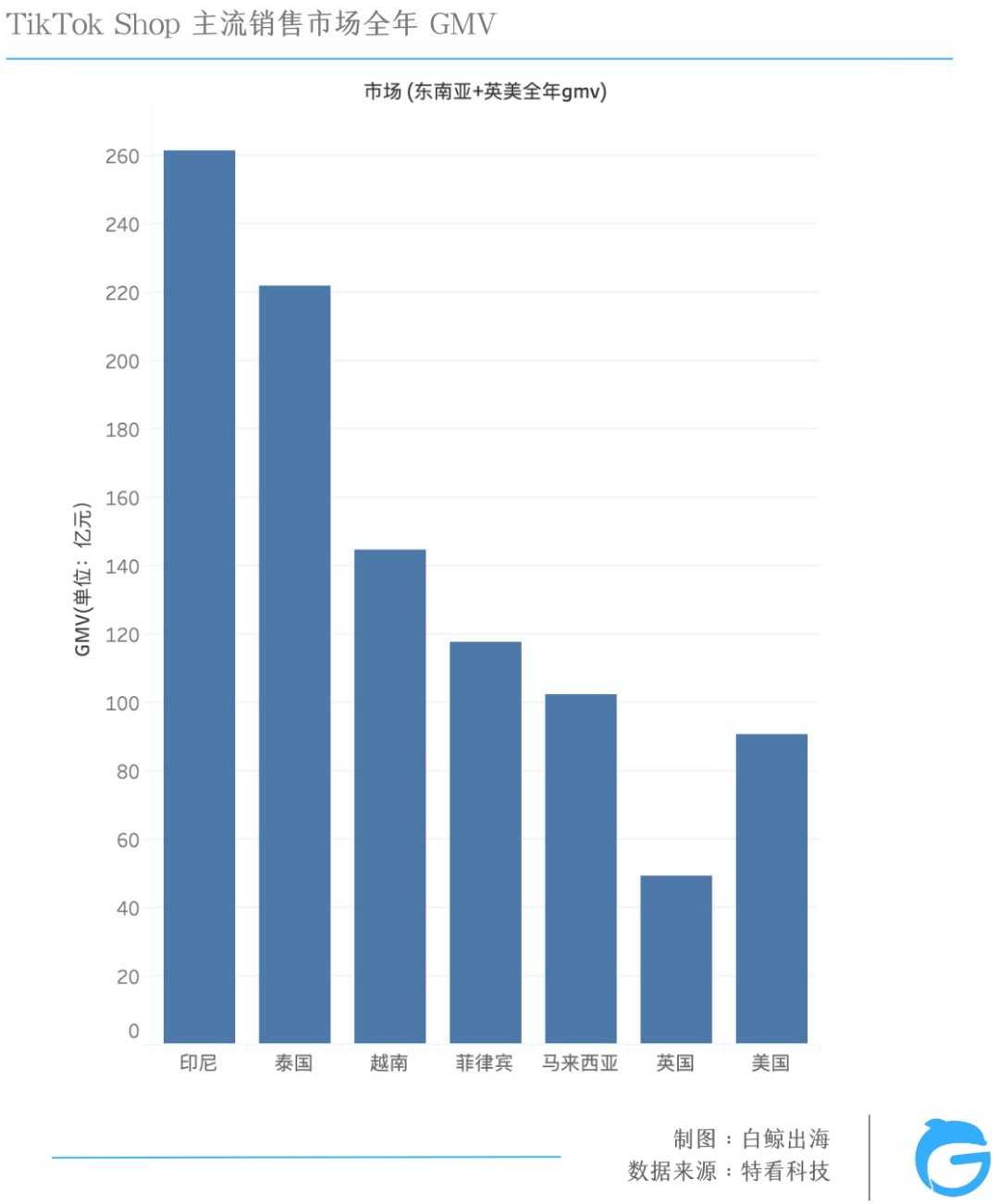

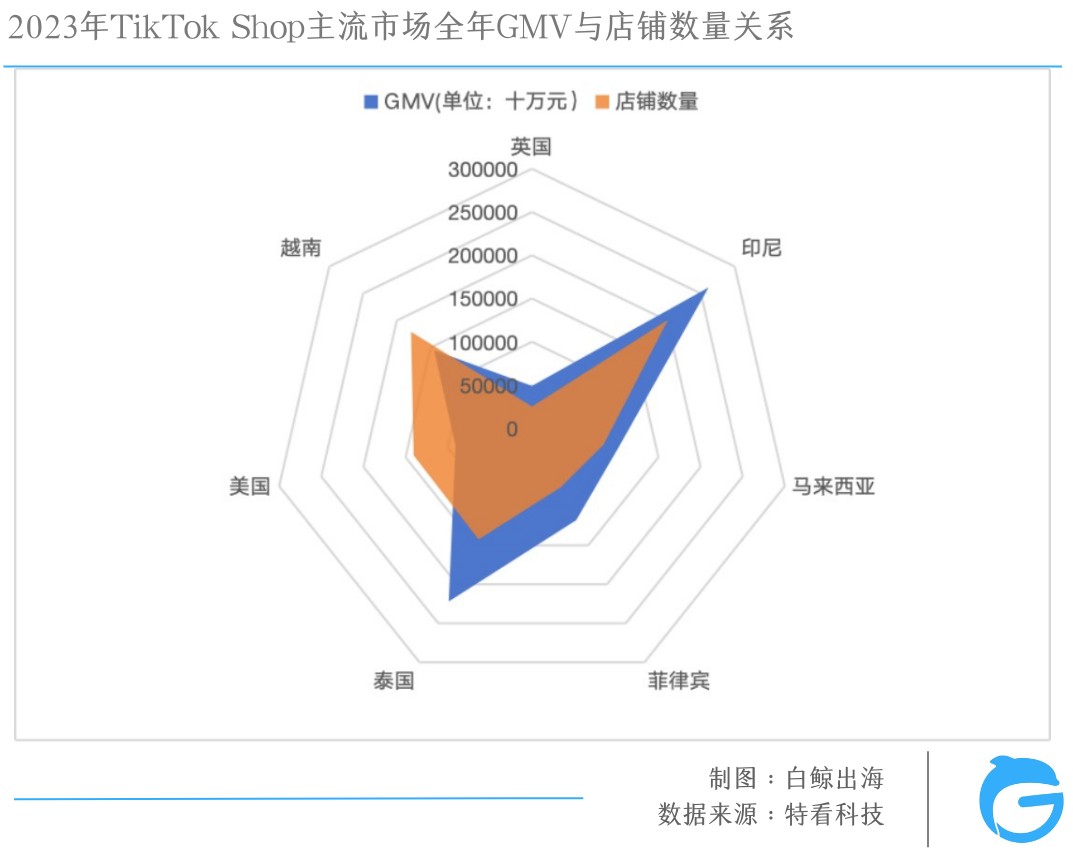

2023 年,TikTok Shop 印尼、泰国、菲律宾、越南、马来西亚、美国和英国市场自营小店产生的 GMV 约为 138 亿美元,其中东南亚 5 国 GMV 118.6 亿美元,英美 GMV 19.5 亿美元。

据晚点 LatePost 消息,TikTok 电商东南亚市场销售额的 30% 从商城产生,按照<东南亚小店 GMV/70%>大致估算,2023 年,TikTok Shop 基本实现了 200 亿美元 GMV 的全年目标。

注:由于我们对人民币的价值更有概念,因此下文图表都会以人民币为单位。

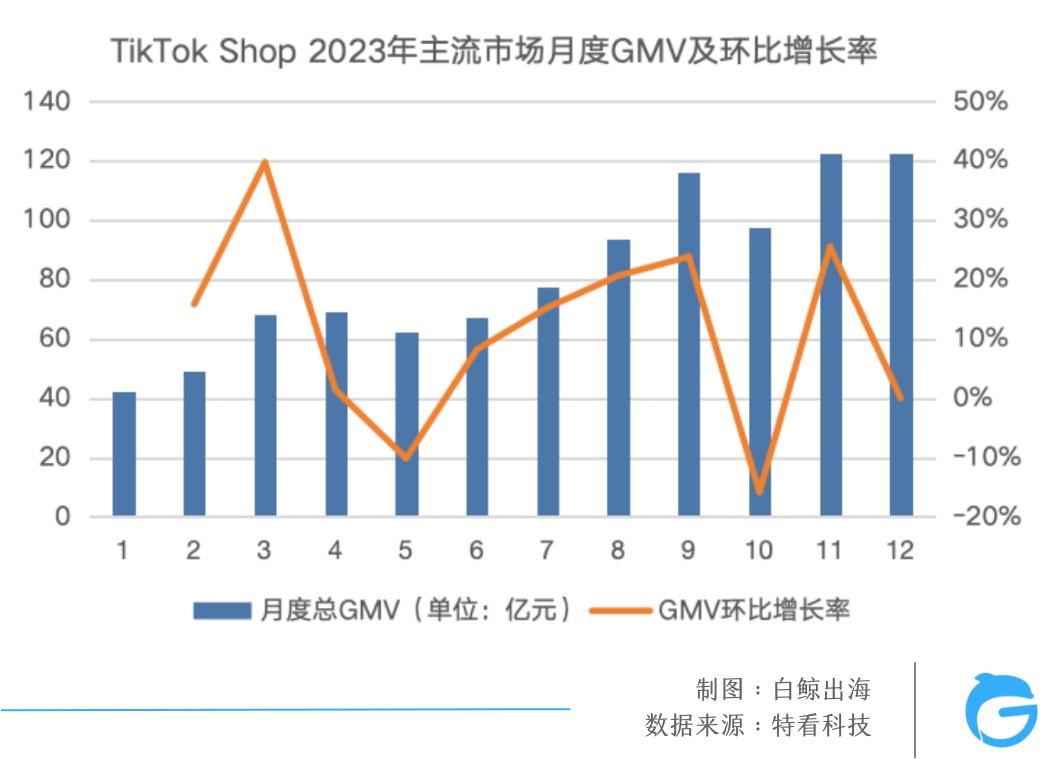

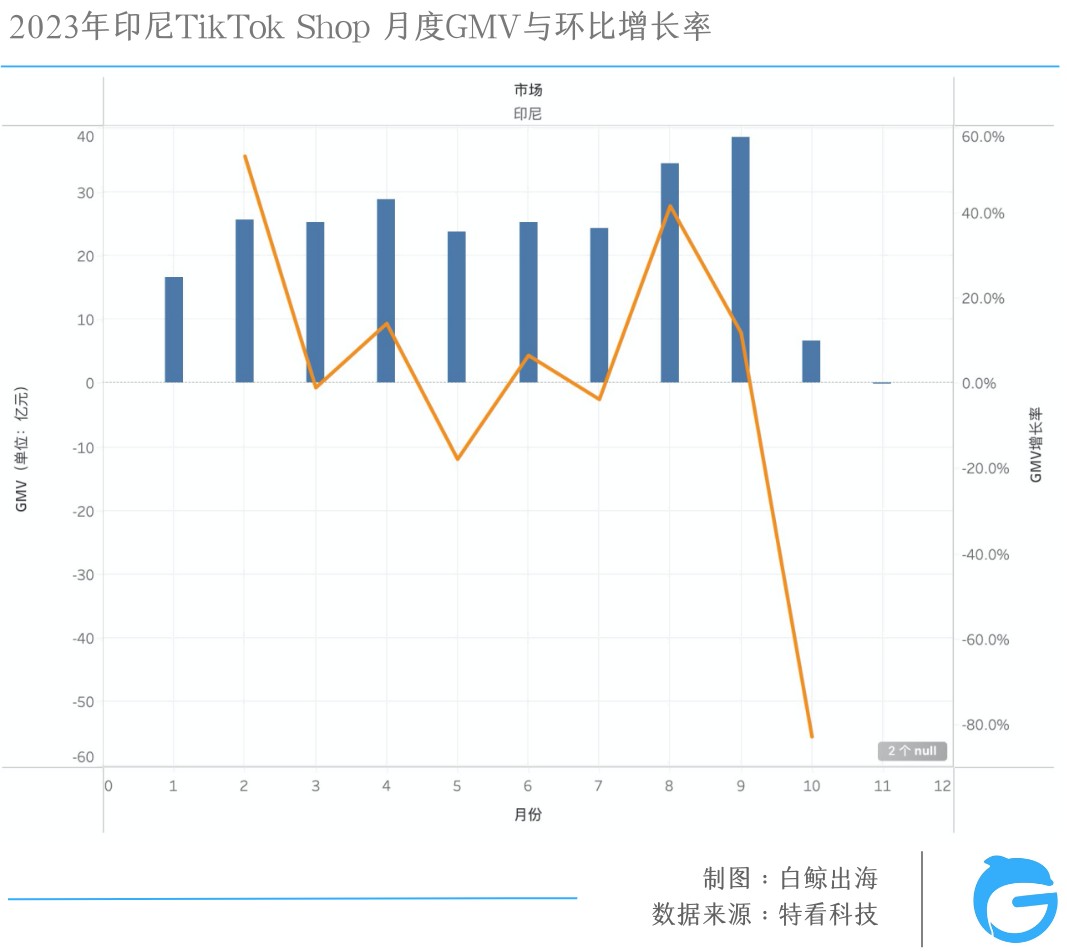

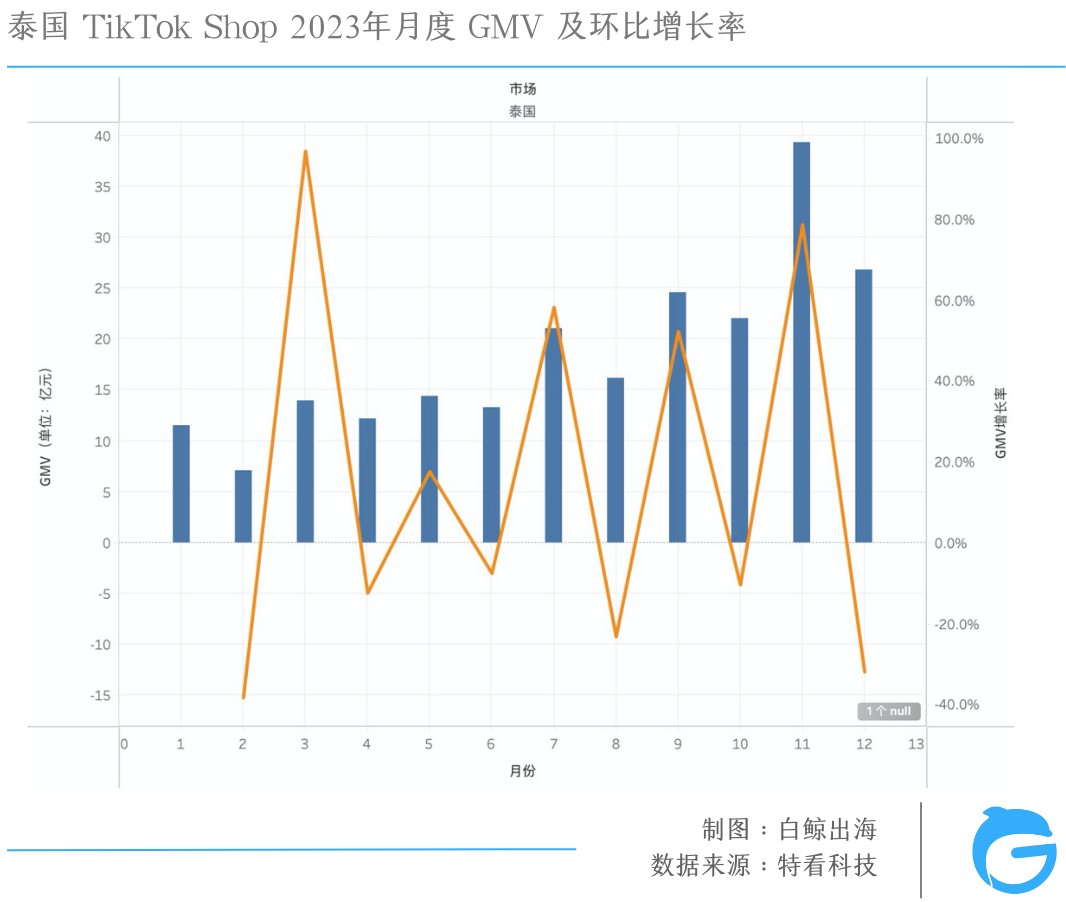

从环比增长率看,3 月份 GMV 出现了一波增长小高潮。10 月份增长率为负且全年最低。

把各月 GMV 进一步按照国家去拆分,3 月份 GMV 环比增速忽然拉高是因为英国、马来、菲律宾、泰国和越南市场的月度 GMV 较二月份都显著上升,只有印尼变化不明显。

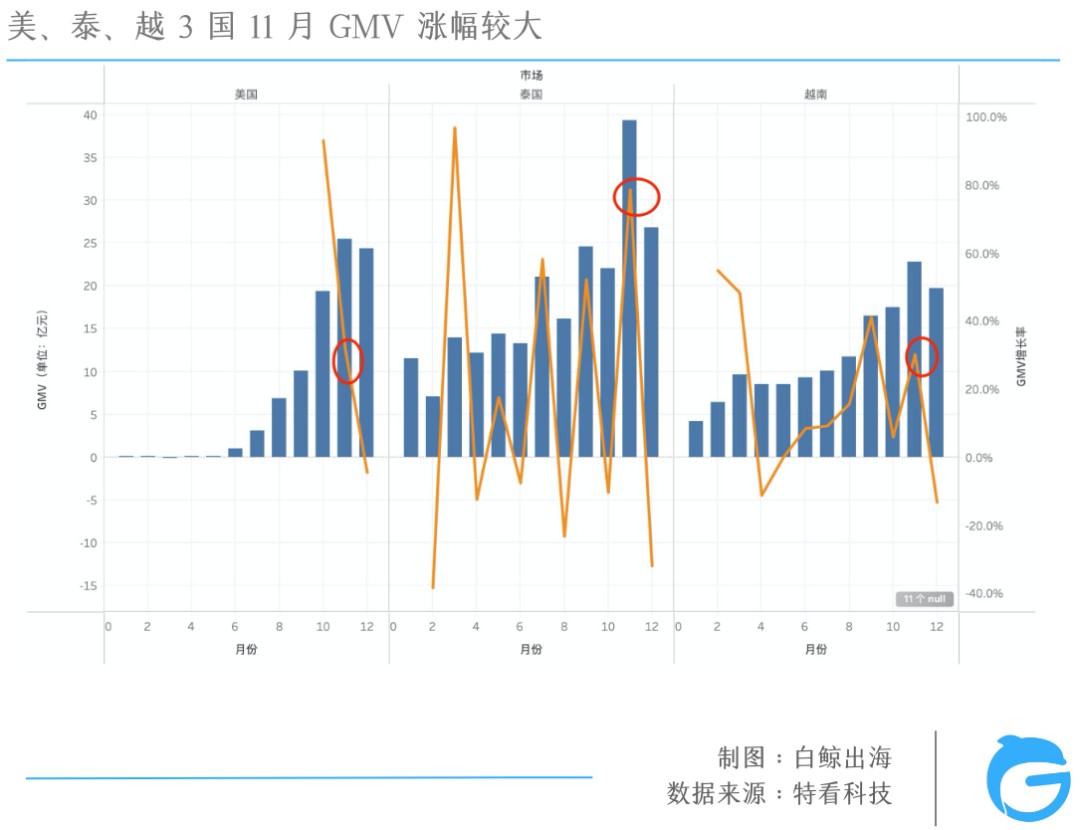

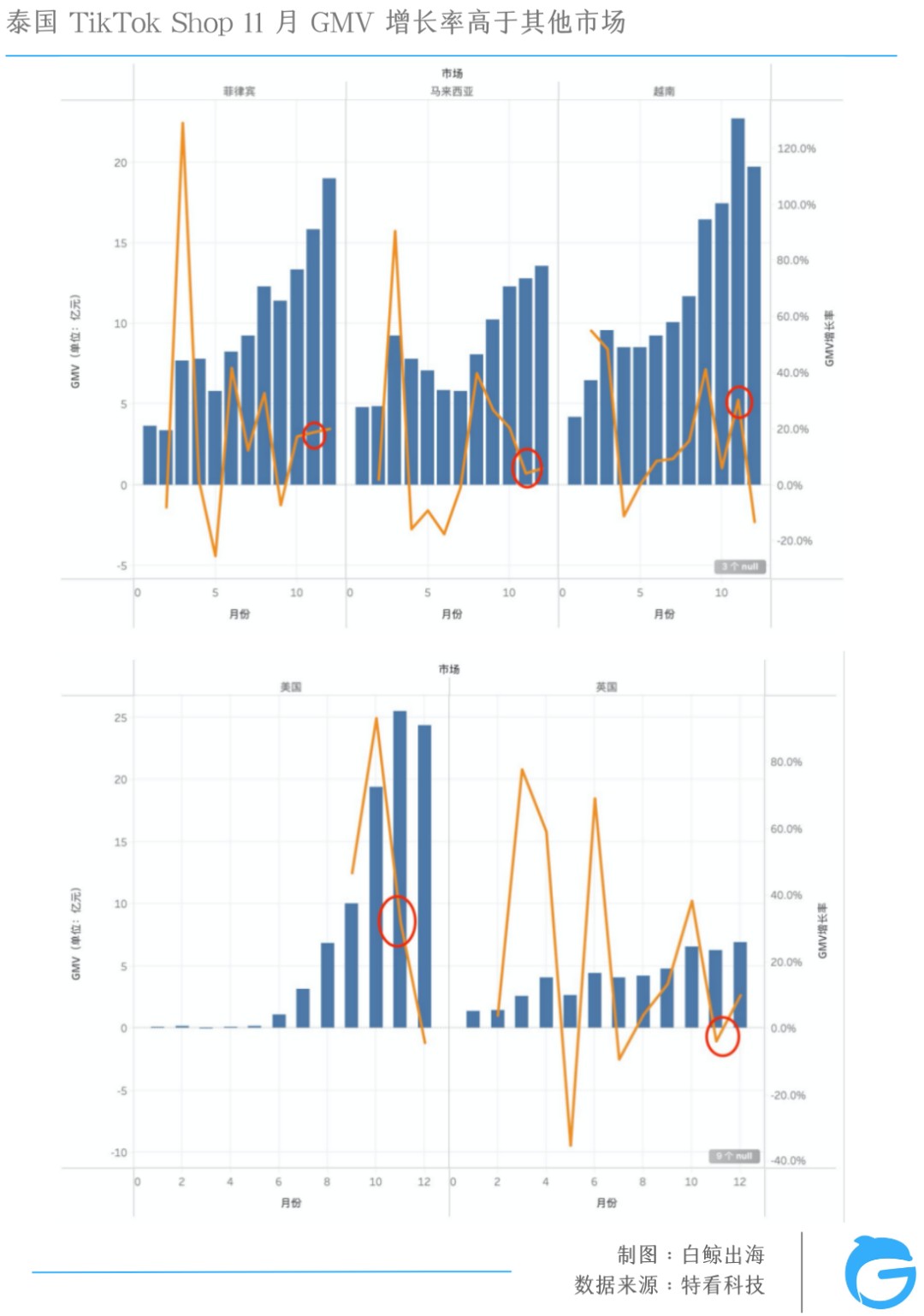

而 10 月份的低点则是因为主力市场印尼 TikTok Shop 被关停,在 11 月份印尼市场依然没有产生 GMV,但由于泰国、美国和越南等市场 GMV 增长明显,抵消了印尼市场带来的损失,使 11 月 TikTok Shop 的整体销售额回到 9 月水平。3 月份和 11 月份的两次变动,同时出现增长的市场是泰国和越南,泰国的月度增长幅度格外大。

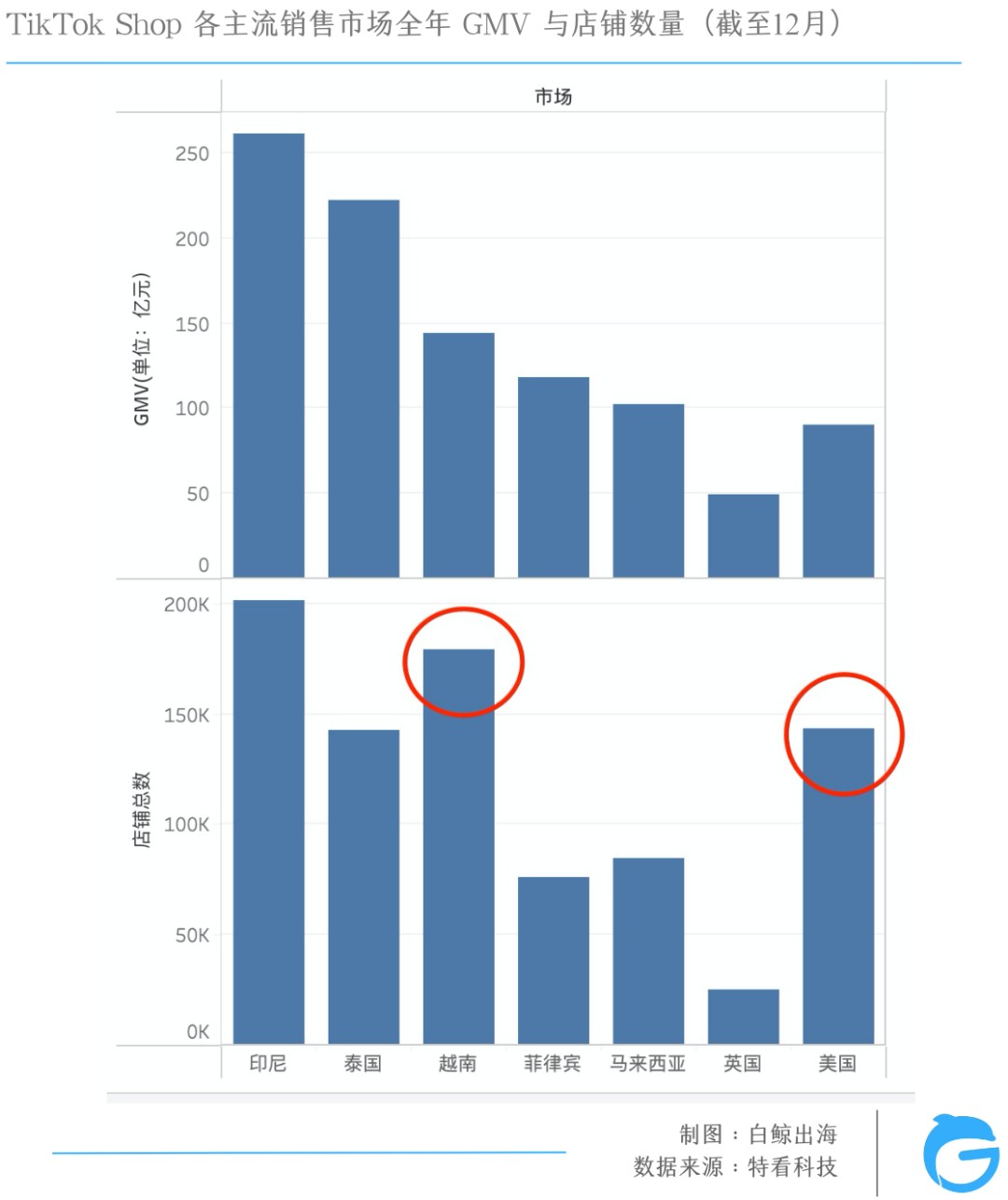

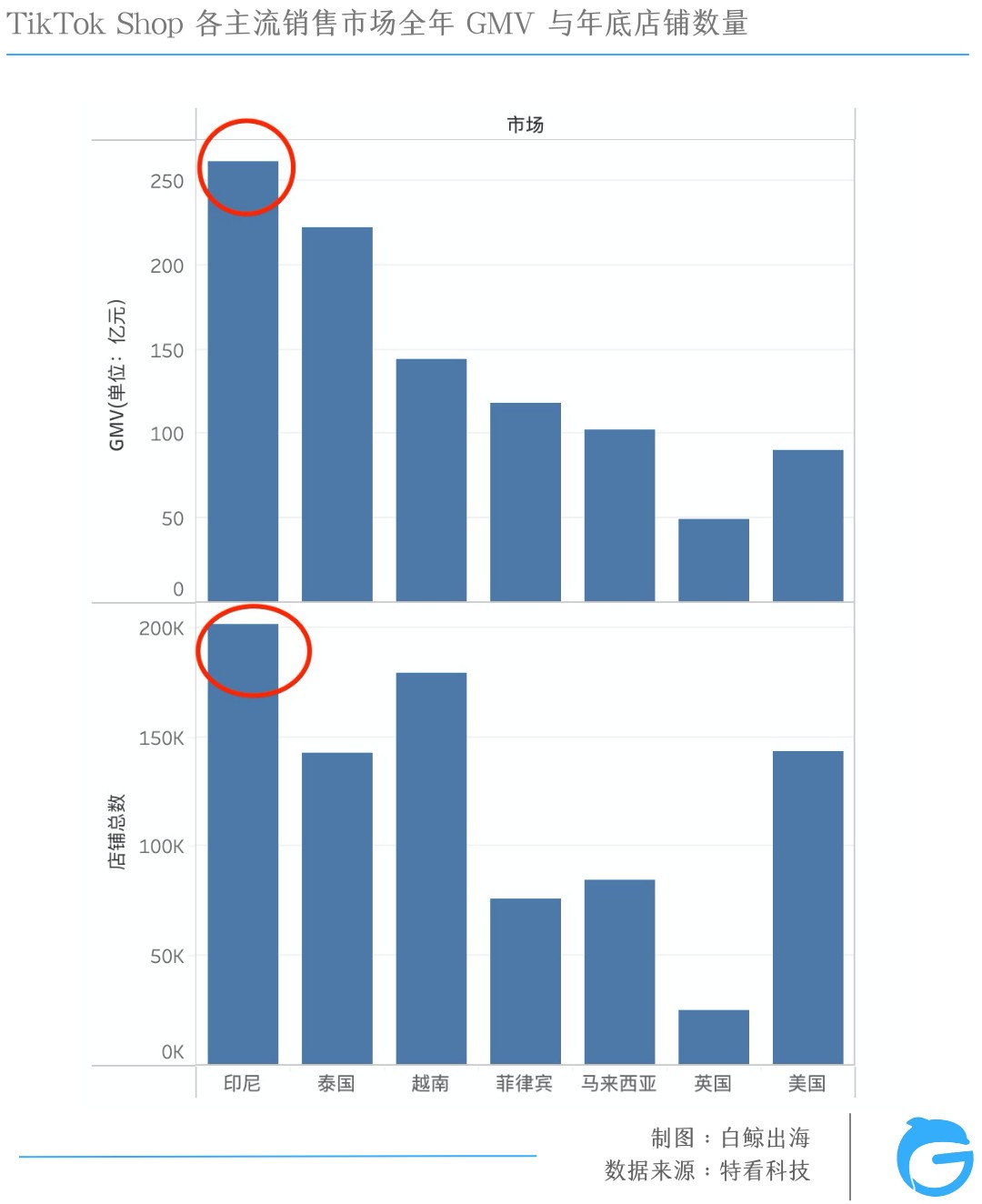

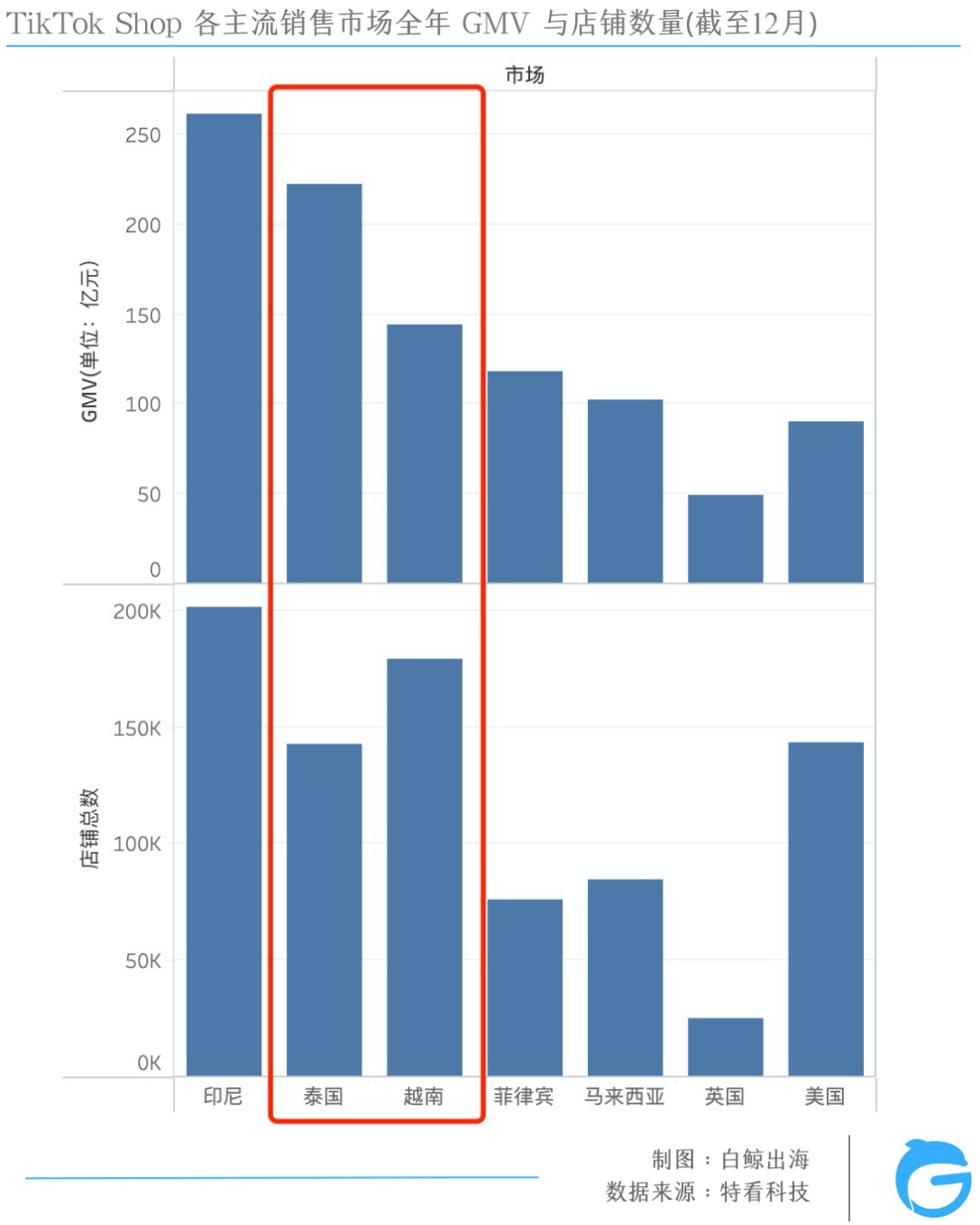

而分市场去看全年 GMV 情况,印尼全年 GMV 约 261 亿元,是 TikTok Shop 规模最大的市场,令人惊艳的也是上面提到的泰国市场,全年实现 GMV 222 亿元,虽然印尼有两个月被拖后腿,但也确实并没有我们想象中“一骑绝尘”。

美国市场 9 月份正式开放 TikTok Shop,但截至 2023 年年底,全年 GMV 已经是达到 90.7 亿元,大约印尼的 1/3,超过英国的 49.1 亿元,可见其市场规模增长速度很快。

结合店铺数量变化,可以看出更多细节。越南和美国的情况较为不同,美国全年 GMV 虽然在几个市场中排在第 6,但卖家数量却排在第 3。越南同样,虽然全年 GMV 排在第 3,且与第二位的泰国市场差了将近 80 亿的销售额,但店铺数量却排在第二。

两者的差值虽然不能直接体现竞争激烈程度(还受多因素影响、例如头部效应是否明显等等),但作为一个观察指标还是能一窥不同市场面貌,此外也确实能看出大家对美国市场的热情,美国成了兵家必争之地。

03细看市场动态变化:多个市场符合二八定律

No. 1: 两个典型市场,印尼与美国

2023 年 9月 27 日,印尼颁布《2023 年贸易部第 31 号法规》,受新条例限制,TikTok Shop 在一周后的 10 月 4 日关闭。受关停影响,印尼月度 GMV 断崖式下降,在此之前,印尼月 GMV 始终处于各市场第一。

12 月 12 日,TikTok 通过与东南亚最大的科技公司之一 GoTo 合作,将 TikTok Shop Indonesia 业务并入 GoTo 旗下的 PT Tokopedia 实体下,使印尼 TikTok Shop 得以重开,印尼当月产生了约 12 亿元的 GMV,恢复速度已经很快了。最近的 1 月份印尼更是产生了约 28.8 亿元销售额,较 2023 年 1 月同比增长约 72.4%。

TikTok 印尼市场开放时间最早,无论是商家数量还是产生的销售额都排在第一。我们统计了 9 月份印尼活跃店铺产生的 GMV,以及在印尼当月总 GMV 的占比,结果显示,在 9 月份 9.2 万的活跃印尼商家中,26 个头部卖家产生的 GMV 占印尼市场整月 GMV 的 10%,而尾部的 8.3 万个小店产生的 GMV 大约也是 10%。可见印尼市场符合二八定律,即关键的少数对结果起到决定性作用,甚至更夸张,26 个商家仅占活跃商家总数的 0.03%。

美国市场也有相同的情况。

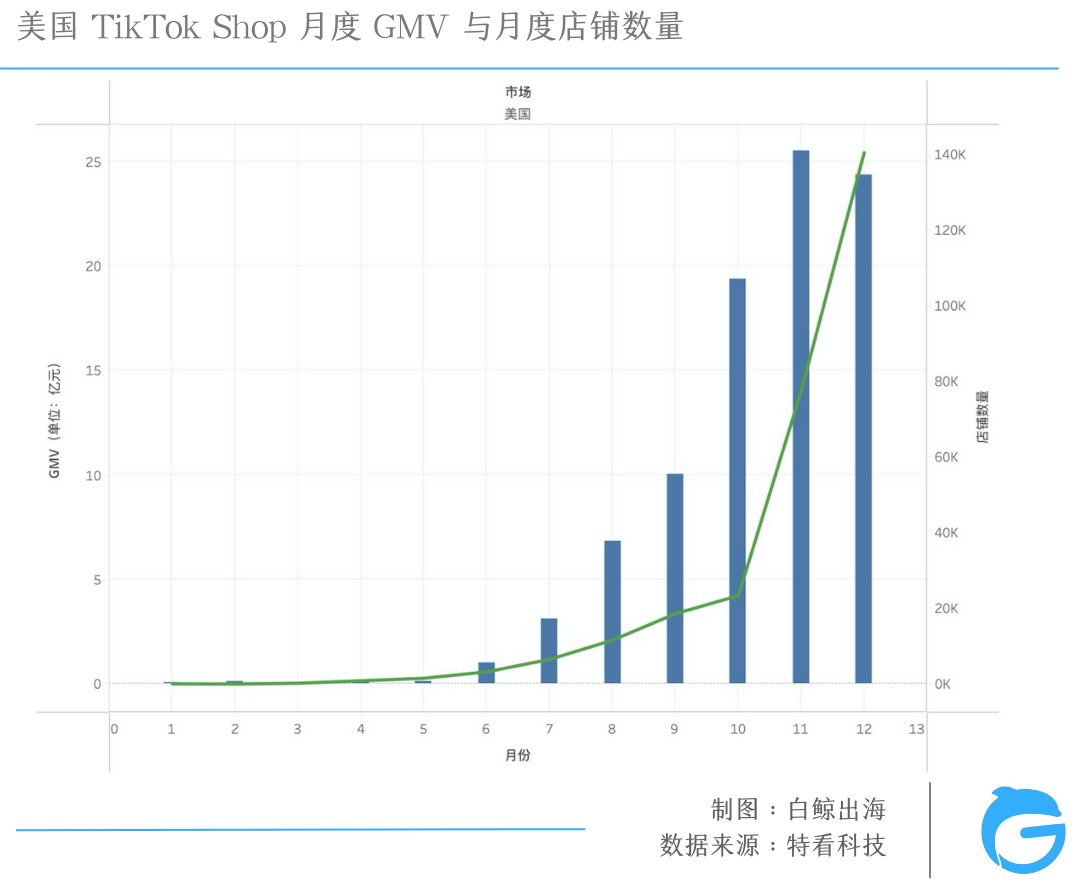

美国是 TikTok Shop 最晚放开的市场,也是商家观望最久的市场。美区正式开放后,商家一举涌入。截至 12 月底,TikTok 美区小店数量突破 14 万,商家是在 11 月份集中入驻的,小店数量从 10 月份的 2.3 万增长了 2 倍多到 7.8 万家。

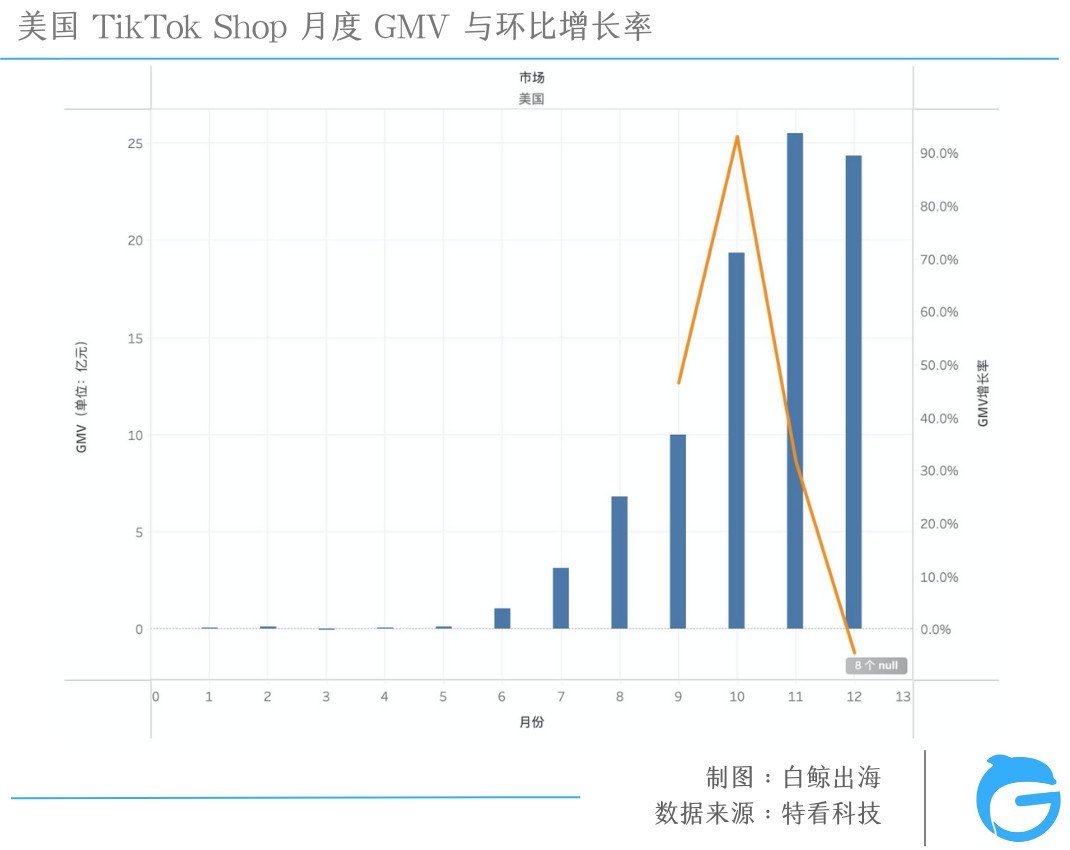

商家积极进入,市场似乎也给了正反馈。TikTok Shop 美国站从 9 月份正式开放后,当月 GMV 就突破 10 亿元,10 月份的增长率将近 100%,GMV 达到 19.3 亿元。11 月 GMV 达到了将近 25.5 亿元。

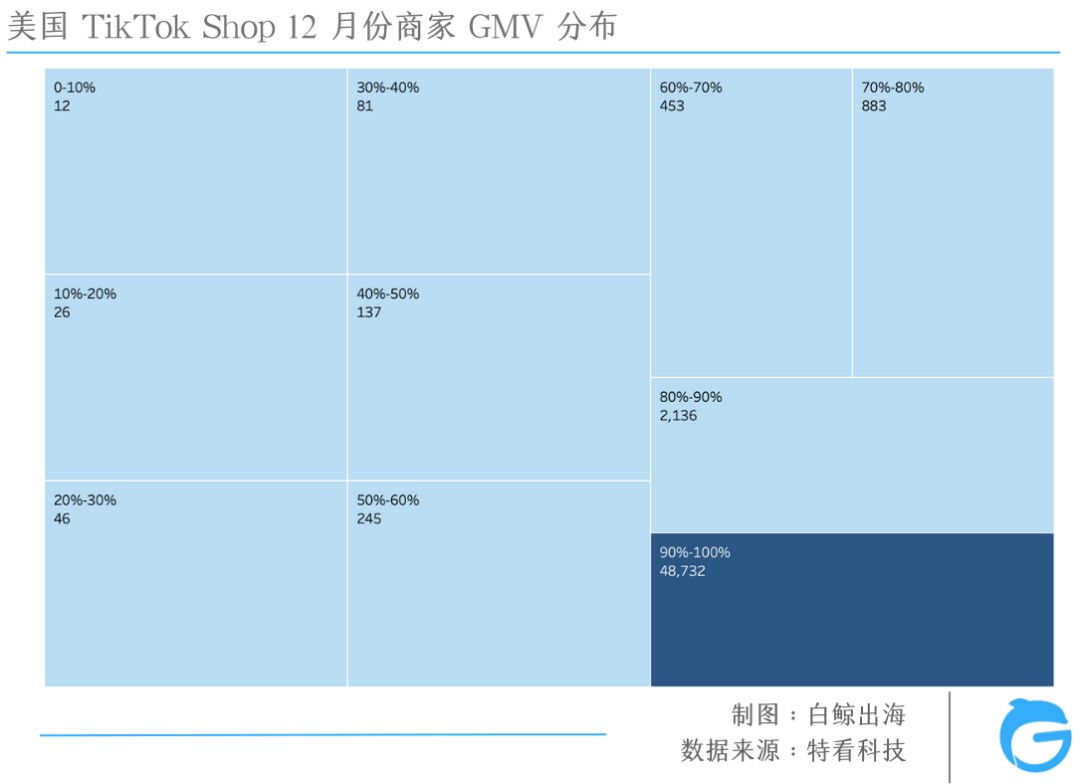

GMV 与店铺数量的同时增长,很容易让人给二者搭上因果关系。但商家 GMV 分布情况否定了这一结论。

我们调取了美国 12 月份活跃商家的 GMV 及其占比,得出的结论和印尼市场一样,也是少数商家贡献市场多数 GMV,甚至头部商家的影响作用要大于印尼头部商家。

广州旗鱼跨境的运营总监 Annku 指出,头部商家在供应链、产品打磨、流量渠道广度和深度、营销打法上实力更强,尤其与达人的合作面决定了一个品的人群覆盖面和动销能力,头部商家在这一点上有绝对优势,综合下来才会使他们的创收能力与多数中小商家出现断层。

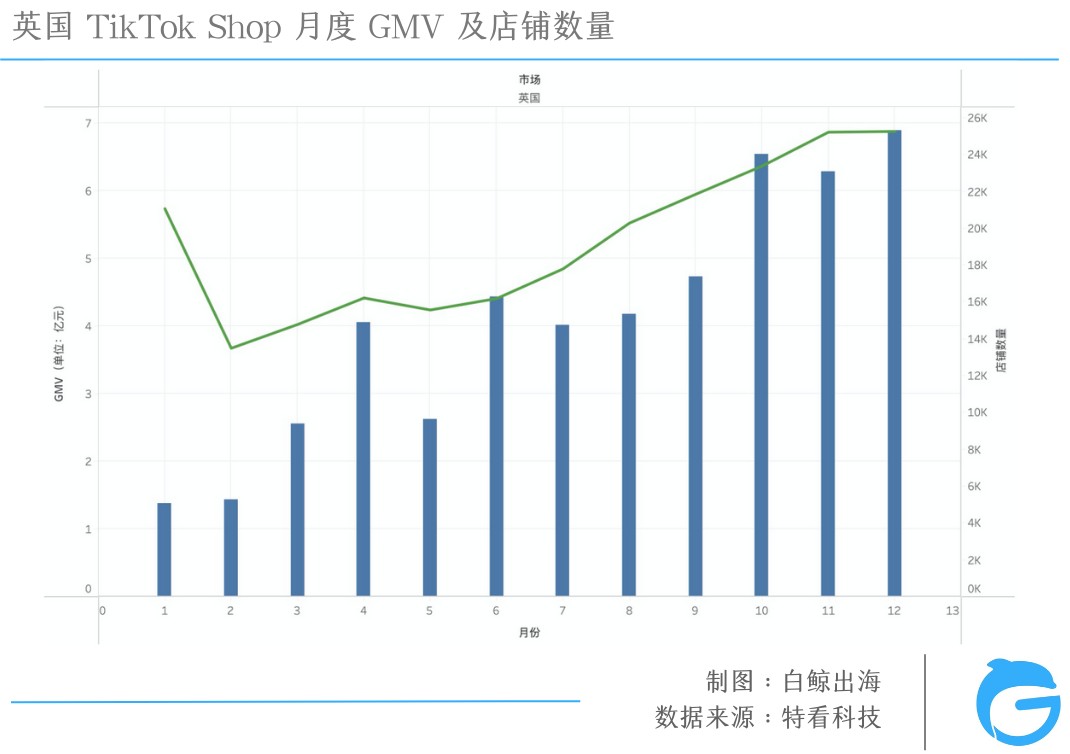

与商家积极进入美国市场形成对比的是被冷落的英国市场。英国市场小店数量在 2 月份甚至出现了负增长,一些商家在离开英国市场,但之后的月份保持平稳中略微增长。全年整体看来,店铺数量基本持平。相比之下,英国市场月度 GMV 的增长趋势更加明显,可以推测,虽然英国市场相对冷清,但部分原有商家通过继续熟悉生态和优化销售流程,也有可能取得了相较于原来更好的成绩。

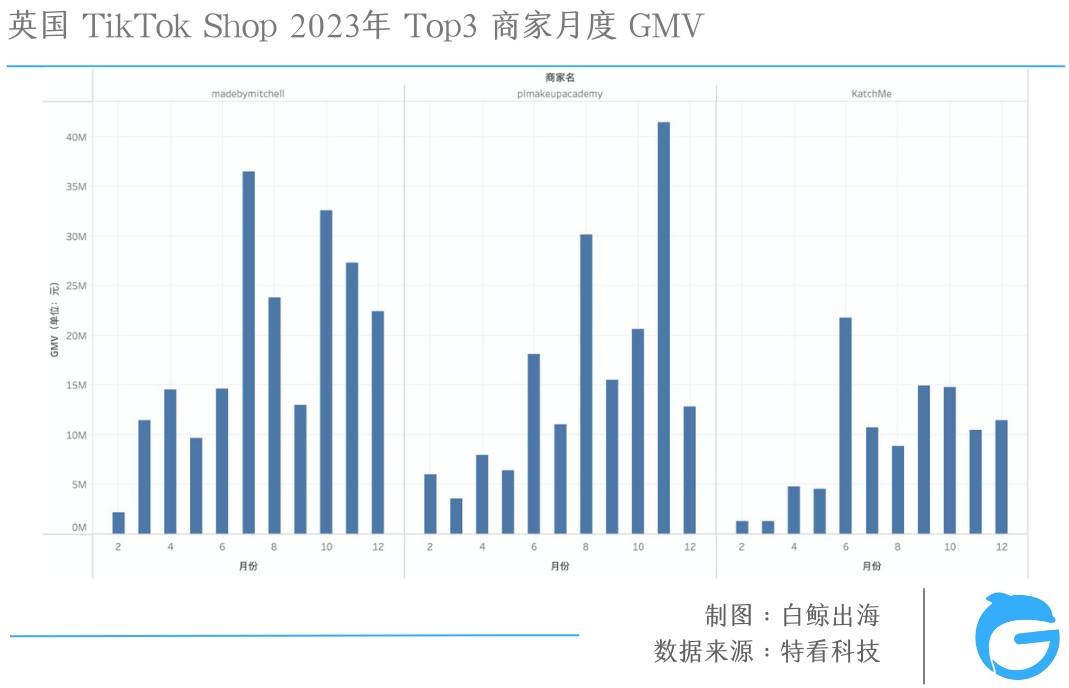

我们调取了英国全年 GMV Top3 商家 madebymitchell、plmakeupacademy 和 KatchMe 的月度 GMV,从下表可以看出,三个商家都在个别月份超常发挥,plmakeupacademy 12 月的销售额下滑明显,除此之外,3 个商家的月度 GMV 都呈现上升趋势。

No.2: 泰国 11 月创收能力加了 buff

在印尼 GMV 断崖式下降后,泰国成了 10-12 月 GMV 最高的市场。其中 11 月成了泰国 2023 年 GMV 最高的一个月,月度 GMV 达到了 39.3 亿元,而这个数据甚至高于印尼关停前水平。

但要注意的是,虽然泰国拿下了 2023 年的 Top2 市场,但各月的 GMV 波动大于其他市场,且 11 月拿下了异常的“buff”加成。

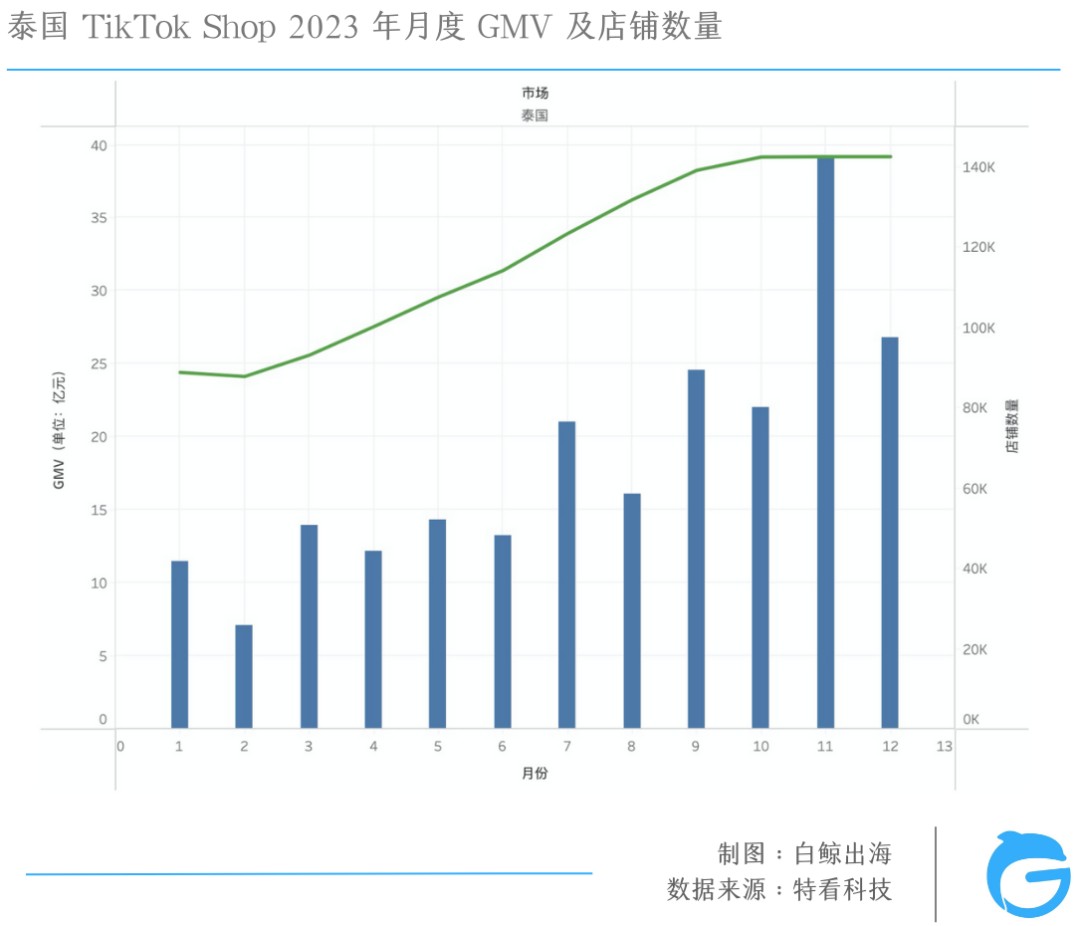

11 月的波动异常,从下图数据来看,并非商家数量异动导致,也就是说与商家的平均 GMV 大幅增长有关,加之 12 月 GMV 回落幅度远高于其他市场,或许和该时间内出现大爆品或者大促刺激消费相关。

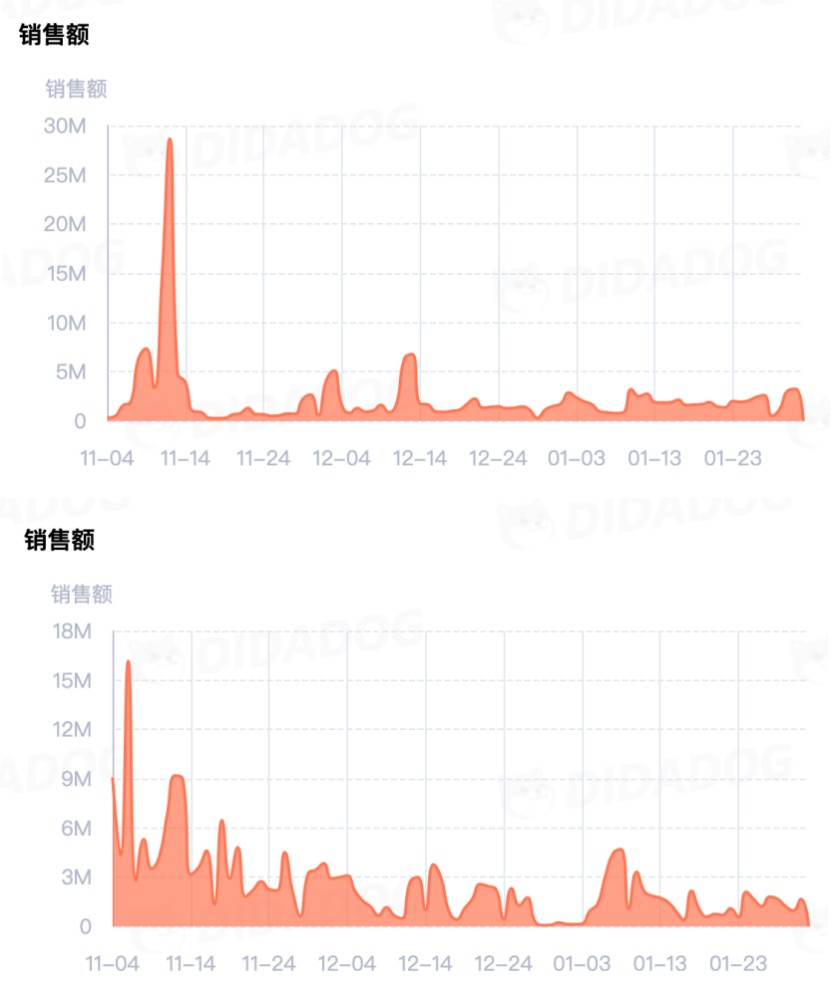

我们查看了泰国市场 11 月单月 GMV 最高的 3 个商家,Namkang mobile、korich 和 พ่อค้าขายทุกอย่างงง。Top1 商家主要销售手机与数码产品,二三位商家销售美妆个护类产品。数据显示,Namkang mobile 和 korich 在 11 月的销售额远高于 12 月和 2024 年 1 月,这主要得益于两家店铺在 11 月每日销售额本身就高于日常之外,还出现了单日爆单的情况。不过并不是所有商家都在 11 月感受到明显的销售额增长。

Namkang mobile(上)、korich(下)202311至202401销售额变化|来源:嘀嗒狗

我们询问了两位泰国的卖家,小卖家小蒙表示自己的店铺在 11 月销售额并不明显,而另一位在鞋靴细分品类做到 top 的商家也表示,自己的店铺 10 月和 12 月销售额增长尤其明显,11 月反而不及前后两个月。

提到泰国市场销售额在下半年开挂一样上涨,小蒙说,“我觉得和平台政策利好有一定关系。之前,泰国消费者单笔订单如果不超过 200 泰铢(约 40 元人民币),需要补上差价,但 9 月 1 日起,平台取消了这个最低消费门槛,这绝对激发了消费者购物意愿。不过我们的店铺下半年 GMV 不及上半年,因为我们在下半年转型,商品单价提高了,转化受到了影响”。

基于泰国市场 GMV 的波动趋势,即便我们去掉 2 月份的最低值和 11 月份的最高值算出一个月度平均 GMV,泰国市场的年度 GMV 依然能超过 200 亿人民币,位列第 2,泰国 GDP 在东南亚六国位列第 2,是第一名印尼的大约 1/3,而 2023 年印尼与泰国在 TikTok Shop 上产生的 GMV 差距却没有这么大。TikTok Shop 在泰国的渗透率也许要更高,存在的机会不言而喻。

No. 3: 越南更卷?更难做?

截至 2023 年 12 月底,越南市场总计有 178980 家 TikTok 小店,排在各主流市场第二位,仅次于印尼市场的 20 万,但是越南全年 GMV 总额为 144.6 亿元,排在第三,比第二位泰国市场的 222 亿元低了不少。

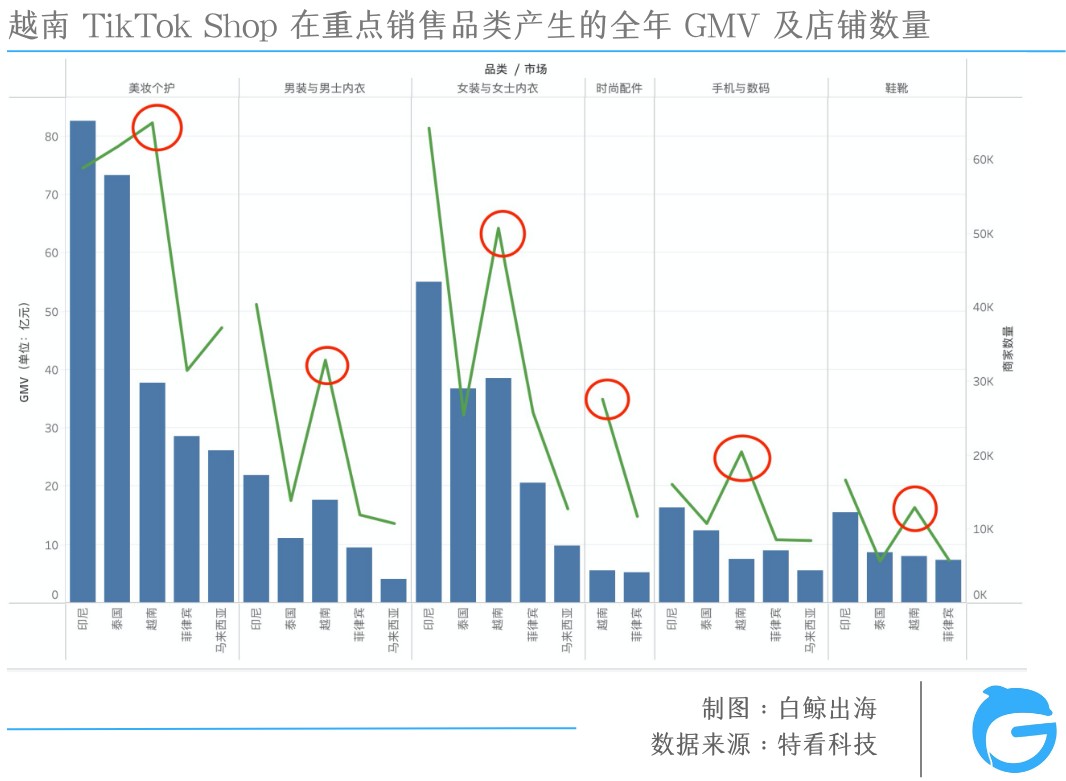

上图我们统计了各市场 GMV Top10 品类全年产生的 GMV 和店铺数量,在美妆个护、女装与女士内衣等多个品类下都能看出越南的商家数量高,而产生的 GMV 却不够高。

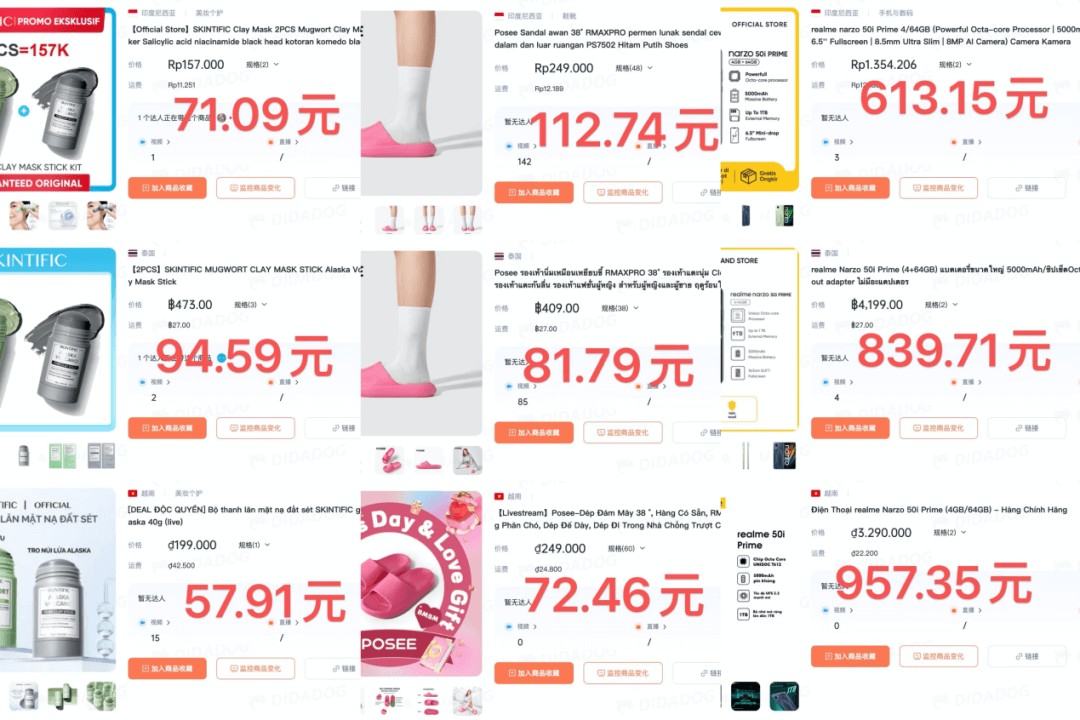

僧多粥少,是越南市场给人的观感。而商家们为了卷过竞争对手,大概率只能采取低价策略。笔者选取了在三个市场都开设小店的品牌,比较它们 3 个市场店铺中同款商品的价格。结果显示,美妆个护品牌同款商品在越南的售价最低,拖鞋品牌 POSEE 在越南的售价最低,而手机品牌 realme 在越南售价最高。而从品类 GMV/商家数量图来看,调研结果与其相符。

图注:从上至下依次为印尼、泰国和越南同款商品的价格

越南鞋靴卖家 Yu 告诉我们,服装鞋靴类目在越南格外卷,而且当地人的消费水平摆在那里,要提升销售额,卷单价是最直接的方式,出海商家的利润空间因此很小,经不住进一步挤压。

Yu 说,“越南市场大多数中小卖家都在亏钱,我觉得 TikTok 抽取的运费是压死商家的最后一根稻草。因为每件产品利润空间本身就小,运费的影响就更被放大。以我们自己的情况为例,发往河内同一个地址,Shopee 订单的运费比 TikTok Shop 订单的运费少 3-6 元人民币。这个差价和每个商家与不同平台签订的合作模式有关,但不可否认 TikTok Shop 的运费抽成影响了很多越南中小商家”。

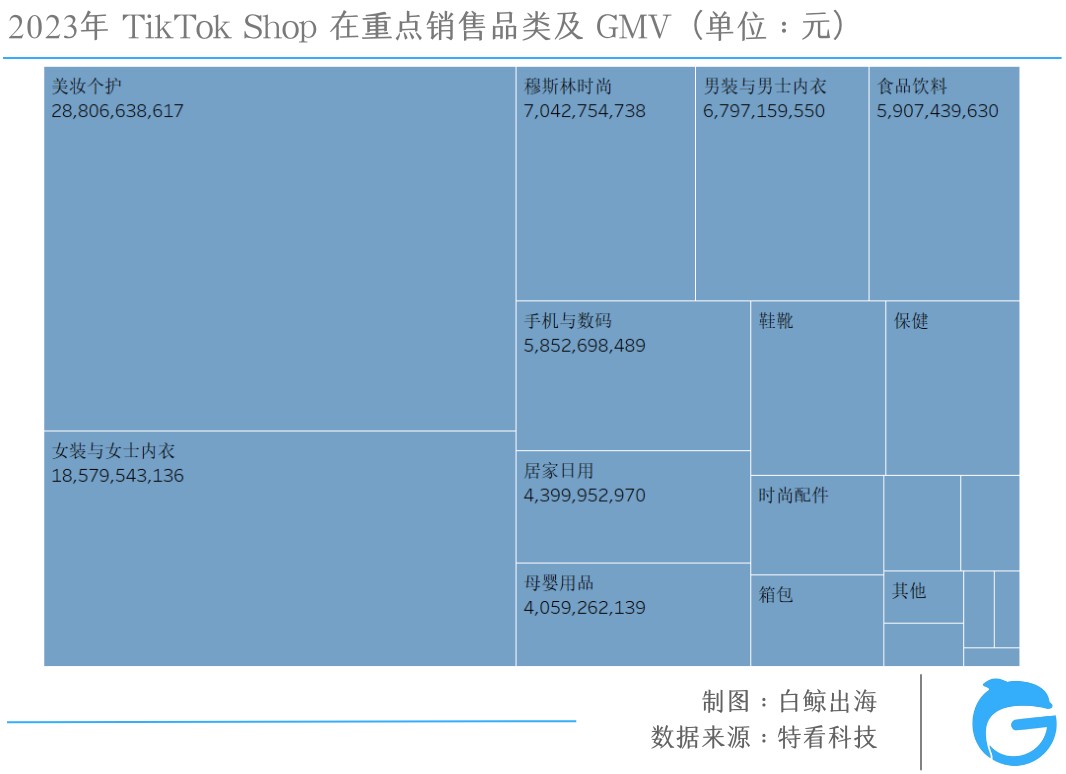

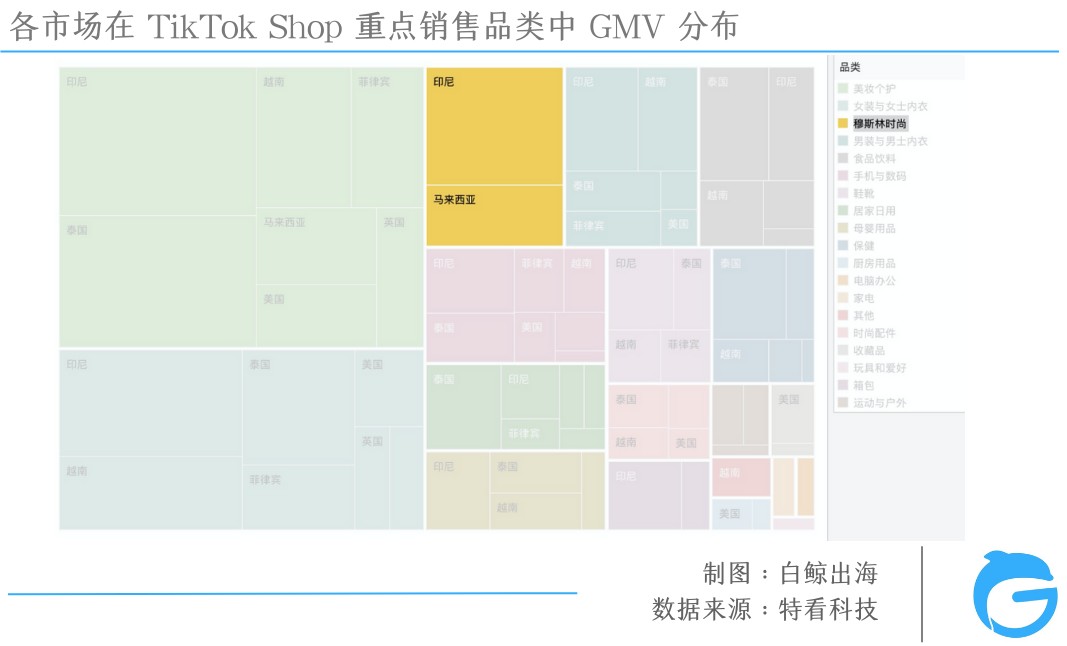

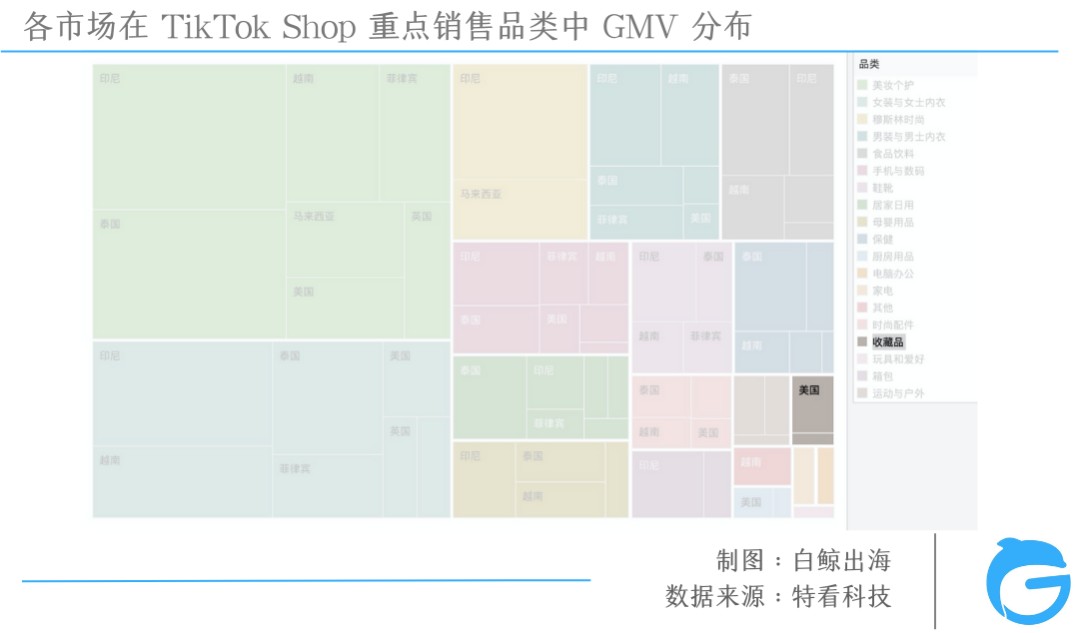

03美妆个护和女装销售额占据半边天,有品类在个别市场冒头

按照品类的维度,我们梳理出了各市场 GMV Top10 的品类及其贡献的 GMV。可以看到,美妆个护的市场规模最大,在除新加坡外的 5 个东南亚市场以及英美市场总计在 2023 年产生了 288 亿人民币的销售额,其次是女装及女士内衣类目,全年销售额达到 185.8 亿人民币,符合业内对 TikTok 上更适合销售容易通过视觉营销、面向女性的产品的判断。

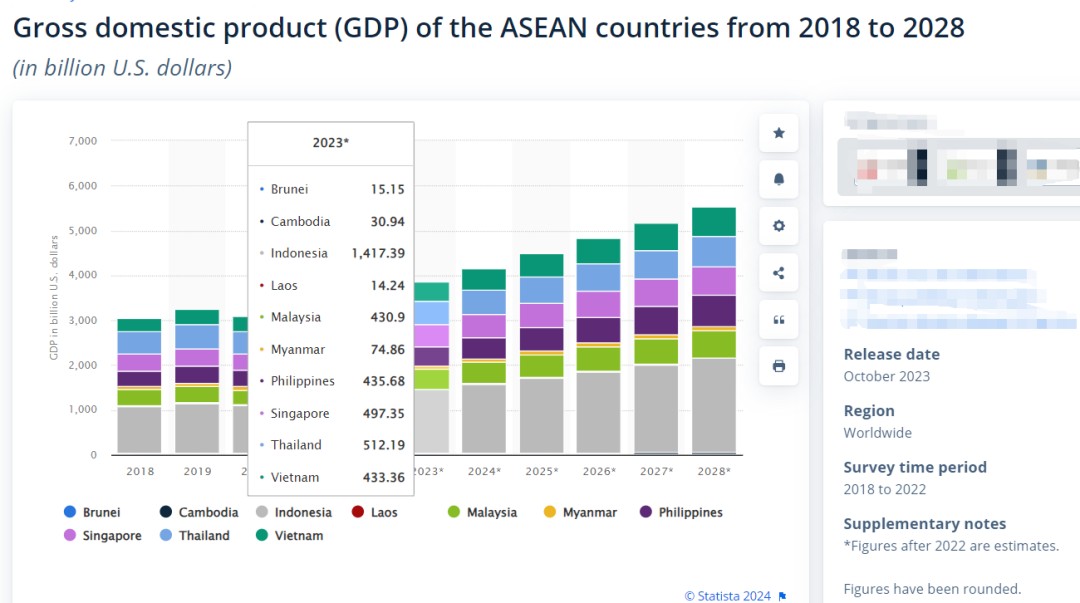

2018-2028年东盟各国 GDP 变化 | 来源:statista

我们假设各市场在一个品类中的市场规模基本符合各国 GDP 的排名,那么按照 Statista 2024 年发布的东盟各国 GDP 变化数据,在美妆个护、女装、食品饮料等大类下,TikTok Shop 各主流市场产生的全年 GMV 排序大概会是印尼>泰国>菲律宾≈越南≈马来西亚。

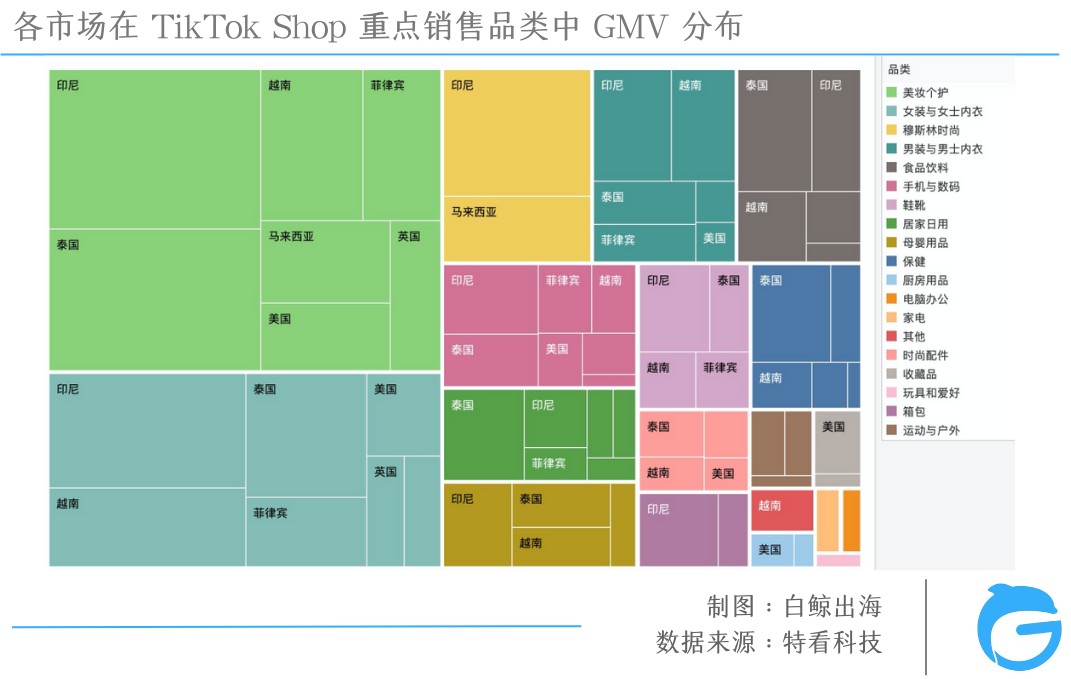

通过对比各品类下不同市场的身位,我们观察到几个值得注意的现象:

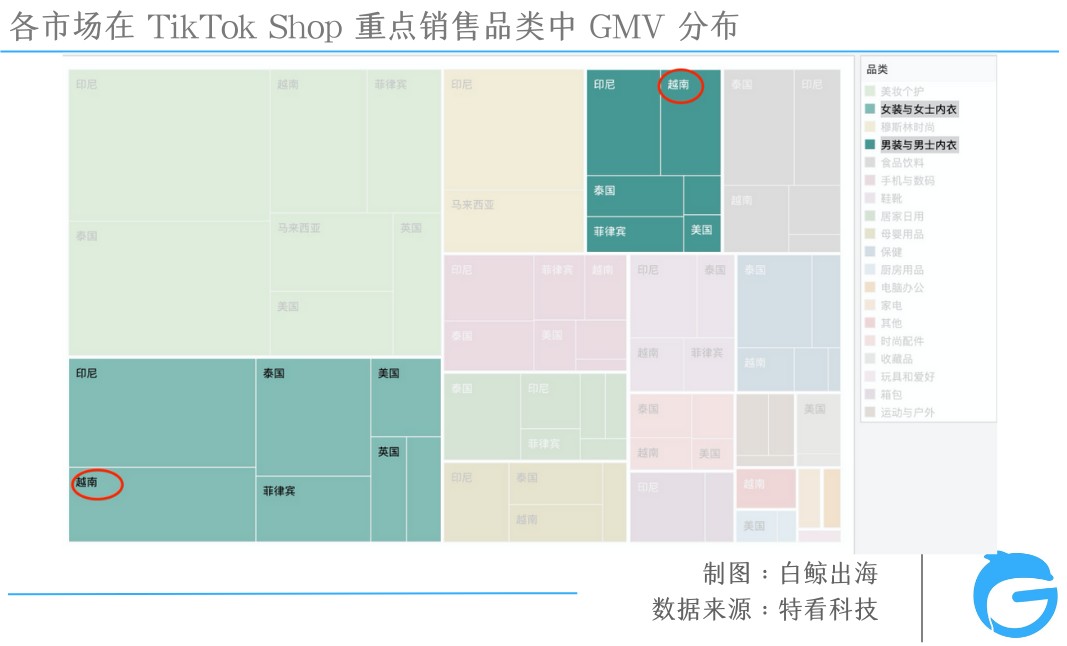

1. 越南在女装及女士内衣、男装及男士内衣两个品类中的市场规模排在第二位。

越南被认为是国内休闲服饰供应链转移的最主要目的地。本地的服装产业链发达可能导致越南的服装类商家更多。下图显示,越南在女装及女士内衣的商家数是 5 万出头,泰国同品类商家数有 2.54 万,几乎是越南商家的一半,但两个市场女装及女士内衣的 GMV 仅相差 1.86 亿元。如上文所述,虽然规模大,但越南市场在女装品类上明显比泰国更卷,对于在 TikTok 越南市场的跨境服装商家来说,是否需要在本地开设工厂,从生产成本和履约速度上提升竞争力,都必须提上日程。

越南鞋靴商家 Yu 在 2022 年就在越南当地建厂,他认为出海商家最大的优势就是有更低的拿货价,所以他才决定在当地建厂,希望把优势进一步放大。

2. 在居家日用、食品饮料和保健产品类目下,泰国的全年销售额比印尼多,分别产生 18.5 亿、22.5 亿人民币和 19.3 亿人民币的销售额。泰国用户对 TikTok 上出现的这 3 类产品或许更感兴趣。

3. 部分品类在单个市场的销售额较为可观,体现出不同市场特有的用户消费偏好。

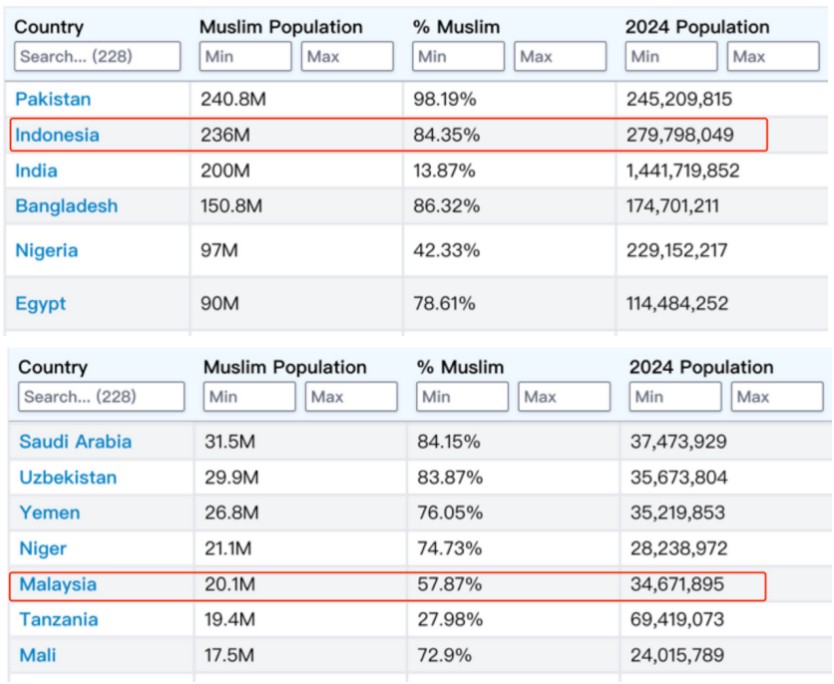

穆斯林时尚在印尼和马来西亚跑得很好,全年销售额分别达到 46.4 亿元和 24.1 亿元人民币。world population review 统计显示,2021 年,印尼的穆斯林人口达到 2.36 亿,占全国总人口的 84.35%,马来西亚的穆斯林人口有 2010 万,占比 57.87%,从市场规模去看,聚焦穆斯林时尚的商家瞄准的赛道都不算小众。

收藏品算是美国直播带货最早跑通的品类,还捧出了 Whatnot 这类垂类直播平台。而 2023 年,收藏品同样进入了英国和美国的 TikTok Shop GMV Top10 品类,侧面再次证明了这个非必需消费品类在欧美依然非常吸引用户。

“极致低价”不是头部商家的卖点?

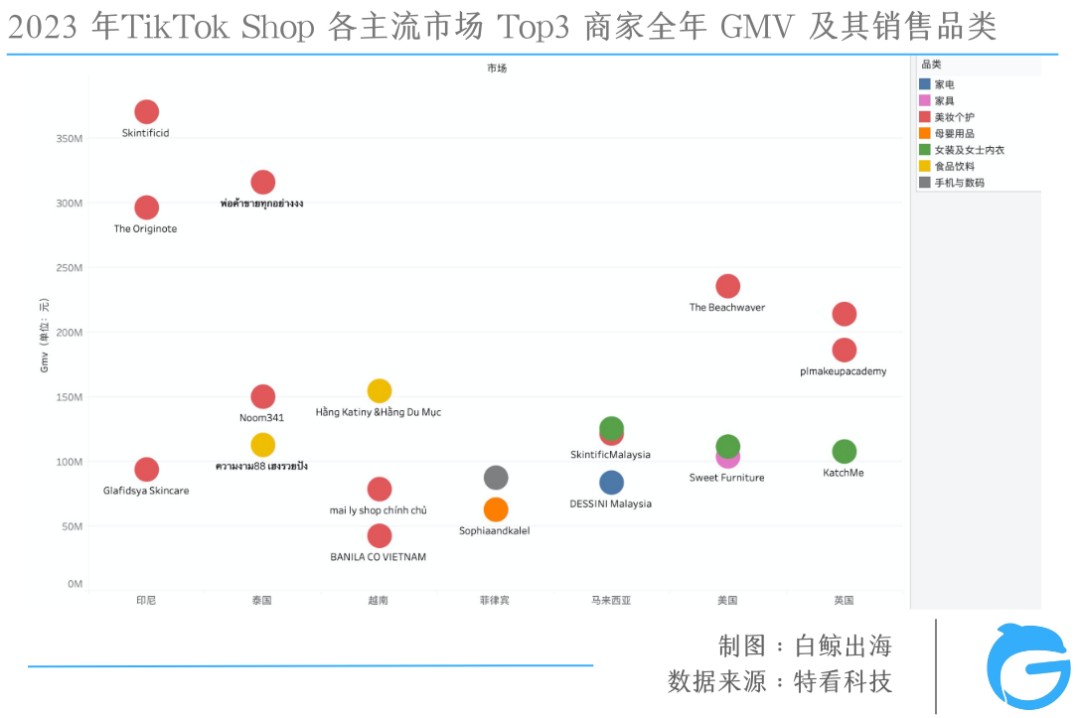

在整体看过品类后,我们结合 Top 级别卖家/品牌和品类一起去观察,也会得出一些有意思的结论。

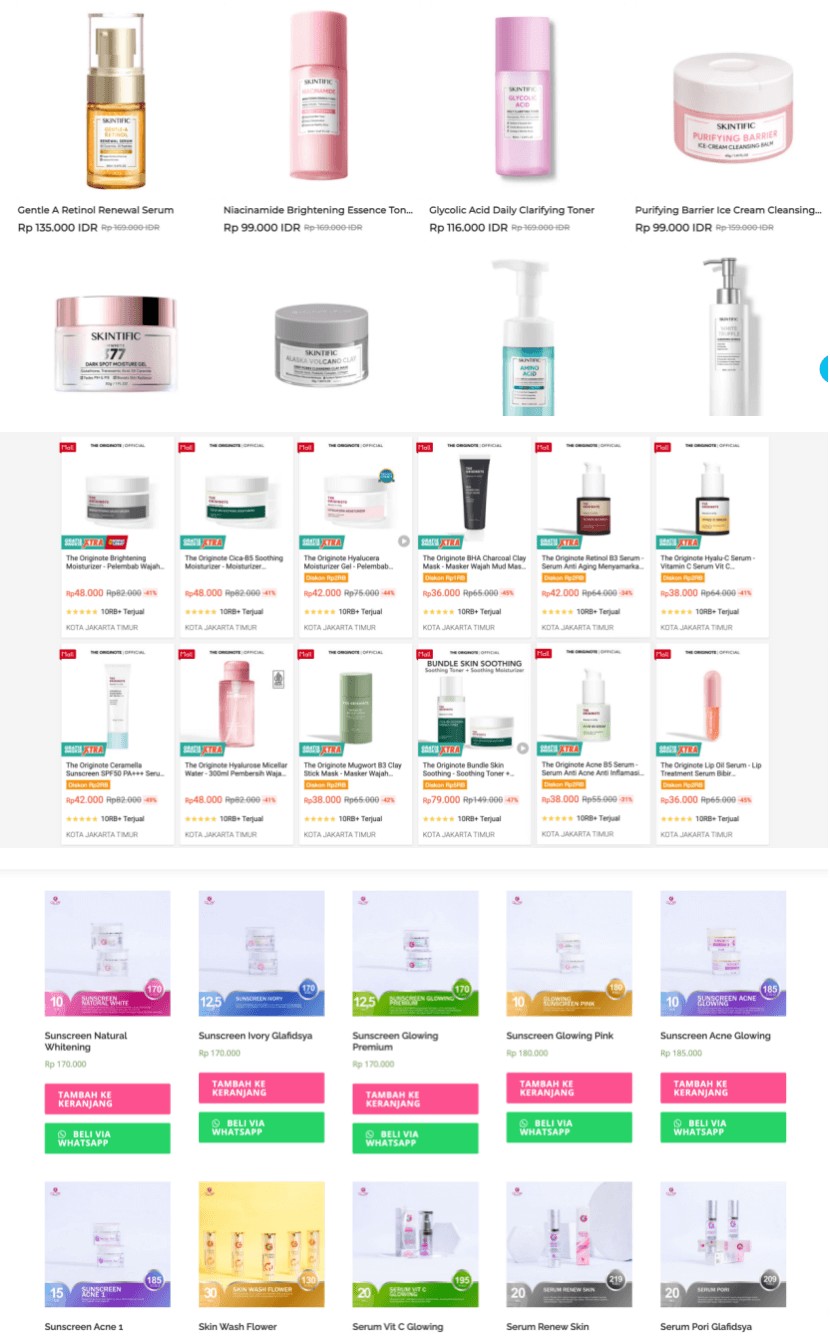

一.美妆个护:单店 GMV 天花板最高

按照创收实力看,年度 GMV 超 2 亿元的小店共有 5 家,分别是美妆个护品牌 Skintific 的印尼小店、美妆个护商家 พ่อค้าขายทุกอย่างงง 的泰国小店、美妆个护品牌 The Originote 的印尼小店、护发品牌 The Beachwaver 的美国小店以及美妆个护品牌 made by mitchell 的英国小店。而这 5 个小店,全部都属于美妆个护品类,也是目前 TikTok 上单店 GMV 天花板最高的品类。

有部分商家在多个市场都开设了小店,因此如果按照商家而不是小店的维度去统计,头部商家在 TikTok Shop 中的年度 GMV 会远远高于 2 亿人民币。例如,Skintific 就在印尼和马来市场两次上榜,年 GMV 分别位于第一和第二。

二.Top3 商家里超过一半做美妆个护,

功效护肤在东南亚市场同样受欢迎

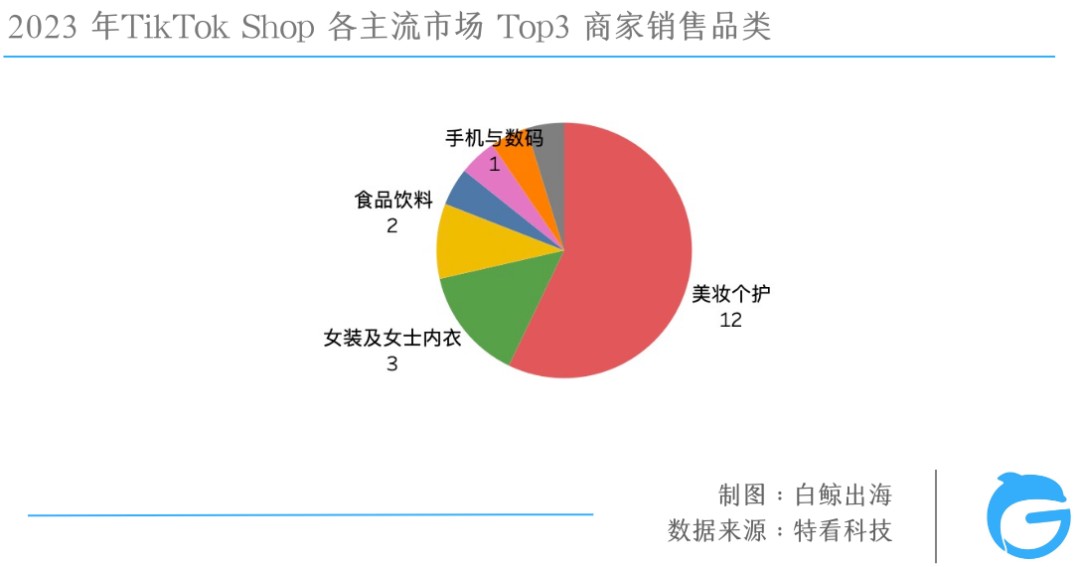

按照品类来划分,进入 Top3 榜单的 21 个头部商家中,销售美妆个护品类的多达 12 个,印尼市场的 Top3 卖家都是美妆个护类,更具体一点都是主打功效、强调成分、包装简约、有明星或专业人士背书的护肤品牌。

印尼GMV Top3 品牌Skintific(上)、The Originote(中)、Glafidsya Skincare(下)的部分产品

在中国,包装颜色多彩、以纯净护肤或自然成分为卖点的护肤品牌早在几年前就失去了市场,东南亚常被认为可以打时间差,上述护肤卖点在东南亚有一定市场,但 TikTok Shop 头部护肤品牌的定位或许也反映出,东南亚消费者在选购护肤品时对成分、功效的重视程度未必弱于国内市场,海外与东南亚的时间差可能会越来越小。

各市场 Top3 商家中,女装及女士内衣小店有 3 家,分别来自马来西亚、美国和英国。其中马来西亚市场入围的小店 Panda Eyes 主要销售针对穆斯林群体的纯色但色彩鲜明的长袍或长袖衣裤,美国市场入围的小店 Freckled Poppy 主要销售牛仔裤,特殊的地方在于,Freckled Poppy 的牛仔裤均价在 40- 70 美元之间,单价并不低。

一线从业者观点汇总

数据只能窥见现状一角,商家的真实感受能抓住更多细节。2023 年做得怎么样?2024 年有什么期待?下文我们总结了部分接触过的 TikTok Shop 从业者的观点,也许会有读者在他们身上看到自己的影子,欢迎在评论区与我们互动。

印尼服装箱包商家 常骏

2023 年,我们在印尼市场投入的比较少,以找方法为主,销售也以短视频带货为主,没有做直播带货。我们尝试做了服装和双肩包,最后双肩包结果还不错。我们认为双肩包这个品类不算很卷,首先产品在 TikTok Shop 的售价大概在 30-50 元之间,没有很低,其次同类型商家在 Shopee、Lazada 上很多,但在 TikTok Shop 上没那么多。而且一款双肩包开始销售之后,根据用户反馈做设计优化会更容易一些。

而服装品类就非常卷了,因为我们规模还小,所以拿货价可能还压得不够低,印尼很多服装产品的销售价都能低到和我们在国内采购、备货到印尼的成本差不多。所以我们认为差异化选品还是很重要的。

2024 年,我们不会放弃印尼,但会在有显著正反馈之后再加大投入。

泰国鞋靴商家 小蒙

在泰国我们主攻日用百货和鞋靴类,这两个品类还是有点卷的,一是竞对很多,二是产品价格能被不断压低,总有人比你要价低。

从大盘数据看泰国下半年的月度销售额在增长,但我们自己的情况是,下半年 GMV 不及上半年,一方面因为 TikTok Shop 持续有政策变动,我们需要不断学习和适应,另一方面是我们的产品也做了调整,价格上涨了,影响到了转化。

销售渠道上,我们的直播收益要比短视频多,但也能感受到流量很不稳定,要保持现在的成绩并不容易。我们 base 广西,2023 年附近在 TikTok Shop 上卖货的公司倒闭了不少。

2024 年,我们还是会在 TikTok 上常态化直播,同时会去尝试 Lazada、Shopee 等传统电商平台。

越南鞋靴大卖 Yu

我们在越南做女鞋类目,这个类目非常卷,所以我们在当地建了工厂,在价格上能有一些优势。

我们的小店销售额 70% 来自直播间,30% 来自短视频带货。从自己的体验上看,直播带货在越南的接受度还是很高的,因为我们不止在 TikTok 上主要靠直播转化,在 Shopee 上,直播带货也很有效。

2024 年,TikTok Shop 依然是我们的重点销售渠道,其次是 Shopee、Lazada,今年大概会扩大在越南的工厂规模,新增生产线。我们不止是在和出海的从业者竞争,也在和本地商家竞争,越南本地卖家有很多采用了小作坊模式,直播、打包都自己做,货就囤在家里,这种商家虽然规模小,但也能小赚一笔。但出海商家无法复制这种模式,租房、租仓库、招员工注定了你要比本地商家投入大,我们的优势在于更低的拿货价,所以我们才会坚定地依托工厂。

广州旗鱼跨境运营总监 Annku

美国市场存在明显的二八效应,美国市场本身门槛更高,能够进入且做到头部的商家在供应链、产品打磨、流量渠道广度和深度、营销打法上实力更强,尤其与达人的合作面决定了这个品的人群覆盖面和动销能力,头部商家有绝对优势。再加上这些头部商家也有全链路的能力,能够把流量价值最大化。这是中尾部商家够不到的。

我们在美国市场主要在做的类目有美容个护、汽配车品和 3C 定制,算是避开了竞争相对激烈的大众化类目。结合 2023 年我们的业务感受,目前,把独家产品放到 TikTok Shop 里的商家比较少,多数商家还是会从市场选品、跟品备货。

一开始困扰我们的是,自己的产品日销量刚刚出现增长,就有其他商家降价截流进入,我们能轻松积累销量的时间特别短,但后来我们发现大部分商家跟卖都是商品卡铺货模式,没有深度打某一个品,所以我们决定不跟着降价,以保证毛利率为先。

2024 年,我们还是希望在跑通的流量模式下深耕垂直品类,认认真真从选品端、资质门槛端、内容包装端和流量打法端去体系化打磨一个大单品。我们认为美区直播带货模式在 2024 下半年才会逐渐成型,所以在推广上,我们会在直播之外的原创短视频、达人、付费投流和商城上打造高权重的链接和店铺,努力做成垂直类目 Top5 商家,最后往多渠道品牌去发展。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。